电动汽车制造商找到了通往华尔街的后门

(本文来自36氪,译者神译局,本文原标题“Electric Vehicle Makers Find a Back Door to Wall Street。”)

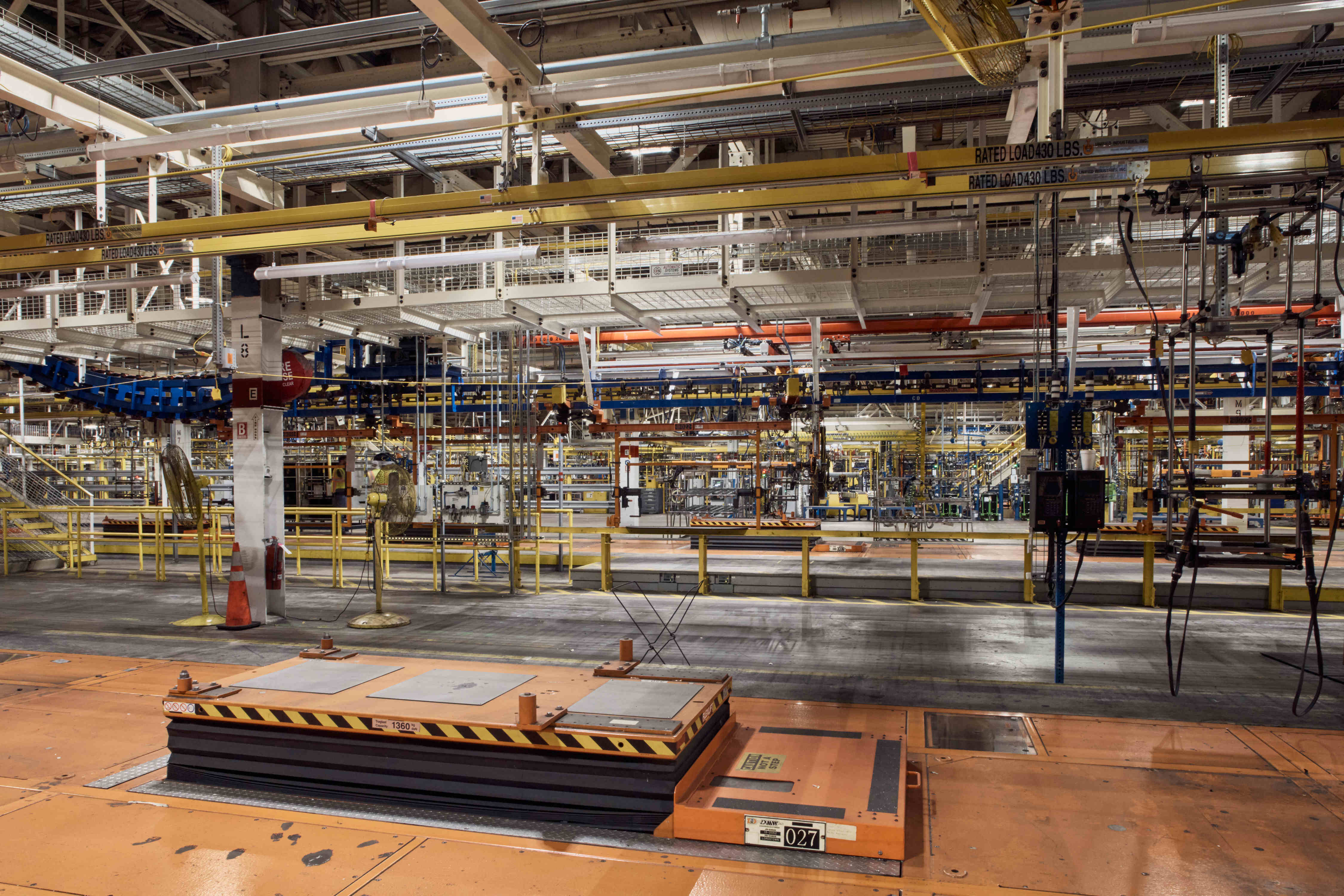

Steve Burns在过去一年里整合了一项商业投资:他的公司Lordstown Motors设计了一款电动皮卡,从通用汽车公司收购了一家工厂和一套设备,并获得了上万份订单。

然而,Burns仍在努力筹集足够的资金。本月,他实现了这一关键突破,同意将Lordstown Motors与一家特殊目的收购公司(即SPAC)合并,这笔交易将使这家卡车制造商净赚6.75亿美元,并在纳斯达克上市。

这笔交易还有另外一个好处:与传统的首次公开募股不同,SPAC合并上市只需要几个月的时间。“传统的IPO可能需要一年半。”他说,“我们在进行一场竞赛,力争获取电动卡车制造首发优势。我们力求尽快完成融资上市,赶快投入生产。”

SPAC突然成为了人们关注的焦点。

长期以来,SPAC一直站在观望者的角度,为小型或陷入融资困境的公司提供资金,并使其股票能够在证交所上市——若不借助SPAC的力量,这些面临资金难题的公司可能无法融资上市。SPAC有时也被称为空白支票公司,一般会在没有详细商业计划的情况下,从投资者那里融资。他们的唯一目的是在两年内找到另一家可以收购的公司。如果没能实现这个目的,公司就会倒闭,投资者就会收回投资。

尽管行业观察人士表示SPAC的欺诈行为很少见,但去年,一家SPAC收购了音乐流媒体公司Modern Media Acquisition,之后这家公司的图书被指控欺诈,这让一些投资者望而却步。同时,SPAC商业模式的某些方面——即这些收购公司的赞助者经常能够以最低的成本购买合并企业的大量股份——引发了质疑:这种模式会给原有股东的利益带来怎样的影响?

近几个月来,SPAC投资者们对电动汽车业务尤其着迷,因为越来越多的人预期,电动汽车和卡车将很快开始取代化石燃料驱动的汽车。全球领先的电动汽车制造商特斯拉的股价飙升,其市值接近丰田汽车的两倍。

到目前为止,SPAC与汽车企业的交易额已经接近100亿美元——Kristi Marvin,之前是一位投资银行家,现在运营数据网站SPACInsider,认为市场已迎来了电动汽车投资交易的夏天。

在6月份,Nikola与一家SPAC合并,打算生产以电力和氢燃料电池为动力的重型卡车。尽管Nikola还没有开始商业化生产,但投资者已将其估值150亿美元左右,超过福特汽车一半的市值。

另一家比较有潜力的电力公司Fisker已同意与收购公司合并,这家收购公司的投资方是私人股权投资公司Apollo Global Management(阿波罗全球管理公司)。

Apollo只是几家青睐SPAC的主要投资方之一。7月底,对冲基金经理Bill Ackman经营的Pershing Square Tontine Holdings在纽约证券交易所上市,共筹资40亿美元。Facebook前高管Chamath Palihapitiya运营的Social Capital已经投资了几家公司,包括去年与Virgin Galactic 合并的一家公司。

花旗集团前高管Michael Klein以丘吉尔资本的名义,筹建了几家收购公司。上个月,其中一家收购公司宣布与医疗服务提供商MultiPlan达成了一笔110亿美元的交易。

据SPAC Insider报道,今年到目前为止,SPAC的交易额几乎比去年全年翻了一番,创下了313亿美元的纪录。瑞士信贷是参与这些交易最活跃的银行,其次是高盛集团和花旗集团。

私人股权投资公司Artius Capital Partners的创始人兼执行合伙人Boon Sim表示:“完成一桩规模超10亿美元的IPO是很有挑战的,尤其是在如今动荡的环境下,而且需要花费很长的时间去提交申请并向投资者讲述你的故事。”例如去年,办公空间公司WeWork就搁置了IPO,原因是投资者对这家公司的管理和财务前景持愈发谨慎的态度。

6月份,Sim与支付公司Worldpay前首席执行官Charles Drucker合作,成立了一家5.25亿美元的SPAC,打算收购一家科技或金融科技公司。

养老基金、共同基金及其他投资者对SPAC青睐有加,部分原因是较低的利率会迫使SPAC去寻求更高的回报。

高盛最近的一项分析显示,自2018年以来,SPAC主要收购科技和工业企业,其次是能源和金融公司,交易价值接近10亿美元。同时发现,SPAC宣布上市后不久,其平均表现优于股市,但在完成收购后,却落后于大盘。

Ackman的SPAC是有史以来最大的。他表示,由于有权购买目标公司的额外股份,Pershing Square Tontine的购买力可能高达70亿美元。为了使这笔交易对未来投资者更具吸引力,Pershing计划取缔收购公司的一个传统功能,即允许投资者——在这个案例中是Pershing ——几乎免费购买合并公司20%的股份。

Ackman的七人投资团队正在广泛寻找收购目标,专注于寻找他们眼中的“成熟独角兽”:高质量、有风险资本支持的、正在考虑上市的企业;私人股本投资者拥有的、陷入融资困境的公司;或者是家族企业。Pershing希望在明年夏天之前完成一项收购。

Ackman表示:“现在的大型私营企业比以往任何时候都多。”与他观察到的一些更具投机性的交易相比,他声称,“我们正试图与一家可以经营并持有10年的企业合并。”

Lordstown Motors的Burns表示,在通过传统方式从投资者那里筹集资金基本毫无进展的情况下,他达成了这笔交易。很多与他接洽过的投资者都不愿冒险投资未经受检验的公司,尤其是在今年春天公共卫生事件爆发之后。

高盛的高管将他引荐给了曾在房地产投资领域取得成功的高盛校友David Hamamoto。Hamamoto的SPAC DiamondPeak Holdings曾对150多家公司进行过交易评估。

在6月初,David Hamamoto与Burns会面,并前往洛杉矶考察Lordstown Motors的卡车样品Endurance,同时赴俄亥俄州调研了电动汽车工厂,这家工厂是Lordstown Motors从通用汽车手中收购的。7月份,他们开始每天与团体投资人进行6-8次的Zoom视频会议。三周后,他们从通用汽车(GM.US)、富达投资集团、贝莱德集团(BLK.US)和威灵顿管理公司等大型投资公司筹集了约5亿美元资金,这项资金被称为对公共实体的私人投资。

这笔交易使Lordstown Motors的估值达到16亿美元。Burns表示,公司计划明年开始生产电动皮卡。

Hamamoto表示他热衷于投资电动汽车。他承认,电动汽车只占美国市场的2%左右,但一些分析师认为,这一数字可能在20年内攀升至50%以上。

“你可以看到特斯拉在过去一年里做了什么,现在每个人都注意到了这种向电动汽车转变的长期趋势,”他说。

其他初创公司正试图与特斯拉展开正面竞争,特斯拉也计划制造一款电动皮卡,但Lordstown Motors目前正专注制造一款空间相对宽敞的工作卡车,这种卡车主要面向电力公司、建筑公司和其他相关企业。

Hamamoto说:“我们追求电动汽车商业化市场,这实际上是一种差异化的价值主张。

Burns说,在本月初宣布与SPAC的交易之前,Lordstown Motors接到了1.5万辆电动卡车订单,交易宣布后,这个数字迅速蹿升至2.7万辆,预期销售额为14亿美元左右。

当然,这家公司仍面临挑战。Endurance卡车的每个轮子都有自己的电动马达制动。这样就免去了许多活动部件,比如传动轴和车轴,但这种设计相对来说还没有经过检验。Burns还必须雇用工程师,寻找和组织供应商并建立装配线。

很少有创业公司在汽车行业取得成功。比如特斯拉在最近连续四个季度才实现盈利,之前多年一直苦苦挣扎。尤其是2019年,由于销售低迷,其股价暴跌。

Lordstown Motors与DiamondPeak的交易定于10月份完成。Burns说,他希望注入的资金足以完成目前的卡车订单。

他说:“我们需要足够的前期准备,使我们可以一路走到理想之地。”

(本文编辑:孙健一)

扫码下载智通APP

扫码下载智通APP