江西银行(01916)中期成绩单:资债结构优化显著,持续稳增长惠民生

8月28日,江西省唯一一家省级法人银行江西银行(01916)在港披露其2020年中期业绩。

上半年以来,面对错综复杂的经济金融形式和日益激烈的竞争环境,江西银行按照江西省委省政府决策部署,全力以赴做好“六稳”工作,落实“六保”任务,统筹推进抓整改、控风险、提质效、促进发展各项工作,经营业务总体平稳。

资债结构持续优化

智通财经APP了解到,江西银行在2020上半年内实现营业收入58.29亿元,归母净利润约12.56亿元,较上年同期略有下降,主要是由于该行响应国家号召,持续向实体经济,特别是小微企业让利,尤其今年公共卫生事件以来,该行进一步加大扶持力度,采取降低利率、减费让利、延期还本付息等手段携手企业共度难关。

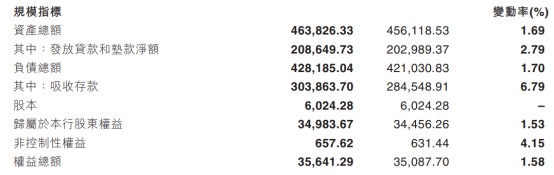

江西银行主动调降了资产增速,并对资产负债结构进行调整,1H20公司总资产较2019年末增长1.7%至4640亿元,其中,贷款余额为2173亿元,占总资产比重为46.9%,较2019年末继续提升0.8个百分点。

在贷款业务较上年同期增长的背后,是该行坚持立足响应政策需要,扶持小微企业的经营成果。通过持续加大对实体经济支持力度,将信贷资源配置到经济社会发展的重点领域和薄弱环节,不断提升银行的价值创造能力。

今年上半年,江西银行单户授信1000万元以下(含)小微企业贷款余额306.38亿元,较上年末增加26.19亿元;单户授信1000万元以下(含)的小微企业贷款户数19309户,较上年末增加1169户;加权平均利率较上年低0.68个百分点,有效降低了小微企业融资成本。

事实上,受宏观环境和区域经济影响,今年以来地方性银行普遍承压,但江西银行保持上半年资产规模稳步增长的同时,已然主动发挥地方城商行的担当,持续向实体经济让利,加大扶持力度,减费让利。

该行坚持“服务小微企业”的市场定位,践行普惠金融,大力服务实体经济,围绕小微企业“融资难、融资贵、融资慢”等问题出台三大举措,不断提升其自身服务水平:一是积极支持疫情防控。期内,江西银行为防疫物资生产企业复工复产、扩大产能提供强有力的金融支持。截至报告期末,该行已支持抗疫企业271户,金额达到71.71亿元;二是积极支持“六稳”“六保”。该行及时出台关于做好“六稳”工作、落实“六保”任务的22条实施措施,成立稳企业保就业工作专班,开展金融政策宣讲、小微平台推广、银企对接活动近百场,积极响应“一十百千”活动;三是积极支持赣企发债。上半年江西银行累计承销非金融企业债务融资工具12支,同比增加500%,服务发行人9家;累计承销非金融企业债务融资工具人民币31.99亿元,同比增加120.62%,继续位列同批次新晋承销商第一位。

存款方面,今年上半年江西银行存款总额3038.64亿元,较年初增长近200亿元,降低了公司同业负债规模,有效降低负债缺口,也有效改善了公司资产负债结构;与此同时,江西银行近年来不断调整业务结构,将零售业务作为公司重点,零售存款规模持续增长。1H20公司零售存款总额较年初增长13.4%,零售存款占比升至32.1%,存款结构亦在同步持续改善。

管理质效稳中有升

值得注意的是,在银行全行业整体营收利润双双承压下行之际,反而越能够体现优质银行在管理效能方面的精耕细作与成本管控的优势所在。

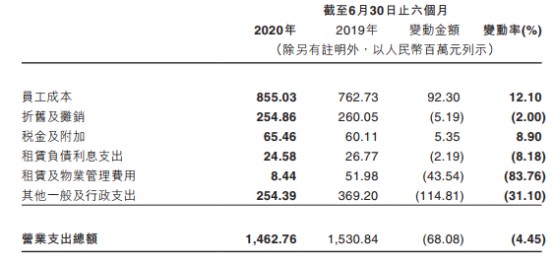

智通财经APP发现,2020上半年,在江西银行的财务管理更精细。上半年集团营业费用人民币14.63亿元,同比减少人民币0.68亿元,下降4.45%。其中,员工成本是该行营业支出最大组成部分,占上半年内营业支出的49.82%,可见该行并未因成本管控而降低员工成本,反映出该行的社会责任感与担当。

而管理效能持续提升的另一方面,来自于江西银行于期内坚持创新驱动,利用金融科技为传统业务赋能上。该行积极开展区块链业务调研,制定“云企链”相关系统升级改造方案;持续优化微银平台和江银微店,打出营销、分销组合拳。

事实上,江西银行探索区块链技术,早在2019年就已前瞻性的布局,并在今年上半年发挥了更大的成效。期内,依托于“区块链+供应链”技术,江西银行积极推广“云企链”产品,以核心企业信用增信,同步解决上游中小微企业在线化融资和“三角债”结算两大难题;该行还因企制宜,在现有供应链产品“正邦贷”、“双胞胎贷”等产品基础上,实现“一企一品”成功复制,通过龙头企业推介、精准滴灌下游小微客户。

据了解,“云企链”产品是基于“供应链+区块链”的一款金融创新产品,可有效服务实体经济,帮助产业链上的中小微制造企业盘活应收账款和加快资金周转,降低企业融资成本。同时,江西银行还将围绕区块链和实体经济深度融合方面,在服务江西省内制造企业上做深做透,进一步增强业务金融服务及风控能力。

这一点亦在半年报中有了体现。上半年来,江西银行的风险管控更加科学,该行优化授信管控机制,严把新增授信准入关,启动零售内评优化项目,提升大数据风险监测能力。

江西银行始终以提升业务质量为目标,加大数据分析和风控模型的运用,优化贷前准入模型、完善风险识别和反欺诈策略,强化贷前风险识别和管控能力;完善贷中行为评分卡、套现侦测等风控模型,依托科技系统实现对业务风险的早期预警及差异化管控;调优贷后催收模型和策略,实现对逾期客户的分层、分类管理,提升贷后管理成效。

与此同时,该行上半年共开展审计项目41个,始终坚持把握全局、聚焦重点,不断提升审计效能。江西银行内审部门坚持“以审计精神立身、以创新规范立业、以自身建设立信”的审计理念,不断探索和创新审计方式方法,切实履行监督服务职责,持续优化完善审计系统,细化审计质量流程控制,严格落实问题整改机制,重视审计成果转化实效,有效促进其内控机制和管理机制的完善。

从政策层面来看,监管层也在持续释放对区域型银行的利好。今年7月,国常会会议指出,按照党中央、国务院部署,做好“六稳”“六保”工作,特别是保中小微企业、民营企业生存发展,必须加大金融支持,发挥中小银行不可或缺的作用。会议决定,在今年新增地方政府专项债限额中安排一定额度,允许地方政府依法依规通过认购可转换债券等方式,探索合理补充中小银行资本金的新途径,这为江西银行带来了一次绝佳的发展机遇。

而地方政府债支持银行资本补充的政策路径开启,能够扩宽中小银行融资渠道,缓解中小银行资本补充压力,进而提升金融服务实体经济的能力,保障中小银行经营稳健性。伴随宏观经济的企稳与恢复,江西银行资产质量将再迎边际改善,压力逐步减轻,而金融科技赋能和对管理效能的提升将持续打造该行的核心竞争力,提振其盈利能力,为其内在价值的提升创造更大、更深远的发展空间。

扫码下载智通APP

扫码下载智通APP