广发香港:关于美国大选结果及其影响的沙盘推演

本文来自微信公众号“广发香港”,文中观点不代表智通财经观点。

报告摘要

美大选结果前瞻:经验规律、数据分析、样本偏差与疫苗。

关于美国大选的两条经验规律:拜登略占上风。历史规律之一:连任本是大概率事件;历史规律之二:大选年的骚乱事件往往引发两党执政交替。“5.25”事件及其引发的民众抗议令拜登存在躺赢的可能性。

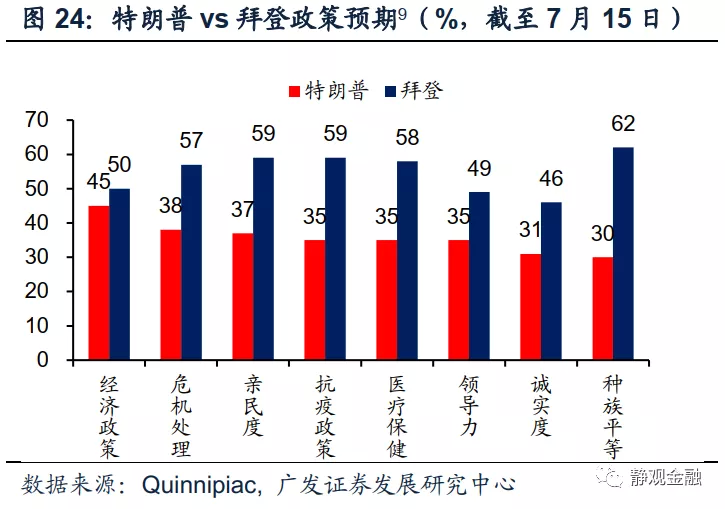

基于数据统计:拜登在摇摆州优势明显;副总统人选也有所助力。首先,民调显示特朗普在14个摇摆州中仅在5州处于领先,特朗普要想获胜则需要保证当前民调占优的州不翻蓝情况下,至少翻红4个摇摆州。拜登当下选情和摇摆州选情均好于2016年的希拉里。其次,贺锦丽作为拜登的副总统候选人提名既有助于巩固民主党基本盘,亦有助于争取中间选民。

样本偏差与少数族裔影响:谈特朗普必败也并非有绝对的胜算。首先,样本偏差使民调结果不利于特朗普。城乡样本差异或使得民调偏向拜登;特朗普支持者并不倾向在民调中表达对特朗普的支持,也会造成今年大选民调信息偏差;投票率较低也或使得特朗普真实选情好于民调。其次,拜登的领先优势很大程度上建立在中间选民之上,而类似的选民结构使得拜登支持率的弹性较大,领先优势较为脆弱。一旦拜登在辩论等环节出现失误,中间选民或放弃投票甚至转向特朗普。最后,少数族裔选民投票热情偏低对民主党支持率的提振或有限。

假若疫苗在大选前问世,特朗普仍有机会凭借经济议题翻盘。民众较为认可特朗普在经济政策上的表现,经济仍是特朗普最能巩固基本盘,吸引中间选民的关键。卫生事件影响下美国企业部门和居民部门储蓄率较高,资本开支与消费支出“蓄势待发”。假若疫苗在大选前问世,选民将对明年企业资本开支及居民消费支出的加速回升存在较强预期,或对现任总统产生主观好感。

大选年资产价格表现的经验规律:连任大选年美股通常收涨;Q4美股亦存在偏强的季节性。

经验规律一:美股年度表现受政治周期影响,80年以来在任总统寻求连任的大选年全部收涨。80年代以来美股涨多跌少的同时,其下跌年份非常具有规律性,只发生在每位总统上任的第一、二年以及任期的第七、八年。该规律背后反映的是美国两党执政理念的差异与内政落地流程。由此规律可知,今年标普500指数全年收涨或为大概率。

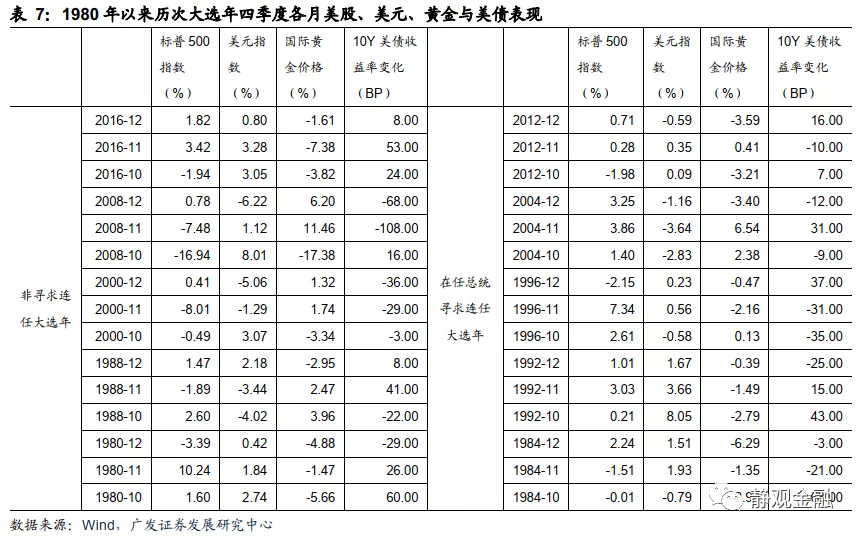

经验规律二:假若将大选年的Q4行情视为大选交易,数据显示此间市场倾向于将“尘埃落定”视为短期利多。首先,日历效应显示美股Q4走势往往偏强,大概率与新财年(每年10月到次年9月为美国的一个财政年)启动等因素有关,类似中国的春季躁动行情。其次,黄金表现说明大选本身并不容易引发市场避险,但10年期美债收益率变化表明连任大选年Q4货币政策往往偏松。最后,数据层面显示除非爆发经济衰退(类似2008),否则市场可能会将大选结果视为“尘埃落定”。也就是说大选的不确定性在美股市场中的反映或许以日度到周度级别的利空为主,从月度级别看并不显著。此外,大选年Q4美元指数表现总体偏强,应该也与“尘埃落定”带来的短期利多有关。

不同大选结果对于海外资产的影响推演:未来半年影响偏小;明后两年差异极大。

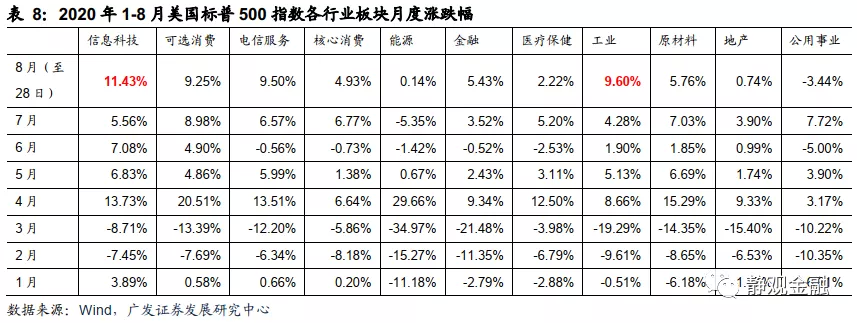

就年内而言,经验规律与疫苗影响或大于大选结果本身。首先,今年是特朗普寻求连任的大选年,美股收涨为大概率,Q4收涨亦为大概率。就基本面而言,目前市场的焦点或在疫苗。8月以来道琼斯指数及标普工业行业指数的加速攀升或与疫苗问世前景逐渐明朗有关。假若Q4疫苗问世,无论谁当选美股大概率延续涨势,且道琼斯指数跑赢纳斯达克。当然,若疫苗未能在此阶段问世,美股也未必出现大幅调整。8月除了工业行业指数强劲反映出市场对于疫苗的积极预期外,核心消费、能源等行业指数尚未Price-in该因素影响。但在无疫苗的背景下,Q4美股表现无疑会相对平淡,且纳斯达克的相对优势也将更为突出。

无论谁当选,2021年Q1美股都存在调整风险。假若疫苗问世,理论上基本面将对美股形成支撑,但同时也意味着财政转移支付力度降低。8月8日美国总统特朗普签署行政令将美国财政部分转移支付操作的到期时限推迟到今年底。8月28日美国国税局(IRS)发布指引,指出雇主须在2021年4月30日之前为雇员缴清薪资税,除非国会同意豁免。假若疫苗2020Q4问世,随后2-3个月美股大概率延续Risk-on,但在临近政策退出之际,美股调整风险也显而易见。假若疫苗未能在年内问世,在经历了新财年政策红利后,美股也很可能在2021年初进入垃圾时间。但是2021Q1美股调整的幅度和持续性除了与疫苗问世时间有关,很可能也取决于最终的美国总统人选。

若特朗普连任,美超低利率或延续到2023年,未来两年美股或进一步泡沫化。从短期看,海外或有新一轮“特朗普交易(TrumpTrade)”,也即:美股、原油、美元指数上行,黄金及美债下挫。但是受政府杠杆率约束,即便在该情形下,美债收益率反弹幅度也将较为有限。从中长期看,特朗普倾向进一步降税而非加税,因此该情形意味着更有利于美国超低利率环境的延续。预计特朗普连任情形下,2023年之前10年期美债收益率中枢或难明显突破1%。目前资产定价中货币政策及流动性因素权重已经明显高于经济基本面。因此特朗普连任情形下,美国地产和股市有望同时受益,且不排除未来两年美股进一步泡沫化的可能性。

若拜登当选,未来两年美国科技牛或将落幕。首先,民主党对大型科技公司整体不太友好。其次,拜登上台或意味着美国进入加税周期,美国政府杠杆率或将在2021年底到2022年之间进入回落期,届时10年期美债收益率也将重新升破1%。由此可见,拜登当选将从两个方面利空美股,特别是科技股:一方面,上调企业税将掣肘上市企业回购股票的行为并压低企业的EPS;另一方面,美国无风险利率将更早进入回升期,对当前的估值牛市形成打击。

此外,从长期来看拜登当选或意味着美股将迎来风格切换:科技牛落幕-->中产占比回升-->消费牛重现。假若特朗普败选意味着美国社会再次由“追求效率”转向“追求公平”,并且推动民主党执政影响力上升。民主党政治影响力上升阶段美国政府杠杆率整体偏低,对应无风险利率上升期,叠加中产占比上升,易于推动消费股牛市。60-70年代以“漂亮50”为代表的消费股牛市就是该背景下的产物。若拜登获胜,美国效率红利、美股估值红利进入尾声;且美国中产占比扩张将利好消费。但在消费股牛市来临前,美国需要先提高中产占比,而中产占比提升之前,科技牛或已率先落幕。

正文

一、美大选结果前瞻:经验规律、数据分析与样本偏差

(一)关于美国大选的两条经验规律:拜登略占上风

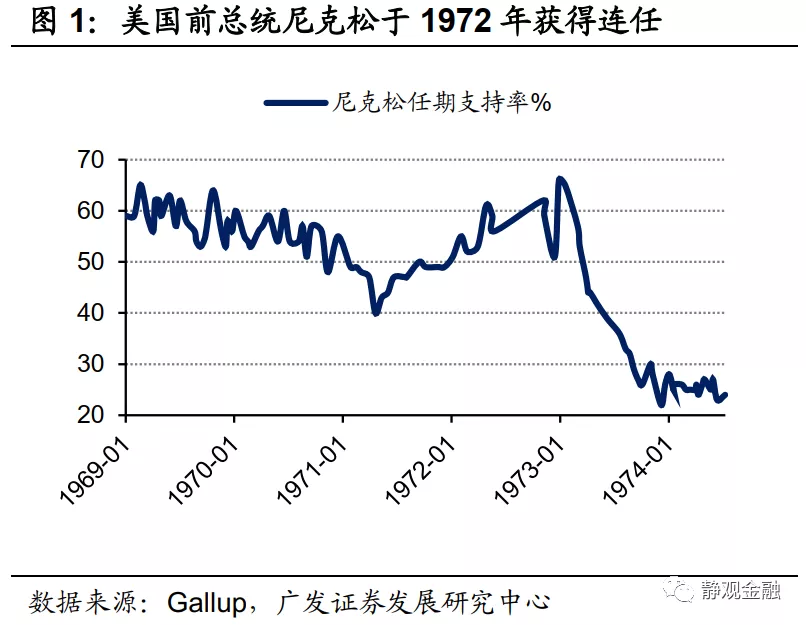

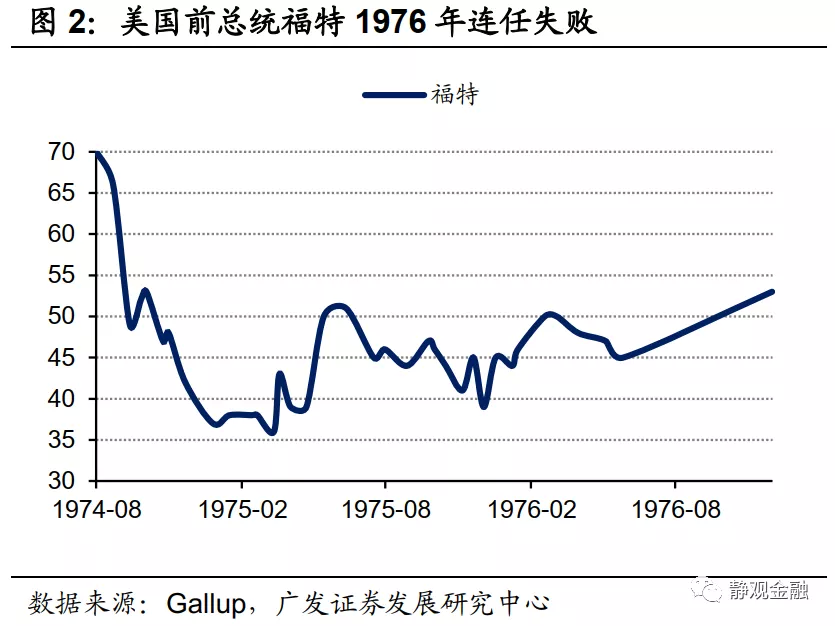

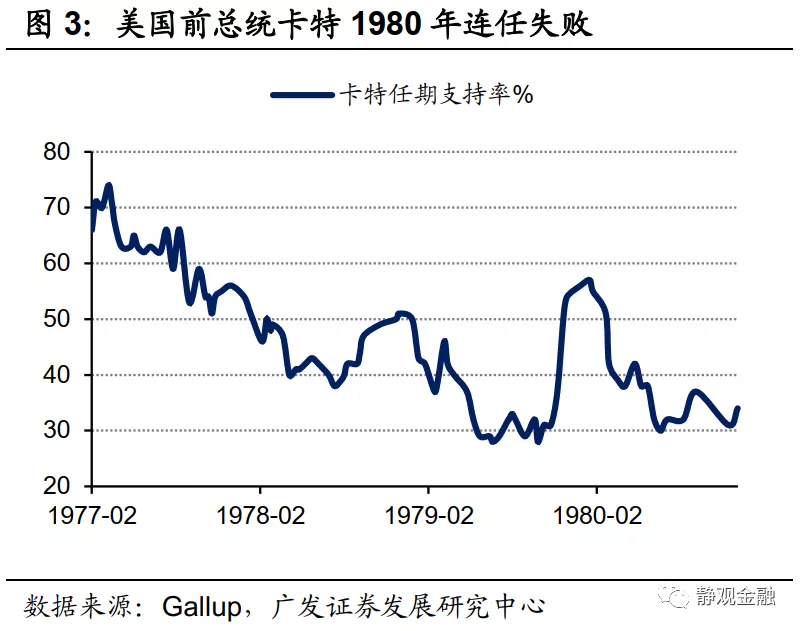

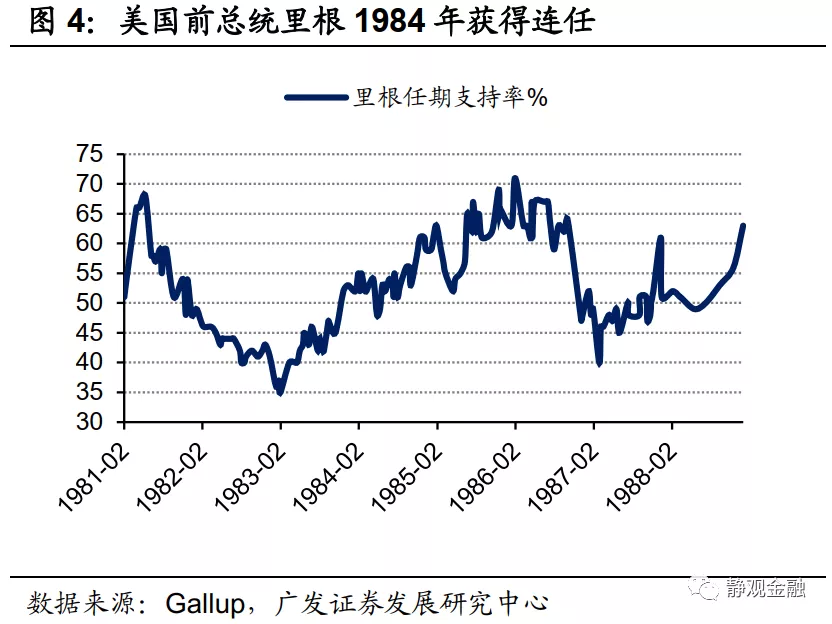

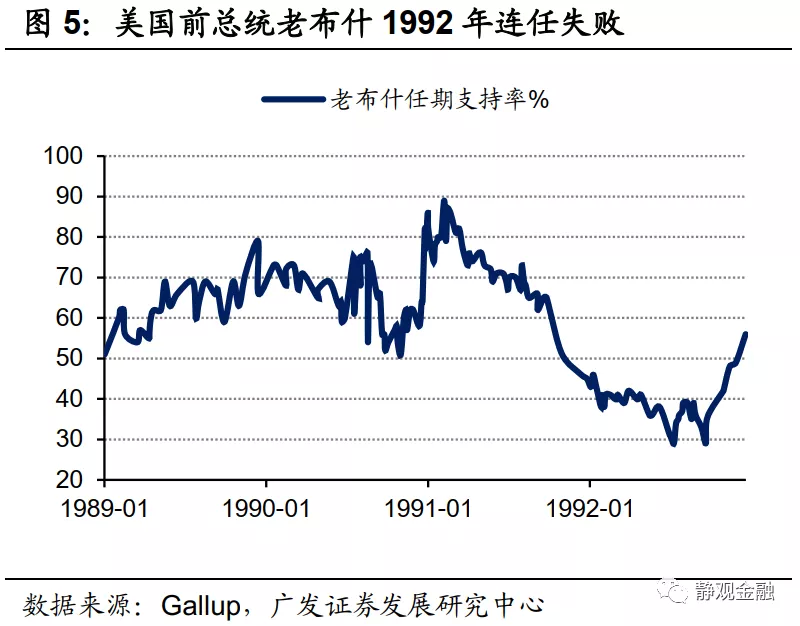

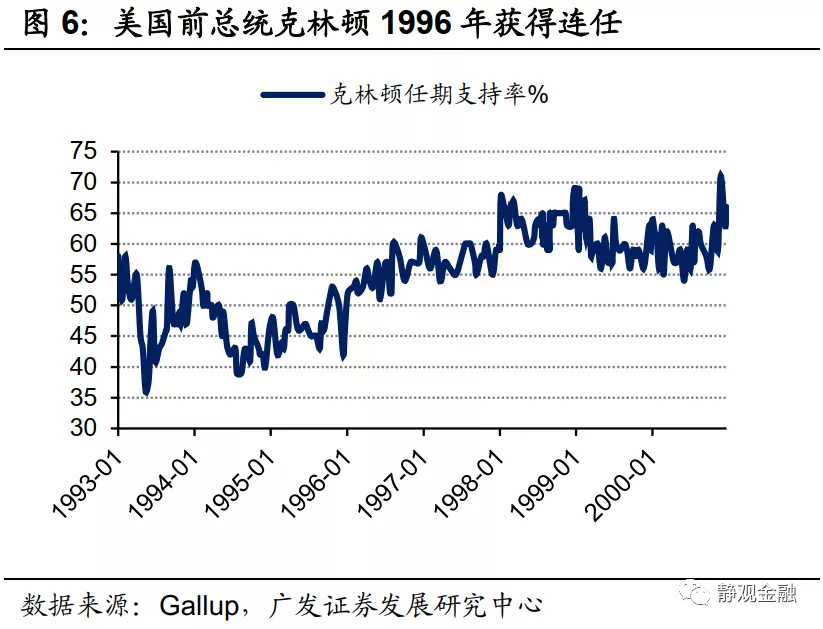

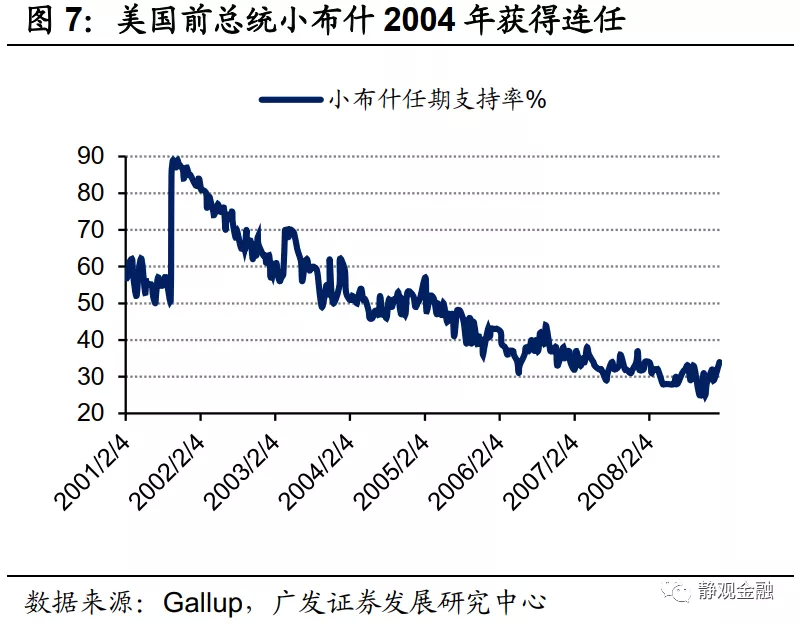

关于美国总统大选的历史规律之一:连任本是大概率事件。1932年以来美国共经历了14位总统(包括特朗普总统)执政,除肯尼迪总统在其第一任期遇害外只有三位总统未能获得连任,分别是福特总统(任期为1974-1976年)、卡特总统(任期为1977-1980年)及老布什总统(1989-1992年)。也就是说,获得连任是大概率情形。根据Gallup口径的历届总统工作支持率,70年代以来但凡连任大选年中工作支持率不低于40%的总统均有望在大选中击败对手。从这则经验规律评估,特朗普连任本应是大概率事件。

关于美国总统大选的历史规律之二:大选年的骚乱事件往往引发两党执政交替。1932年以来美国大选年至少发生过三次骚乱:包括1932年的Bonus Army事件[1]、1968年马丁路德金被杀并引发美国骚乱[2]以及1992年4月殴打非裔美国公民罗德尼·金的四名警察被判无罪引发的洛杉矶骚乱[3]。尽管历史样本较少,但上述事件的共性是导致执政党支持率下降。1932年胡佛总统败选、1992年老布什总统未能连任都被认为与相关骚乱事件有关。1968年马丁路德金被杀引发的骚乱事件也被认为是民主党下台、共和党人尼克松胜选的催化剂。

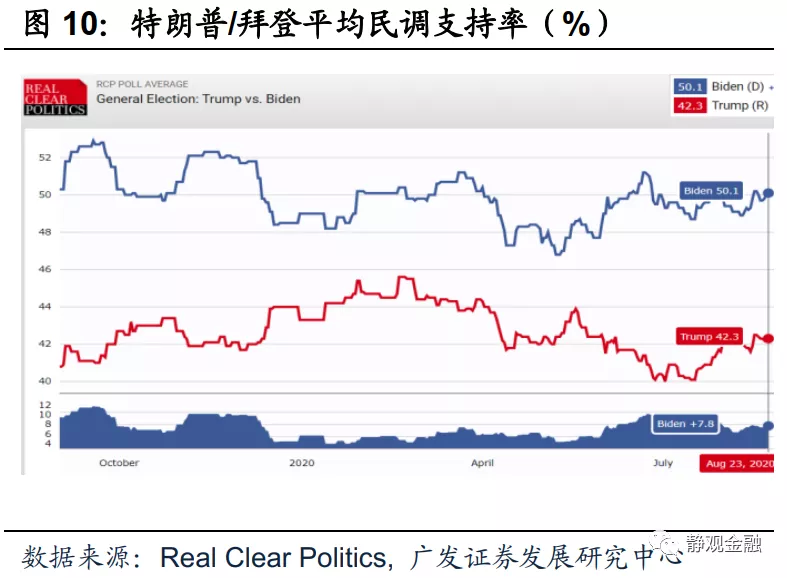

今年5月25日非裔美国公民弗洛伊德遭一名美国警察暴力执法而死[4],随后美国多地涌现出抗议民众[5]。同期,美国总统特朗普工作支持率由任期高点49%(5月中旬)降至38%(6月底)。美国5月加速复工、经济指标改善,美股也收复了年内失地,因此此间特朗普支持率下滑大概率与“5.25”事件及其引发的民众抗议有关。尽管7-8月在特朗普多番努力下其支持率略有回升,但历史规律仍加剧了年内大选的不确定性,甚至可以说“5.25”事件令拜登存在躺赢的可能性。

(二)基于数据统计:拜登在摇摆州优势明显;副总统人选也有所助力

1.拜登在摇摆州优势明显

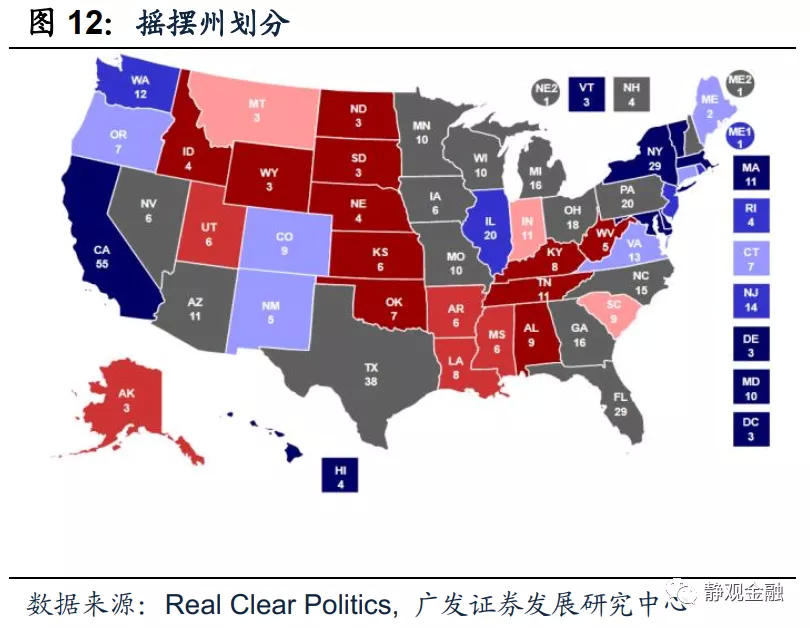

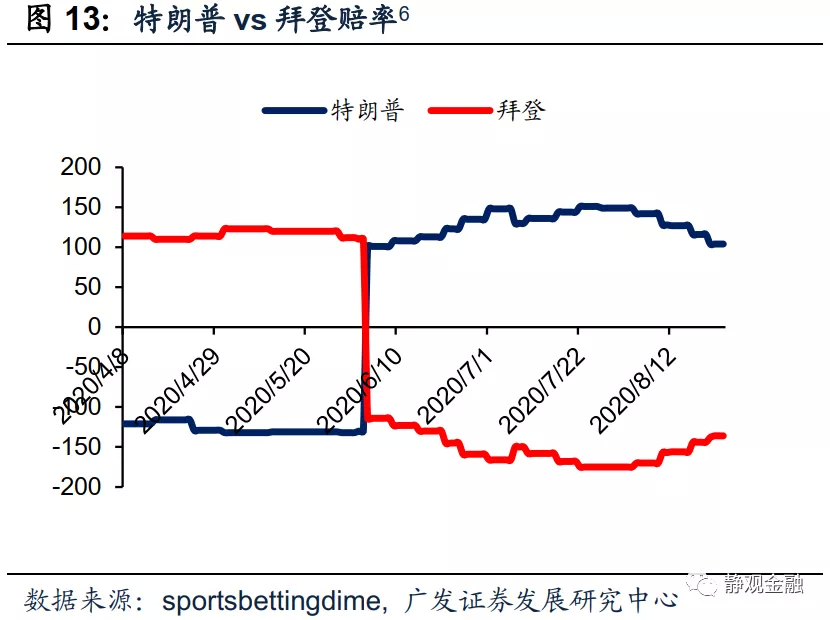

如前文所述,“5.25”事件令特朗普工作支持率大幅下滑。根据Real Clear Politics统计的平均民调,特朗普与拜登的民调差距也较5月大幅扩张。摇摆州方面,根据Real ClearPolitics的摇摆州划分方法,美国共有14个摇摆州(不含缅因州第二选区和内布拉斯加州第二选区)。这14个摇摆州中,民调显示特朗普仅5州领先。按照当下党派倾向与摇摆州民调,拜登将收获民主党支持州的211张选举人票和摇摆州中民调占优的124张选举人票,共计335张选举人票,远超赢得大选所需的270张。而特朗普要想获胜,则需要保证当前民调占优的州不翻蓝情况下,至少翻红4个摇摆州。

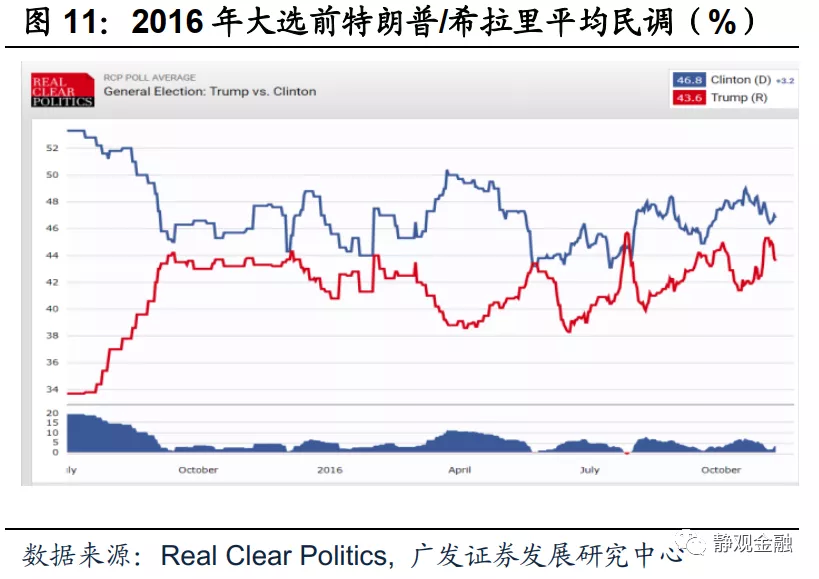

当下拜登的选情形势要好于2016年的希拉里。2016年希拉里平均民调绝大多数时候处于50以下,且对特朗普的领先优势波动较大,在7月末平均民调甚至被特朗普暂时反超。而拜登总体上平均民调中枢高于同期的希拉里,对特朗普的领先优势也较为稳定。最终希拉里的全民支持度也确实好于特朗普,却仍然输掉了选战,主要原因还是输掉了关键摇摆州。

在2016年的16个摇摆州的民调(选前最后一周)中,希拉里仅领先8州,且最终3州翻红使得特朗普获胜。拜登在摇摆州上的选情同样要好于希拉里。此外,在2016大选中特朗普胜选的关键在于密歇根州与宾夕法尼亚州,拜登的优势同样要大于希拉里时期。

2.拜登的副总统候选人提名对选情亦有助力

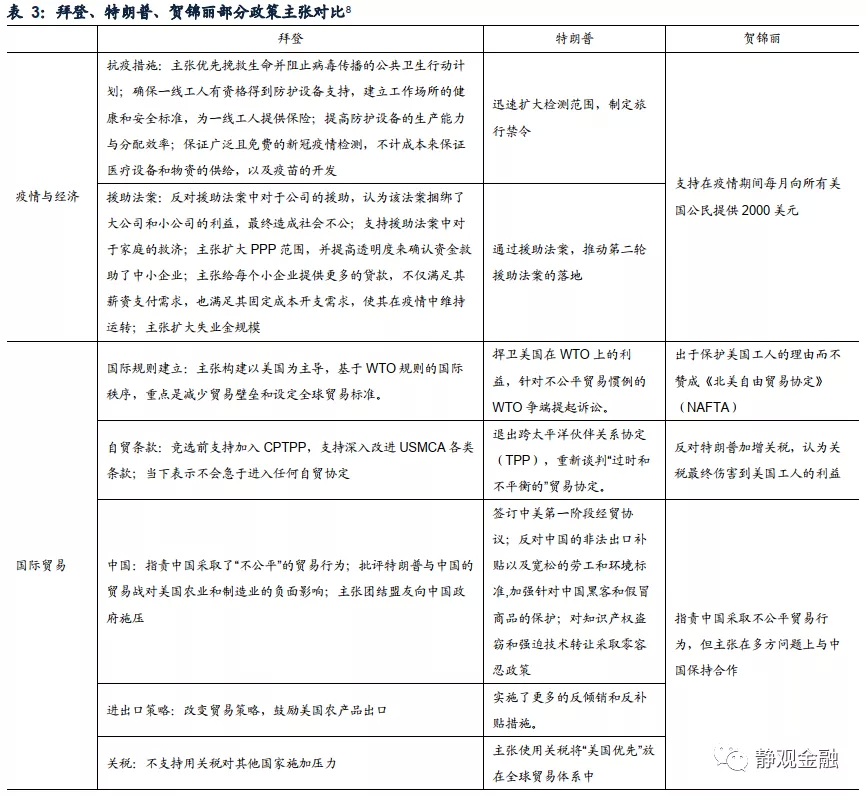

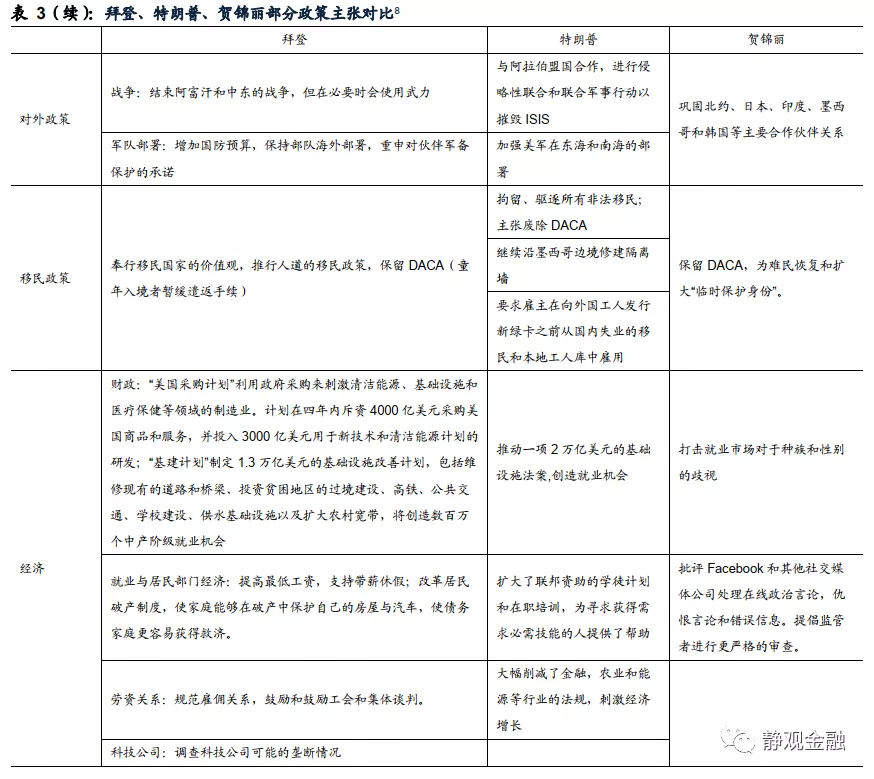

8月12日拜登提名建制派民主党参议院议员贺锦丽作为竞选搭档[7]。民主党近年来在意识形态上有分裂成两大派别的趋势,即进步自由派和传统建制派。自由派观点左倾,主张用较为激进的政策缩小贫富差距和保障公民权利,代表人物为桑德斯。建制派则持较保守和温和的观点,不主张激烈的改革,代表人物为拜登。从贺锦丽参加今年民主党初选时的政策主张来看,她的立场偏向建制派,与拜登大体上类似。可以说,拜登选择和自己立场相似的贺锦丽是一个符合预期、不会扣分的选择。

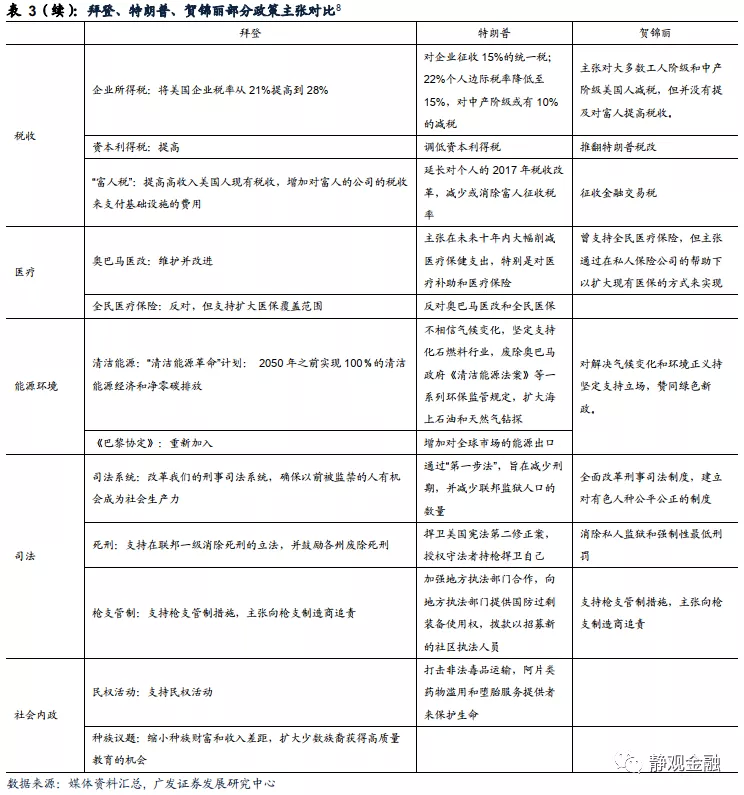

贺锦丽有助于巩固民主党基本盘,亦有助于争取中间选民。一方面,民主党进步派支持种族性别平等,而贺锦丽少数族裔女性的身份有利于建制派对进步派的团结。此外,从历届大选中2008年和2012年非裔群体投票率最高可以看出,少数族裔的候选人也可以激发少数族裔的投票率。另一方面,贺锦丽在税收和贸易领域的政策主张较拜登更为保守。在税改方面,她主张对大多数工人阶级和中产阶级美国人减税,但同时她亦没有表示支持对富人加税。贸易方面,她出于保护美国工人利益的理由反对USMCA。在担任加州检察长期间,她以严苛的执法而著称。总而言之,她较为保守的主张亦能够契合当下拜登争取中间选民甚至共和党支持者的需求。

(三)样本偏差与少数族裔影响:谈特朗普必败也并非有绝对的胜算

1.民调样本偏差使其结果不利于特朗普

由于民调是抽样调查,其结果和大选最终结果有差别很正常。但2016年的民调与大选结果差异极大,主因在于样本偏差、信息偏差与投票率不高等因素,而上述因素在今年的选举中或仍然存在。

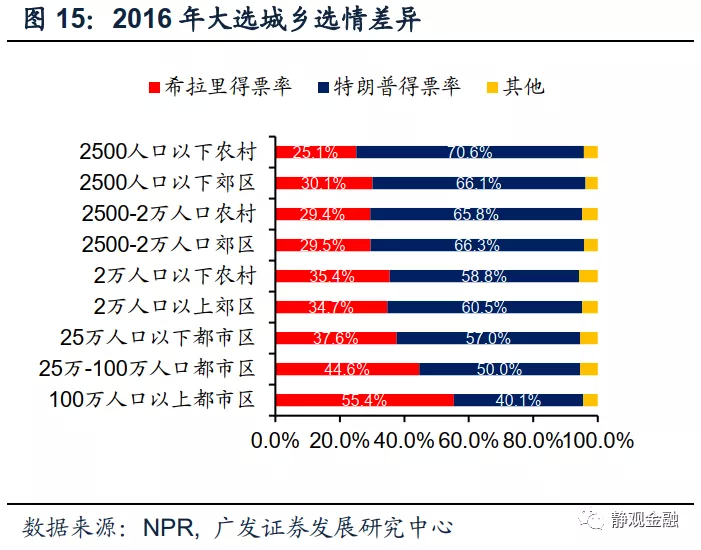

样本选择上,由于操作和资金的限制,大部分民调倾向于将城市居民作为样本。而2016年大选中城乡选情差异极大,在人口较多的都市区希拉里得票率高出特朗普15.3%,而在郊区和农村,希拉里选情则是全面落后于特朗普。仅关注城市居民导致了数据的不准确。在今年大选中,农村仍然是特朗普最大的基本盘,如果民调机构不对样本做出调整的话,则仍会出现较大的偏差。此外,特朗普支持者并不倾向在民调中表达对特朗普的支持,也会造成今年大选民调信息偏差。

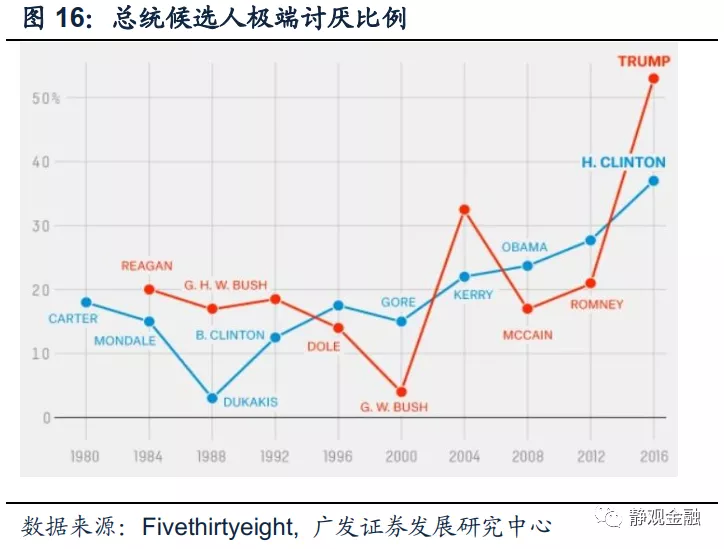

投票率和选举人受欢迎程度有很大关系。逻辑上看,当两党候选人受欢迎程度都很差,部分中间选民在接受民调调查时尚可“两害相权取其轻”,但主动去投票站投票(或者邮寄选票)的意愿会下降,由此导致民调与选举结果的偏差。2016年大选的投票率为近年来最低,也是和候选人不受欢迎程度相关,希拉里和特朗普均为历史上最不受欢迎的候选人。但二者相比特朗普的基本盘更稳固,希拉里的中间选民更多,由此出现了民调上希拉里获胜,而投票结果特朗普获胜的情况。

2.拜登领先优势易受动摇

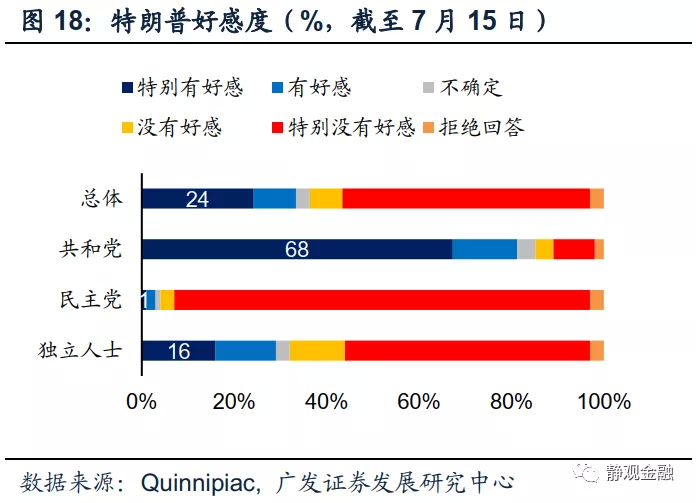

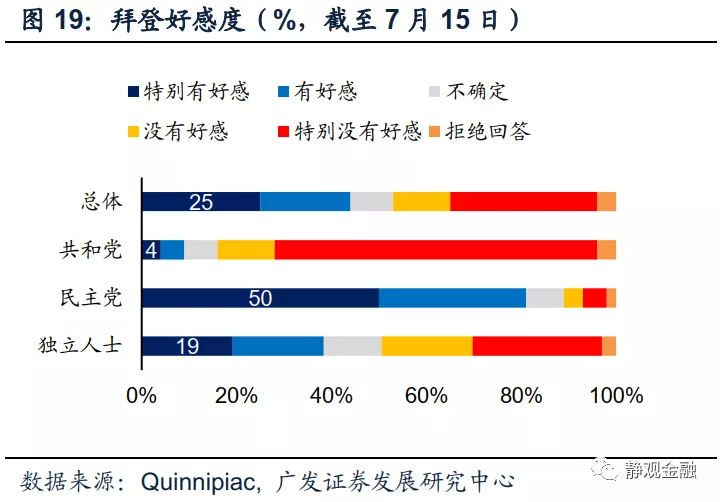

拜登的领先优势很大程度上建立在中间选民之上,而类似的选民结构使得拜登支持率的弹性较大,领先优势较为脆弱。根据Quinnipiac的统计,拜登在党内的坚定支持者(“特别有好感”)比例显著低于特朗普,但各个群体中“有好感”的选民则高于特朗普,说明他的支持者中中间选民较多。中间选民是最易动摇的,一旦拜登在辩论等环节出现失误,中间选民或放弃投票甚至转向特朗普。

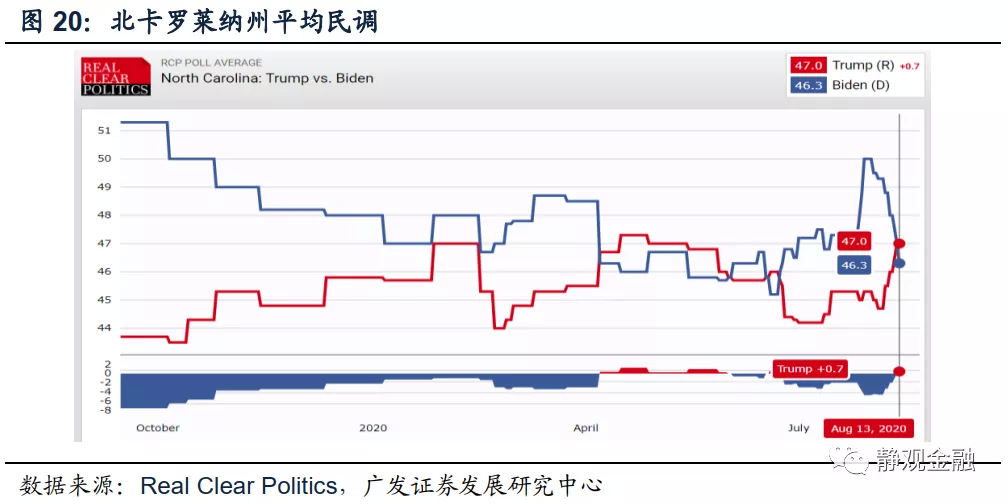

尽管拜登在各项民调上遥遥领先,但大选前仍然有很多变数。在近期在种族话题上失言以后,Real ClearPolitics统计的拜登民调领先优势从7月27日的9.3%降至8月7日的6.4%。此外,在特朗普宣布将在关键摇摆州北卡罗莱纳州举办共和党总统提名大会后,该州选情迅速反转,RealClear Politics显示的拜登平均民调优势从7月31日的4.7%降至8月13日的-0.7%。如果拜登在大选前三次总统辩论中表现不佳,或是在关键州选举造势工作不如特朗普,则他较为脆弱的领先优势会很快消失。

此外,2016年英国脱欧公投及当年美国大选均证明了国际政治事件结果也经常与大概率情形相悖,因此不到2020年11月3日大选当天,我们依然很难预判今年美国大选结果。

3、假若疫苗在大选前问世,特朗普仍有机会凭借经济议题翻盘

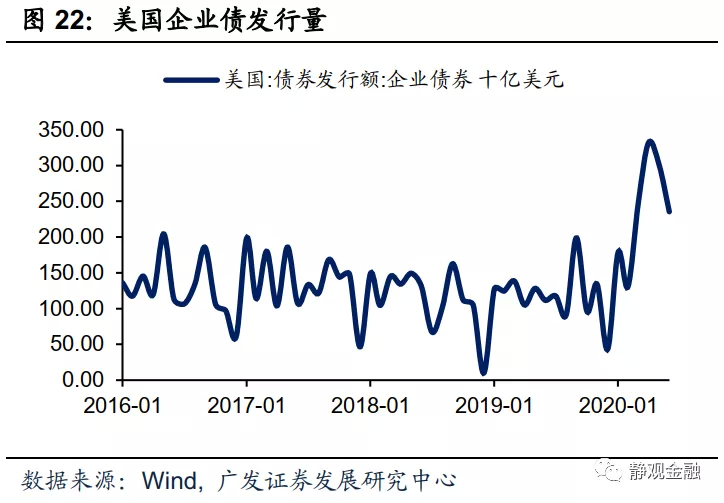

3月以来美国M1及M2同比飙升且持续创出历史新高,从分项数据看该结果是企业部门及居民部门储蓄增加所致。进一步看,3月以来由于发债成本降低美国企业债发行量亦创出近年新高,表明美国企业当下乐于进行低成本融资,但在卫生事件影响减弱前资本开支意愿不足进而推升储蓄。居民部门接受财政援助后暂无足够的消费渠道亦将部分援助金转化为储蓄。往后看,假若大选前疫苗问世,则选民将对明年美国企业资本开支及居民消费支出的加速回升存在较强预期,也可能对现任总统产生主观好感。

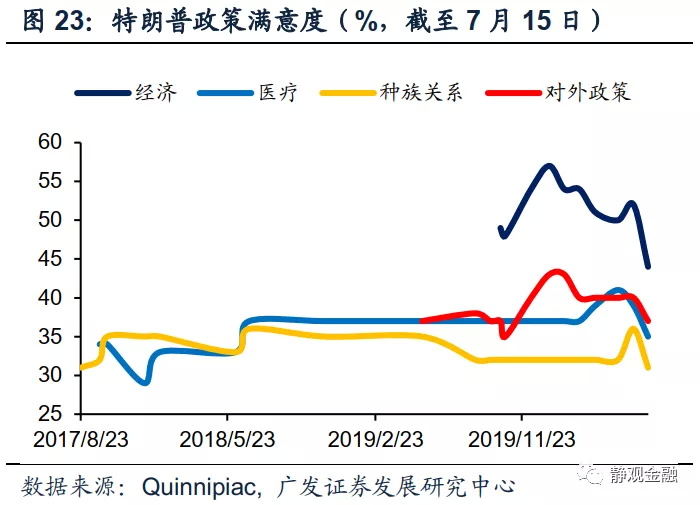

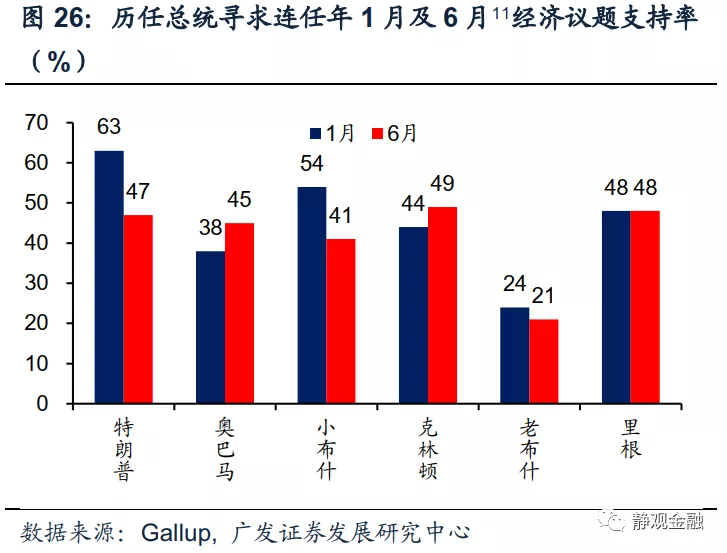

Quinnipiac民调数据显示,民众对于特朗普在经济政策上的表现较为认可,对经济政策的处理也是当下特朗普和拜登对比来看劣势最小的部分。Gallup民调显示特朗普经济议题支持度仍然高于同期的奥巴马和小布什,而在今年1月该指标则是遥遥领先前五任总统。而在医疗和种族政策上特朗普受“5.25事件”与卫生事件的影响满意度极低。因此,经济仍然是特朗普最能巩固其基本盘,吸引中间选民的关键。

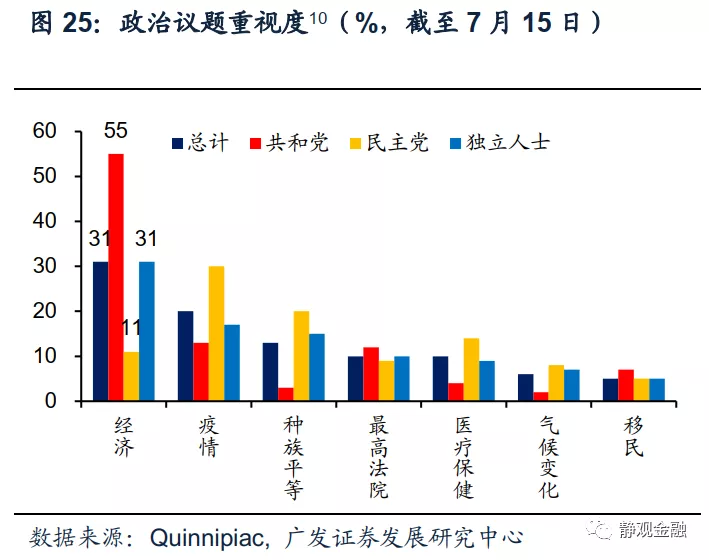

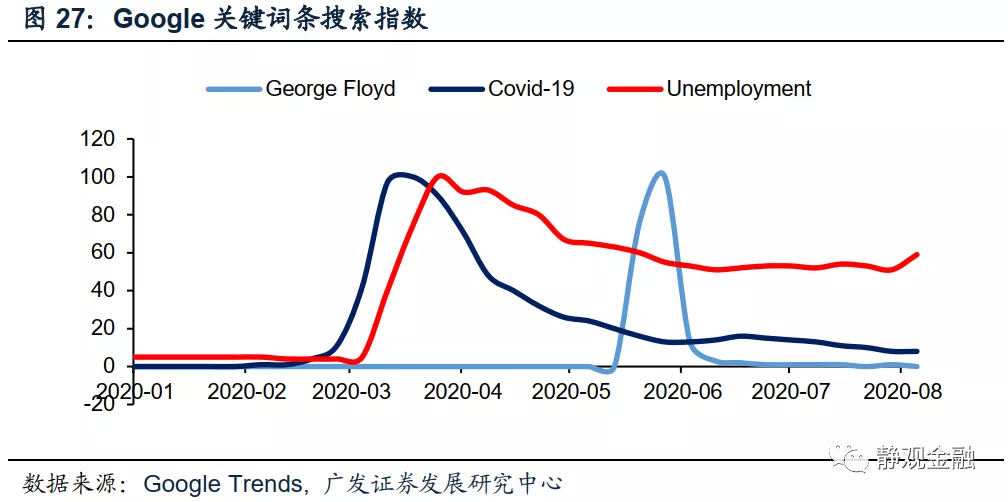

此外,民调显示共和党选民和无党派选民对经济议题要更为重视,而对选情不利的议题如卫生事件处理与种族政策不仅在选民眼中重要性不如经济,关注度也在持续降温。从Google词条搜索热度指数来看,当下“失业”词条的搜索热度要远比“George Floyd”(“5.25”事件中被害的黑人)和“病毒”要高,走势也更为强劲。6月卫生事件反转期间,卫生事件搜索热度提升亦有限。大选前的一个半月时间里,卫生事件与种族议题大概率继续降温,此类议题对于特朗普选情的负面影响亦将逐渐出尽;而经济议题大概率保持热度,一旦疫苗问世加速经济边际好转,将极大程度提振特朗普选情。

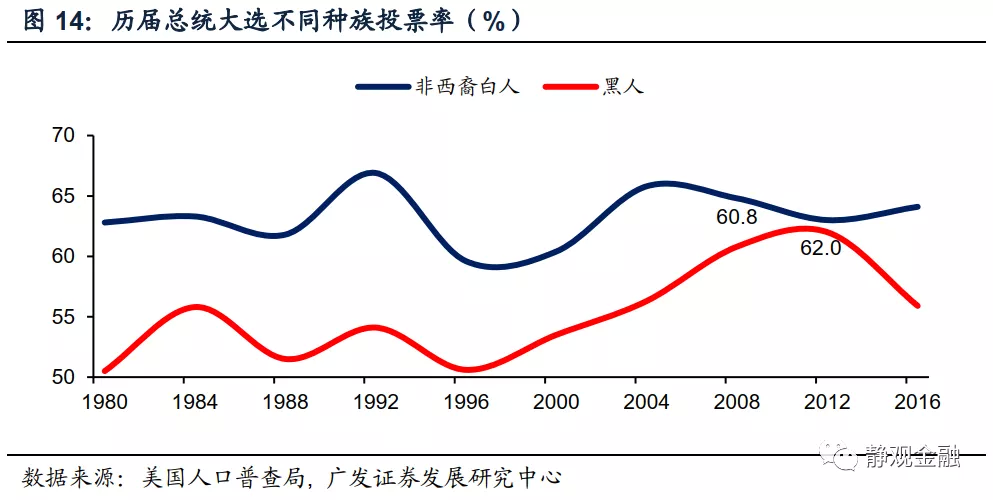

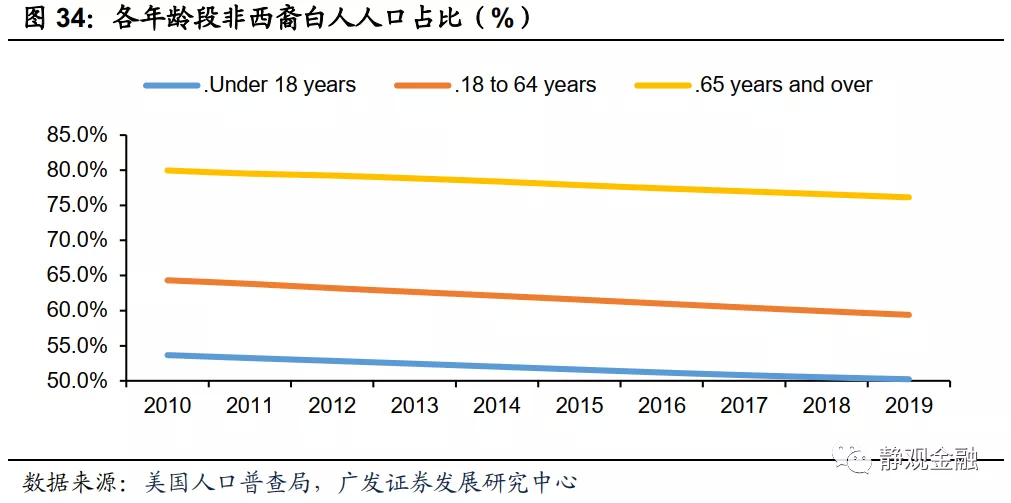

4.少数族裔选民对民主党支持率的提振或有限

非裔美国人对民主党选情助推有限。一般来说,少数族裔更倾向于民主党,因此少数族裔投票率也将对大选结果产生影响。我们着重分析美国人口中少数族裔占比最高的西裔白人和非裔美国人,二者分别占比16.90%和14.61%(2012年人口普查数据)。

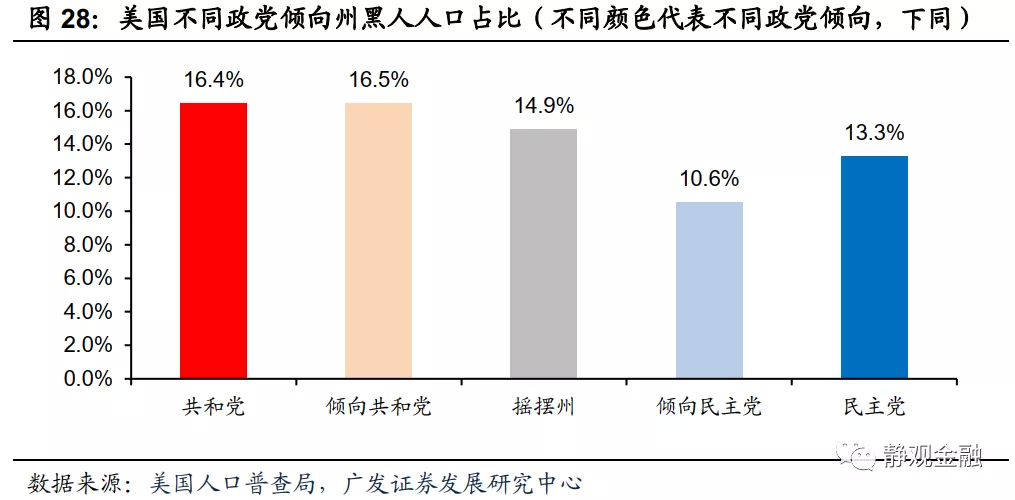

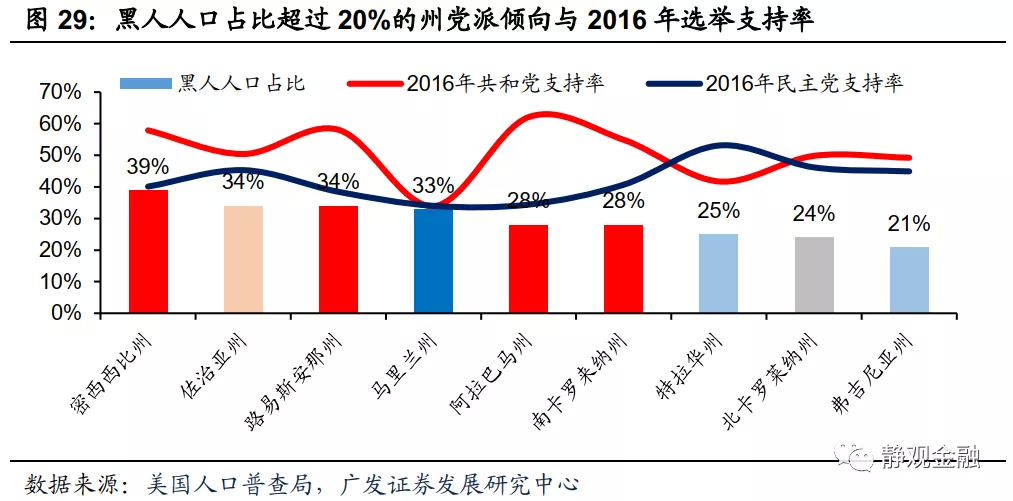

尽管黑人(含混血)占全美人口比例约为15%,整体而言相比于白人来说绝对值仍然偏小,但是黑人在美国的分布不均,部分州的黑人占比可以达到30%以上,对该州的选情或有一定影响。黑人人口占比较大的州恰好是共和党票仓。整体上而言,支持共和党州的黑人人口占比达到16.4%,倾向共和党州的黑人人口占比为16.5%,摇摆州的黑人人口占比为14.9%,均要多于倾向民主党和支持民主党的州。黑人人口占比最大的州恰好是共和党的“铁票仓”,黑人人口占比超过20%的九个州里,四个支持共和党,在2016年大选中支持率领先民主党10%以上。但是在2016年的大选中特朗普获得的黑人支持率极低,也就意味着对于这四个州,即便黑人选民全部反对特朗普,可能也改变不了该州的选情。除此之外,黑人人口占比较大的州中佐治亚州倾向共和党,黑人人口占比34%,上届大选共和党支持率领先5.1%;北卡罗莱纳州为摇摆州,黑人人口占比24%,上届大选共和党支持率领先3.7%。这两个州或许会因此次事件而改变选情。

值得注意的是,尽管拜登在民主党内部初选中在美国南方黑人占比较多的州获得了压倒性胜利,并一举逆转整体选情。但这只反映民主党党员内部的民意而不是所有选民的民意。拿全美黑人人口占比最大的密西西比州为例,其民主党党员中70%以上为黑人[1],基本盘为少数族裔的拜登在民主党初选时于该州取得优势并不意外。但在2016年大选中该州共和党对民主党的支持率为57.1%对40.1%,可见这部分民主党黑人选民的力量不足以撼动局势。

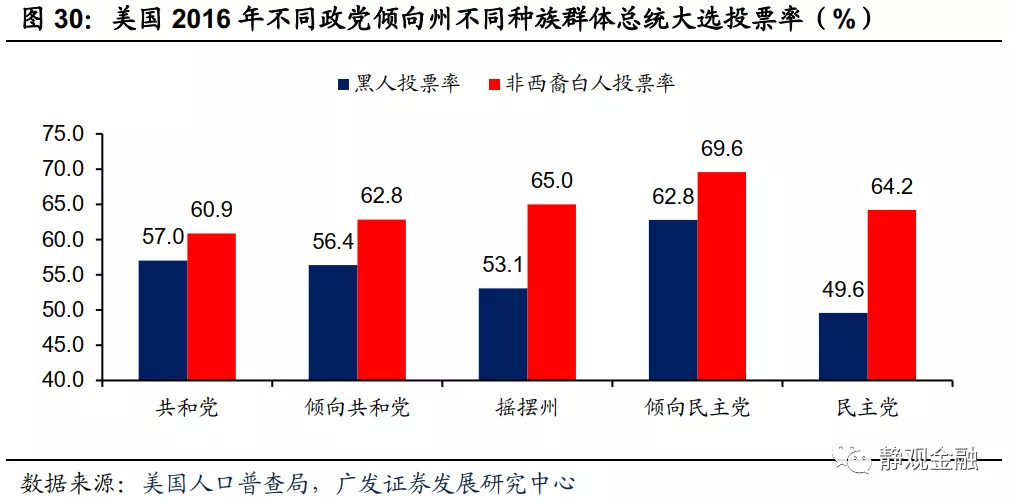

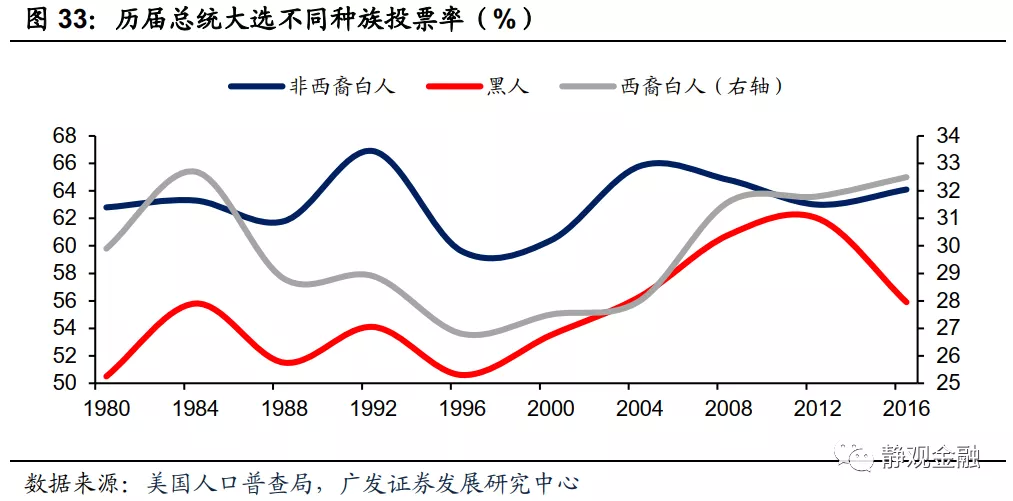

黑人选民投票率较低,对大选的影响或更小。另一个降低黑人选民影响力的因素是黑人选民的投票率始终不如白人。特别是在2016年总统大选中,由于没有非裔总统候选人,黑人投票率降至了55.9%,低于非西裔白人的投票率64.1%。而在关键的摇摆州,黑人的投票率更低,仅为53.1%,低于非西裔白人的投票率65%。如前文所述,贺锦丽的副总统提名或将对黑人选民投票率起到一定提振作用。但在本身人口基数不占优且人口分布不利的情况下,支持或倾向民主党的黑人群体会更难影响大选结果。

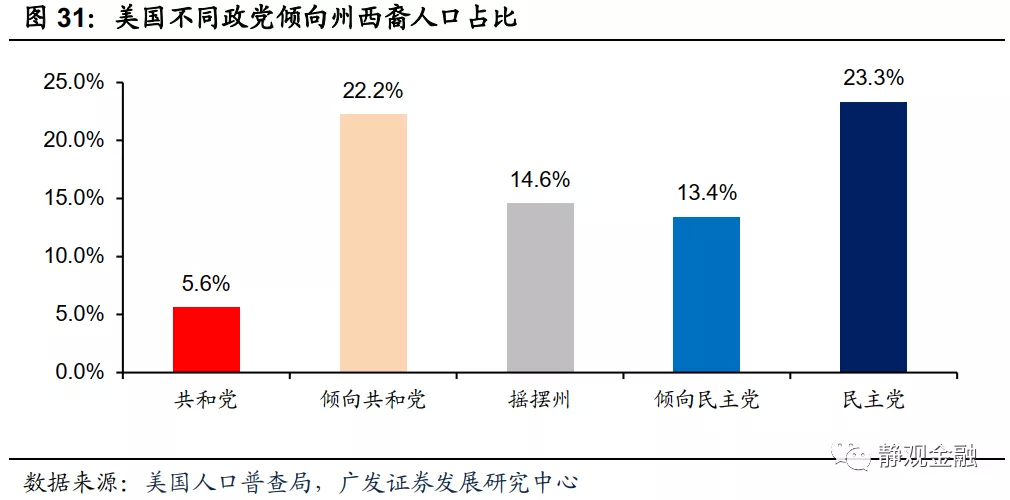

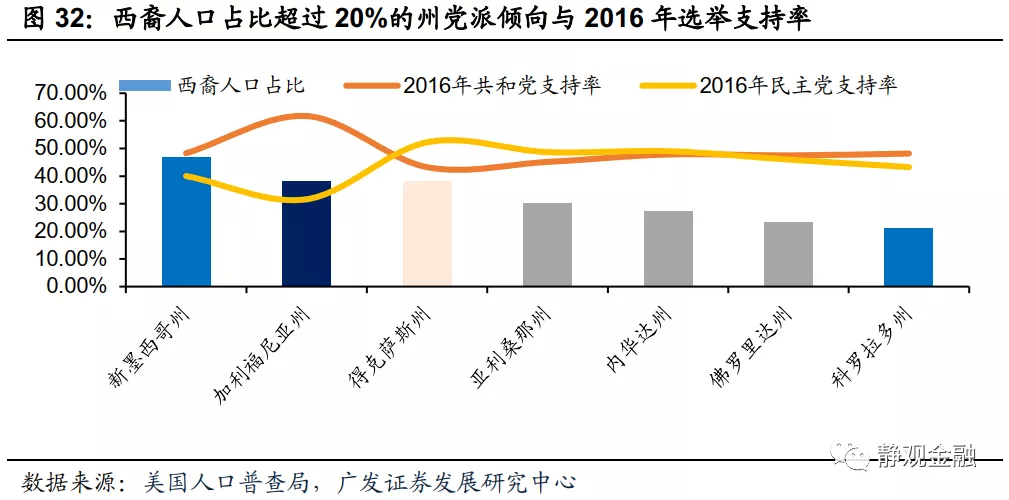

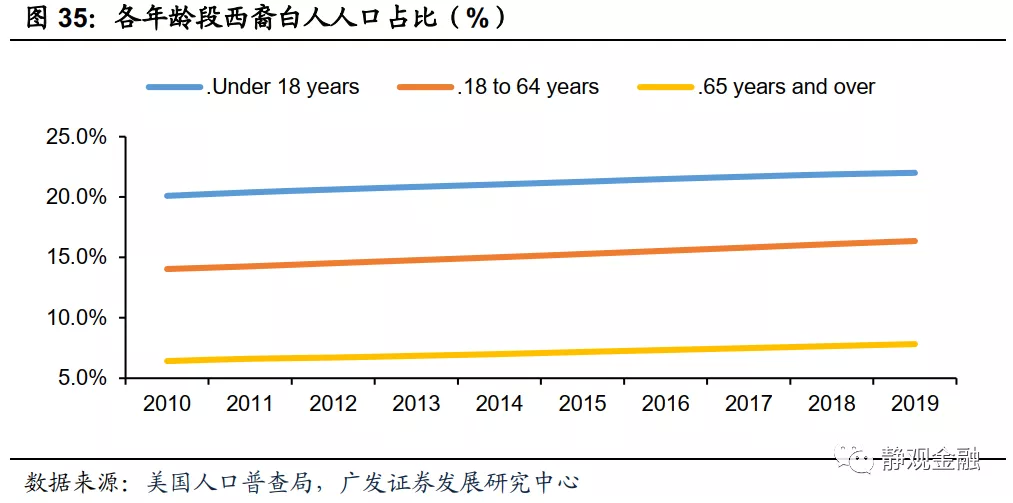

西裔白人分布更能左右选战局势,投票率有较大提升空间。与非裔美国人不同,整体上看,支持共和党州的西裔白人人口占比仅有5.6%,而倾向共和党州的西裔白人人口占比为22.2%。西裔白人人口占比超过20%的七个州里,三个为摇摆州,三个为中间州(两党支持率差距小于10%),其中不乏选举人票数极多的德克萨斯州和佛罗里达州。由此可见,西裔白人分布较多的州对选战的局势有更强的决定作用。

然而西裔白人从未在美国大选上真正发挥左右局势的作用,这多半是由于其投票率极低的原因。1980年以来,西裔白人的投票率从未超过35%,这也和西裔白人多为一、二代移民,对于美国社会认知较为陌生有关。如果西裔白人在2020年选举仍然不能显著提升投票率的话,其对选战结果影响仍然有限。往后看,当下西裔白人的人口结构变化趋势要显著优于白人的人口结构变化趋势,可以预见在未来随着西裔白人参政年龄人口占比提升、投票率增加,民主党在摇摆州的优势则会增大。

二、大选年资产价格表现的经验规律

以80年里根当选为标志性事件令美国进入到共和党执政影响力上升阶段。换言之,从社会结构变化到党派执政影响以及由此推动的经济行为变化来看,80年是一个分水岭。在此,我们也仅讨论80年以来的经验规律。首先,美国历任总统执政周期对美股表现存在极大影响;此外,大选交易(大选年Q4)或倾向于将“尘埃落定”视为短期(不代表中长期交易逻辑和资产走势)利多。

(一)经验规律一:美股年度表现受政治周期影响

由表4可知80年代以来美股涨多跌少的同时,其下跌年份非常具有规律性,只发生在每位总统上任的第一、二年以及任期的第七、八年。我们认为该规律背后反映的是美国两党执政理念的差异与内政落地流程。由此规律可知,今年标普500指数全年收涨或为大概率。

1.两党执政理念差异极大,选举策略也会令两党候选人执政纲领存在明显反差

民主党(Democratic Party,简记为D)跟共和党(Republican Party,简记为R)的执政理念存在明显差异:共和党更关注重资产,民主党则更重视科技创新以及金融;共和党追求效率、减税和小政府,民主党则追求公平并提高社会保障。除了理念差异外,为了凸显自己所在党派的主张并在大选中击败对手,两党候选人的执政纲领往往存在诸多方面的反差。进而,一旦执政党更迭,美国内政甚至外政都将发生极大的改变。由此可见,大选结果对美国私人部门投资策略有很大影响,也会使得新总统上任的前两年经济稳定性偏差并由此引发经济乃至资产价格的波动。

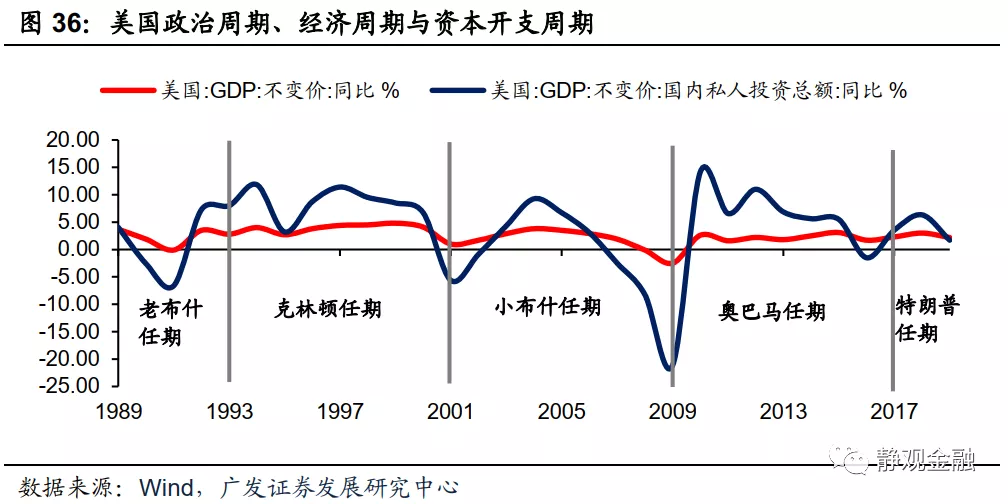

2、美国政治周期影响经济周期;大选结果影响私人投资

克林顿时代以来,每位总统都成功连任,总共任期8年。几乎每届政府任期之初都会有新政红利。在新政府开局两年往往会落地一些财政刺激政策且政策主张方向明朗因此私人投资意愿上升。在一届政府的最后两年则往往呈现出经济放缓甚至衰退的迹象。由此,我们看到美国政治周期与经济周期出现了共振:美国经济一般于上一届总统任期最后一年到新政开局第一年触底,随后进入新一轮资本开支周期,并于总统第二任期中后期放缓甚至衰退。从老布什连任失败的教训看,如果第一任期出现经济衰退,则连任概率也会比较低。

3、国会改选影响政策落地

如表5所示,一般来说新政开局往往都是国会两院与总统属于同一党派(小布什任期例外),随着任期的持续,总统所在党派在国会中的优势逐渐下降。在国会多数席位属于总统所属党派的阶段其推行财政刺激政策更为容易,因此往往是上任初期财政政策落地较多,对经济提振也更加明显。随着任期持续、国会多数席位逐渐转向在野党,则国会投票通过的法案数量下滑,对经济也开始产生掣肘。这是出现新政红利、执政尾声经济下滑/衰退,引发经济周期与政治周期同步的另一重要原因。

(二)经验规律二:大选交易或倾向于将“尘埃落定”视为短期利多

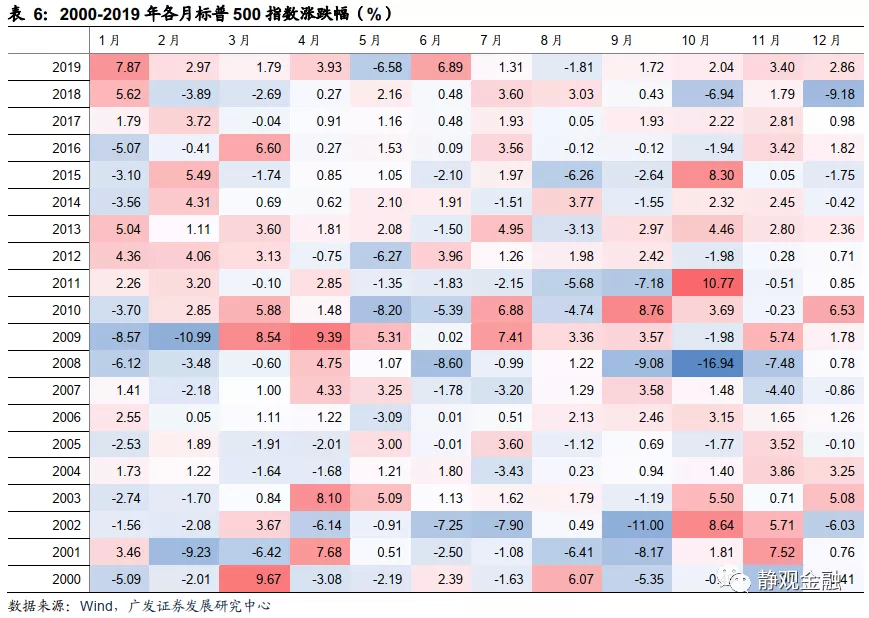

1、日历效应显示美股Q4走势往往偏强

美国大选设在当年11月第一个星期二(但不能是11月1日),也就是说发生在11月2-8日之间。此外,在每个大选年的9-10月会有三场两党候选人的辩论。由此可见,大选年的10月美股可能会受到一些选前预期的影响,而11-12月美股走势则可能反映大选结果的影响。不过与中国不同,美国新财年从历年的10月开始,因此Q4也是美国新一年财政预算及分配政策落地的时间,本身也有利于美股走势。从日历效应看,2000-2019年的20年间各月中上涨占比最高的月份为4月与11月,均为15/20;其次是12月,为14/20;再次为5月与10月,均为13/20。换言之,每年Q4美股走势往往季节性偏强,大概率也与新财年启动等因素有关,类似中国的春季躁动行情。

2、大选本身或不易引发市场避险,但连任大选年Q4货币政策往往偏松

黄金表现说明大选本身并不容易引发市场避险。由表7可知,在过去10个大选年的10-12月间国际黄金价格涨少跌多,收涨月份占比为10/30。可见,即便大选存在不确定性,大选前后通常也不会引发市场避险。

连任大选年Q4货币政策或偏松。相比之下,在连任大选年和非连任大选年Q4美债表现则有反差:非连任大选年10-12月10年期美债收益率走低的占比为7/15;而连任大选年10-12月10年期美债收益率走低的占比为9/15。由前文可知,在非连任大选年美国经济往往偏差,部分非连任大选年甚至发生了经济衰退。即便如此,这些年份Q4美债的看多情绪都不及连任大选年,极有可能说明连任大选年Q4美联储的货币政策或相对经济基本面偏松。当然,同时也说明非连任大选年Q4美联储货币政策相对经济基本面偏紧。

3、大选年Q4美股表现或更多反映市场将“尘埃落定”视为短期利多

首先,由于政策存在连贯与转向的差异,大选对美股的影响需考虑大选年的特性。由表4所示,非连任大选年10-12月间标普500指数收跌的月份占比7/15,连任大选年10-12月间标普500指数收跌的月份占比仅为4/15。由此可见,除非爆发经济衰退(类似2008),否则市场可能会将大选结果视为“尘埃落定”。也就是说大选的不确定性在美股市场中的反映或许以日度到周度级别的利空为主,从月度级别看并不显著。此外,大选年Q4美元指数表现总体偏强,应该也与“尘埃落定”带来的短期利多有关。

三、不同大选结果对于海外资产的影响推演

(一)就年内而言,经验规律与疫苗影响或大于大选结果本身

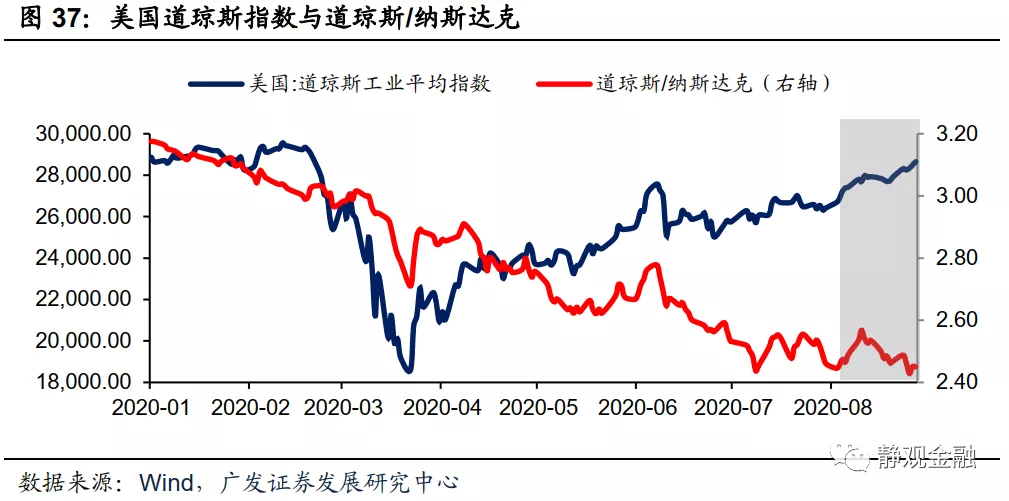

首先,今年是特朗普寻求连任的大选年。从前文所述的经验规律来看,今年美股收涨为大概率,Q4收涨亦为大概率。就基本面而言,目前市场的焦点或在疫苗。如图37所示,今年3月底以来美国道琼斯指数走势或分为四个阶段:3月底到5月初估值修复阶段;5月中至6月初复工行情阶段;6月中至7月为平淡期以及8月加速上行。由该指数与纳斯达克的比值可知,估值修复阶段道琼斯跑输纳斯达克、复工推动下5月中至6月初道琼斯表现好于纳斯达克、6月中至7月初美国经济数据平淡进而道琼斯再度跑输。尽管8月以来道琼斯并没有完全跑赢纳斯达克,但劣势并未扩大并且道琼斯指数本身的上行趋势出现加速。结合表8可知,除信息技术行业外,8月标普500指数下表现最为强劲的就是工业行业指数。我们认为8月以来道琼斯指数及标普工业行业指数的加速攀升或与疫苗问世前景逐渐明朗有关。

8月6日,世卫组织召开例行发布会。发布会指出目前全球约有165种疫苗处于试验阶段,26种进入临床试验阶段,6种已处于三期临床试验阶段,其中3种来自中国。也就是说,全球范围内Q4出现可量产疫苗的概率已经大幅攀升。3月以来美国M1及M2同比飙升且持续创出历史新高,是企业部门及居民部门储蓄增加所致。一旦疫苗问世、卫生事件影响消退,美国企业资本开支及居民消费支出均会加速回暖。由于居民部门和企业部门的储蓄水平均高于历史常态水平,因此可以说消费需求回暖和企业投资回升“蓄势待发”。

基于此,假若Q4疫苗问世,无论特朗普连任亦或是拜登当选美股大概率都会延续强势,并且有望出现阶段性风格切换特征,也即:道琼斯指数再次跑赢纳斯达克。当然,若疫苗未能在此阶段问世,美股也未必出现大幅调整。由表5可知,8月除了工业行业指数强劲反映出市场对于疫苗的积极预期外,核心消费、能源等行业指数尚未Price-in该因素影响。但在无疫苗的背景下,Q4美股表现无疑会相对平淡,且纳斯达克的相对优势也将更为突出。

(二)大选结果对明后两年资产价格影响极大

1、无论谁当选,2021年Q1美股都存在调整风险

假若疫苗问世,理论上基本面将对美股形成支撑,但同时也意味着财政转移支付力度降低。由于暂时未能达成第二轮纾困计划,8月8日美国总统特朗普签署行政令将美国财政部分转移支付操作的到期时限推迟到今年底。8月28日美国国税局(IRS)发布指引,向雇主介绍如何延后为雇员缴纳今年剩余时间内的薪资税。根据指引,这些税款须在明年4月30日之前缴纳,除非国会同意豁免[13]。换言之,疫苗问世在短期利好基本面并提振市场之余,也极有可能加速部分美国财政逆周期调节政策的退出。假若疫苗2020Q4问世,随后2-3个月美股大概率延续Risk-on,但在临近政策退出之际,美股调整风险也显而易见。假若疫苗未能在年内问世,在经历了新财年政策红利后,美股也很可能在2021年初进入垃圾时间。

但是2021Q1美股调整的幅度和持续性除了与疫苗问世时间有关,很可能也取决于最终的美国总统人选。

2、若特朗普连任,美超低利率或延续到2023年,未来两年美股或进一步泡沫化

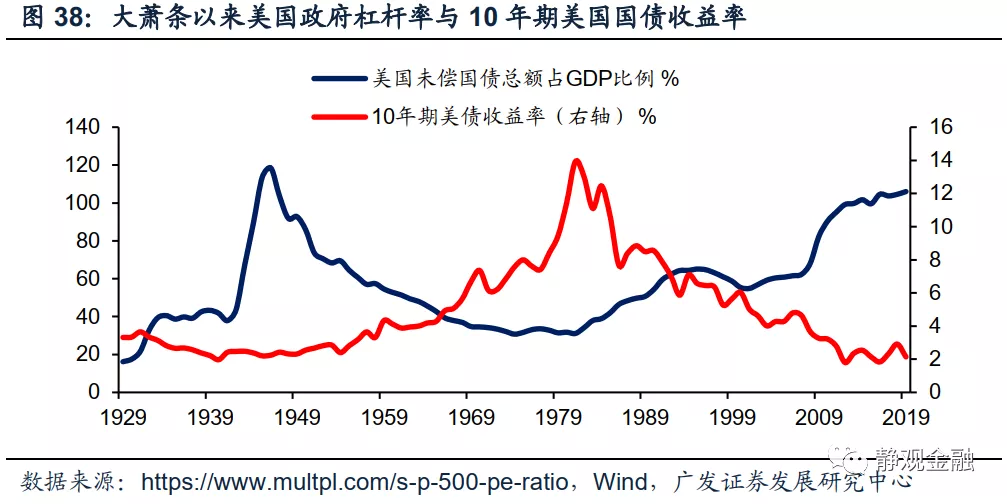

从短期看,海外或有新一轮“特朗普交易(Trump Trade)”。特朗普连任意味着当前美国内外政将延续,确定性更强。假若同期再叠加疫苗问世,不排除海外上演新一轮“特朗普交易”,也即:美股、原油、美元指数上行,黄金及美债下挫。但是受政府杠杆率约束,即便在该情形下,美债收益率反弹幅度也将较为有限。

从中长期看,该情形更有利于美国超低利率环境的延续。特朗普在其执政纲领里面提到进一步减税的可能性。但是就前文所述美国大选的不确定性来看,即便特朗普连任,美国参众两院同时收归共和党囊中也是极小概率事件。也就是说,特朗普进一步减税政策落地的概率可能并不高。但是至少在特朗普连任的情形下,未来四年美国财政不会落地加税政策。

目前美债定价的关键因素是美国政府杠杆率。尽管卫生事件影响大概率在明年消退,美国政府杠杆率也极有可能在2021年见顶,但特朗普连任情形下美国政府杠杆率大概率将由2022年开启温和回落模式。假若参众两院能够顺利通过其减税方案,该政策也大概率于2022年落地,并将进一步约束美国政府杠杆率的下行速率。因此,在特朗普连任的情形下,2023年之前10年期美债收益率中枢或难明显突破1%。目前资产定价中货币政策及流动性因素权重已经明显高于经济基本面。因此特朗普连任情形下,美国地产和股市有望同时受益,且不排除未来两年美股进一步泡沫化的可能性。

3、若拜登当选,未来两年美国科技牛或将落幕

首先,民主党对大型科技公司整体不太友好。拜登的执政纲领提到了调查科技公司或有的垄断行为,当前民主党占多数席位的众议院正试图起诉苹果、谷歌、Facebook及亚马逊四家大型科技公司[14]。

其次,拜登上台或意味着美国进入加税周期。尽管拜登的执政纲领里面提及诸多抗疫相关的财政刺激举措,但他同样提到了上台后将上调企业税、资本税甚至富人税。一旦卫生事件影响过后,美国进入加税周期美国政府杠杆率也将快速回落。根据疫苗问世时间的差异,我们认为拜登当选情形下,美国政府杠杆率快速回落的时点或发生在2021年底到2022年之间。由于当前10年期美债收益率的锚是美国政府杠杆率,因此该情形下,10年期美债收益率或将于2021年底到2022年间重新升破1%。由此可见,拜登当选将从两个方面利空美股,特别是科技股:一方面,上调企业税将掣肘上市企业回购股票的行为并压低企业的EPS;另一方面,美国无风险利率将更早进入回升期,对当前的估值牛市形成打击。

最后,从长期来看拜登当选或意味着美股将迎来风格切换:科技牛落幕-->中产占比回升-->消费牛重现。假若特朗普败选意味着美国社会再次由“追求效率”转向“追求公平”,并且推动民主党执政影响力上升。美国两党执政理念反差极大,民主党推动社会公平、共和党崇尚追求效率。一战后美国有两次对于“公平”和“效率”的再选择,分别出现在大萧条后以及1980年。大萧条时代美国贫富分化形势极其严峻、中产占比极低,随后美国社会进入了“公平”理念主导阶段,民主党政治影响力上升。70年代经济滞胀叠加当美国社会结构显著改善使得美国社会重新渴望“效率”。以1980年共和党人里根当选美国总统为标志性事件,美国社会重新进入由“效率”主导阶段,共和党政治影响力上升。此后,美国中产占比开始下降、贫富分化程度重新加剧,当前美国中产占比已经低于50%。假若今年特朗普败选则极有可能说明美国社会再次由“效率”主导阶段转向“公平”主导阶段。

美国社会结构变化与两党政治影响力交替对于大类资产乃至美股风格有极大影响。民主党政治影响力上升阶段美国政府杠杆率整体偏低,对应无风险利率上升期,叠加中产占比上升,易于推动消费股牛市。60-70年代以“漂亮50”为代表的消费股牛市就是该背景下的产物。共和党政治影响力上升阶段,美国政府负担加重,对应无风险利率回落期,叠加效率进步利好新兴产业,因此80年代以来两轮美国牛市(90年代与金融危机后)均为科技牛市。若拜登获胜,美国财税政策进入加税周期。卫生事件引发的高债务压力有望于未来几年逐步缓解,届时美国无风险利率有望进入回升通道,美国效率红利、美股估值红利进入尾声。民主党执政影响力上升,美国中产占比扩张,利好消费。但在消费股牛市来临前,美国需要先提高中产占比,而中产占比提升之前,科技牛或已率先落幕。

假若拜登当选,中国股市相对美股的优势或将在未来两年就逐渐凸显。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP