永升生活服务(01995)中报点评:平台+生态战略卓有成效,第三方和非住宅拓展持续加速

本文来自微信公众号“地产豪声音”,作者:袁豪。

点 评

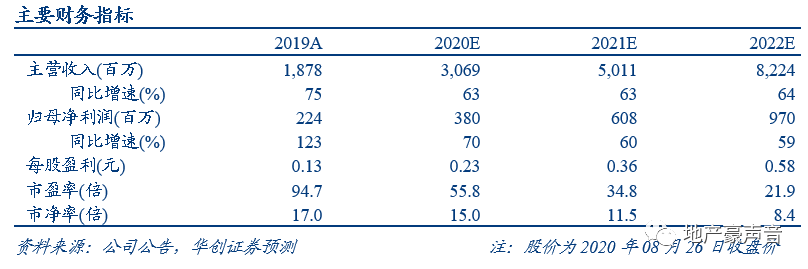

1 20H1业绩同比+89%、大超预期,在管面积+57%、合同面积+66%

2020H1永升生活服务(01995)实现营收13.4亿元,同比+90.0%;毛利润4.1亿元,同比+96.0%,其中非住宅毛利占比50%,社区增值服务毛利占比34%;净利润2.0亿元,同比+121.1%;归母净利润1.7亿元,同比+89.1%,大超前期预增60%的指引;基本每股收益0.11元,同比+83.3%。毛利率和归母净利率为30.7%和12.7%,同比分别+0.9pct和-0.1pct;管理和财务费率分别为11.8%和0.1%,同比分别-3.2pct和+0.0pct。2020H1末,公司在管面积7,718万平,同比+57.4%,较19年末+18.5%;合同面积1.4亿平,同比+65.7%,较19年末+29.2%,合同/在管面积覆盖率1.85倍,后续规模增长料有较强保障。

2 在管面积中第三方和非住宅拓展持续加速,物业费单价持续高位

2020H1末公司在管面积中,旭辉和第三方占比分别为24%和76%,住宅和非住宅占比分别为76%和24%,其中第三方和非住宅占比较19年末分别提升3.3pct和4.7pct;基础物管收入中,住宅和非住宅占比分别为60%和40%。2020H1公司物业费单价来自旭辉和第三方分别为3.44和2.72元/月/平,同比分别+2.7%和40.1%,主要由于青岛雅园并表影响。2020H1公司基础物管、社区增值、非业主增值营收分别为8.0、2.6和2.8亿元,同比分别+84%、+85%、+117%,分别占比60%、19%和21%;毛利率分别为24.8%、53.8%和25.8%,同比分别+4.0pct、-10.7pct和+3.8pct,其中社区增值毛利率下降原因主要是发展新的小区建设及维修业务以及美居业务,成长期存在相对较高的开支。

3 平台+生态战略卓有成效,社区增值继续强化、家居和广告业务大幅增长

社区增值方面,公司坚持平台+生态的战略,将不断做大的专项业务独立为BU。公司战略布局城市服务,进一步投资技术和智慧运营,推动生态圈房修与美居BU化。2020H1社区增值服务中,家居、停车位管理及租赁、物业经济和公共区域增值服务收入分别为1.4、0.4、0.6和0.2亿元,同比分别+103%、+48%、+49%和+387%,分别占54%、16%、23%和7%,其中家居和公共区域占比同比提升5.0pct和4.6pct。非业主增值服务中,协销、额外专项服务、前规、房修和交付前检验服务收入分别为1.6、0.7、0.3、0.2和0.1亿元,同比分别+69%、+385%、+245%、+62%和+129%,分别占55%、24%、11%、5%、4%。

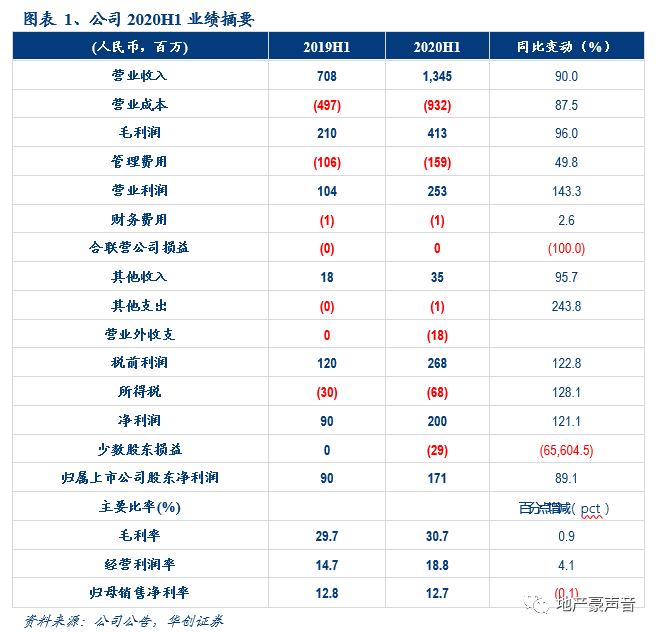

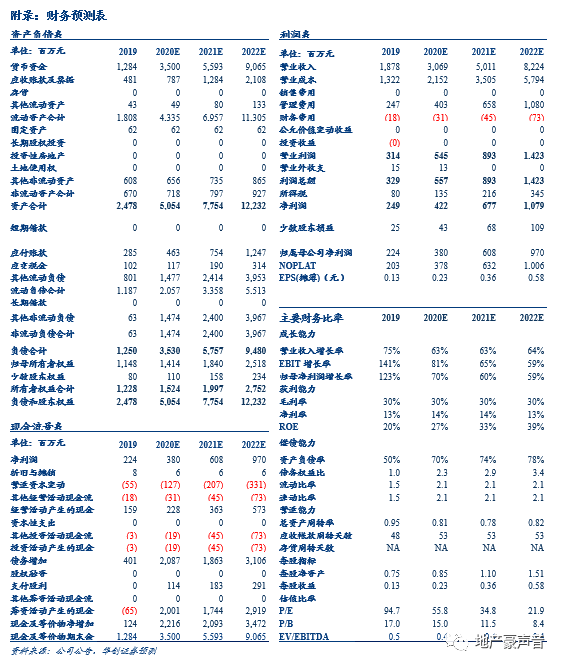

4 投资建议:业绩超预期大增,物管高成长标杆,重申“强推”评级

永升生活服务背靠旭辉集团,未来料将依靠三大优势实现优质增长:内生竣工交付,继承旭辉的高成长;外拓持续发力,招投标、区域房企合作与收并购崭露锋芒;增值服务快增,单位面积增值服务毛利排名第一。目前公司合约/在管面积比达1.7倍,处于行业高位,将助力未来规模快速扩张。鉴于公司第三方和非住宅拓展持续加速,社区增值继续强化,我们小幅上调公司2020-22年每股收益预测分别为0.23、0.36、0.58元(原为0.22、0.35、0.54元),考虑到公司有望未来三年业绩高增以及双品牌协同进一步加强,我们维持目标价18.00港元,对应2021年PE45倍,重申“强推”评级。

5 风险提示:业务拓展不及预期,人工成本上升致利润率下行风险

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP