世茂集团(00813)中报点评:财务稳健,多元业务稳步发展,物业年内上市有望增厚市值

本文来自微信号“地产豪声音”,华创地产研究团队。

点 评

世茂集团(00813)20H1营收同比+14%、核心业绩同比+5%、调整后核心业绩同比+16%

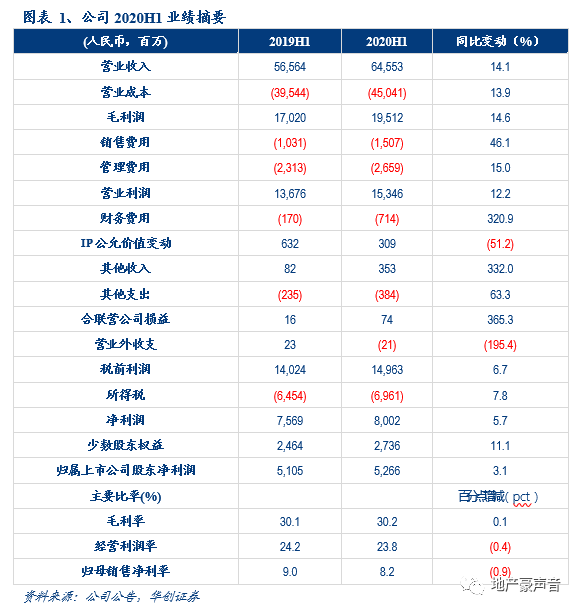

2020H1公司营业收入646亿元,同比+14.1%;归母净利润52.7亿元,同比+3.1%;核心净利润55.6亿元,同比+4.7%;加上出售世茂服务股权税后收益6亿后核心净利润为61.6亿元,同比+16.0%;每股基本收益1.53元,同比-1.7%。地产结算收入615亿元,同比+15.5%;地产结算面积395万平,同比+16.6%。毛利率、归母净利率和核心净利率分别为30.2%、8.2%和8.6%,同比分别+0.1pct、-0.9pct和-0.8pct;三费费率为7.6%,同比+1.3pct,其中销售和财务费率分别同比+0.5pct和+0.8pct;IP公允价值变动3.1亿元,同比-51.2%;预收账款946亿元,同比+78.7%,覆盖2019年地产结算额0.9倍。此外,公司派发中期股息0.6港元和特别股息0.1港元。

20H1销售1,105亿元、同比+10%,拿地积极、拿地/销售面积比196%

2020H1公司销售金额1,105亿元,同比+10.1%;销售面积630万平,同比+13.3%;销售均价1.75万元/平,同比-2.8%;销售回款率80.6%。公司维持2020年销售目标3,000亿元,同比+15%;考虑到今年新拿地年底推盘以及福晟资产包贡献后,今年销售表现或将更加积极。2020H1公司拿地积极,拿地金额647亿元,权益比例59%;拿地面积1,232万平,拿地均价5,252元/平;拿地/销售金额比59%,拿地/销售面积比196%,拿地/销售均价比30%。截至2020H1末,公司布局135城,未竣工面积8,393万平,权益比例62%;一年以内库存占比74%,土储结构持续优化;对应未竣工货值1.5万亿元;平均土储成本5,279元/平,占比当期销售均价30%。

财务稳健,多元业务稳步发展、世茂服务高速发展、世茂股份千亿目标

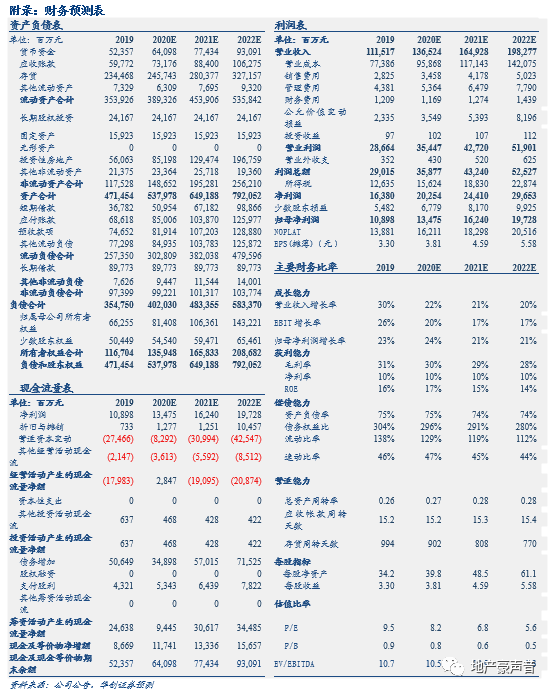

2020H1末公司资产负债率75.9%,同比+2.6pct;净负债率仅57.8%,同比-1.8pct,连续8年控制在60%以内;现金短债比1.6倍;融资成本5.5%,较2019年末下降0.1pct;3月发债17亿/5年/3.23%和28亿/7年/3.9%,成本创新低。

多元业务方面,受卫生事件影响,2020H1酒店收入4.5亿元,同比-54.5%;商场收入7.3亿元,同比+1.7%;物业及其他收入19亿元,同比+18.0%。世茂物业2020H1末签约面积1.2亿平,2021-2022E签约面积2亿和3亿平,已获腾讯、红杉战投,年内上市有望增厚公司市值。此外,公司控股子公司世茂股份计划在2024年实现千亿销售规模,对应CAGR40%。

投资建议:多元花开正当时,估值升维显价值,重申“强推”评级

世茂房地产海西起家、全国扩张,三十年稳健前行,2019年初许世坛接任总裁后发起一系列变革,以海峡区域为代表的积极进取型“新世茂”与稳健发展的“老世茂”文化互相促进,推动公司重回高增长通道;并且公司2018年至今拿地领跑行业、收并购发力、土储质优量足。

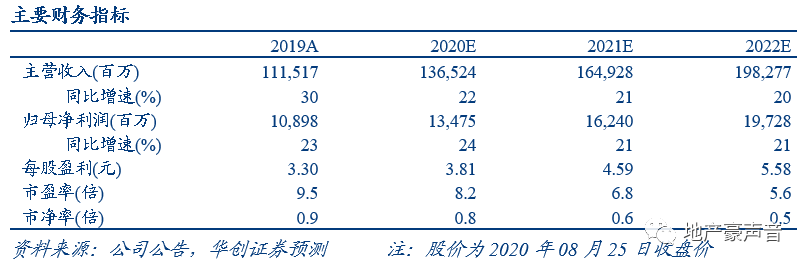

此外,除物业管理业务申请上市之外,公司计划后续将其他高增长高价值的业务分拆上市,多元花开正当时,估值升维显价值。我们维持公司2020-22年每股收益预测为3.81、4.59和5.58元,目前2020PE8.2倍,我们按照2020年目标PE10倍,上调目标价至42.7港元(原40港元),重申“强推”评级。

风险提示:卫生事件影响超预期、房地产调控政策超预期收紧

(编辑:mz)

扫码下载智通APP

扫码下载智通APP