招银国际:更多分拆反映真价值,维持雅居乐(03383)“买入”评级

本文转自微信公众号“招银国际”,文中观点不代表智通财经观点

2020上半年收入增长23.7%至335亿元(人民币‧下同),净利润增长1.0%至51.2亿元,较招银国际预期少5.1%。截至7月底,雅居乐(03383)完成55%的销售目标。招银国际上调目标价,从13.71港元上调至13.89港元。维持“买入”评级。

上半年盈利温和增长。2020上半年收入增长23.7%至335亿元,净利润增长1.0%至51.2亿元,较招银国际预期的54.0亿元低5.1%。期内物业销售收入增长18.7%,物业管理收入更急升1.1倍至31.8亿元。毛利率增加4个百分点至34.4%,但减少的其他收入拖低息税拆旧前盈利(EBIT)边际利润4个百分点至36.5%。2020上半年基础盈利上升32.9%至53.1亿元,中期股息由去年同期的0.6港元下降至期内的0.5港元。

产品目标客户群为首置及改善型。雅居乐于2020上半年合同销售金额为551亿元,7月份为106亿元,已完成全年销售目标1,200亿元的55%。公司在下半年将推出值1,650亿元货值的物业供销售。全年推售的物业,其中89%针对首置及改善型客户群,及约43%的物业为于华东及大湾区。

应占权益土地储备4,195万平方米。雅居乐于2020上半年购入20个地产项目,应占权益面积为347万平方米。截至2020年6月,应占权益土地储备达4,195万平方米,平均楼面价为每平方米3,373元。截至2020年6月,公司已锁定700万平方米的城市更新项目,总货值为2,400亿元。

多元化业务为王牌。继2018年2月成功分拆雅生活服务(03319)后,雅居乐正在推进对旗下雅城的股份分拆,并在港交所独立上市。多元化业务对公司越来越重要,雅生活的价值占招银国际预测2020年的资产净值28%,而多元化业务对收入贡献由2019上半年的9.0%上升至2020上半年的12.6%。未来更多的分拆将可反映雅居乐的真实价值。

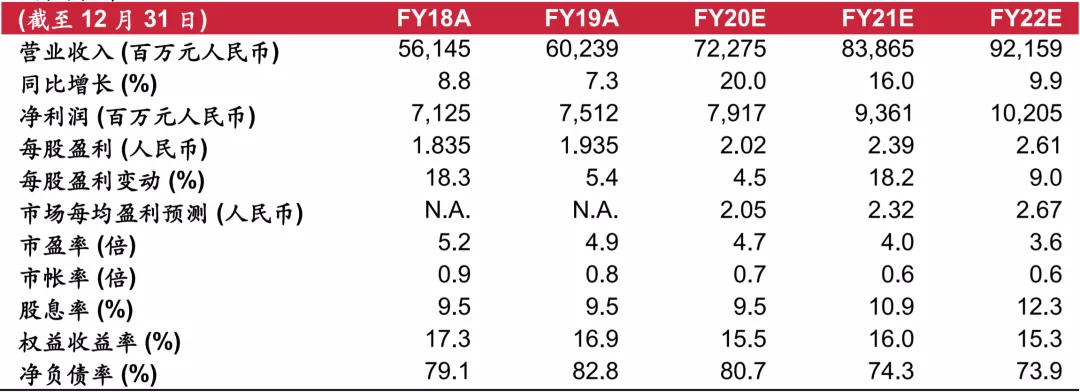

上调目标价。招银国际维持盈利预测不变。截至2020年6月,已预售仍待入账的物业价值950亿元,其中458亿元可供并表。招银国际将2020年末资产净值从27.41港元上调至每股27.78港元。根据对资产净值50%折让,招银国际将目标价从13.71港元上调至13.89港元。

数据源:公司,彭博,招银国际证券预测

(编辑:赵芝钰)

扫码下载智通APP

扫码下载智通APP