中金:福耀玻璃(03606)H1业绩触底,预计海外市占率再提升

本文来自中金公司。

业绩回顾

2Q20业绩符合预期

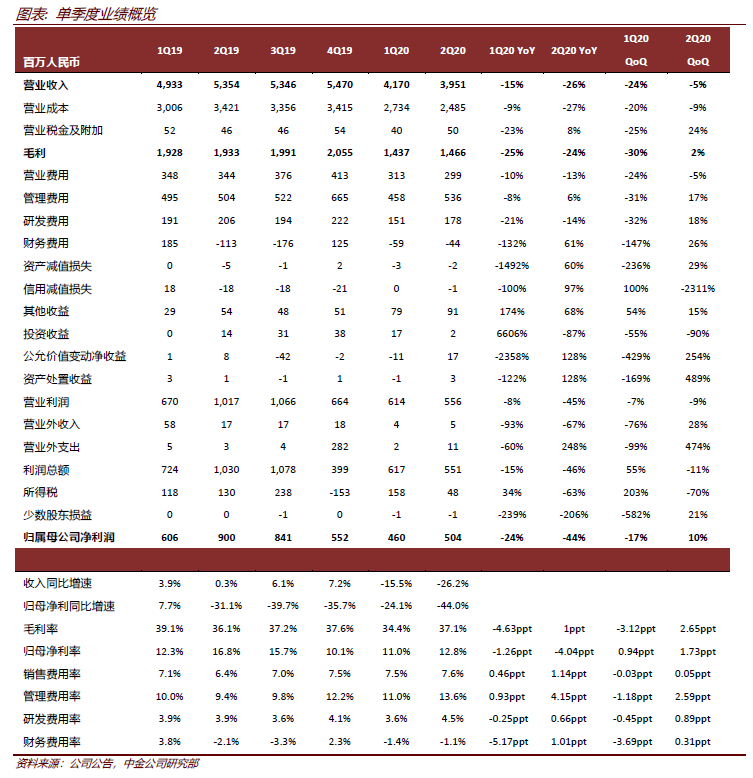

福耀玻璃(03606)公布1H20业绩,上半年营收81.2亿元,同比下滑21.1%,归母净利润9.64亿元,同比下滑36%。2Q20收入39.5亿元,同比下滑26.2%,环比下滑5.3%;归母净利润5.04亿元,同比下滑44%,环比增长9.6%,基本符合预期。

发展趋势

海外本地业务亏损,但料市占率提升。公司上半年福耀美国和FYSAM净亏损分别为:9,212万元和2.06亿元。福耀美国工厂二季度环比转亏,净亏损约1.1亿元,由于美国车企停工,我们预计公司美国工厂约有2个月利润损失。从收入来看,福耀美国上半年营收同比下滑30%,跑赢美国乘用车产量增速(-39%YoY),我们预计公司上半年美国市占率或有提升。FYSAM部分,二季度利润总额为-1,395万欧元,环比一季度增亏14%,单月亏损约465万欧元,同去年单月平均约450万亏损相比仅有小幅增加,我们预计剔除公共卫生事件影响后,福耀对FYSAM产线和人员的整合已见成效,FYSAM自身盈利已逐步恢复。

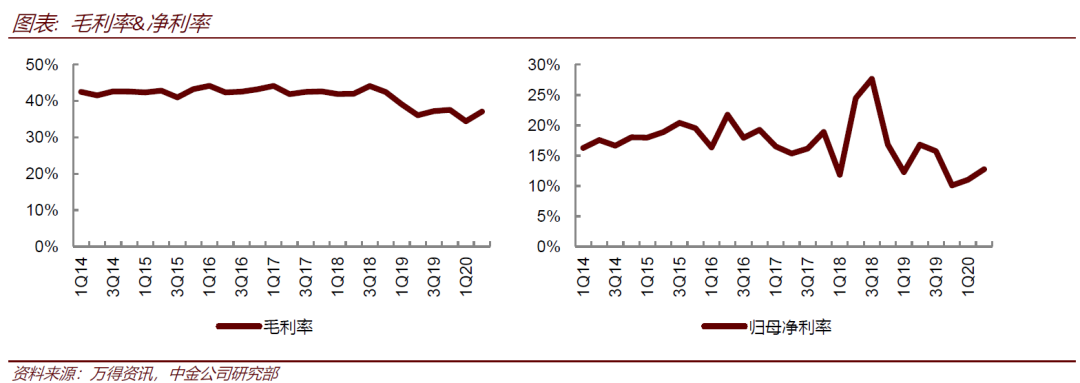

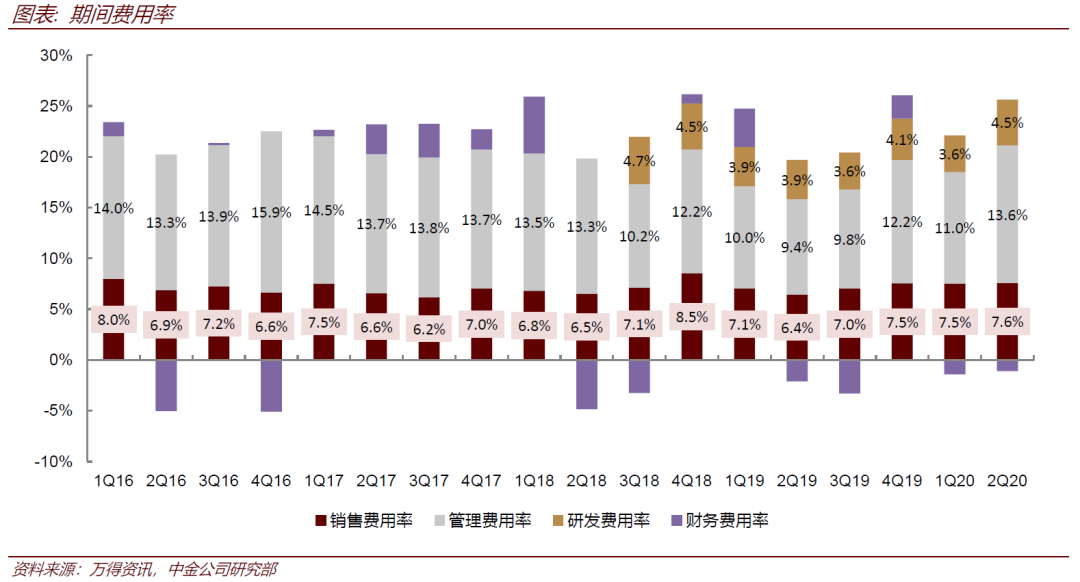

刚性费用带来利润承压,人员梳理或提高人均创收。公司2Q环比毛利率与净利率分别回升2.65ppt和1.73ppt至37.1%和12.8%,毛利率随国内产能利用率提升有所恢复,但因营收下滑,折旧摊销占比加大,毛利率水平仍有提升空间。此外,公司刚性费用偏高,使其销管费用率上升明显,2Q合计同比提高5.3ppt至21.1%,较大程度拖累净利率水平。公司上半年进行了员工岗位优化梳理,人员同2019年末相比减少2,267人至24,460人,我们预计待营收恢复后,人均创收将提高,员工成本下降将带来持续边际改善。

海外业务持续恢复,玻璃升级趋势再验证。我们预计公司海外及出口业务将伴随海外车企复工持续恢复,且由于公司国内生产情况好于海外,或将利好公司出口供货节奏,以争取更多市场份额。公司由于经营杠杆偏高,上半年负规模效应作用已明显体现,我们认为随着国内外营收规模恢复,公司盈利弹性或将从3Q20开始释放。此外,公司上半年高附加值产品比重继续提升2.46个百分点,玻璃升级趋势进一步验证,我们预计HUD、天幕、调光等智能化玻璃渗透率的提升,将为单车配套价值量增长带来持续驱动。

盈利预测与估值

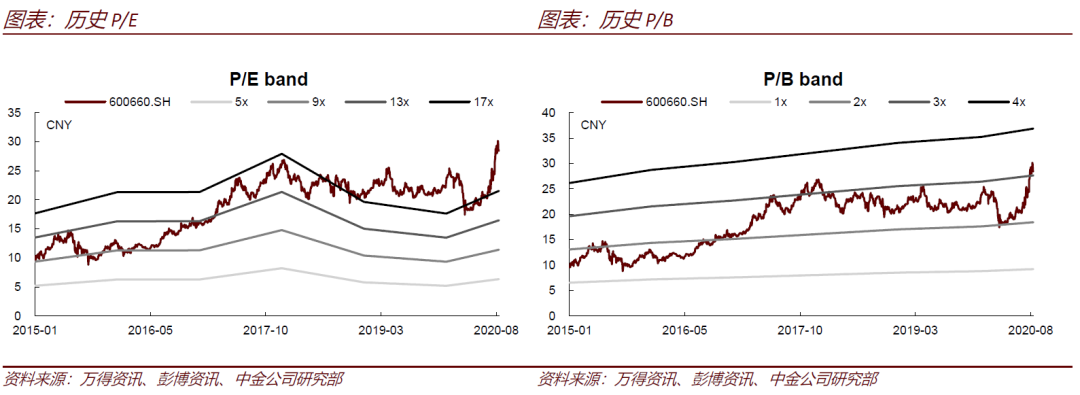

维持2020年和2021年盈利预测不变。当前A股股价对应2020/2021年27.4倍/20.4倍市盈率。当前H股股价对应2020/2021年21.5倍/16.0倍市盈率。A股维持跑赢行业评级和35.00元目标价,对应33.7倍2020年市盈率和25.1倍2021年市盈率,较当前股价有23.1%的上行空间。H股维持跑赢行业评级和32.00港元目标价,对应27.4倍2020年市盈率和20.4倍2021年市盈率,较当前股价有27.5%的上行空间。

风险

海外业务恢复不及预期,国内车市恢复不及预期。

(编辑:郭璇)

扫码下载智通APP

扫码下载智通APP