华创证券:宝龙地产(01238)中报业绩大增,迭变前行

本文来自微信公众号“地产豪声音”

点评

1、20H1营收同比+40%,归母利润同比+23%、归母核心利润同比+44%

2020H1宝龙地产(01238)营业收入171.7亿元,同比+40.1%;归母净利润22.2亿元,同比+23.1%;归母核心净利润18.0亿元,同比+44.3%;每股基本收益0.54元,同比+18.8%。房地产结算金额153.4亿元,同比+46.2%;地产结算面积130万平,同比+52.5%;租管费15.3亿元,同比+10.2%。

毛利率、归母净利率和归母核心净利率分别为37.1%、12.9%和10.5%,同比分别-1.7pct、-1.8pct和+0.3pct;三费费率为12.5%,同比-1.3pct;投资性房地产公允价值变动12.1亿元,同比+48.2%;预收账款196亿元,同比+4.4%,覆盖2019年地产结算额0.87倍。此外,公司中期每股派息0.12港元,同比+33.3%。

2、20E销售额750亿、同比+24%,H1拿地积极、拿地/销售面积比116%

2020H1公司销售金额315亿元,同比+8.0%,其中住宅占比82%,长三角占比89%;销售面积205万平,同比+14.8%;销售均价1.54万元/平,同比-5.9%;2020年维持销售目标750亿元,同比+24%。2020H1拿地面积238万平,拿地金额146亿元、权益比例61%,拿地均价6,134元/平;拿地金额中54%由商业+住宅模式获取。

2020H1拿地/销售面积比116%,拿地/销售金额比46%;拿地/销售均价比40%,主要由于拿地能级有所提升,包括在宁波、温州、苏州等城市拿地。截至2020H1末,未竣工面积2,859万平,其中销售型占比82%,长三角占比73%;平均土地成本3,201元/平,占比2020H1销售均价仅21%。

3、商业运营逐步恢复、首单商业并购落地,陈德力加盟助力换挡加速

截至2020H1末,公司已开业45个商场,GRA343万平,出租率87.1%,2020-21E新开业11个和16个。公司7月单店客流已恢复至114万人,达到同期的88%,公共卫生事件影响逐步减弱。

上半年首单商业并购落地,成功收购浙江星汇60%股权。浙江星汇主打商业街产品,与宝龙商业主打购物中心的产品线形成互补;在管项目14个,在管面积89万平,未来将继续保持在浙江省内轻资产商管公司的优势地位。公司计划2025E开业100个商场、管理100个商业街项目,预计陈德力加盟后也将助力公司商业地产业务换挡加速。

4、财务稳健、净负债率下降、新增融资成本下行,酒店运营有序恢复

截至2020H1末,公司资产负债率76.3%,同比+0.2pct;净负债率79.9%,同比-11.5pct;现金短债比1.16倍;新增债务平均融资成本6.22%,近期发债成本显著下行150BP;目前评级AA+,预计销售千亿后融资成本下降可期。酒店方面,2020H1收入2.94亿元,同比-18.9%;入住率恢复至同期6成,年内筹备3家酒店开业,上半年已开业2家。

5、投资建议:业绩大增,迭变前行,维持“强推”评级

宝龙地产在2016年开启了“商业+住宅”协同发展模式。开发业务进入快速增长期,2016-19年销售CAGR高达51%。商场业务也进一步加速发展,2019年末已开业45个、在手78个商场,计划2025年开业100个,并预计陈德力到位后将开启变革、提质增效。

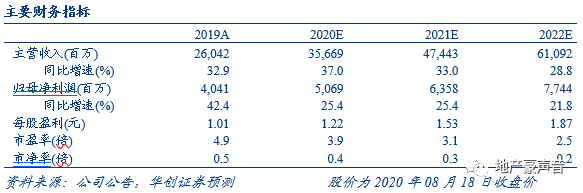

2019年末公司可售货值3,000亿元、覆盖2019年销售达5倍,助力公司持续高增。我们预测公司2020-22年每股收益分别为1.22、1.53和1.87元,维持目标价7.03港元,对应NAV折价55%以及2020年PE5.2倍,维持“强推”评级。

6、风险提示:公共卫生事件影响超预期、房地产调控政策超预期收紧

(编辑:杨杰)

扫码下载智通APP

扫码下载智通APP