药明康德(02359)上半年业绩优秀 未来领先优势有望进一步扩大

本文转自微信公号“思医辨药 ”,作者:郑薇团队

投资摘要

2020年上半年业绩表现优秀,扣非后归母净利润同比+13.91%

药明康德(02359)发布2020年半年报,上半年实现收入72.31亿元,同比+22.68%,归母净利润17.17亿元,同比+62.49%,主要因为公司投资的已上市公司标的市场价值上涨,增加了公司部分非流动金融资产的公允价值变动收益以及投资收益。上半年扣非后归母净利润11.31亿元,同比+13.91%。单二季度实现收入40.44亿元,同比+29.41%,归母净利润14.14亿元,同比+110.97%,扣非后归母净利润7.55亿元,同比+51.67%。公司经营性现金流净额为14.36亿元,同比+46.67%。上半年公司业绩表现优秀,克服公共卫生事件困难,实现了快速增长,展望全年有望延续强劲的趋势。

中国区实验室和CDMO/CMO服务收入快速增长,其他板块逐步恢复

分板块看,上半年中国区实验室服务收入37.8亿元,同比+26.47%,Q2全面复工后市场需求强劲,海外客户订单增长较快,收入保持快速增长;CDMO/CMO服务收入21.6亿元,同比+25.83%,实现快速增长;美国区实验室服务收入7.8亿元,同比+10.12%,主要由于Q2美国区实验室运营受到公共卫生事件影响,增长放缓;临床研究及其他CRO服务收入5.0亿元,同比+5.92%,主要因为中国和美国的临床开发业务的执行和新订单的签订严重受到公共卫生事件影响,收入增长阶段性放缓。整体看公司部分板块受到公共卫生事件影响收入增速放缓,海外订单依旧保持快速增长的趋势。

上半年公司毛利率为36.9%,同比-1.88个pp,主要因为①公司加大对关键人才激励包括限制性股票计划等导致成本同比增加1.27亿元,②受公共卫生事件的影响,美国区实验室服务、临床研究及其他CRO服务毛利率阶段性下降。公司净利率为23.89%,同比+5.14个pp,扣非后净利率15.64%,同比-1.20%。费用率保持相对平稳,期间费用率为19.76%,同比+0.67个pp。其中销售费用率为3.8%,同比+0.26个pp,管理费用率为11.27%,同比+0.13个pp,财务费用率为0.09%,同比-0.2个pp。

赋能平台赋能客户,继续加强能力和规模建设

2020年上半年,公司新增客户近600家,合计为来自全球30多个国家的超过4,000家客户提供服务,覆盖所有全球前20大制药企业。今年上半年,全球前20大制药企业占公司整体收入比重约31.9%,来自于原有客户的收入占比为94.5%,来自于新增客户的收入占比为5.5%。公司的赋能平台,能够帮助降低新药研发门槛,提高研发效率。

公司持续加强能力和规模建设:2020年上半年,公司子公司合全药业位于常州的大规模寡核苷酸原料药生产车间、高活性原料药生产车间、大规模多肽原料药生产车间相继投入使用,能够更好地满足客户日益增长的需求;2020年1月,合全药业开工建设无锡新药制剂开发及生产基地,将进一步提高固体制剂开发和生产能力和产能,并将增加无菌制剂开发及临床用药生产和商业化生产能力;公司扩建位于美国费城的腺相关病毒一体化悬浮培养平台和CAR-T细胞治疗一体化封闭式生产平台,助力客户提高细胞和基因治疗产品研发和生产效率。2020年7月,公司位于成都的研发中心正式投入运营,进一步增强公司中国区实验室服务的产能,赋能全球客户。公司此前公告2020年定增计划,拟募资65亿元加大合全药业产能,有助于公司实现产能扩充,强化全产业链服务能力尤其是CDMO/CMO的服务能力,同时可以提升药物的工艺研发能力,保持技术的先进性,提高研发效率,持续改善客户服务质量,并进一步增强公司的资金实力。

看好公司的持续发展,维持“买入”评级

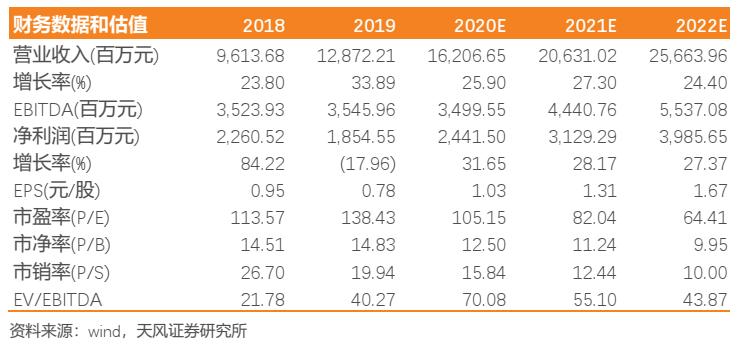

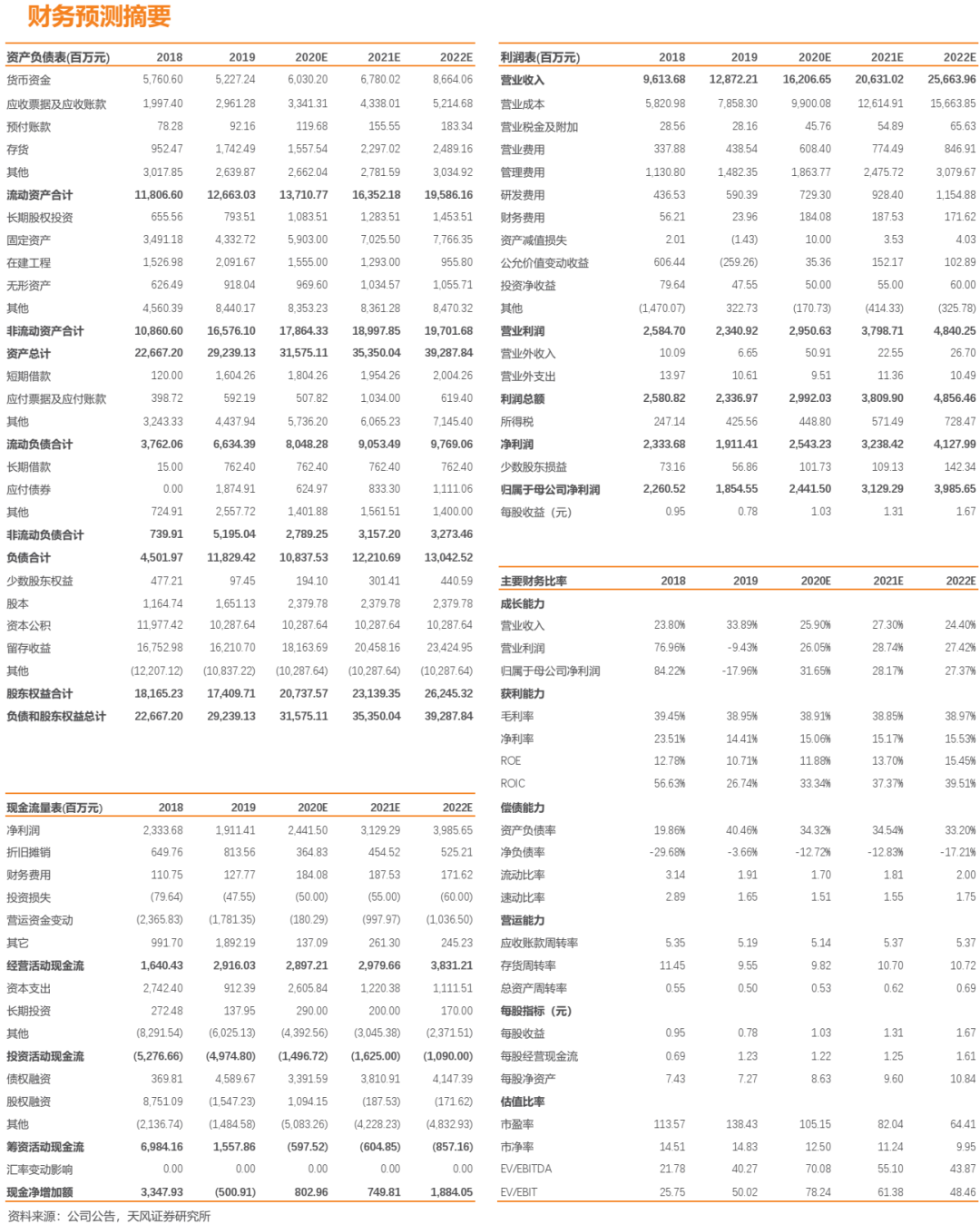

我们预计公司2020-2022年EPS分别1.03、1.31及1.67元,对应PE分别为105、82及64倍,公司各业务板块全面开花,公司启动定增强化一体化发展,未来领先优势有望进一步扩大,看好公司长期发展,维持“买入”评级。

风险提示:公共卫生事件影响下医药研发服务市场需求下降的风险,行业监管政策变化的风险,行业竞争加剧的风险,核心技术人员流失的风险,汇率风险

扫码下载智通APP

扫码下载智通APP