中信证券:华虹半导体(01347)8吋产能需求旺盛,经营有望环比持续改善

本文来自中信证券研报,作者:徐涛。

核心观点

华虹半导体(01347)是全球第二大8吋晶圆代工厂、国内第二大晶圆代工厂,专攻较高毛利的特色工艺平台,IGBT等功率半导体代工能力国际先进。。2020~2021年年无锡厂将迅速扩充至4万片/月产能,8吋厂未来有有1~2万片/月扩充空间,全年预计持续环比改善,长期看好无锡厂产能爬升,打开公司发展空间。给予公司目标价43.29港元,维持“买入”评级。

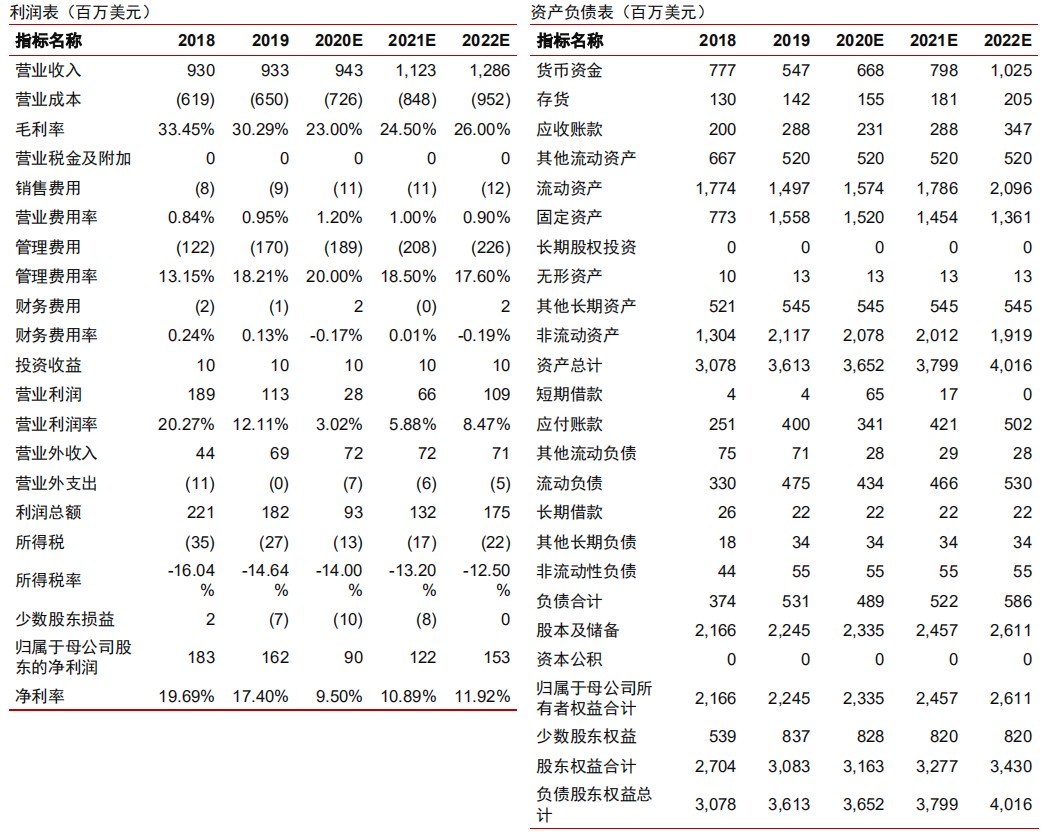

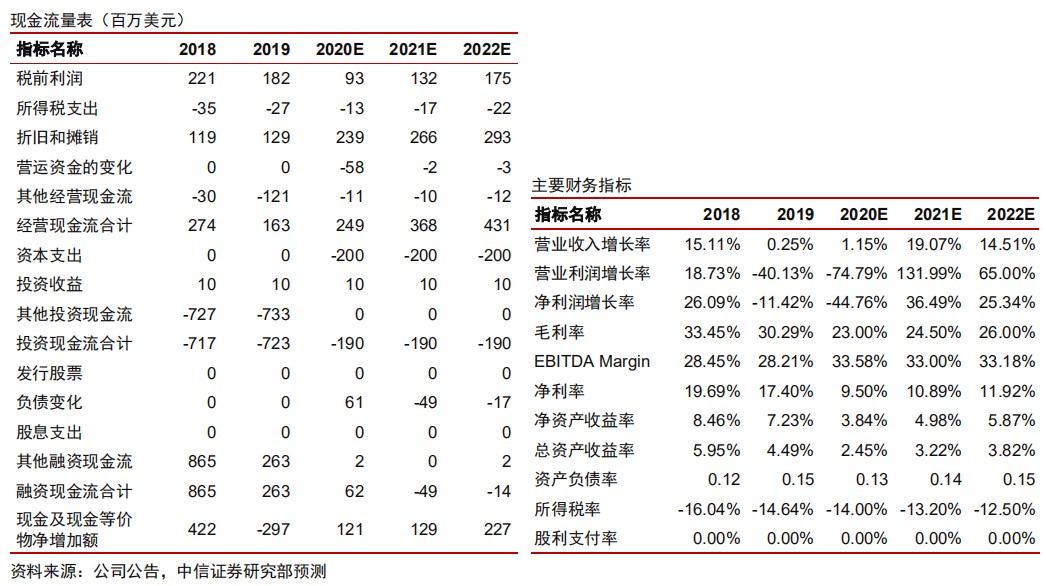

2Q20收入、毛利率超过指引;3Q20指引继续环比提升,预计下半年业绩平稳增加。公司2Q20收入2.254亿美元,同比-2.0%,环比+11.1%,超过公司上季度给予的指引2.2亿美元,其中华虹三座8吋厂贡献收入2.16亿美元,环比+7.6%,无锡12吋厂贡献收入949万美元,环比+315.8%。公司毛利率26.0%,同比-5.0%pcts,环比+4.9pcts,超过指引区间22~24%,主要得益于产能利用率提升及人工费用下降。归母净利润1783万美元,而1Q20净利润为2031万美元,主要由于无锡工厂的研发开支及折旧费用的上升所致,经营开支6250万美元,同比+76.8%,环比-12.5%。公司3Q20指引为收入2.36亿美元,对应同比-1.3%(19Q3收入2.39亿美元),环比+4.7%,毛利率22%~24%,我们认为主要因需求端回升所致,预计下半年经营状况平稳,持续环比改善。

分立器件芯片收入上升,IGBT等功率器件需求较强。2Q20上升较多的品种为分立器件(收入环比+14.53%,占比38.5%,IGBT产品需求增加)、0.25μm(环比+19.14%,占比1.8%)和0.13μm及以下(环比+14.33%,占比33.9%)、通讯(环比+47.31%,占比12.2%)。公司产品结构中功率分立器件收入占比较大,达38.5%(收入环比+14.53%),主要包括IGBT、超级结、通用MOSFET等,在代工厂商中具有技术壁垒,全年维度及长期看有望持续受益新能源汽车、工控、家电等需求拉动。eNVM收入占比34.1%(收入环比+4.78%),多为银行卡、SIM卡等智能IC卡芯片,受益12吋产能释放。

8吋产能利用率至大幅提升至100.4%,ASP环比略有下降;无锡厂扩产进度迅速,望无锡厂有望2021年达到盈亏平衡。2Q20公司总产能(折合8吋)为20.1万片/月,其中三座8吋厂产能17.8万片/月,较上季度持平,无锡厂12吋产能1万片/月投入生产。总产能利用率93.4%,1Q20为82.4%,环比+11.0pcts;其中8吋厂产能利用率100.4%,环比增幅较大(1Q20为91.90%),显示出强劲市场需求,新增的无锡12吋厂产能利用率38.3%较前两个季度也有提升(1Q20为6.9%,4Q19为31.6%)。付运晶圆52.3万片,上季度为46.3万片,公司ASP为430.86美元/片,环比下降1.65%。无锡厂目标到今年底或者明年初入场设备产能拉升至4万片/月,8吋厂未来仍有1~2万片/月扩充空间。无锡厂将利用现有8吋90nm以及兄弟公司华力微55nm的技术基础,逐渐将功率器件、嵌入式存储、MCU、Norflash、BCD、CIS等产能导入,有望2021年中左右无锡厂实现盈亏平衡,改善整体业绩,12吋项目产能相当于等效8吋9万片/月,拓宽公司未来发展空间。

风险因素:下游需求不及预期;市场竞争加剧;公司扩产进度不及预期。

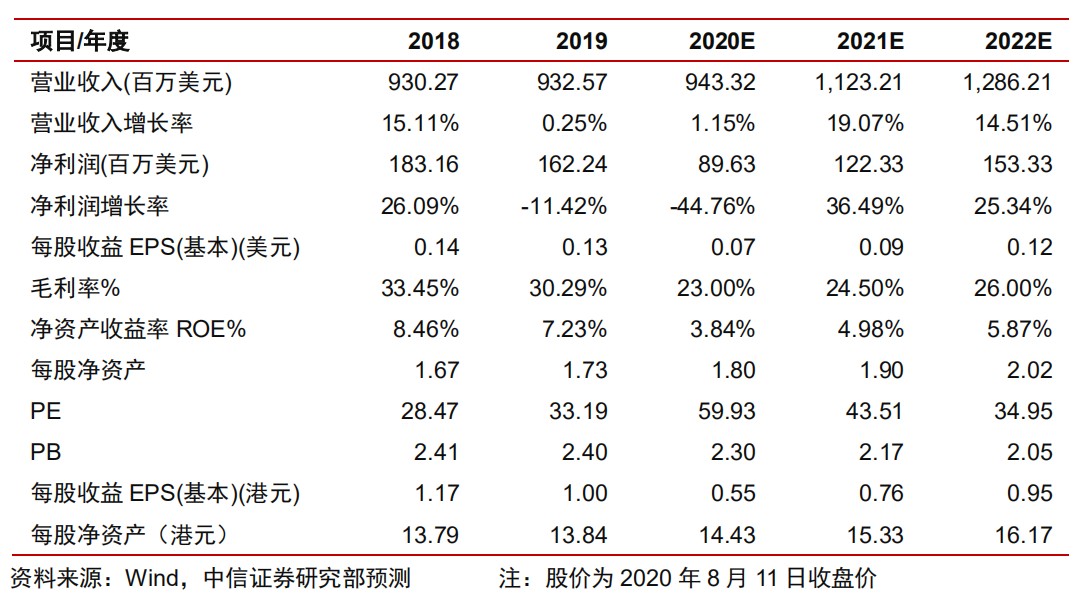

投资建议:公司目前无锡厂扩产进度较快,短期受扩产影响研发开支和折旧费用增加较大,后续业绩有望持续环比改善,需求端长期看好IGBT等功率半导体景气度提升,看好产能持续扩充带来的成长性。由于短期研发费用及新厂折旧水平提升,我们下调2020/21/22年净利润预测至0.90/1.22/1.53亿美元(原2020~2022年预测1.33/1.61/1.92亿美元);预测每股净资产1.80/1.90/2.02美元(对应股本摊薄前为1.84/1.97/2.12美元),对应14.43/15.33/16.17港元,按照2020年3倍PB给予目标价43.29港元,维持“买入”评级。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP