中金:贝莱德(BLK.US)三十年跃居第一的全球资管巨头,构筑科技/投资/治理三大护城河

本文转自微信公众“中金点睛”,作者姚泽宇/蒲寒等

摘要

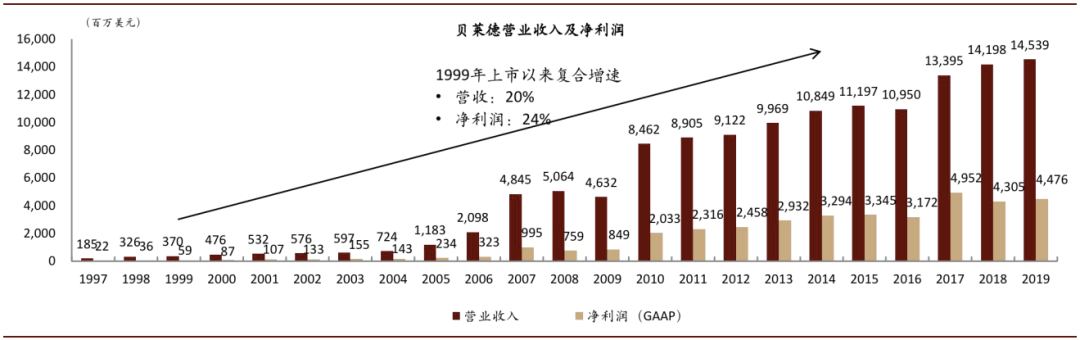

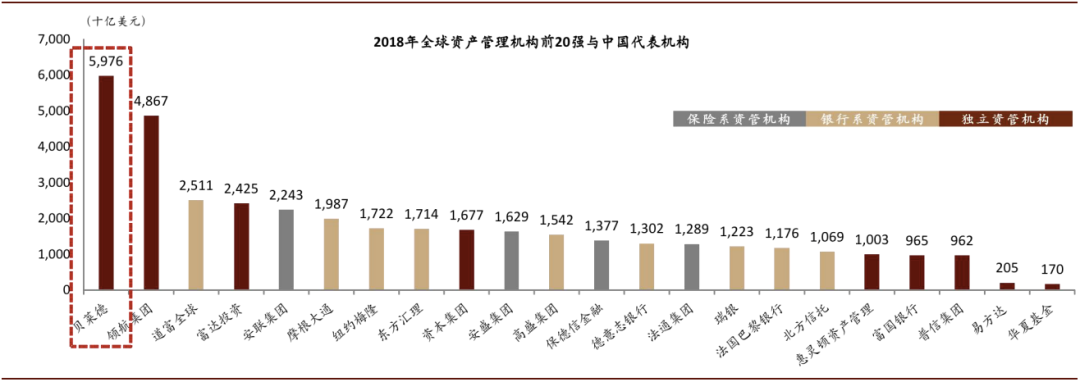

成立于1988年的贝莱德(BLK.US)是全球资管规模最大的综合性金融服务集团,为全球逾100个国家地区的机构及零售客户提供资产管理服务,2019年资产管理规模已达7.4万亿美元(1999-2019

CAGR 21%),营业收入达145亿美元(CAGR 20%),净利润达45亿美元(CAGR

24%)。中金认为,当前资管新规影响日益显现、资本市场改革全面深化、居民资产配置拐点加速到来,均将促进中国资产管理行业的大发展,中国土壤必将孕育出全球领先的资管巨头。

对标上市及非上市公司:零售银行理财子公司、领先公/私募基金、头部券商等领军资管机构,蚂蚁集团、东方财富、招商银行、腾讯理财通等头部渠道。

内生增长+外延拓展,三十年跃居全球资管第一宝座。贝莱德成立初期专注于固收产品投资,1995年由黑石售让给PNC后基于自身风控基因开始增品类、扩规模。2004年起开启对外并购扩张之路,从行业纵向收购到横向整合、从战术收购到股权投资、从海外成熟市场到新兴发展地区,公司迅速扩大规模、获取新能力。在全球资管行业整体集中度提升的趋势下,公司依托庞大的资管规模、具备吸引力的较低费率、出色的成本控制,实现了强大规模效应下的飞速增长(上市以来AUM/收入/利润CAGR 21%/20%/24%),稳居全球资管行业第一宝座。

把握趋势、顺势而为,打造产品&渠道两端先发优势。伴随美国资本市场及资管行业的发展浪潮,贝莱德迎合客户需求、精准前瞻布局,凭借以被动为特色的完备产品体系、以养老金为代表的强势机构渠道,在市场竞争中脱颖而出。1)产品端:美国市场有效性提升、被动投资兴起的趋势下,贝莱德迅速打造被动投资拳头产品(其AUM中指数基金及ETF 19年规模占比66%、iShare的市占率逾50%);同时伴随客户需求的多元化,贝莱德不断完备产品体系,发力基建/地产/私募股权等另类产品及养老投资属性的目标日期/风险等多资产产品。2)渠道端:美国养老金加速入市、机构投资者发展的背景下,贝莱德深耕以养老金为代表的机构客户市场(其机构资金占比60%、养老金贡献其中的67%);同时伴随美国专业投顾的发展,贝莱德直销/代销并举、依托数字化分销渠道赋能资产&财富管理。

风控为本、专业精深,构筑科技/投资/治理三大护城河。在充分把握外部市场及行业机遇的同时,贝莱德持续加码金融科技、打造全面投资能力、完善内部治理体系,构建自身的独特竞争壁垒。1)金融科技赋能:贝莱德依托“阿拉丁”提供一体化的投资服务及风险管理、通过内部创新&外部合作持续提升科技能力,同时对外输出实现技术变现(当前已服务全球逾200家金融机构、收入贡献达7%);2)投资能力全面:公司凭借全球覆盖的投资产品/策略、专业精深的投资能力,实现了卓越的投资业绩;3)内部治理完善:强大的股东支持、稳定的组织架构、长期的激励机制亦为公司吸引人才、构建高效治理体系奠定了基础。

风险:宏观经济波动加大;资管行业竞争加剧;监管政策有所收紧。

正文

贝莱德:掌管七万亿美元的全球资管龙头

贝莱德成立于1988年,前身是黑石集团下的资管子公司“黑石财务管理公司”。经历三十年的内生增长及外延拓展,公司已成长为全球资管规模最大的综合性金融服务集团,为全球逾100个国家地区的机构及零售客户提供资产管理服务。自1999年上市二十年以来,公司截至2019年底资产管理规模已达7.4万亿美元(1999-2019 CAGR 21%),稳居全球资管机构第一宝座;2019年营业收入达145亿美元(1999-2019 CAGR 20%),净利润达45亿美元(1999-2019 CAGR 24%);当前市值达900亿美元(截至2020年8月7日)。

图表: 公司营业收入及净利润保持稳定增长

资料来源:公司公告,中金公司研究部

图表: 公司资产管理规模位居全球第一

资料来源:Willis Towers Watson,公司公告,中金公司研究部

发展历程:三十年飞跃式发展、位居全球资管机构第一

贝莱德1988年成立之初为黑石集团的资产管理部门、资管规模仅12亿美元,随着从黑石独立出来、产品线从最初单一的固收类不断拓展,资管规模逐步提升至1999年上市时的1645亿美元。公司于2004年起开启大规模的并购扩张之路,拓展业务布局、扩充产品类型、获得分销渠道、形成全面投资能力,截至2019年底资管规模达7.4万亿美元。公司三十年的飞跃式发展之路可以分为具体三个发展阶段:

初步发展期(1988-1994):起源于黑石、初步具备风控基因。公司创始人拉里·芬克在因一桩高风险交易巨额亏损而被第一波士顿解雇后,联合其他七位业内人士、依托黑石集团的500万美元投资,于1988年创立了贝莱德的前身“黑石财务管理公司”(黑石和创始人团队各持股50%),作为黑石集团的资产管理部门运营、专注于固定收益类产品的投资。鉴于先前的风险教训,自成立之初,公司便注重风险管理系统技术的开发及应用,尝试从风险的角度为客户提供资产管理服务。随着客户需求的不断拓展,公司资管范围也从固定收益逐步拓展至封闭式基金、信托及养老金等产品。1992年,公司正式更名为“贝莱德”(黑岩,BlackRock),形成自己的独立品牌。截至1994年底,公司资管规模由成立之初的12亿美元增长至530亿美元,复合增速高达88%。

内生增长期(1995-2004):打造核心风控能力、专注内生增长。1995年,随着黑石转让持有的贝莱德股权给PNC金融服务集团,贝莱德开始自立门户,为PNC提供固定收益方面的资管服务,并开始管理包括股权基金在内的开放式基金。1998年,公司开始增品类、扩规模,合并PNC旗下的权益、现金管理及共同基金业务,资管规模达到1306亿美元。1999年,公司在纽交所上市并采用广泛的员工持股计划(PNC/公众/员工持股分别70%/14%/16%),募集资金1.26亿美元、资管规模达1645亿美元。上市后公司着重打造核心能力,于2000年推出贝莱德解决方案及风险管理等咨询服务、自主研发并上线“阿拉丁”系统。截至2004年底,公司资管规模达3418亿美元,对应1995-2004复合增速高达19%。

外延拓展期(2005-至今):开启并购扩张之路、实现跨越式发展。2005年,公司完成从大都会人寿手中收购道富投资研究与管理公司,实现从固收类产品拓展到权益类产品;2006年,合并美林旗下的买方资管部门,在牛市背景下进一步扩充权益类资产(占比由8%提升至35%);2007年,收购Quellos旗下FOF业务,打造另类投资业务;2008年,为政府救助提供金融服务;2009年,收购R3 Capital Management,建立信贷、杠杆融资以及不良资产处置等业务;同年收购巴克莱资管部门BGI、获得最大的被动投资产品提供商iShare,拓展被动投资ETF产品线;2010年,收购Helix,获取难以进行估价的抵押证券资产(商业地产)方面的优势,完善另类产品线;2012年起,先后收购瑞士、加拿大、中国台湾资管机构,积极进行海外布局;2016年,收购智能投顾服务商Future Advisor、拓展零售分销渠道,2019年收购另类投资软件及服务商eFront、加强另类投资能力。截至2019年底,公司资管规模由2005年的4530亿美元增长至7.43万亿美元,对应复合增速22%,实现了规模的跨越式发展。

图表: 公司通过内生增长及外延并购实现资管规模的跨越式发展

资料来源:公司公告,中金公司研究部

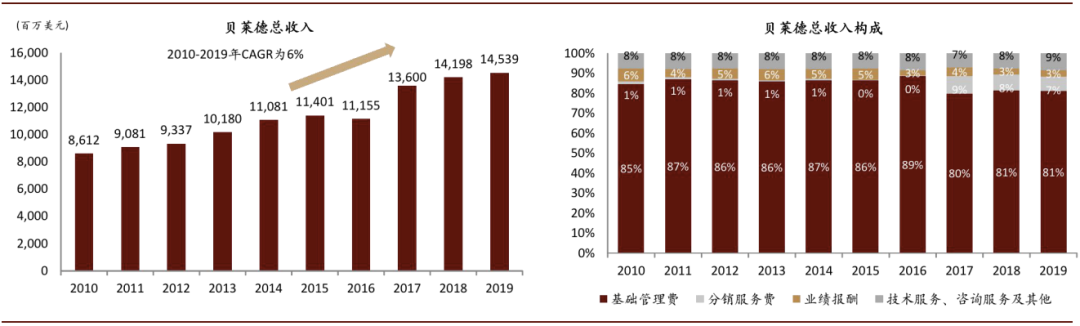

商业模式:基于AUM的管理费为主、业绩报酬/技术服务/产品分销/咨询服务为辅

从收入构成来看,贝莱德收入主要来自于投资咨询、管理费用及证券借贷,包括基础管理费收入、业绩报酬收入、技术服务收入、产品分销收入、咨询服务及其他收入,2019年收入占比分别为81%、3%、7%、7%、2%,具体来看:

基础管理费收入:公司最主要收入来源,基于资管规模收取一定费率的管理费,其中不同类别的产品基于AUM的收费标准有所不同、AUM受市场价值波动和资金净流入的共同影响。此外,公司向客户收取的证券借贷相关费用以及代理客户买卖证券的佣金收入,也包括在基础管理费收入中,2019年合计收入规模达118亿美元、收入占比稳定在80%以上。

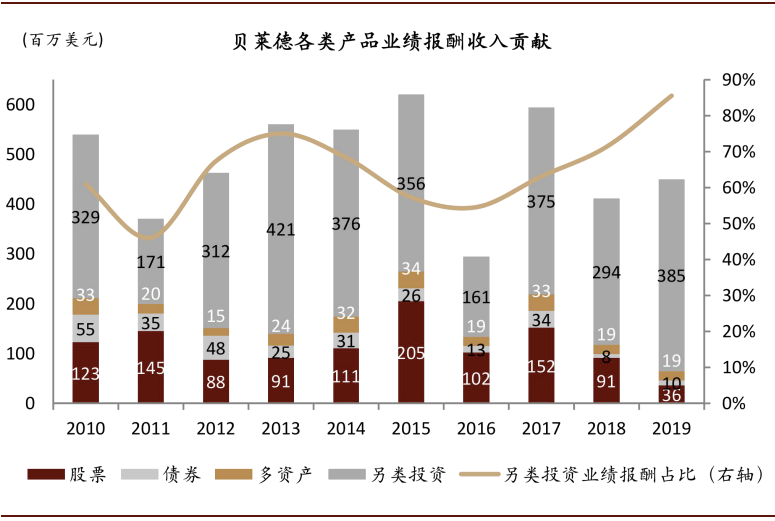

业绩报酬收入:根据投资咨询协议按相对/绝对投资业绩收取的绩效费,通常基于超过某些基准或业绩目标的程度和约定的提取比例、在服务周期结束时收取确认。由于贝莱德的业务结构以被动投资为主,与主动管理能力相关的业绩报酬并不突出,2019年业绩报酬收入仅4.5亿美元、收入贡献3.1%。

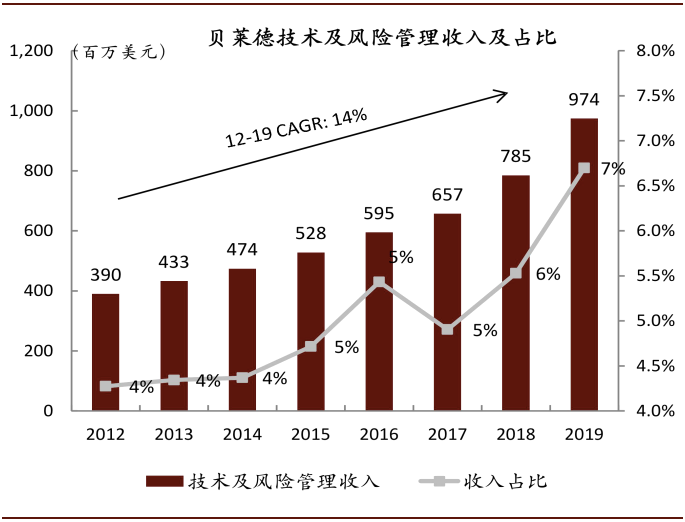

技术服务收入:基于自身技术对外输出、进行变现的主要收入来源,主要包括向银行、保险公司、养老金、资管机构、零售分销商等各类客户提供投资管理技术系统、风险管理服务、财富管理及数字化分销工具等的相关收入。2019年,技术服务收入为贝莱德带来9.7亿美元收入、收入贡献达6.7%。

分销服务费收入:基于AUM收取的分销投资产品和为投资组合提供支持的费用,相对应的,公司需要向第三方销售渠道支付对应的产品分销成本,2019年分销及服务费收入达10.7亿美元、收入贡献7.4%。

咨询服务及其他收入:为全球金融机构、监管机构及政府提供一系列风险、监管、资本市场和战略服务方面的咨询服务费,2019年合计收入为2.7亿美元、收入贡献1.9%。

图表: 被动投资为主的业务结构下,公司基础管理费收入占比达81%

资料来源:公司公告,中金公司研究部

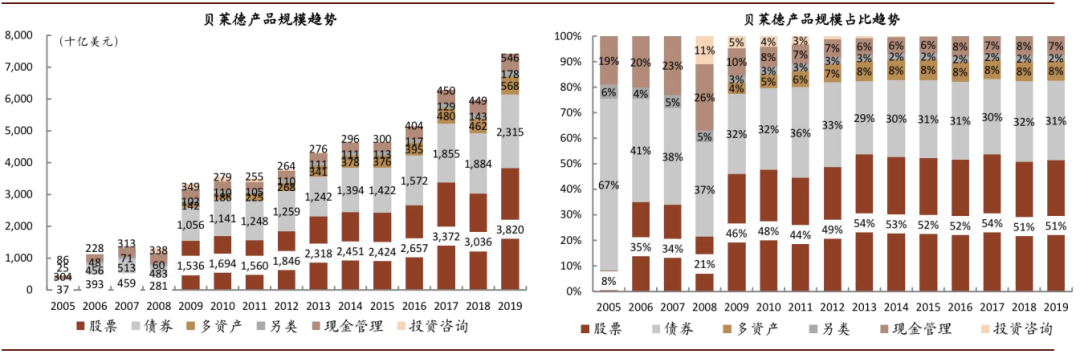

从资产端来看,贝莱德当前产品中权益类占据半壁江山且以被动投资为主,具体来看:

产品类型维度:公司已由早期的固收类产品为主发展至当前以权益类投资为主、债券/多资产/另类投资产品多样化发展的产品体系。截至2019年底,公司合计7.43万亿美元的资产规模中,股票产品占据半壁江山、规模3.8万亿美元、占比51%,债券产品2.3万亿美元、占比31%,多资产产品5681亿美元、占比8%,另类投资产品1781亿美元、占比2%,此外现金管理产品5459亿美元、占比7%。

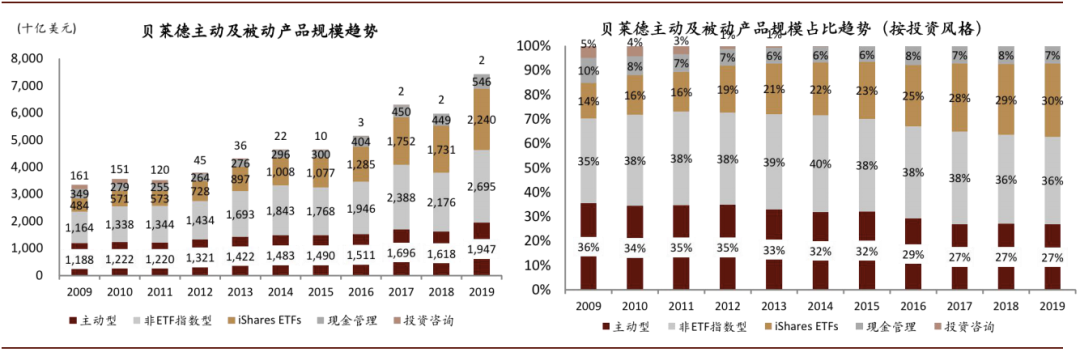

投资风格维度:公司已形成被动投资主导的投资风格,指数基金及ETF产品规模合计逾三分之二。截至2019年底,公司指数基金及ETF合计规模达4.93万亿美元、对应2009-2019年复合增速达12%,占公司合计资管规模达66%。此外,公司主动管理类产品规模合计1.95万亿美元、占合计资管规模27%,其余7%为公司短期现金管理及投资咨询规模。

图表: 公司2019年产品结构中股票/债券/多资产/另类投资/现金管理占比分别为51%/31%/8%/2%/7%

资料来源:公司公告,中金公司研究部

图表: 公司2019年产品结构中主动型/指数型/ETF/现金管理占比分别为27%/36%/30%/7%

资料来源:公司公告,中金公司研究部

从资金端来看,贝莱德的资金来源中来自于机构投资者尤其是养老金的占比较高,客户仍以美国本土为主,具体来看:

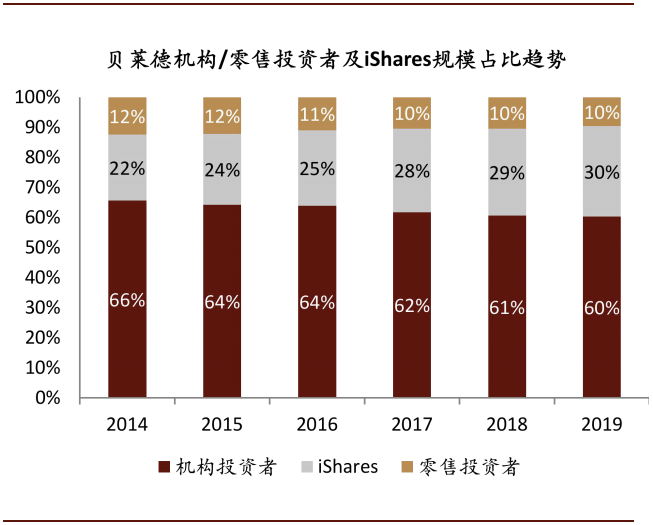

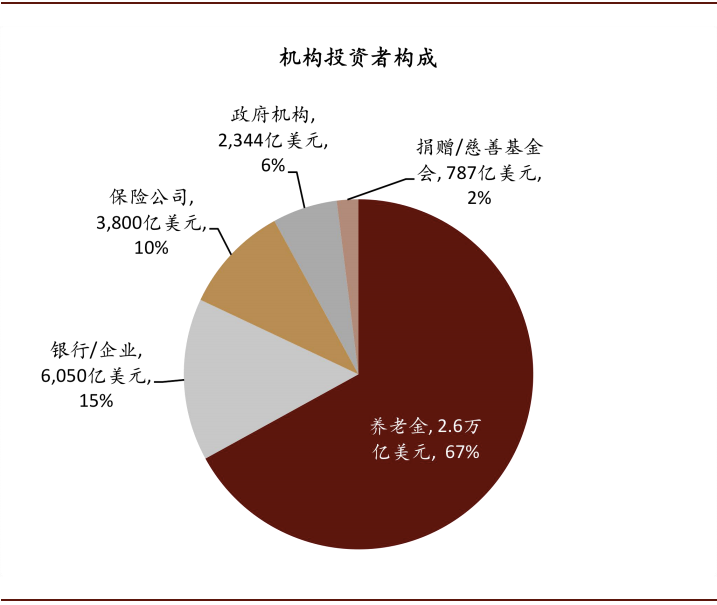

投资者结构:公司已形成以养老金等机构投资者为主的投资者结构,截至2019年底,资金来源中机构投资者占比60%,主要包括养老金、银行/企业、保险公司、政府机构、慈善基金资金等,分别占管理机构投资者资产规模的67%、15%、10%、6%、2%。此外,截至2019年底,公司零售客户资金占比为10%、iShares客户资金占比30%。

客户地区分布:公司业务范围立足美国、覆盖全球市场。贝莱德当前在全球30多个国家拥有办事处,客户分布在超过100多个国家,以欧洲、北美洲居多,亚太地区偏少。根据客户资金地区来源划分,公司2019年来自美国的资金占比66%,来自欧洲、中东、非洲(EMEA)的资金占比27%,亚太地区资金占比7%。

图表: 公司资金来源以机构投资者为主

资料来源:公司公告,中金公司研究部

图表: 美国本土贡献公司主要资金来源

资料来源:公司公告,中金公司研究部

财务&估值:AUM驱动的强大规模效应下带来较高的利润率

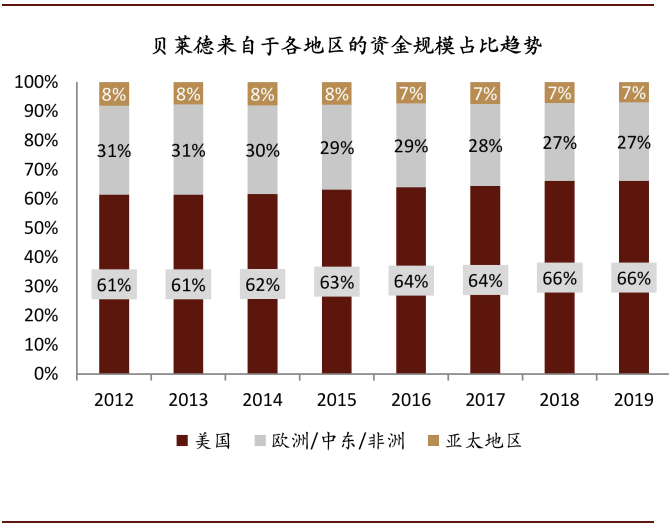

就贝莱德的盈利模式来看,可以将其分解为资管规模AUM与单位AUM利润率、单位利润率又可进一步分为收入利润率(产品费率)与成本利润率率(总费用/AUM),具体来看:贝莱德通过外延并购扩张、内生有机增长、存量资产增值实现AUM的稳定提升,与被动投资为主的产品结构所形成的低费率优势形成良性循环,叠加强大规模效应所带来的良好成本控制,实现较高的经营利润率及利润的稳定增长(近十年公司净利润复合增速高达18%、高于收入12%及AUM 8%的规模增速)。

图表: 贝莱德盈利模式总结——基于利润率分拆及影响因素分析的维度

资料来源:公司公告,中金公司研究部

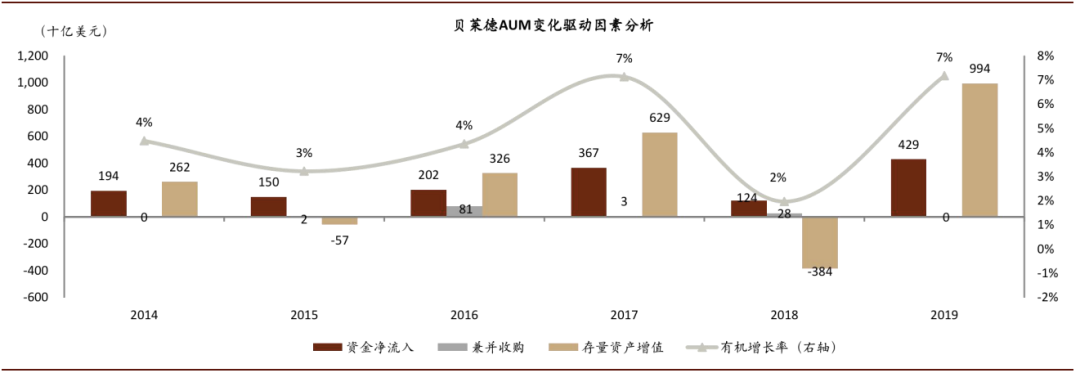

外延并购扩张、内生有机增长、存量资产增值实现AUM的稳定提升。AUM=期初AUM+新增资金净流入+存量资产增值,通过实现客户资金的稳定净流入及客户存量资产的增值,实现AUM的稳健增长——贝莱德自1988年成立30年以来AUM复合增速达33%、自1999年上市20年以来AUM复合增速达21%、近5年以来AUM复合增速依旧保持10%,其中:1)客户资金稳定净流入:一方面,公司通过持续的兼并收购、不断扩大AUM;另一方面,公司依托强大的投资管理能力、具备吸引力的产品及服务、优秀的渠道销售能力实现了客户资金持续的有机增长(organic growth),公司过去5年AUM平均有机增长率达5%、其中iShares及非流动另类投资产品(illiquid alternatives)AUM有机增长率分别达13%和12%。2)客户存量资产增值:存量资产的增值/减值受市场表现情况及公司投资管理能力影响较大,例如,受全球市场波动影响、2018年公司存量资产浮亏3841亿美元,2019年随市改善、恢复至9941亿美元。

图表: AUM规模——依托外延并购扩张、内生有机增长、存量资产增值驱动AUM稳定提升

资料来源:公司公告,中金公司研究部

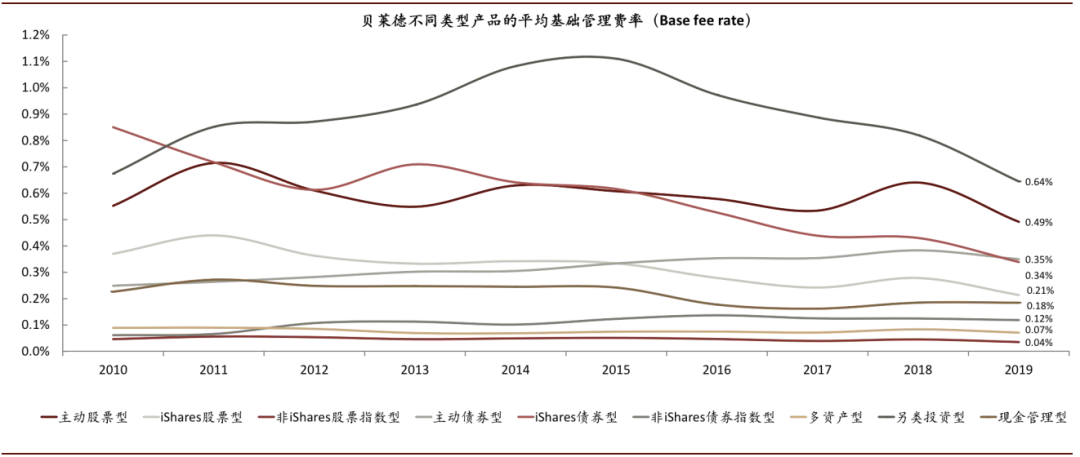

被动投资为主的产品结构带来相对较低的费率、低费率进一步助推AUM的增长。公司致力于为客户提供具备价格竞争力的低费率产品,通过AUM的提升来弥补收入利润率的不足——公司平均收入利润率(总收入/AUM)2019年下降至0.2%(vs.景顺0.5%、黑石1.3%),也反应了公司以低费率被动投资为主的产品结构。就各类产品基础管理费率(Base fee/AUM)来看,近年来整体呈下降趋势,截至2019年主动权益类/主动固收类产品0.49%/0.35%,iShare权益类/iShare固收类0.21%/0.34%,指数基金权益类/指数基金固收类0.04%/0.12%,现金管理产品0.18%,多资产产品0.07%,另类投资产品0.64%。

图表: 收入端——被动投资为主的产品结构带来相对较低的费率

资料来源:公司公告,中金公司研究部

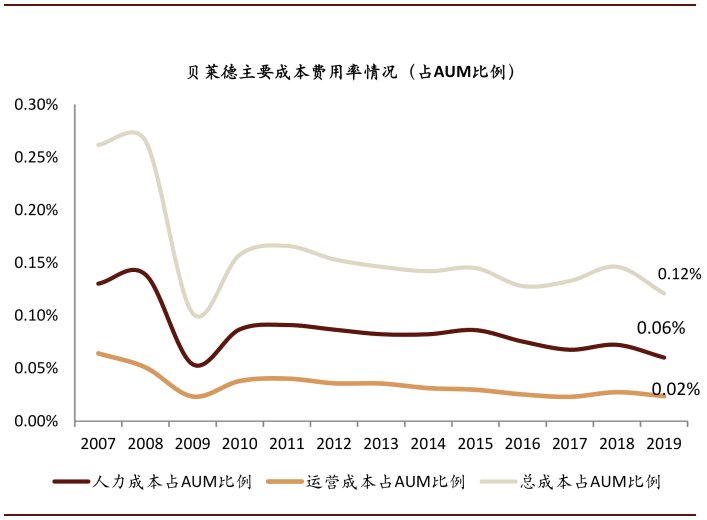

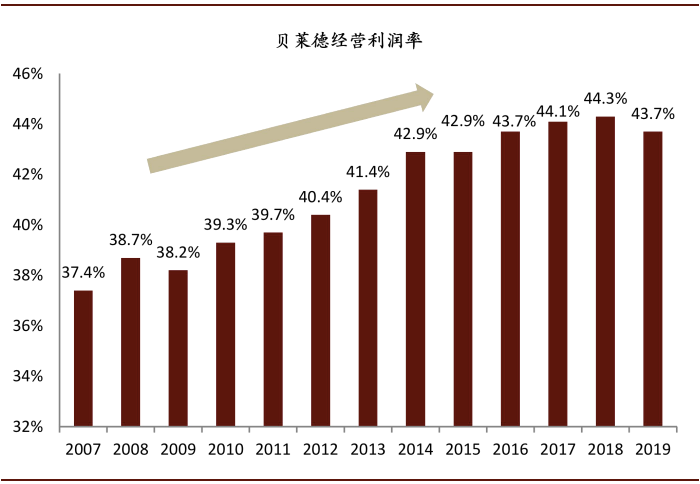

出色的成本控制、显著的规模效应支撑公司较高的经营利润率。公司经营利润率近年来稳定在43%~44%,主要受益于公司持续增长的AUM所带来的强大规模效应——公司平均资产费用率(总费用/AUM)2019年下降至0.12%(vs.景顺0.43%、黑石0.7%),也反映了公司成熟分销网络下良好的销售成本控制、强大技术能力下更加高效的运营管理——运营成本占AUM比例从2007年的0.06%降低到2019年的0.02%,以及量化投资及AI等技术应用下对投资管理人员数量需求的降低——1Q19减员超过500人、人力成本占AUM比例从2007年的0.13%降低到2019年的0.06%。

图表: 成本端——以员工薪酬、基金运营费用、基金分销成本等为主

资料来源:公司公告,中金公司研究部

图表:成本控制及规模效应带动各项费用率有所下降

资料来源:公司公告,中金公司研究部

图表: 成本控制及规模效应带来公司经营利润率的提升

资料来源:公司公告,中金公司研究部;注:non-GAAP口径下的调整后经营利润率

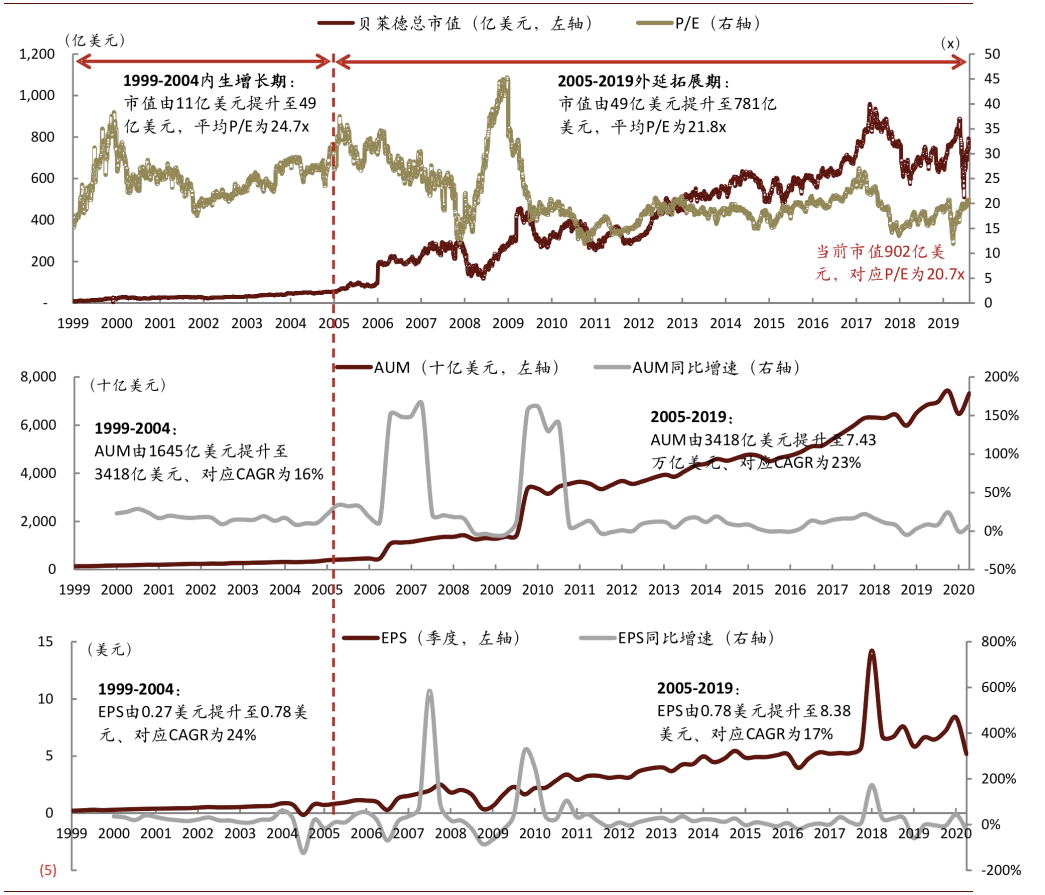

此外,AUM的提升是公司盈利持续增长及市值不断提升的主要驱动力。基于公司的不同发展阶段,其盈利及估值变化也可分为两个阶段:1)1999-2004年,公司处于内生增长期,AUM持续增长(1999-2004 CAGR达16%),推动EPS快速提升(1999-2004 CAGR达24%),带动公司市值由1999年的11亿美元增加值2004年的49亿美元,P/E(TTM)由1999年的16x提升至2004年的29x(1999-2004平均25x);2)2005-2019年,公司进入外延拓展期,依托持续的并购扩张使得AUM飞速增长(2005-2019 CAGR达23%),强大的规模效应下亦驱动EPS快速增长(2005-2019 CAGR达17%),带动公司市值由不足50亿美元实现到逾780亿美元的跨越式发展,平均P/E(TTM)为22x;当前(截至2020年8月7日)公司市值超900亿美元,对应21x P/E(TTM)。

图表: AUM提升是公司盈利持续增长及市值不断提升的主要驱动力

资料来源:公司公告,Bloomberg,中金公司研究部

顺应时代趋势,持续外延扩张、打造产品&渠道先发优势

资产管理市场的发展具有明显的趋势性,能够充分洞察趋势、顺应潮流、前瞻布局的机构往往可以获取更大的市场份额。在美国资本市场及资管行业的发展浪潮中,贝莱德迎合客户需求、积极精准布局,凭借以被动为特色的完备产品体系、以养老金为代表的强势机构渠道,在市场竞争中率先脱颖而出。同时,在行业集中度提升、赢者通吃的趋势下,贝莱德依托外延扩张不断做大做强,实现了强大规模效应下的飞跃式发展。

行业集中度提升、马太效应加剧,依托外延扩张做大做强、实现飞跃式发展

美国及全球资管行业呈现出集中度提升、规模效应凸显、赢者通吃的趋势,作为衡量市场竞争力的一大重要指标,领先的AUM规模能够使得资管机构获得更大的市场份额、拓展分销渠道、扩大覆盖市场、完善产品条线、提升经营效率、带来更全面的投资能力及更好的投资业绩。由此,资管行业并购整合风起云涌,外延并购也成为了领先资管机构不断攻城略地、做大做强、提升竞争力的重要手段。

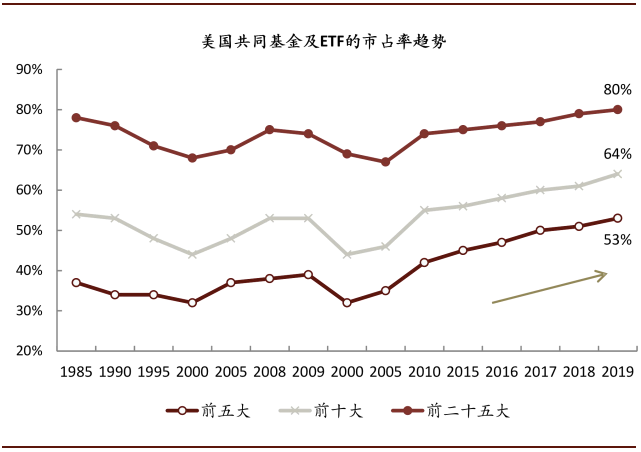

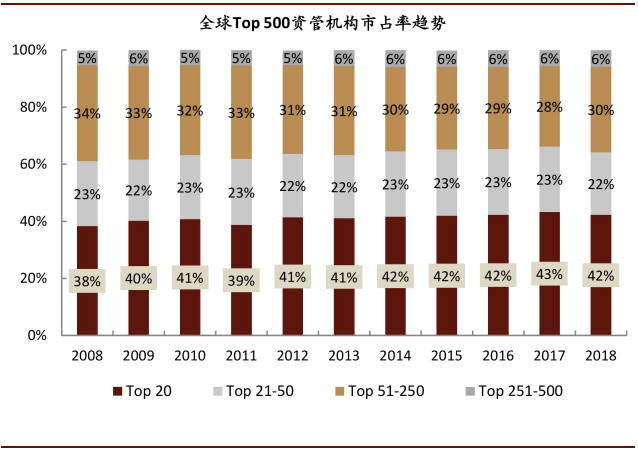

行业集中度不断提升、规模效应愈发凸显。美国范围来看,共同基金集中度在经历90年代由于数量剧增而带来的阶段性下滑后(共同基金数量由1990年3,081家提升1.7x至8,369家),于2000年开始持续提升——共同基金和ETF规模排名Top5/Top10/Top25的基金管理人合计AUM市占率由2000年的32%/44%/68%分别提升至2019年的53%/64%/80%;全球范围来看,在全球资管规模Top500机构中,Top20机构合计AUM市占也由2008年的38%提升至2018年的42%。

领先机构“赢者通吃、强者恒强”、马太效应加剧。在集中度提升的背景下,头部资管机构不断攻城略地、挤占其他资产管理机构的份额。一方面,被动投资大型其道,具备先发优势的被动产品由于知名度高、流动性好以及规模大而形成了“赢者通吃、强者恒强”的局面——主打被动投资的“三巨头”(贝莱德、领航和道富)稳居全球资管行业AUM前三名。另一方面,AUM增长更快的机构排名不断提高,而增长较慢的机构排名不断下降甚至被淘汰,使得头部资管机构的AUM标准不断提升。

行业并购整合不断、成为领先机构攻城略地的主要途径。在资管机构的内生增长中,产品/渠道/投资能力等方面的建设均需要较长时间、成本相对较高。对比之下,依托并购整合的方式,可以快速扩大规模、改进产品、获得专业投资能力、在新市场扩张、获得分销渠道。由此,领先机构多通过并购的方式进一步攻城略地、做大做强。

图表: 美国共同基金及ETF行业的集中度有所提升

资料来源:美国投资公司协会(ICI),中金公司研究部

图表: 全球范围来看Top 20资管机构市占有所提升

资料来源:Willis Towers Watson,中金公司研究部

伴随行业并购风起云涌,贝莱德三十年发展历程即一部并购历史。作为并购扩张的典型,贝莱德借助各种类型的并购手段快速提升规模、获取新能力、扩张海外市场,在三十年间飞速成长为掌管七万亿美元的全球资管龙头、实现了资管规模/投资能力/产品体系/分销渠道等各方面的全面领先。根据并购的主要目的及途径,该行将贝莱德的并购分为三类:

行业内部整合、迅速扩大规模:贝莱德通过横向收购相似经营范围的机构来提升竞争地位、降低单位成本,亦或是通过纵向并购不同经营范围的机构来拓展产品布局、进入新业务领域。1)纵向收购:包括先后在另类投资(Quellos旗下FOF业务)、不良资产处置(R3 Capital Management)、被动投资(巴克莱BGI旗下iShare)、房地产(Helix)等不同领域的布局;2)横向整合:包括整合美林旗下MLIM进一步扩充权益类资产(收购完成后权益类资产占比由8%提升至35%、零售客户占比由10%提升至31%)、并购瑞士信贷ETF进一步增加被动投资规模(在欧洲ETF市场份额由42%上升至47%)等。

投资&收购外延发展、获取新能力:近年来,贝莱德通过战术收购及股权投资的形式获取科技创新、风险管理等各类新能力。例如,公司于2015年收购机器人投顾FutureAdvisor、2017年入股欧洲机器人投顾公司Scalable Capital,布局智能投顾、提升ETF分销能力;2016年投资金融科技平台iCapital Network,为高净值投资者及其顾问提供对冲基金渠道;2017年收购现金管理技术供应商Cachematrix、2019年收购另类投资服务商eFront,分别加强在现金管理及另类投资领域的技术及风控能力。

国际化拓展、获得海外分销渠道:1)海外成熟市场:贝莱德通过海外并购的方式快速进入成熟市场、建立起当地分销渠道、接触新的终端客户、扩大在国际市场的影响力。例如,公司先后收购中国台湾离岸共同基金销售公司Primasia Investment Trust、瑞士再保险旗下的私募基金业务、加拿大Claymore Investment、花旗集团旗下墨西哥资管业务等。2)海外新兴市场:公司近年来通过收购/合资/战略联盟等方式加快进入高增长的新兴市场。例如,贝莱德加快布局中国,于2017年率先进军私募、成立贝莱德投资管理(上海),同时积极拓展公募、于2019年获批投顾牌照、并于今年4月递交了公募基金牌照申请。此外,贝莱德与淡马锡、建信理财合作筹划设立外资控股的合资资管机构、利用多方优势布局中国市场。

图表: 贝莱德依托不同类型的并购手段快速提升规模、获取新能力、扩张海外市场

资料来源:麦肯锡,公司官网,中金公司研究部

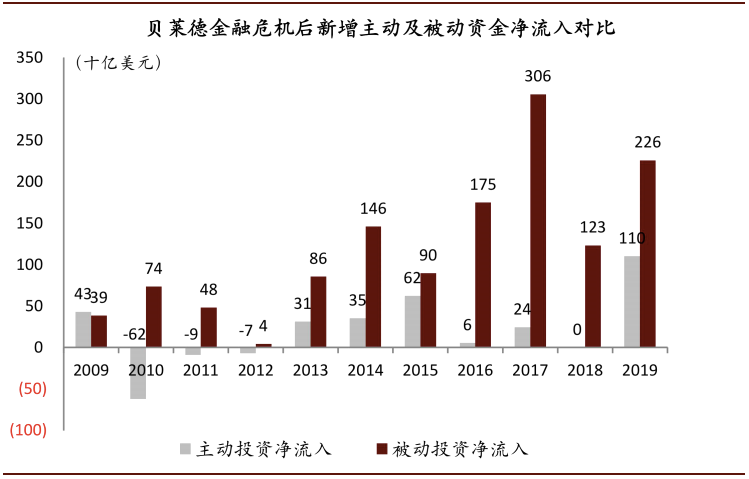

顺应时代趋势、迎合客户需求,打造以被动、另类&多资产为特色的完备产品线

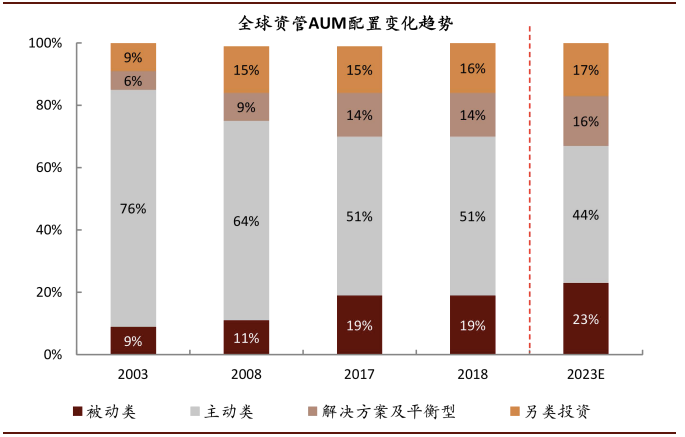

不同行业发展阶段及客户需求变化带来的是对不同资管产品青睐度的改变,贝莱德积极把握时代趋势、顺势调整产品结构、打造了以被动、另类&多资产为特色的完备产品体系。金融危机后,资管行业资金在传统资产上更倾向于费率低、交易便利的被动产品,而对主动管理的诉求逐渐集中在另类投资及解决方案型产品领域——全球资管产品结构中,主动类/被动类/解决方案&平衡型产品/另类产品的规模占比已从2003年的76%/9%/6%/9%转变为2018年的51%/19%/14%/16%。在此过程中,贝莱德积极打造具有较强规模效应的被动产品、高收益的另类型产品以及能够满足客户多样化投资需求的多资产方案型产品。

图表: 全球被动型、另类型和解决方案型产品规模增加

资料来源:BCG,中金公司研究部

市场有效性提升、被动投资兴起,贝莱德迅速站上被动投资风口

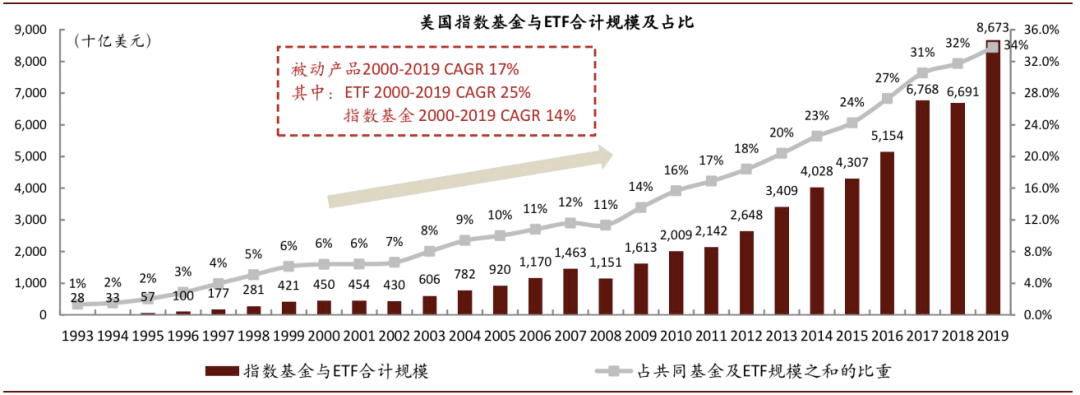

资本市场有效性提升、主动管理产品跑赢指数难度增加的趋势下,美国被动投资兴起。20世纪80年代,美国股债市场牛长熊短、被动投资开始出现,然而起初发展仍较为缓慢——90年代初被动投资(指数基金+ETF)占共同基金及ETF规模比例仅1%、到90年末占比小幅提升至6%。21世纪以来,伴随美国两次股市危机(2001年互联网泡沫破裂及“911”袭击、2008年金融危机)带来的重挫,主动管理型产品收益下滑、跑赢指数难度增加,交易低费率、高透明度、高便利性的被动型产品愈发受到客户的青睐,被动投资进入迅速发展期——指数基金及ETF合计规模由2000年的4500亿美元提升至2019年8.7万亿美元、对应2000-2019年复合增速17%、占共同基金及ETF规模比例由6%提升至34%,其中:ETF规模提升更快、对应复合增速25%,指数基金复合增速14%、占共同基金比例49%。

图表: 21世纪美国指数基金与ETF规模占比提升迅速

资料来源:美国投资公司协会(ICI),中金公司研究部

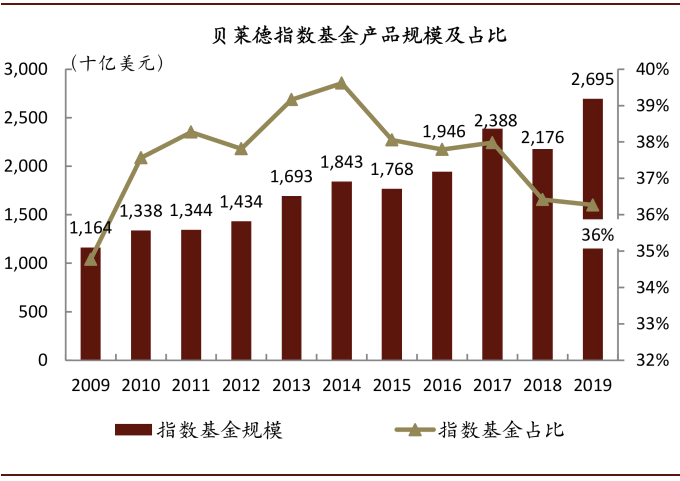

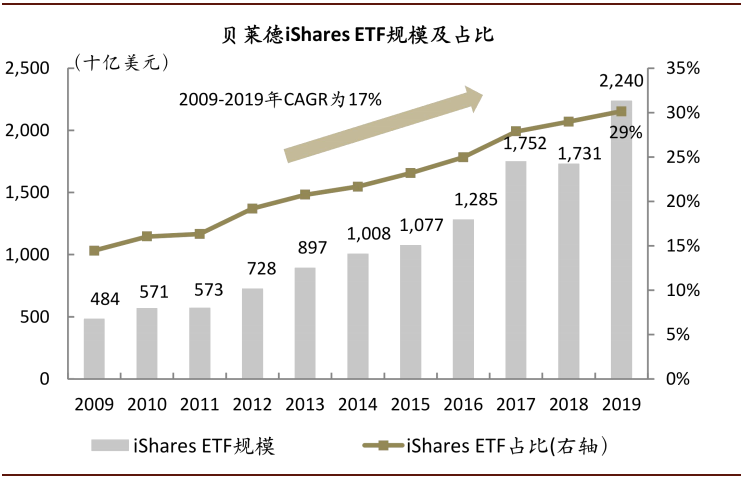

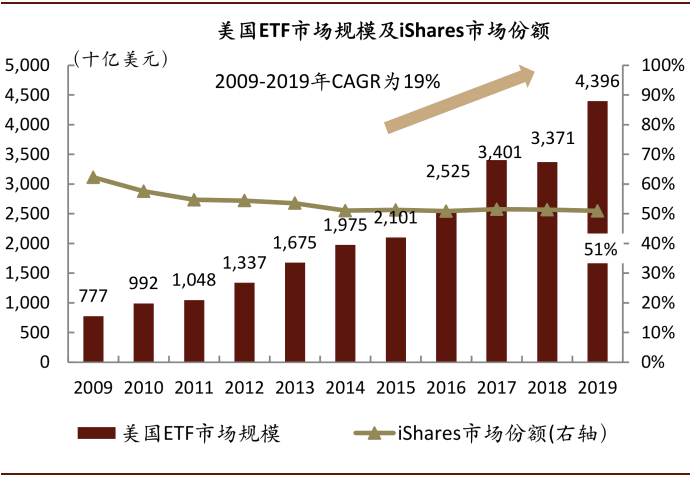

贝莱德顺应被动投资趋势、迅速站上风口、打造被动投资拳头产品。贝莱德紧跟行业趋势、迎合客户需求、密集布局被动投资——公司指数基金及ETF规模由2009年的1.6万亿美元提升至2019年的4.9万亿美元、对应复合增速12%、规模占比由49%提升至66%。

积极打造拳头产品iShare:2009-2019年iShare规模由不足0.5万亿美元提升至2.2万亿美元、复合增速17%、占贝莱德AUM比例由14%提升至30%,占美国ETF的市场份额稳定在50%以上、稳居第一,对应的iShare基础管理费收入贡献由1.6亿美元增长至44.6亿美元、复合增速40%、占贝莱德基础管理费收入比例由4%提升至38%;公司iShare为投资者提供逾1,000只iShares ETF产品,覆盖各地区、各种产品、各种策略、各行业的指数,并且在简单宽基指数外积极开发Smart Beta、多因子等策略。

指数基金保持稳定增长:贝莱德指数基金产品(non-ETF index)近十年间规模稳定增长,截至2019年底达2.7万亿美元、复合增速9%、占贝莱德AUM比例稳定在36%,对应基础管理费收入贡献由0.7亿美元增长至10.7亿美元、复合增速31%、占贝莱德基础管理费收入比例由2%提升至9%。

图表: 公司被动投资贡献大部分新增资金净流入

资料来源:公司公告,中金公司研究部

图表: 公司指数基金保持稳定增长

资料来源:公司公告,中金公司研究部

图表: 公司iShares规模占比稳步提升

资料来源:公司公告,中金公司研究部

图表: iShares产品占美国ETF市场份额稳居50%以上

资料来源:公司公告,美国投资公司协会(ICI),中金公司研究部

客户需求多元化、另类&解决方案型产品受青睐,贝莱德不断完备产品体系

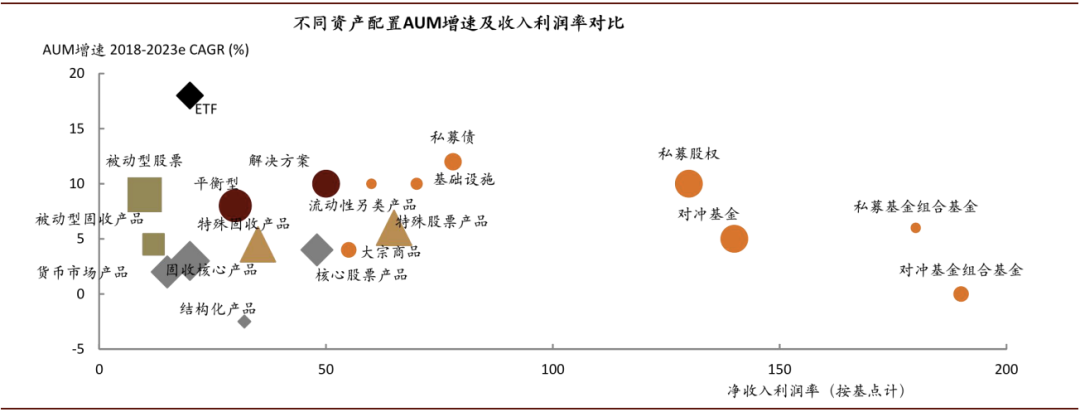

传统投资被动化、客户需求多样化的趋势下,主动管理产品中具备高收益的另类型产品以及实现客户特定目标的解决方案型产品愈发受到青睐。1)另类型产品:在传统投资被动化、管理费率下降的背景下,客户资金对主动管理的诉求部分向高收益、低流动性的另类投资迁移,而由于另类投资的非标准化程度较高、对垂直领域的专业能力要求更高,其通过较高的管理费率及业绩报酬计提机制导致盈利能力更强——2018年全球另类投资产品规模~12万亿美元(2003~2018 CAGR:10%),占全球资管行业规模的16%、但占行业整体收入比重高达45%。在专注于另类投资的机构之外,该行看到传统资管机构亦通过加大另类布局力度拓宽盈利来源。2)解决方案型产品:居民养老保障需求日益增长、全球化资产配置需求不断提升的背后,对资管机构的资产综合配置能力提出了更高的要求。为满足投资者日益多样化的投资需求、实现特定的投资目标,资管机构积极推出解决方案型产品——2018全球解决方案型产品规模达到~11万亿美金(2003~2018 CAGR:12%),占全球资管行业规模的14%、占行业整体收入比重10%;其中美国针对养老投资的目标日期基金规模达到1.1万亿美元,对应31%的2000-2018 CAGR,成为IRA账户及DC计划投资的热门品种。

图表: 不同产品类型中,被动型产品规模增速高、另类型产品利润率高

资料来源:BCG,中金公司研究部;注:净收入利润率基于2018年数据

贝莱德顺应另类&解决方案型产品趋势、进一步完善产品体系。公司积极发力另类投资能力建设、拓宽盈利来源,在强大的客户需求下基建/房地产/私募股权等另类产品(illiquid alternatives)已同iShare一同成为公司增速最快的两大产品之一、同时也是公司未来重点发展方向;此外,公司紧跟客户需求、积极发展各类多资产产品。

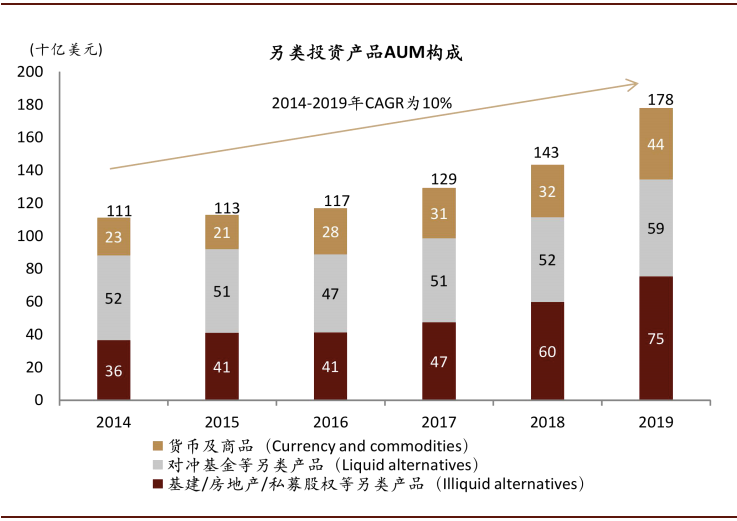

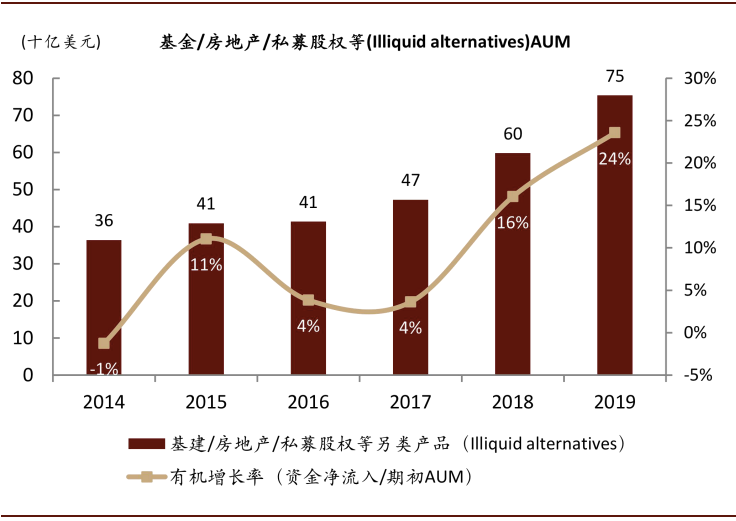

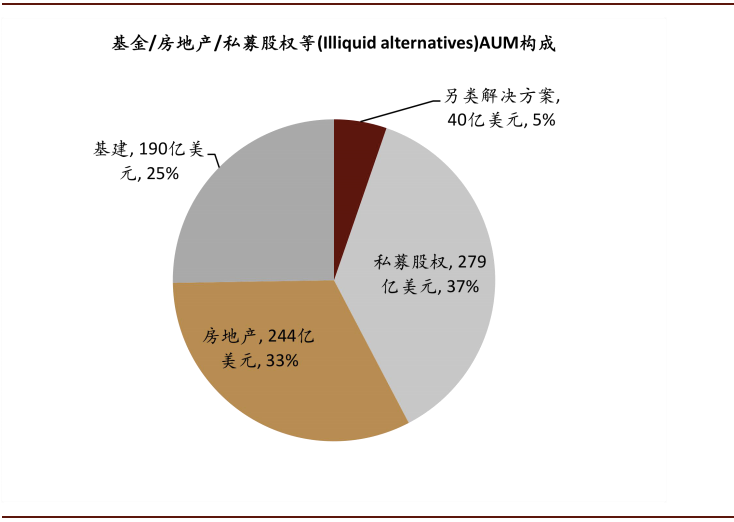

大力发展另类投资产品、拓宽盈利来源:贝莱德另类产品2019年底规模1,781亿美元、对应2014-2019年复合增速达10%,分为三大类:1)投资非传统资产的工具(illiquid alternatives),包括另类解决方案、基建和房地产、私募股权等,规模占比42%;2)透过创新投资策略投资传统资产的工具(liquid alternatives),包括直接对冲(direct hedge fund)、对冲基金解决方案(funds of funds),规模占比33%;以及3)货币及商品(currency and commodities),规模占比25%。公司通过加大另类布局力度、拓宽盈利来源,在带来较高费率的基础管理费以外(2019年平均base fee rate达0.64%、远高于其他各类产品),亦为公司贡献较高占比的业绩报酬(2019年占业绩报酬收入比例达85%)。此外,为全面满足客户需求同时服务于社会,公司近年来大力拓展基础设施、房地产、私募股权等另类投资方案(illiquid alternatives)——过去5年AUM平均有机增长率达12%。

图表: 公司另类投资产品规模保持稳定增长

资料来源:公司公告,中金公司研究部

图表: 另类投资产品贡献公司近85%的业绩报酬收入

资料来源:公司公告,中金公司研究部

图表: 公司illiquid alternatives规模保持稳定增长

资料来源:公司公告,中金公司研究部

图表: illiquid alternatives以私募股权/基建/房地产为主

资料来源:公司公告,中金公司研究部;注:数据截至2019年底

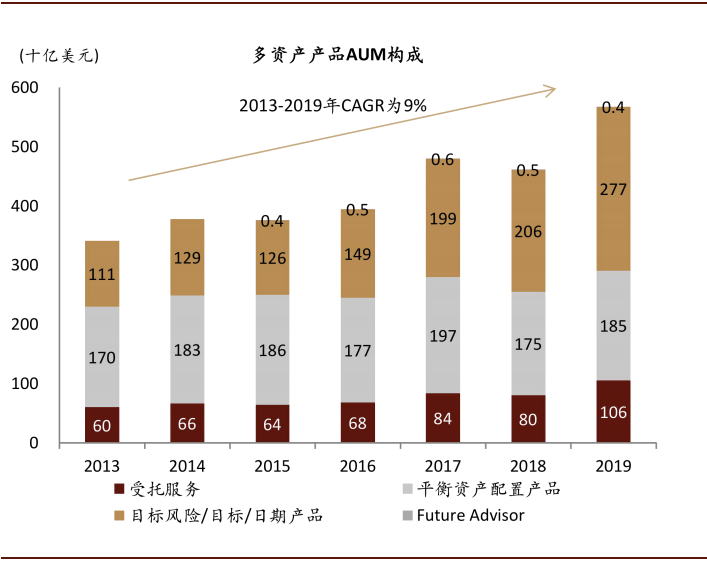

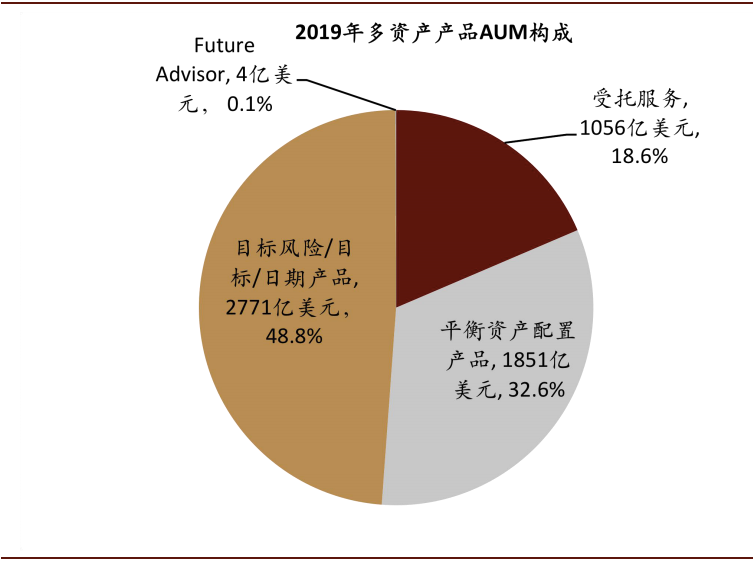

布局多资产产品、满足客户多样化需求:贝莱德多资产产品2019年底规模5,681亿美元、对应2013-2019年复合增速达9%,分为四大类:1)平衡资产配置产品、规模占比33%;2)目标风险/目标日期产品、规模占比49%;3)养老金/捐赠基金等委托投资(Fiduciary)、规模占比19%;以及4)Future Advisor。公司通过布局多资产产品,为客户提供定制化的整体解决方案、满足其个性化需求,具备财富管理和机构投顾的业务属性。2019年多资产产品资金净流入中,机构客户资金净流入占比达149%,其中DC计划占机构客户资金净流入的67%、反映了对养老投资属性的目标日期/目标风险产品的旺盛需求。

图表: 公司多资产产品规模保持稳定增长

资料来源:公司公告,中金公司研究部

图表: 公司具备丰富的多资产产品线

资料来源:公司公告,中金公司研究部

销售为王、渠道至上,牢牢把握以养老金为代表的机构端强势渠道、零售端亦不甘落后

销售渠道的建设对于驱动资管规模增长至关重要,贝莱德深谙渠道布局及产品销售的重要性,深耕以养老金为代表的机构端,同时直销/代销结合、线上/线下并举、在零售端也不甘落后。当前,公司已形成了在机构客户尤其是养老金领域的绝对优势,同时在智能投顾方面加速发展,充分构建了机构端及零售端共进的强势渠道优势。

养老金加速入市、机构投资者发展,贝莱德深耕以养老金为代表的机构端

养老金入市-股权融资发展-企业盈利改善-经济向好-股指向上-养老金入市”形成良性循环。20世纪80年代以来,美国经济新旧动能切换、直接融资大发展、股指稳步向上,叠加养老金体系改革、婴儿潮一代人退休准备,养老金开始大幅入市、带动机构投资者占比提升、与股市形成正向循环,同时通过投资共同基金助推美国资管业蓬勃发展。

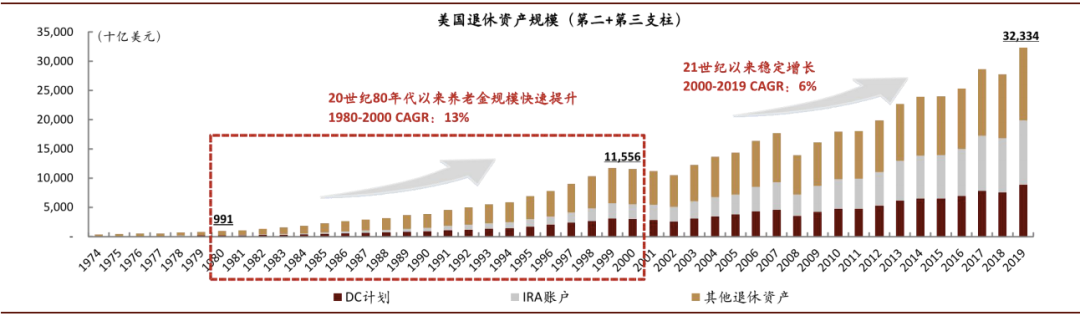

美国养老金市场发展迅速:伴随美国70-80年代进行的养老金体系改革以及婴儿潮一代人日益增长的退休需求,美国养老金规模快速增加——以DC计划及IRA账户为代表的第二、第三支柱规模增长明显,从1980年的不到1,000亿美元增长至2000年近11.6万亿美元(1980-2000年复合增速达13%),截至2019年已达32万亿美元(2000-2019年复合增速为6%)。

图表: 20世纪80年代美国养老金开始迅速发展、资产规模迅速提升

资料来源:美国投资公司协会(ICI),万得资讯,中金公司研究部

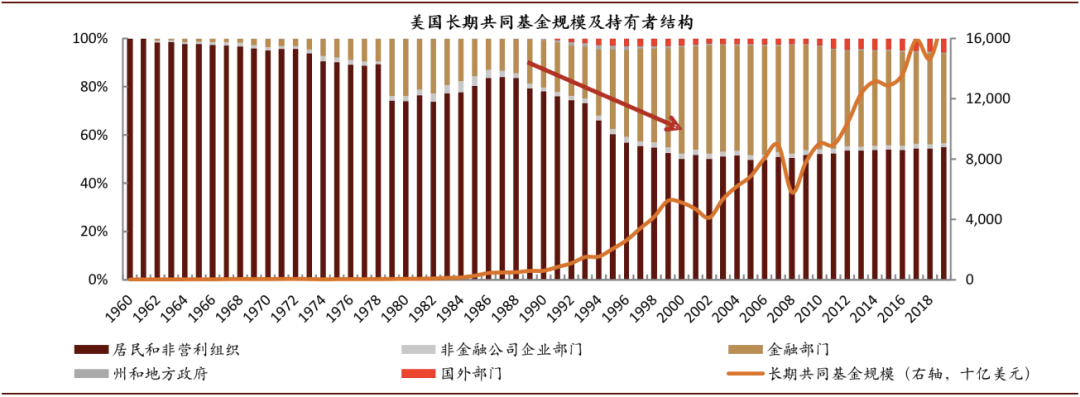

养老金加速入市带动机构投资者占比提升:以IRA账户为例,投资者通常可委托公募基金、证券经纪商、银行和存款机构、保险公司等机构进行管理,由此养老金规模的提升通过这些金融机构的辅助管理间接带动了机构投资者占比的提升——美国长期共同基金持有者中,居民直接持有规模占比从80年代末期开始逐渐下滑,而金融部门(含养老金委托投资)规模开始迅速提升,由1987年13%的占比提升至2000年的44%、近年来稳定在~40%。

图表: 20世纪80年代末期以来直接持有长期共同基金的居民部门占比开始下滑、机构占比迅速提升

资料来源:美国经济分析局,万得资讯,中金公司研究部

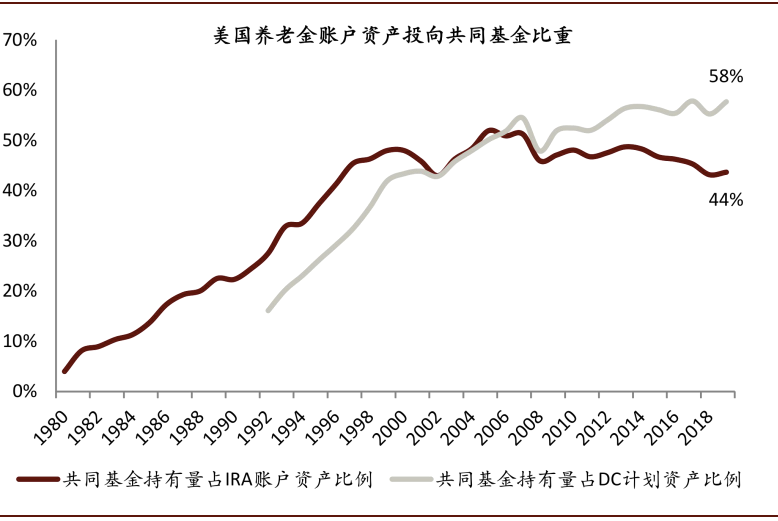

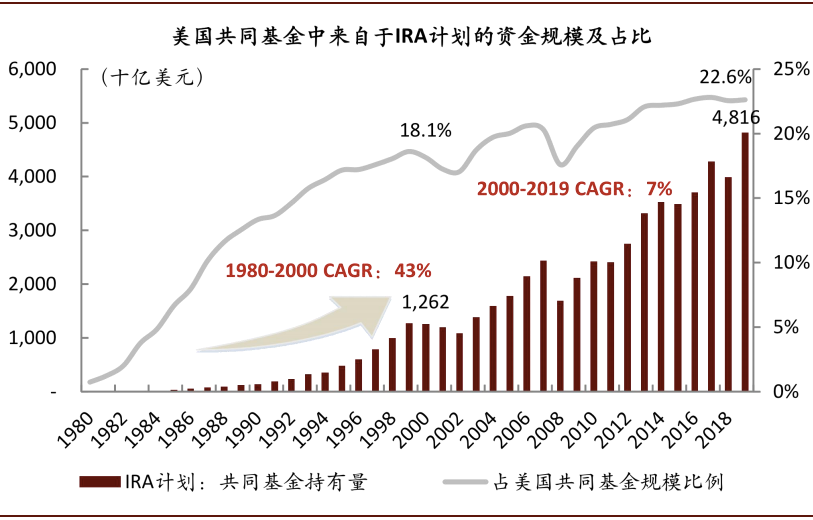

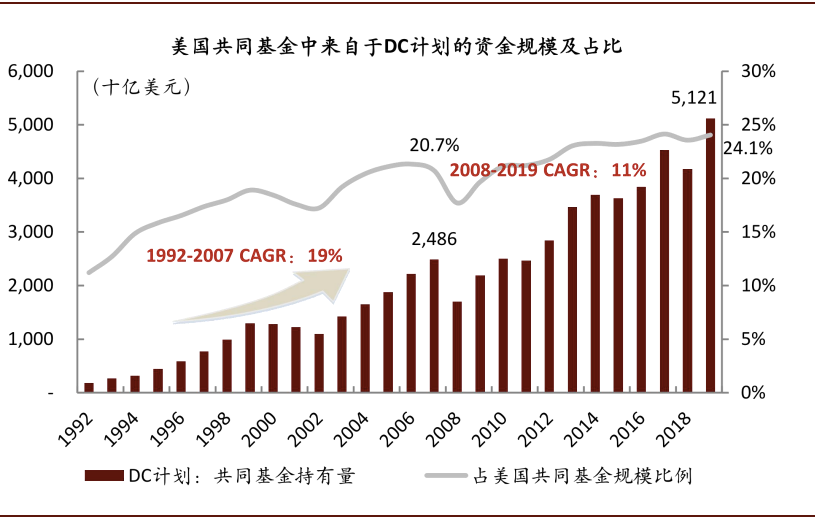

养老金大规模投资于共同基金、亦带动共同基金中来自于养老金的资金占比提升。美国居民通过养老金账户间接投资共同基金——IRA账户中共同基金占比由1980年仅4%提升至2000年的48%、截至2019年占比为44%,DC计划共同基金占比由1992年16%提升至2000年的43%、截至2019年进一步提升至58%。与此同时,共同基金中来自于养老金的资金占比也不断提升——美国共同基金中来自于IRA账户的资金规模1980-2000年复合增速达43%、占比由不足1%提升至18%、截至2019年占比达23%,来自于DC计划的资金规模1992-2007年复合增速达19%、占比由11%提升至21%、截至2019年占比24%。

图表: 20世纪80年代以来养老金在美国居民金融资产配置中占比迅速提升

资料来源:美国投资公司协会(ICI),万得资讯,中金公司研究部

图表: 20世纪80年代以来共同基金在养老金投向中规模占比迅速提升

资料来源:美国投资公司协会(ICI),万得资讯,中金公司研究部

图表: 20世纪80年代以来美国共同基金中来自IRA账户的资金规模占比迅速提升

资料来源:美国投资公司协会(ICI),万得资讯,中金公司研究部

图表: 20世纪90年代以来美国共同基金中来自DC计划的资金规模占比迅速提升

资料来源:美国投资公司协会(ICI),万得资讯,中金公司研究部

贝莱德牢牢把握强势渠道、深耕以养老金为代表的机构客户领域。贝莱德客户资金中60%为机构客户、带动公司来自于机构客户的基础管理费收入过去5年平均有机增长率达5%,反映了公司在机构渠道的领先优势。在公司机构客户中,养老金占比67%、银行/企业/基金占比15%、保险占比10%、央行/主权基金等政府部门占比6%、慈善基金占比2%。

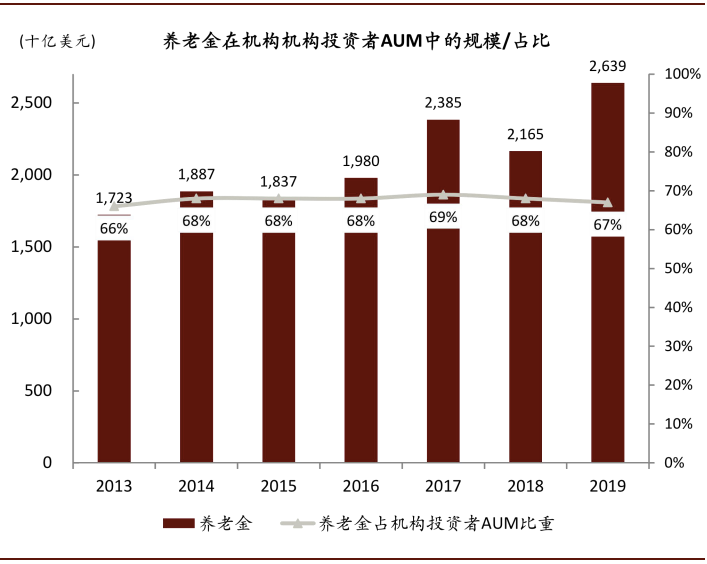

贝莱德已成为全球最大的养老金管理机构。公司2019年养老金管理规模达2.6万亿美元、对应2009-2019年复合增速7%,占机构客户资金比例高达67%、占长期AUM(不含现金管理及咨询)比例接近40%。20世纪80年代末,贝莱德成立之初、正是美国养老金市场爆发期,公司紧抓这一机遇、拓展养老金客户资源,旗下LifePath产品自1993年起就深耕养老金领域、2009年收购iShare同时迅速扩大养老金规模。当前,公司已成为全球最大的养老金管理机构人,在美国以外市场的养老金管理领域也遥遥领先(例如贝莱德管理着日本约10%的养老金规模)。

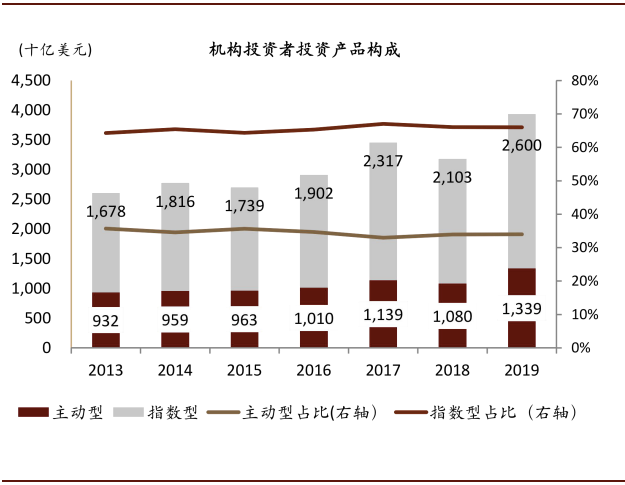

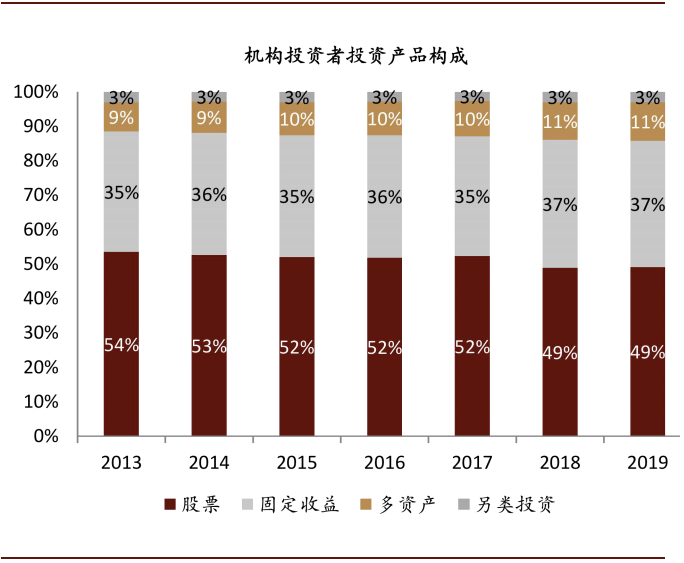

贝莱德机构客户更青睐于被动及多资产产品。1)被动型产品(institutional index):2019年规模在机构客户中占比高达66%,反映了低费率、高透明度、高便利性的被动产品对机构投资者的较高吸引力,而贝莱德之所以位居日本养老金管理机构Top 4、也主因日本政府养老金投资中有~77%是全球范围的被动投资。2)主动型产品(institutional active):与养老金投资相关的多资产产品稳定增长,其中LifePath目标日期产品需求较高。由此,公司较高占比的机构客户资金持续流入被动投资、另类&多资产等产品,形成了机构资金流入与拳头产品共同发展的正向循环。

图表: 公司机构客户中养老金资金占比达67%

资料来源:公司公告,中金公司研究部;注:数据截至2019年底

图表: 公司养老金规模2019年提升至2.6万亿美元

资料来源:公司公告,中金公司研究部

图表:被动型产品在机构客户投资中占比达66%

资料来源:公司公告,中金公司研究部

图表: 多资产产品在机构客户投资中占比有所提升

资料来源:公司公告,中金公司研究部

美国专业投顾发展,贝莱德直销/代销结合、线上/线下并举、零售渠道建设不甘落后

美国销售渠道定位开放、专业投资顾问大发展。不同于欧洲的银行/保险系机构往往依托母公司强大的零售渠道资源,进行自产自销、较少代销其他机构产品,相比之下,美国独立系机构主导的格局下,银行/保险系机构在零售端渠道绝对垄断的现象尚不明显,为美国资管机构直销及各类第三方机构代销创造了良好的发展环境。在此渠道开放的背景下,美国专业投资顾问迎来大发展。

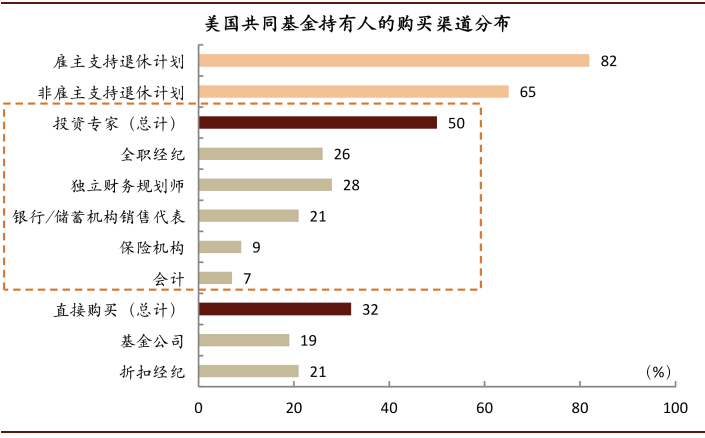

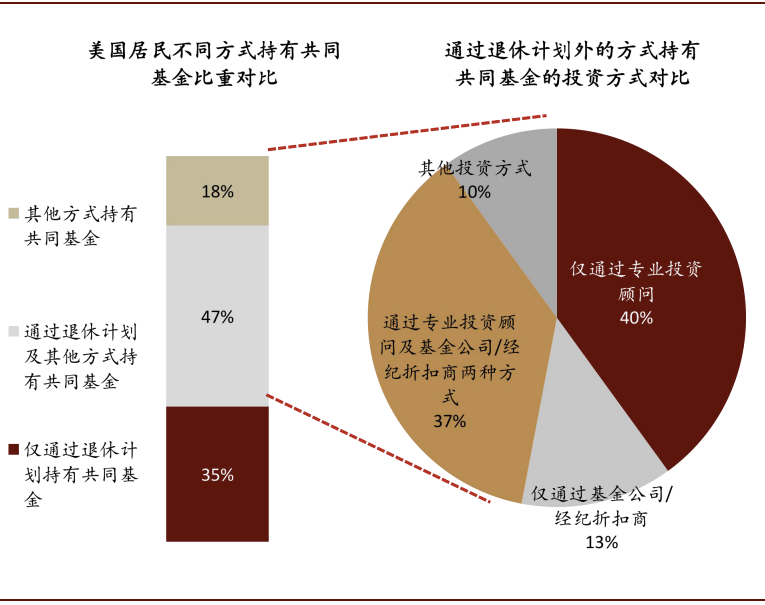

卖方投顾向买方投顾转变:养老金市场的繁荣催生了大量的投资顾问需求,然而期初的投顾业务仍以卖方模式为主。20世纪80年代末以来,随着投资者对投资成本关注度的提升、指数基金诞生加剧费率竞争,买方投顾模式兴起。截至2019年,美国家庭投资者中通过退休计划投资共同基金的占比为82%,通过非退休计划投资基金的占比为65%、其中通过投顾渠道的占比达50%、直销渠道的占比为32%;更进一步的,通过退休计划外的方式持有共同基金的家庭中,完全通过专业投顾投资的家庭占比达40%,借助专业投顾及基金公司/经纪商综合建议参与投资的占比达37%。

传统投顾向智能投顾转变:伴随千禧一代成长、大数据技术及被动投资盛行,智能投顾开始快速发展。智能投顾是自动化、基于算法的投资管理服务,具有费用低、便利性强、效率高、个性化的特点,扩大了投资管理服务的受众人群、也是未来资管业的发展方向。近年来,智能投顾领域的初创公司频频获得融资,全球领先资管公司也纷纷通过自研/收购/合作的方式加快布局智能投顾业务。

图表: 美国持有共同基金的家庭中,通过投顾渠道持有的占比达50%

资料来源:ICI,中金公司研究部;注:其中各类渠道未剔重,截至2019年底

图表: 美国退休计划外持有共同基金的家庭中,完全通过投顾持有的占比达40%

资料来源:ICI,中金公司研究部;注:数据截至2019年底

贝莱德积极打造均衡完善的销售渠道,依托数字化分销渠道更好的服务客户。在具备领先优势的机构客户渠道外,贝莱德也高度重视零售领域的渠道布局以及产品销售,在全球进行布局以把握各个市场资金流入的红利,通过自建网络以及合作代销机构的方式,多样化客户群体以降低市场扰动带来的影响。同时,公司积极把握智能投顾领域机会,大力发展线上化、数字化的新兴分销渠道。

代销/直销团队结合、抓住本地市场机遇:贝莱德在外延拓展过程中,通过整合当代市场分销平台及销售团队,建立起在当地市场的销售渠道,例如,贝莱德在进入中国台湾市场时,通过收购本地销售离岸共同基金的公司、进行渠道布局。同时,公司也在台湾推出直销团队,为中小企业及中高资产净值投资人提供客制化的专属投资服务。

布局数字分销渠道、赋能财富管理:在传统的线下渠道方面,贝莱德不具备银行/保险系资管机构的渠道成本优势,由此公司转向大力发展数字化分销渠道、以智能投顾满足客户的多样化需求。例如,公司收购数字财富管理服务供应商FutureAdvisor、投资Scalable Capital/iCapital/Acorns/Envestnet等的一系列布局,目的即为依托大数据、人工智能等技术为客户提供理财建议服务。

图表: 公司从客户合作、技术打造、销售赋能等方面构建起了一体化的分销体系

资料来源:公司公告,公司官网,中金公司研究部

建立竞争优势,构筑科技/投资/治理三大护城河

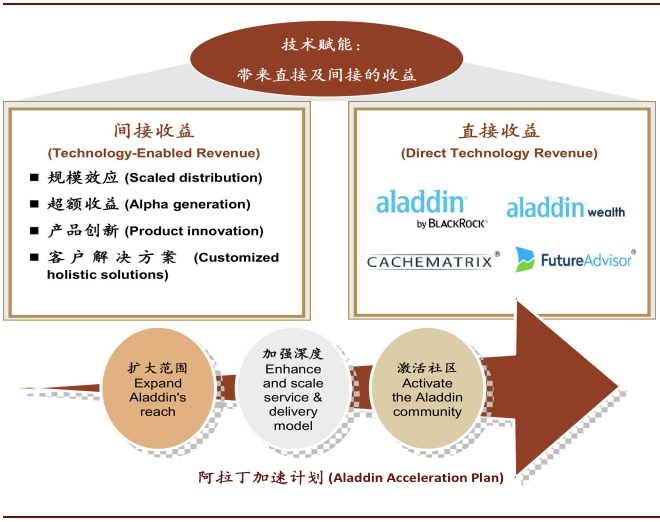

在充分把握外部市场及行业机遇的同时,贝莱德持续加码金融科技、打造全面投资能力、完善内部治理体系,构建自身的独特竞争壁垒。1)金融科技:贝莱德依托“阿拉丁”提供一体化的投资服务及风险管理、通过内部创新&外部合作持续提升科技能力,同时对外输出实现技术变现;2)投资能力:公司凭借全球覆盖的投资产品/策略、专业精深的投资能力,实现了卓越的投资业绩;3)人才及治理体系:强大的股东支持、稳定的组织架构、长期的激励机制亦为公司吸引人才、构建高效治理体系奠定了基础。

科技赋能、风控为本,持续加码技术研发提升自身核心竞争力并对外输出

严格的风险控制是资管机构的立足之本,也是公司长足发展的驱动因素之一。贝莱德强调“一个贝莱德”(One Blackrock)原则,即通过统一的风险管理平台阿拉丁(Aladdin)开展业务,持续提升自主创新及外部合作产生的技术能力;同时,基于完善的风控能力和综合解决能力,公司通过对外提供技术服务为其持续创造直接及间接的收益。

阿拉丁(Aladdin)系统已经成为贝莱德在金融科技领域的标签

2000年,贝莱德组建风控解决方案提供商BlackRock Solutions并开发出阿拉丁风险管理系统。阿拉丁(Aladdin)系统的命名(Asset、liability、derivative、investment network几个单词的首字母缩写),即代表了贝莱德利用该平台完成对所有自有业务线的整合、同时基于平台完善的功能性和高服务可用性为外部客户提供综合的投资与风险管理解决方案。

阿拉丁(Aladdin)系统基于六大功能和一体化的投资服务流程为其自身业务及客户提供全方位的投资决策及风控支持。在功能层面,阿拉丁兼具信用及风险分析、组合管理、交易执行、合规监管、运营监控、业绩分析六大功能;在业务流程上,阿拉丁系统实现了各业务流程在数据平台上的统一作业、通过前中后台一体化的的操作系统为本公司及外部客户提供全方位的数据决策支持。同时,阿拉丁平台通过自身积累的海量历史数据和强大的数据分析能力,将预测细化到每一天,帮助客户进行实时分析并预测在当前情境下投资组合的变化情况。

贝莱德的阿拉丁系统可以帮助客户完成定制化的情景分析和压力测试、进行多资产类别的投资组合分析。首先,定制化的情景分析和压力测试是其最重要的优势之一,用户在模型及客户端部署完成后可以基于自身投资组合中的特性调整模型进行个性化情景及压力测试。例如,阿拉丁可以帮助客户结合自身情况模拟美联储CCAR压力测试以帮助客户应对监管要求。同时,阿拉丁支持包括股票、固定收益、衍生品、商品等多资产类别的投资分析,并持续完善其支持的资产类别;因为全球机构客户对另类投资的需求增加,贝莱德在2019年3月收购了另类投资管理软件和解决方案提供商eFront并将其整合到阿拉丁系统上,进一步提高了阿拉丁平台在另类投资分析方面的能力。

依托内部技术创新+外部深度合作的方式持续提升科技能力、赋能业务全流程

贝莱德通过持续的科技投入提升自身技术能力,同时不断加大外部合作全面加码金融科技。1)内部技术创新方面:贝莱德于2018年成立AI实验室,并发布“Tech 2020规划”,自主探索数据科学、机器学习、人工智能等技术,寻找新的Alpha投资来源、改善客户服务。同时,公司从15年起陆续投资收购机器人投顾Future Advisor及Scalable Capital、金融科技平台iCapital Network、现金管理技术供应商Cachematrix,拓展科技能力边界。2)外部深度合作方面:贝莱德在2020年4月与微软Azure云达成战略合作协议并决定将阿拉丁系统的基础设施建立在微软Azure云上。贝莱德可以借助微软Azure在全球范围的基础设施更好地为世界不同地区的客户提供服务,同时基于云的运行架构提升阿拉丁系统自身的运算及处理能力。

利用技术服务对外输出、通过技术变现为贝莱德带来稳定的直接收益

在技术赋能自身业务的同时,贝莱德积极对外提供技术管理服务。贝莱德为超过24万名外部用户提供技术服务,对应的技术变现收入2019年达9.7亿美元、收入贡献达6.7%。以阿拉丁系统为例,目前阿拉丁系统为世界65个国家超过200家金融机构提供综合性解决方案,跟踪约6.5万个投资组合,客户行业涵盖保险、资产管理机构、银行、养老金、主权基金、捐赠基金、政府部门等。同时,公司计划在2022年前将以“阿拉丁”为核心的贝莱德技术管理解决方案收入贡献提升至30%。可以看出,贝莱德在科技领域的迅速发展一方面可以为公司自身业务全流程赋能带来间接受益,另一方面可以为公司在对外技术服务方面带来收入端的直接收益、提升市场影响力。

图表: 技术赋能为贝莱德带来直接及间接收益

资料来源:公司公告,公司官网,中金公司研究部

图表: 贝莱德技术收入规模及占比稳步提升

资料来源:公司公告,中金公司研究部

投资为本、专业精深,打造覆盖范围广、专业能力强、业绩优异的全面投资能力

投资能力是资管机构的核心竞争力之一。贝莱德致力于强化投资能力建设、构建广泛全面的投资体系,同时在专业领域做精做深、满足客户定制化的解决方案,实现优秀的投资业绩、从而在中长期内大范围战胜业绩基准。

广泛全面、覆盖全球不同地区客户/不同投资产品&策略的全面投资体系

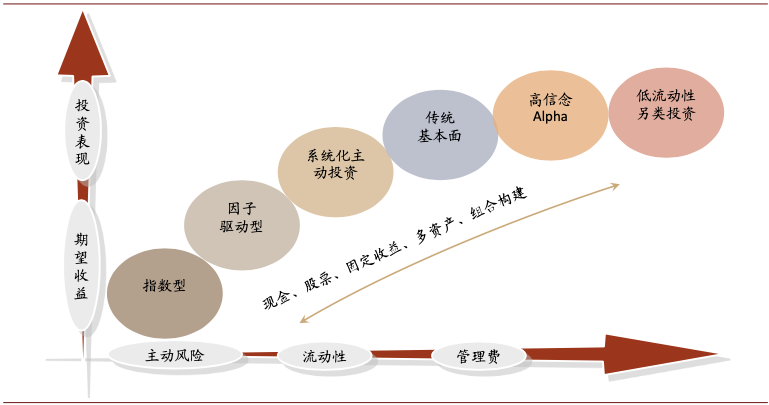

投资广度维度:1)覆盖范围广:为了更好地服务于全球各地区客户,贝莱德在全球30多个国家设立办公室,服务于超过100个国家的机构及零售客户。贝莱德希望与客户在其所在地建立长期的合作关系、为其提供全方位的支持;这种“本地支持+国际化投资”的服务方式使贝莱德在全球范围内积累了大量的机构及零售客户。2)投资策略全:基于客户对风险、流动性和服务费上不同的要求,贝莱德为客户提供的产品中涵盖指数型(Index)、因子驱动型(Factors)、系统化主动投资(Systematic active)、传统基本面(Traditional fundamental)、高信念阿尔法(High conviction alpha)、低流动性另类投资(Illiquid alternatives,包括基建、房地产、私募股权等)等多元化的投资策略。3)产品类型多:贝莱德基于公募基金和iShares ETF两大模块向客户提供多资产类别(股票、固定收益、多资产、商品)、不同投资风格(主动型、被动型)、多区域(欧洲、北美、亚太、拉丁美洲等)、多市场(新兴市场、发达市场)的投资产品。

图表: 贝莱德的产品中涵盖多种投资策略

资料来源:公司公告,公司官网,中金公司研究部

专业精深、具备在特定领域为客户提供解决方案的专业投资能力

投资深度维度:在面对全球资管市场的各类结构性变化和市场波动中,贝莱德持续提升自身投资能力、综合解决能力和综合性人才储备,过去十年其管理团队中拥有多位金融领域的重要人物(瑞士央行前行长Philip Hildebrand、美联储前副主席Stanley Fischer等)。凭借丰富的资产负债表管理经验、投资领域的专业性、多资产配置能力、在金融领域的强大影响力,公司能够为不同类型的客户提供专业的解决方案。例如,2008年金融危机期间,贝莱德曾帮助美联储处理AIG、贝尔斯登、房利美等金融机构的不良资产,为全球多家金融机构提供了危机处理服务及风险解决方案;此外,公司曾为荷兰、瑞士等多国政府提供资产解决方案,量身定制的资产解决方案成为了其在常规金融领域除投资之外的另一大优势。

业绩优异、依托优秀的投资业绩最直接的体现出公司的强大投资能力

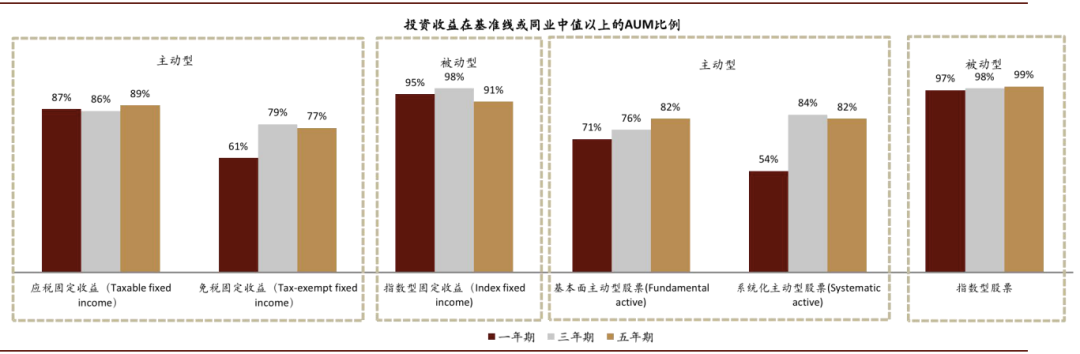

投资业绩维度:截至2019年12月31日,贝莱德的主动型及被动型产品为客户均带来丰厚的回报。从产品投资收益高于行业基准线或中值的资产规模比例来看,贝莱德股票及固定收益投资产品均获得了优于同业的投资回报。以被动型产品为例,被动型固定收益产品投资回报高于同业基准线的资产规模比例分别为95%(一年期)、98%(三年期)、91%(五年期);被动型股票产品投资收益率高于同业基准线的比例分别为97%(一年期)、98%(三年期)、99%(五年期)。

图表: 贝莱德全面的投资能力为投资者带来高于同业的收益

资料来源:公司公告,中金公司研究部;注:投资业绩截至2019年12月31日;计算业绩的AUM中不包括在2019年12月31日之前销户的账户;行业基准线与同业中值均为贝莱德基于Lipper、Morningstar行业数据的测算结果

重视人才、治理良好,建立独立完善的治理体系和全面长期的激励机制

作为独立系上市公司,贝莱德充分发挥股权激励的优势、建立了有效的人才激励机制,同时叠加稳定完善的组织架构、多元的股权结构及有力的股东支持,有助于全面提升公司治理能力及经营效率,充分吸引和保留人才。

多元的股权结构保证公司经营独立性、有力的股东支持助力公司稳定发展

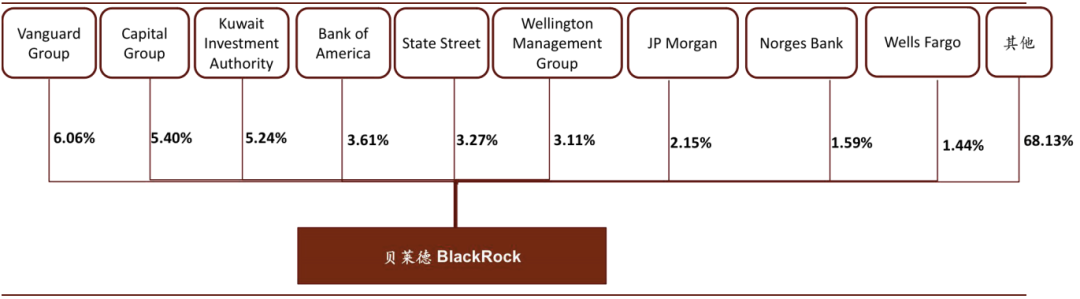

股权结构及股东背景方面:贝莱德主要由机构投资者持有,目前持股比例超过5%的大股东仅Vanguard(6.06%)、Capital Group(5.40%)和Kuwait Investment Authority(5.24%)且无实际控制人。贝莱德较为分散且多元化的股权结构保证了公司管理团队的经营决策权,有助于公司经营独立性及运营效率的提升。2020年5月12日,贝莱德对外公告最大股东PNC出售全部贝莱德股权(PNC在此之前为贝莱德最大股东、股权占比约22%),结束了与PNC 20多年的战略合作关系。在此之前,通过与PNC集团的密切联系,贝莱德不仅获得了PNC大型分销网络的支持,提升了业务拓展能力;同时贝莱德通过合作及兼并的方式吸收了PNC专门进行股权及其他投资业务的子公司,使公司自身业务更加多元化。

图表: 公司具备较为分散、多元化的股权结构

资料来源:Bloomberg,公司公告,中金公司研究部;注:数据截至2020年6月底

稳定的组织架构、高效的团队合作为贝莱德的稳定发展打下坚实的基础

组织架构及内部管理方面:在公司管理上,贝莱德认为只有将公司治理与商业实践相融合才能为客户和公司带来长期可持续的投资回报。因此,为了有效管理全球范围内的投资业务,贝莱德建立了全球投资监督管理团队(BlackRock Investment Stewardship)。该团队由超过45个管理人员组成,分布在旧金山、纽约、香港等七个城市,在客户管理、投资管理、利益冲突解决、可持续发展等方面为公司长久发展做出持续努力。从人员稳定性上来看,贝莱德自1988年创建至今,8位创始合伙人的4位仍在公司负责重要业务,多年来贝莱德人才流失率低于16%(2019年贝莱德人才流失率为15.2%),低人才流失率与稳定的管理层架构是贝莱德稳定发展的基础。同时,贝莱德致力于为员工创造良好的工作氛围,在工作中始终强调员工背景与思想的多元化发展,积极鼓励员工间的合作与交流。

完善的员工激励机制有助于吸引及保留人才、为公司带来长远投资回报

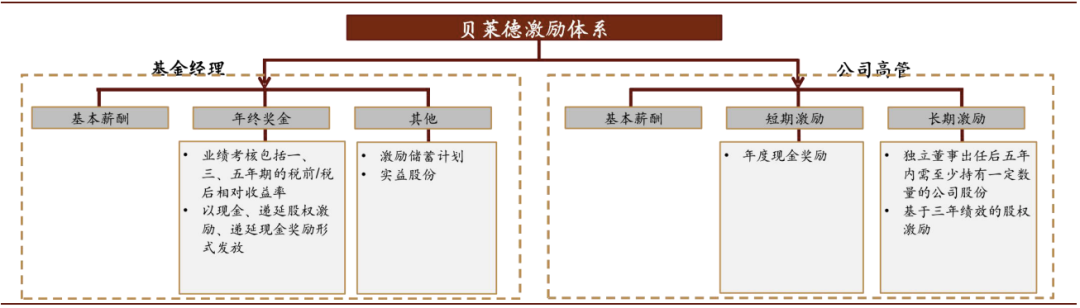

人才管理及员工激励方面:贝莱德公司文化中的一大重点即“鼓励员工追求卓越、创造业绩”,因此公司为员工建立了完善的人才激励体系。1)对基金经理来说,公司会考核基金经理一、三、五年的相对收益率,促使基金经理倾向于追求长期且稳定的业绩回报,为公司和客户带来长期稳定的收益;在此基础上,公司将基金经理的奖金与投资收益挂钩,为完成业绩指标的基金经理以现金、递延股权激励等方式发放业绩奖金。2)对董事及高管来说,公司要求董事及高管持有一定比例的公司股份以实现薪酬激励与约束机制的绑定。3)对一般员工来说,除一般薪酬及奖金之外,公司会为其提供包括医疗、教育等各类辅助奖励措施。完善的人才激励机制一方面为贝莱德员工带来了工作积极性,另一方面也促进基金经理为公司及客户带来了长期稳定的投资回报。

图表: 公司具备全面、长期的人才激励机制

资料来源:公司公告,公司官网,中金公司研究部

(编辑:赵芝钰)

扫码下载智通APP

扫码下载智通APP