卫生事件催化体育服饰迎新增长点,投资时点已到来?

本文来自微信公众号“纺服好声音”,作者:郝帅、方榕佳、丁凡。

摘要:

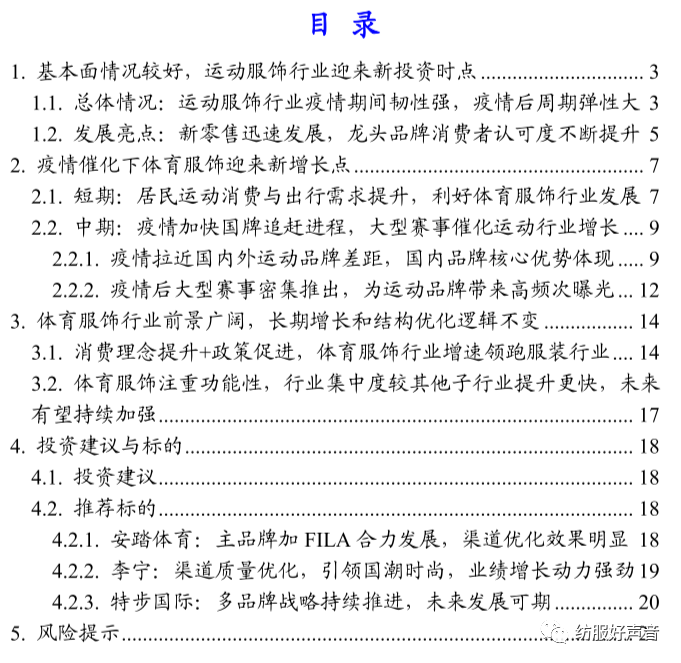

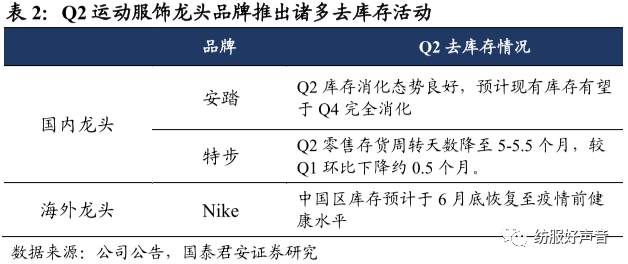

运动服饰行业基本面复苏显著,迎来新投资时点。运动服饰行业公共卫生事件期间韧性强,公共卫生事件后周期弹性大。Q2运动服饰行业龙头收入增速较Q1实现企稳,安踏、特步品牌Q2流水低单位数下滑,Q3恢复增长可期。同时各品牌推出诸多去库存手段,库存压力有所缓解。运动服饰行业公共卫生事件期间整体表现优于其他品类。从零售端情况看,零售商业绩也得到较大幅改善。公共卫生事件发生以来,体育新零售迅速发展,新零售的布局有效抵消公共卫生事件影响、促进运动品牌收入恢复。安踏天猫销售增速由2月-14.47%恢复至6月46.80%,李宁由2月-17.68%恢复至6月37.61%。新零售业务促使龙头品牌消费者认可度不断提升,为未来高速增长奠定基础。

公共卫生事件期间居民运动消费理念提升,国内运动品牌在营销端与渠道端体现优势,公共卫生事件后密集大型赛事有望带动体育消费增长。短期看,公共卫生事件下居家健身迎来热潮,居民积累了较多运动消费与出行需求,下半年运动出行人数将大幅增长。中期看,公共卫生事件拉近了国内外运动品牌差距,国内品牌在营销和渠道端灵活应对,加快追赶进程:营销上多渠道推进,将销售重心转向线上,收效良好;渠道上灵活调整终端门店,有效减轻公共卫生事件影响。此外,公共卫生事件后大型赛事将密集推出,为运动品牌带来高频次曝光机会,增强品牌影响力,国内运动龙头迎来发展机遇。

健康消费与产业政策两大因素驱动运动服饰市场高增长,行业长期增长逻辑不变,行业特性利于集中度快速提升。体育服饰行业是服装行业增速最快的子行业,近年来保持快速增长。驱动因素1:国民人均收入稳步提高,消费者养成运动习惯。19年我国人均可支配收入同比增长8.38%至42539元,运动服饰零售规模达到3166亿元,同比增长17.3%,国内消费者运动消费习惯的养成推动运动行业长期增长。驱动因素2:政府政策大力扶持,助力国内运动行业蓬勃发展。近年来,体育强国与全民健身成为我国重要战略,国家相继发布多项政策,推动体育产业发展。竞争格局上,体育服饰行业弱化时尚型、注重功能性的特点使行业集中度高、提升快,未来有望持续加强。

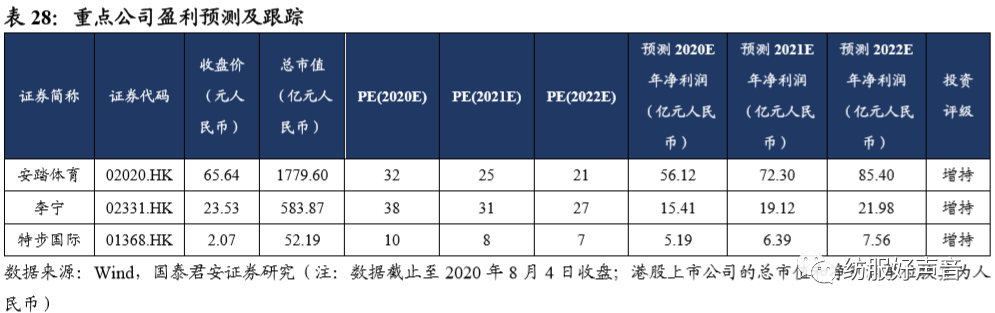

投资标的:公共卫生事件下本土运动品牌有望占据更多优势,重点推荐行业龙头品牌:1)安踏体育(02020):主品牌加FILA合力发展,渠道优化效果明显;2)李宁(02331):渠道质量优化,引领国潮时尚,业绩增长动力强劲;3)特步国际(01368):多品牌战略持续推进,未来发展可期。

风险提示:公共卫生事件后消费复苏不及预期,运动市场竞争加剧,体育运动渗透率不及预期。

1. 基本面情况较好,运动服饰行业迎来新投资时点

1.1.总体情况:运动服饰行业公共卫生事件期间韧性强,公共卫生事件后周期弹性大

Q2运动服饰行业龙头收入表现较好,增速较Q1实现企稳回升。相对于其他子行业,运动服饰行业龙头品牌力更强,消费者粘性更高,因此公共卫生事件期间韧性更强。在零售环境遇冷的背景下,国内龙头中,安踏、特步、361度Q1业绩优于其他子行业公司,Q2开始业绩率先逐渐复苏;海外龙头中,Nike、Adidas Q2中国区收入均表现亮眼,优于公司整体收入表现。整体看,运动服饰品牌已逐步复苏,未来有望进一步恢复。

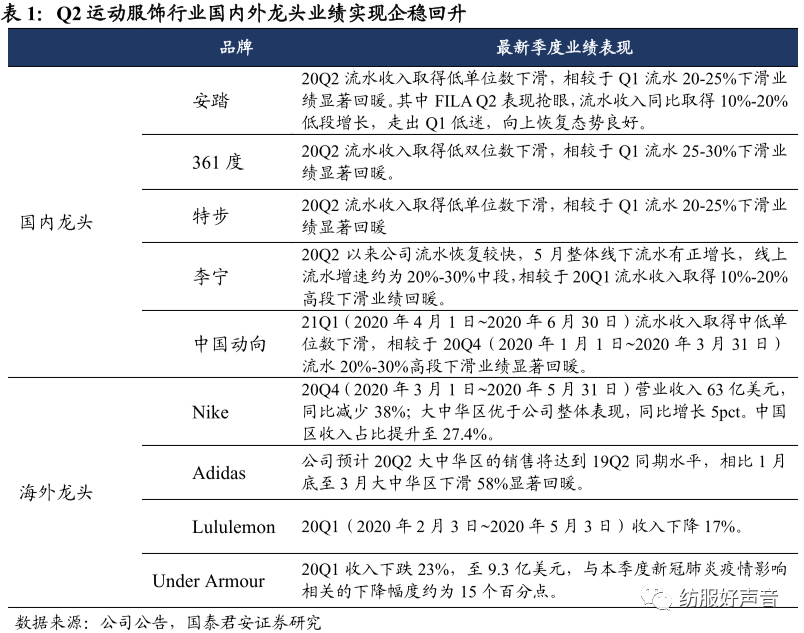

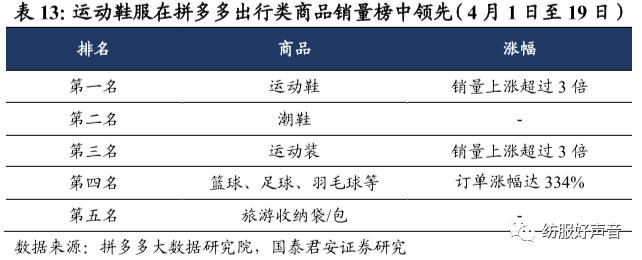

各品牌推出诸多去库存手段,运动服饰行业库存压力有所缓解。Q2以来,国内公共卫生事件逐步得到有效控制,消费者信心逐步恢复,同时天猫、京东、拼多多等平台进行各类促销活动,运动服饰品牌Q2销售额显著增长,有效缓解运动服装行业品牌Q1因公共卫生事件原因导致库存积压问题。预计下半年运动服饰行业将继续优化库存,加速复苏。

运动服饰行业在公共卫生事件的爆发期间,整体表现优于男装、女装等其他品类。运动龙头品牌Q1平均下滑幅度小于行业整体与男装、女装、休闲等其他品类,Q2整体的复苏进程优于其他的子行业。在服装行业复苏拐点来临之际,体育服饰行业有望率先反弹,主要运动品牌复苏时间早、反弹幅度更大,投资机会显现。

零售端情况看,零售商业绩有较大幅改善,运动服饰行业长期景气依旧。受公共卫生事件在全国爆发影响,零售商2月、3月下滑幅度较为明显,但4月开始逐步回暖。大型零售商宝胜国际2月/3月/4月/5月/6月营业收益净额同比增速分别为-82.32%/-35.43%/-11.14%/-8.1%/-5.2%,零售数据呈现逐月度大幅改善。随着消费者信心不断增强,公共卫生事件后运动服饰行业周期弹性大。

1.2.发展亮点:体育新零售发展,龙头品牌消费者认可度不断提升

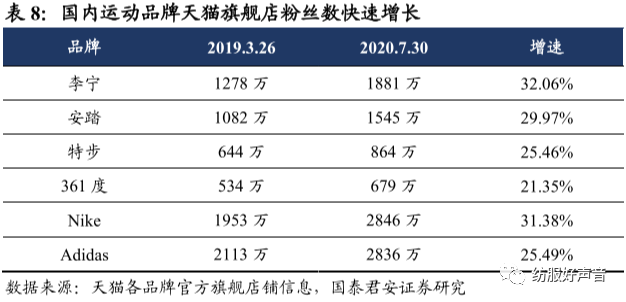

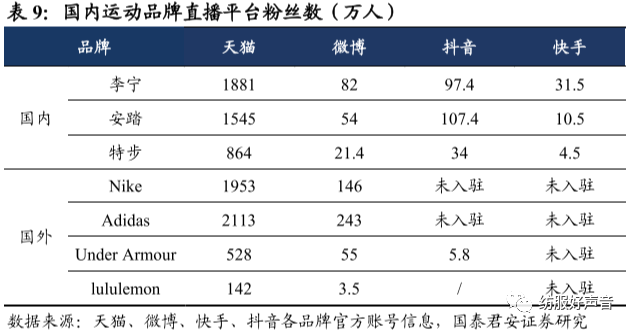

新零售布局成熟有效抵消公共卫生事件影响,促进运动品牌收入恢复。各大重要运动品牌公共卫生事件期间表现良好,公共卫生事件后周期恢复弹性较大,安踏天猫销售增速由2月-14.47%恢复至6月46.80%,李宁由2月-17.68%恢复至6月37.61%,其他国有运动品牌增速也实现转负为正。随着国内运动品牌电商模式探索的深入,龙头品牌借助大数据优势,在注重新产品研发的同时使用户定位、广告投放等方面更高效,销售渠道更直接广泛,获得更多消费者认可。

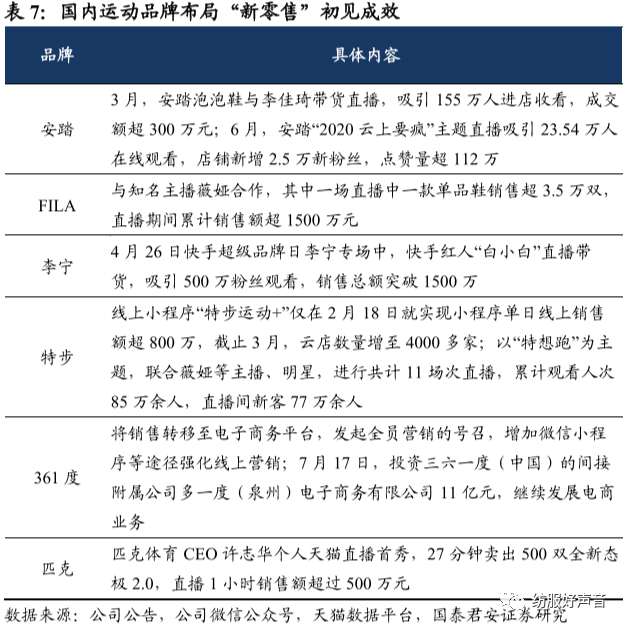

积极探索多种新兴渠道,年初以来运动品牌新零售业务推进加速。与其他服装家纺子行业不同,运动品牌受众更广阔,下沉市场占比较大,更适合全民直播等新型零售模式。国内运动品牌加大线上销售资源投放,通过直播带货、线上小程序、全员零售等方式开展“新零售”业务。公共卫生事件期间,“新零售”模式逆势突破销售困境,公共卫生事件后周期电商渗透率不断提升也有望促进运动品牌收入扩张。

新零售模式下运动品牌国民认可度提升显著,品牌形象提升,为未来高速增长奠定基础。以安踏品牌为例,公共卫生事件期间在微博平台上安踏推出#安心在家,踏实锻炼#活动,邀请诸多明星帮助推广,品牌官方旗舰店粉丝增速达20%以上,品牌认可度提升迅速,粉丝群体的扩张有助于公共卫生事件后周期公司收入的长期增长。提高品牌网络曝光率,增加用户粘性,提升国民认可度。

2. 公共卫生事件催化下体育服饰迎来新增长点

2.1. 短期:居民运动消费与出行需求提升,利好体育服饰行业发展

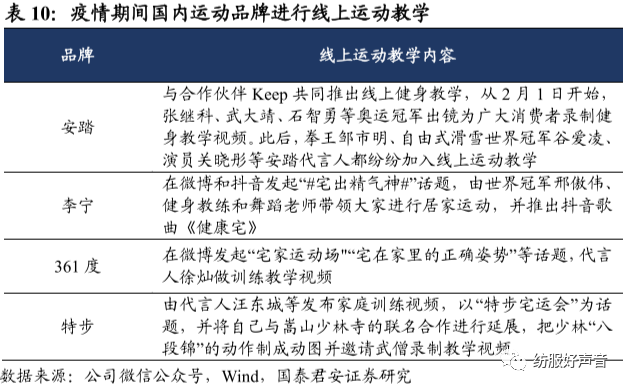

公共卫生事件推动居家健身热潮,居民运动消费理念进一步提升。公共卫生事件期间,大众以各种形式居家积极锻炼身体,各大运动品牌也通过线上运动教学的方式加强互动,居家健身迎来小高潮,并成为各大平台上的热点话题。新浪微博发起的“宅家健康运动计划”话题已累计获得37亿次的阅读量,讨论达到162万。线上健身平台Keep上线的“对抗公共卫生事件,我的居家锻炼心得”话题活动关注量已超过68万。公共卫生事件期间的健身热潮反映出国民的健康意识已明显增强,运动消费理念进一步提升,利好运动行业发展。

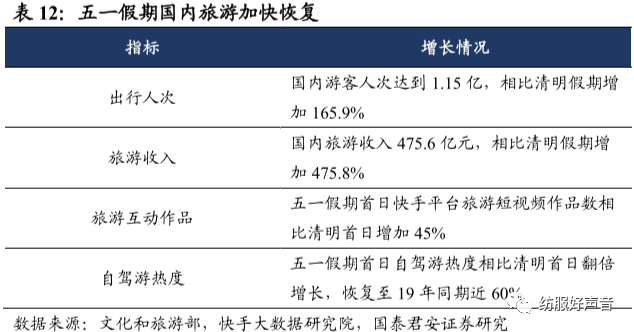

公共卫生事件后周期居民出游与户外运动需求提升,国内运动品牌迎来增长机遇。随着国内公共卫生事件好转,各地区旅游、户外运动景点陆续开放,居民的出游与户外运动需求逐渐释放。五一期间全国共接待国内游客1.15亿人次,相比清明假期增加165.9%。未来国内居民积累的运动出行需求将进一步释放,预计下半年出行人数与户外运动人数将大幅高于往年平均水平。消费者出行与户外运动需求的增加将带动运动鞋服消费的增加,国内运动品牌迎来新的增长机遇。

2.2.中期:公共卫生事件加快国牌追赶进程,大型赛事催化运动行业增长

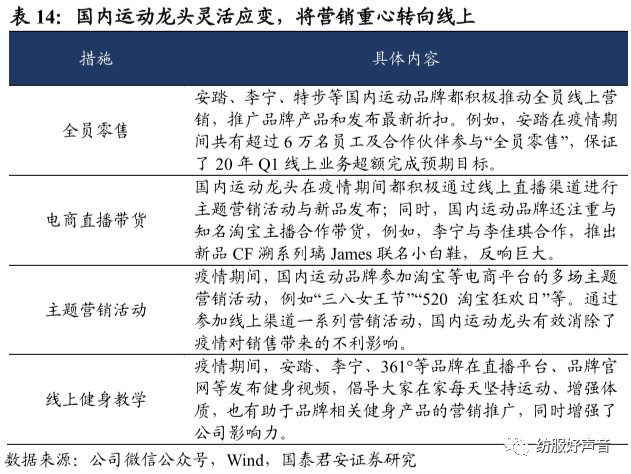

公共卫生事件期间国内品牌灵活应对,核心优势体现。公共卫生事件前国内品牌已通过新零售等方式逐渐缩小与国外巨头的差距。在公共卫生事件期间,国内运动品牌进一步发挥营销与渠道优势,灵活应对公共卫生事件风险,加快追赶进程。营销端,国内龙头在线上多渠道迭代发力,通过全员线上营销、直播带货等方式增加收入,成效显著;渠道端,国内品牌门店与工厂应对公共卫生事件更为灵活迅速,例如安踏直营门店与自有工厂在3月底就已基本恢复正常经营。国内品牌在公共卫生事件期间巩固已有竞争优势,未来市占率有望持续提高。

国内运动品牌线上多渠道营销持续推进,打造优势。公共卫生事件期间,国内运动龙头将营销重心转向线上,通过全员零售、电商直播带货、主题营销活动、线上健身教学等方式进行产品营销。一方面,国内运动龙头开启“全员零售”的创新变革项目,成效显著。另一方面,国内运动品牌大力推进直播带货、参与主题营销活动,还通过微信小程序、微博、官网等渠道发布健身教学视频,提高品牌曝光度,推进相关健身产品的营销。通过多种营销策略,国内品牌有效减轻了公共卫生事件带来的不利影响。

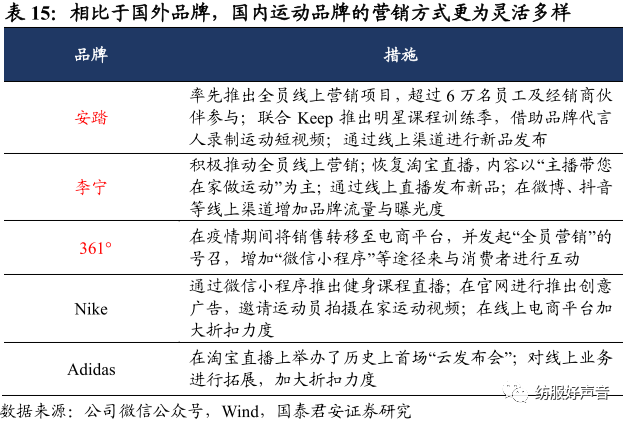

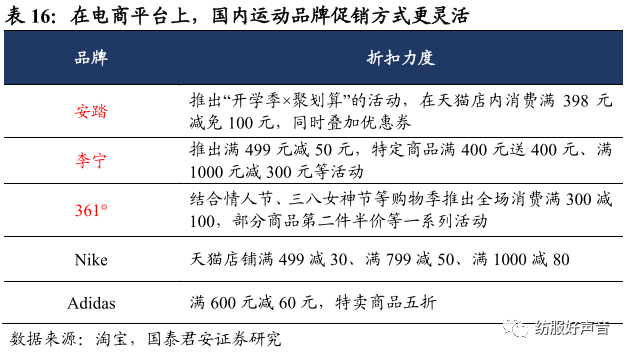

对比国外品牌,国内品牌在营销端的应变能力与灵活性更好。Nike、Adidas等国外运动品牌多采用线上折扣、创意广告等传统促销方法应对公共卫生事件,而安踏、李宁、361度等国内品牌对国人消费心理更加了解,营销手段更加灵活多样,有效提高了品牌的曝光度与影响力。同时,国内运动品牌在电商平台的促销方式更加灵活,有助于提高销售,减小库存压力。相比于国外品牌主要通过折扣、广告进行营销的做法,国内品牌通过更灵活全面的线上营销方式在公共卫生事件期间取得了更好的效果。

国内运动品牌终端门店灵活调整,有效减轻公共卫生事件影响。公共卫生事件期间,由于消费者外出活动和实体店购物行为有所减少,运动品牌门店客流量显著下降。Nike、Adidas等国外运动品牌主要通过关店、缩短营业时间等方式应对客流量下降的情况,降低运营成本。而国内运动品牌在公共卫生事件严重期间也应相关部门要求采取关店等措施,但相比之下,公共卫生事件缓解之后国内运动品牌复工更早,营业时间更长,应对公共卫生事件更加灵活迅速。安踏自2月起关闭了60%的直营门店,但到3月底直营门店、自有工厂已基本恢复正常运作;而李宁线下门店在4月也已基本恢复正常运营。目前各运动品牌基本完成复工复产,但复工速度方面国内品牌较国外品牌更快,应对客流量减少这一风险的能力更强。

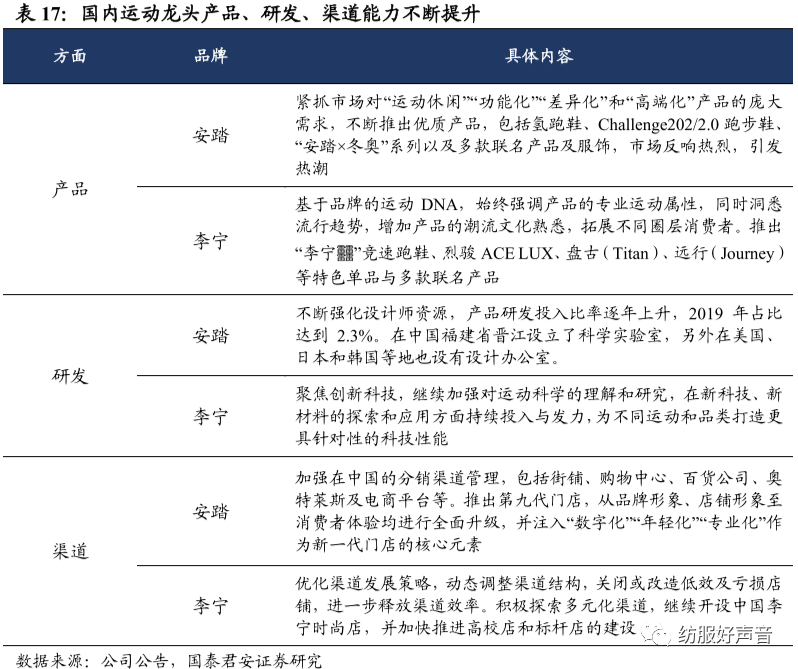

国内运动龙头产品、研发、渠道能力不断提升,公共卫生事件后周期发展潜力更大。国内品牌近年来注重研发与设计,不断推出优质鞋服产品,并加强渠道管理,取得了良好的效果。李宁深耕“单品牌、多品类、多渠道战略”,聚焦专业与科技,不断提升品牌核心竞争力。安踏确立了“协同孵化、价值零售、国际化”的战略主题,推进集团全面发展。相比于国外巨头,安踏、李宁等国内龙头品牌当前已具备较强的竞争实力。随着核心竞争力不断提升,公共卫生事件后国内品牌将进一步发挥自身潜力,市占率有望持续提高。

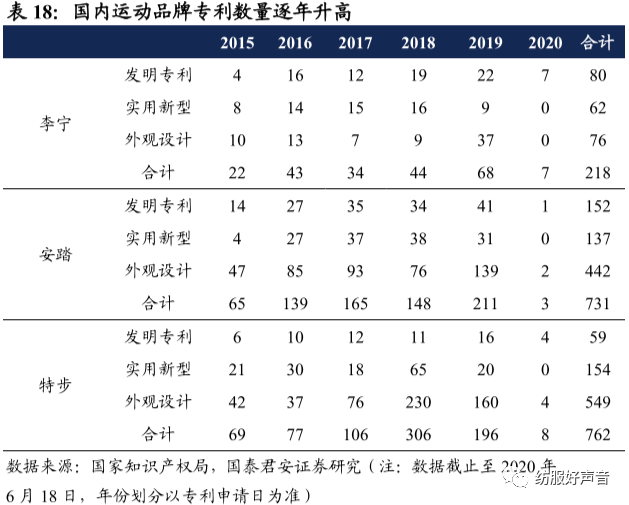

国内运动品牌专利数量逐年升高,产品端有望发力追赶差距。近年来,国内运动品牌不断挖掘消费者痛点,不断创新、研发新科技。相比之下,2015年以来特步和安踏分别以762个和731个专利数量领先,其中安踏品牌各个细分专利数据均较为亮眼,特步则在外观设计专利和实用新型专利领域重点发力。李宁品牌虽然专利总数不及安踏和特步,但专利数量也逐年升高,未来有望进一步提升。各大运动品牌核心科技的崛起,可以得到更多消费者的青睐,占据更多市场份额,缩小与国外运动品牌的差距。

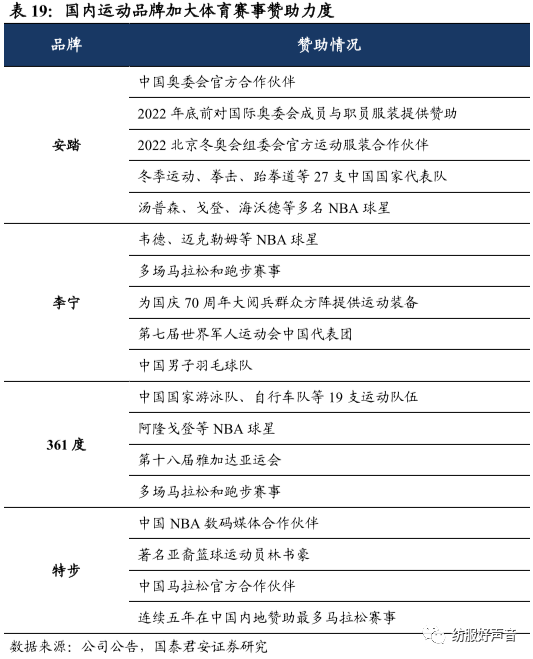

国内品牌借助大型赛事提高品牌曝光度,增强品牌影响力。体育赛事赞助是运动品牌的重要营销渠道,通过赛事中的品牌曝光,能够更高地塑造消费者的品牌认知,提升品牌忠诚度,进而带动品牌运动服饰销售的增加。以安踏为例,安踏自09年起成为中国奥委会官方合作伙伴,连续历经伦敦、里约两个奥运周期,有效提升了自身品牌形象与知名度,在此期间成为国内最大运动品牌。李宁、特步等国内品牌也加大体育赛事赞助力度,影响力不断提高,近年来保持较快增长。

公共卫生事件后将有多项大型赛事密集开展,国内品牌迎来增长机遇。2021东京奥运会与2022北京冬奥会临近,运动品牌将获得两年高频次曝光机会。同时国家将借助冬奥会契机大力发展冰雪项目,2022年足球世界杯与2023年篮球世界杯也将进一步发挥足球与篮球项目的体育消费带头作用。安踏、李宁、361度等国内品牌作为大型赛事的官方或运动队赞助商,获得的曝光与宣传机会更多,有助于进一步提升品牌影响力。未来随着各大体育赛事的开展,国内运动消费氛围将不断提升,有望带动体育服饰消费进一步增长。

3.体育服饰行业前景广阔,长期增长和结构优化逻辑不变

3.1.消费理念提升+政策促进,体育服饰行业增速领跑服装行业

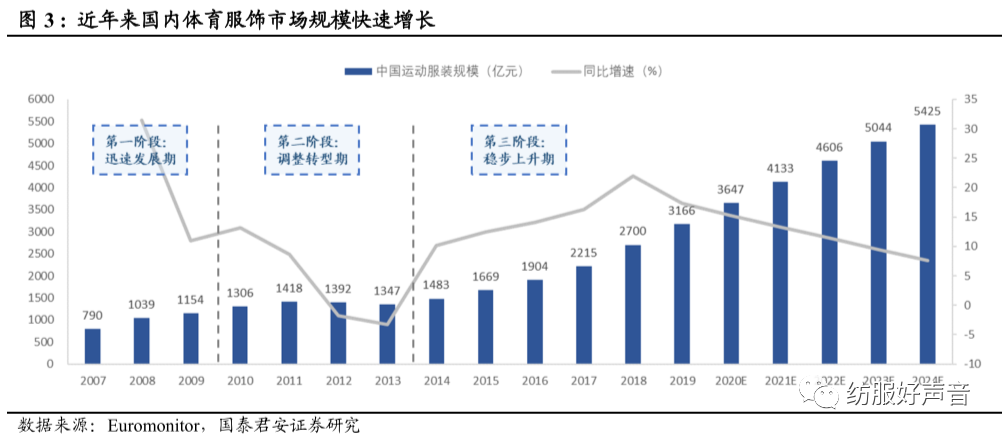

国内体育服饰市场规模增速较快,已进入稳步增长阶段。我国运动服饰行业的发展主要分为三个阶段:1)2010年以前为迅速发展期,各品牌迅速增加门店,推广品牌,提高销售预期。后奥运时代,本土品牌粗放式增长后迈入整合阶段,而海外品牌冲击导致市场竞争加剧;2)2010至2013年为转型调整期,大规模扩张后店效下降,以及存货积压导致的订单下滑、收入走低问题,大多数企业陷入增长停滞,行业增速放缓;3)2014年行业开启步上升期,运动品牌开拓网络渠道,丰富品牌矩阵,实现收入稳步快速增长。2019年我国体育服饰市场规模达到3166亿元,预计未来我国运动鞋服市场仍将保持较高增速,行业规模进一步扩大。

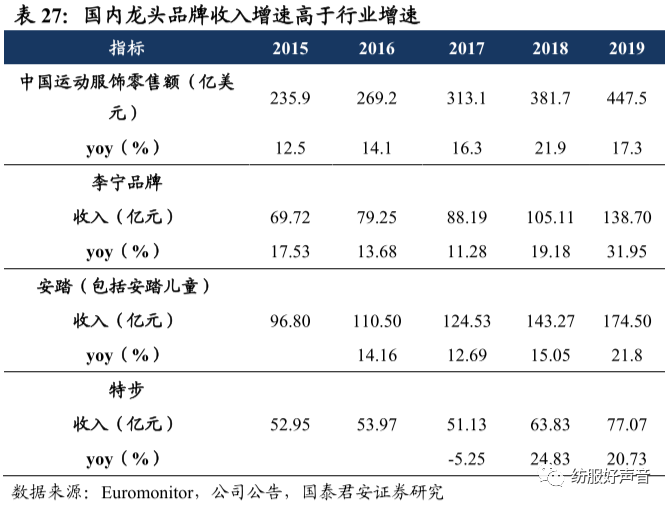

体育服饰行业增速突出,领跑服装板块。2019年我国体育服饰行业同比增长17.3%,远高于服装行业整体平均增速。2014-2019体育服饰五年复合增速达16.37%,是纺织服装领域复合增长率最快的子行业。未来体育服饰行业增速仍然将显著好于其他子行业,预计2020至2024年复合增速为11.37%,体育服饰依旧是服装行业的最佳赛道之一。

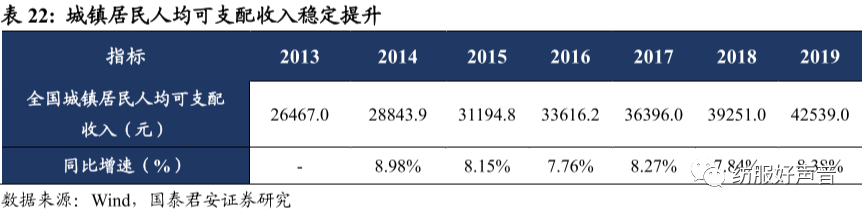

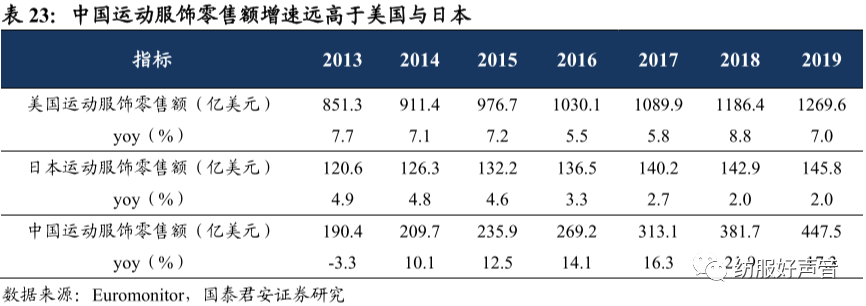

驱动因素1:国民人均收入稳步提高,消费者养成运动消费习惯。近年来,我国城镇居民人均可支配收入的逐年稳步提升,2019年达到42539元,同比增长8.38%。国内中产阶级人群不断扩大,消费模式与消费习惯逐渐转型,当前消费者更注重品质、健康等生活方式,正逐渐养成运动消费习惯。麦肯锡发布的消费者调查报告显示,2019年中国年轻消费者在运动行业支出大幅增加,运动装和运动鞋为消费支出增长最快的前十个品类。根据Euromonitor数据,2019年我国运动服饰零售规模达到3166亿元,同比增长17.3%,过去五年复合增长率超过17%,远高于美国与日本的同比增速。在国民收入持续提升的趋势下,国内消费者运动消费习惯的养成将推动运动行业长期增长。

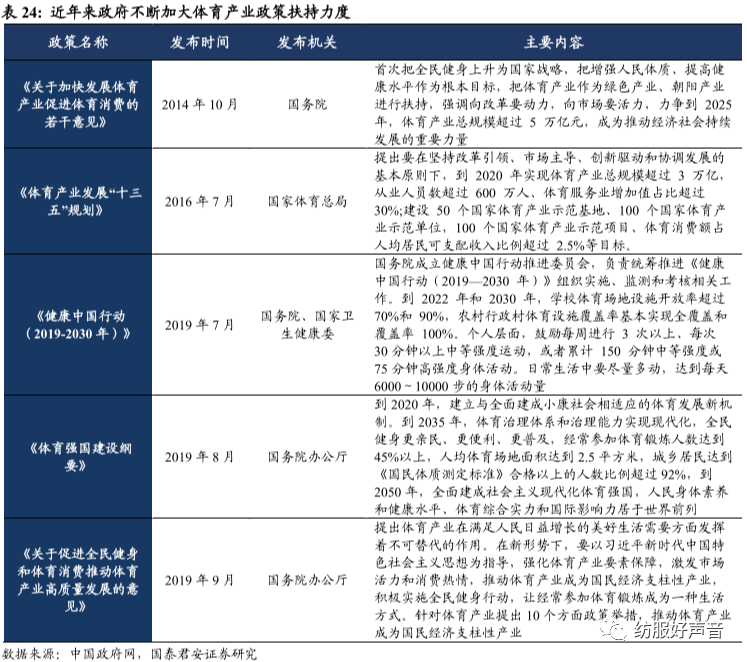

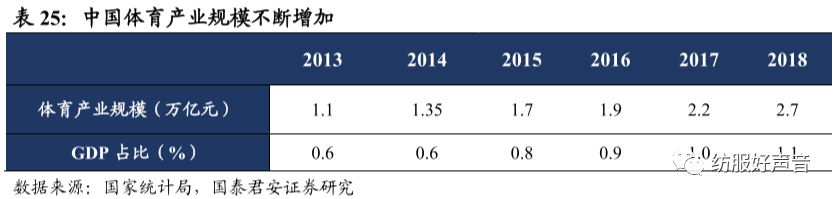

驱动因素2:政府政策大力扶持,助力国内运动行业蓬勃发展。近年来,随着体育强国与全民健身成为我国重要战略,国家相继发布多项政策,推动体育产业发展。2017年10月,十九大报告提出健康中国发展战略,2019年9月,国务院发布《关于促进全民健身和体育消费推动体育产业高质量发展的意见》,提出10个方面政策举措,推动体育产业成为国民经济支柱性产业。在政策利好背景下,体育产业呈现蓬勃发展态势,在GDP中占比逐年上升,2018年中国体育产业规模达到2.66万亿,在GDP占比提升到1.1%。未来随着政策支持方式的不断优化,将形成政府、市场双轮驱动效应,在保证体育产业快速增长的同时提高发展质量,有助于体育产业的可持续发展,国内运动服饰行业将显著受益。

3.2. 体育服饰注重功能性,行业集中度较其他子行业提升更快,未来有望持续加强

体育服饰行业集中度高、提升快,强者恒强趋势明显。体育服饰行业与其他子行业不同,弱化时尚型,更加注重功能性,行业特性有利于市场集中度提升。2015-2019年,中国体育服饰CR5由46.2%上升至64.7%,CR10由62.3%上升至78.7,显著高于其他子行业。随着消费市场的不断升级,消费者将更加看重产品的科技功能性,龙头品牌将持续受益,通过成熟的规模业务占领绝大部分市场份额。

国内运动头部品牌增速高于行业增速,呈加速追赶之势。根据Euromonitor数据,2019年我国运动服饰零售额同比增长17.3%。2019年,我国体育服饰市场龙头品牌李宁/安踏/特步收入增速分别为31.95%/21.8%/20.73%,均超过行业增速。从近五年来收入增长速度上看,近年特步增速有所放缓,安踏、李宁国产龙头呈加速追赶之势,未来有望进一步提升。

4.投资建议与标的

4.1. 投资建议

公共卫生事件下本土运动品牌有望占据更多优势,加速崛起。自国内公共卫生事件爆发以来,本土运动品牌持续在营销段和渠道端发力,以获取在运动服装领域的竞争优势。长期看,国内运动行业在多重驱动因素下有望快速增长。短期看,公共卫生事件后的周期随着消费者健康意识的增强,同时叠加报复性消费和外出旅游需求,户外运动需求有望获得提升,本土运动品牌有望受益。如安踏体育(02020.HK)加大发力电商,线上收入维持高增长态势,一定程度弥补了线下销售受公共卫生事件带来的影响。公司总体发展势头良好,2020年Q1流水超预期,预计公共卫生事件负面影响主要集中于第一季度,下半年各品牌有望恢复正常增长;李宁(02331.HK)立足品牌优势,专注运动时尚,发力渠道零售与供应链,公司注重线下门店质量,单店收入高速增长,同时大力发展电商渠道,2019年线上收入增长超40%,未来公司多渠道持续发力,业绩有望进一步增长;特步国际(01368.HK)线上和线下齐发力,未来有望受益于新品牌发展。线下端,公司将继续开拓新品牌并改进门店,包括持续改造店铺,升级门店形象,从而优化客户体验。线上端,公司电商业务重组完成,电商整合助力可持续增长,未来将引入更多线下产品到线上销售。

4.2. 推荐标的

业绩保持高增长态势,20Q1零售优于预期。公司2019年实现收入339.28亿,同比增长40.8%,连续六年保持双位数增长,归母净利润同比增长30.3%至53.44亿。安踏主品牌2019年销售收入达到174.50亿,同比增长21.8%,20Q1受公共卫生事件影响,零售金额同比减少20%-25%,仍优于预期;FILA业绩继续高歌猛进,19年收入同比增长73.9%至147.70亿,收入占比提升至43.5%,成为公司业绩的中流砥柱,虽然20Q1零售金额同比有中单位数下滑,但仍然优于此前同比减少10%-20%的预计,包括FILA FUSION保持个位数增长,FILA KIDS流水个位数下滑,子品牌和童装表现略优于主品牌。公司在巩固现有主流电商渠道的同时,积极发展线上私域流量,FILA电商保持高位增长,拉升整体品牌表现。

加快数字化转型,公共卫生事件期间新零售效果显现。2019年安踏线下渠道已基本实现数字化,通过统计客流、分析热点区域、收集消费者行为数据等方式优化门店经营与商品研发,同时积累了7000万会员数据,为发力线上销售打下了基础。20Q1公共卫生事件期间积极拓展营销端和渠道端升级,加大电商开拓力度,营销端推出全员线上营销项目、联合Keep推出明星课程训练季、通过线上渠道进行新品发布;渠道端积极恢复复工生产,三月底线下门店、自有工厂基本完成复工。

门店数量持续拓展,渠道效率不断优化。公司2019年全品牌门店数量净增加755家至12943家,其中安踏主品牌和FILA门店数量分别达到10516/1951家,净增加459/299家,品牌店效均有不同幅度提升:安踏主品牌全新推出第九代门店,更加数码化、年轻化和专业化的门店提升消费者购物体验,强化品牌形象,19年店均销售同比增长16.5%至165.94万元;FILA品牌19年店均收入达到757.05万元,同比大幅增长47.3%。总体看,公司渠道效率不断优化,未来有望持续高速发展。

改革成效显现,公司业绩实现高速增长。经历转型阵痛后,公司创始人李宁于2015年回归,提出从体育装备提供商转变为“互联网+运动生活体验商”的战略,对产品、渠道和零售运营能力进行改革,逐步形成了“单品牌、多品类、多渠道”的发展格局,注重同店增长。从2015年到2018年,公司收入同比增长48.26%。2019年公司改革成效进一步提升,全年收入138.70亿元,同比增长32%,净利润在2018年扭亏为盈的基础上,同比大幅增长109.65%至14.99亿元,增速居行业前列。总体看随着改革进一步完善,公司业绩有望稳定增长。

立足主品牌,拓展品牌矩阵,不断加强设计和研发能力,引领国潮趋势。品牌端,公司立足于李宁主品牌,同时在品牌矩阵中继续开拓新产品,细化消费市场,覆盖多层次多年龄的客群,公司于2017年推出童装李宁YOUNG,于2018年推出国潮品牌中国李宁。李宁核心品牌、中国李宁、李宁YOUNG定位人群分别是:大众、年轻人、青少年儿童,年龄依次递减。设计和研发端,公司保持较高的研发投入,以保证产品满足运动功能性的同时兼顾时尚,公司2008-2019年研发费用率保持在2%左右。2019年公司研发投入达3.62亿元,同比增长58.08%,增速远超同行业。公司打造多款高科技成果产品,包括驭帅系列、Drive Foam球鞋缓震科技、SAS球鞋中底支撑系统、CBA联赛专业篮球服等,诸如此类新科技的应用保证了公司产品专业性与功能性的领先地位。长期看,未来公司将进一步加强研发设计能力,拓展品牌矩阵影响力。

核心品牌有望稳定增长,新品牌预计快速扩张,线上渠道高速增长,未来业绩可期。从各业务渠道来看,核心品牌李宁在2015年后注重店铺形象提升与直营渠道比例扩张,线下端持续进行低效店和亏损店的关停和改造,同时注重不同城市层级的差异化产品覆盖,总体上店铺数量稳中有增,店效收益稳定增长;“中国李宁”则更注重潮流和时尚设计,客户群偏向年轻人群;李宁YOUNG销售渠道正在快速铺开,预计2020年底店铺数量将达到1300家以上。线上端,15-19年,公司电商渠道高速发展,线上收入占比从8.6%提升至22.5%,成为公司收入增长主要助推力。李宁电商持续提升店铺视觉体验,推动直播营销活动落地,天猫旗舰店全年直播时长、观看人数、用户互动等数据都处于行业领先水平。未来李宁电商将专注于产品力及消费体验升级,充分发挥线上线下协同优势,预计线上收入稳定增长,助力品牌影响力持续提升。

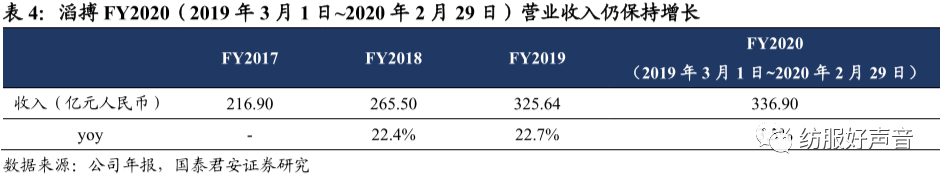

收入持续增长,运营质量良好,公共卫生事件下Q1业绩承压,Q2有望改善。公司2019年实现营业收入81.83亿,同比增长28%,净利润7.28亿,同比增长11%。由于新品牌并表,公司期末存货同比增加25.1%达到10.46亿,存货周转天数为77天,较2018年减少3天。应收账款周转天数同比减少9天至96天,伴随周转加快,公司现金流大幅改善,经营性现金流净额达到7.78亿。20Q1公司主品牌全渠道零售同比下跌20%-25%。其中1月为公司销售旺季,整体零售流水增长强劲。2月受公共卫生事件影响最为严重,3月销售逐步复苏。预计Q2流水情况将环比改善。公司正积极通过拓展渠道的方式,降低公共卫生事件对零售的影响。

多品牌战略继续推进,渠道端持续优化。19年公司通过合资运营和收购构建多品牌战略,目前拥有大众、专业和时尚运动三大业务板块,覆盖不同细分市场的消费者。依赖于公司强大的销售网络和高效的供应链系统,新品牌有望快速占据中国市场,不断扩大销售规模。同时渠道端继续发力:线上端,公司电商业务重组完毕,未来或引入更多线下产品至线上销售,提高线上线下同款占比。线下端,公司继续改造店铺,升级门店形象,优化客户体验,对于新品牌,有序逐步推出线下门店,增加服装产品的投入和比重,通过营销推广活动提升品牌知名度。总体看,公司未来将在渠道端多方位升级,促进公司长期发展。

门店数量拓展,同店效益改善,电商高增长,三位驱动未来发展可期。19年特步主品牌收入77.07亿,同比增长20.7%,其中服装销售同增42.8%到33.23亿。收入高增长得益于电商业务快速发展,同时线下门店拓展叠加同店效益改善。其中特步品牌门店数量同期增加149至6379家。门店改造方面,90%店铺已经完成国际化运动风格改造和形象升级,平均店铺面积超过110平,拉动店均收入同比增长17.9%达到120.81万元。特步儿童门店数量同比增加375至825家。电商方面,19全年线上业务收入占比超过20%。电商重组收效良好。依托于线上供应链与线下业务整合,产品设计和质量有望进一步提升,加之公共卫生事件促进电商业务发展,未来公司电商业务有望继续高速增长。

5.风险提示

1. 公共卫生事件后消费复苏不及预期:受公共卫生事件影响消费下滑,若公共卫生事件后消费恢复情况不及预期,将导致社会消费品零售及服装销售承压,影响公司销售增长。

2. 市场竞争加剧:国内外品牌纷纷发力线上电商渠道,增大营销推广,抢夺用户流量,行业市场竞争激烈。

3. 体育运动渗透率不及预期:受公共卫生事件波及,20年各大运动盛会纷纷推迟,体育运动推广受到影响,运动渗透率或不及预期。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP