华创证券:驱动黄金的三“价”马车

本文源自微信公众号“一瑜中的”,作者:张瑜 高拓。

主要观点

历史新高的黄金,背后是什么在驱动?如果把历史久远的黄金比作一台马车,驱动其行进的是三“价”——计价的货币、比价的资产和定价的组合。

一、计价视角看黄金

近期黄金创新高的关键要素之一在于美元指数破位下跌,而美元破位的关键性,在于其很可能已确认了新一轮美元长熊的周期背景。

美元破位主要归咎于欧元强势。本次黄金突破历史新高与欧元尝试突破2008年以来下行轨道同时发生,因黄金和欧元处于同一阵营,避的都是“美元避不了的险”——美国经济相对走弱与美元信用削弱的风险。短期我们认为欧强美弱的格局将继续推动美元被动贬值,但美元仍存阶段性波动走强可能。

更关键的是,本次美元破位很可能已确认了美元新一轮长熊的周期背景,而弱美元环境向来是黄金乃至大宗商品整体开启长期牛市的基础。财政与贸易“双赤字”的加剧是美元长熊的基本面催化剂。

二、比价视角看黄金

黄金的商品属性与资产属性,可以通过与其他商品与资产的比价显现,成为衡量行情的相对标尺:

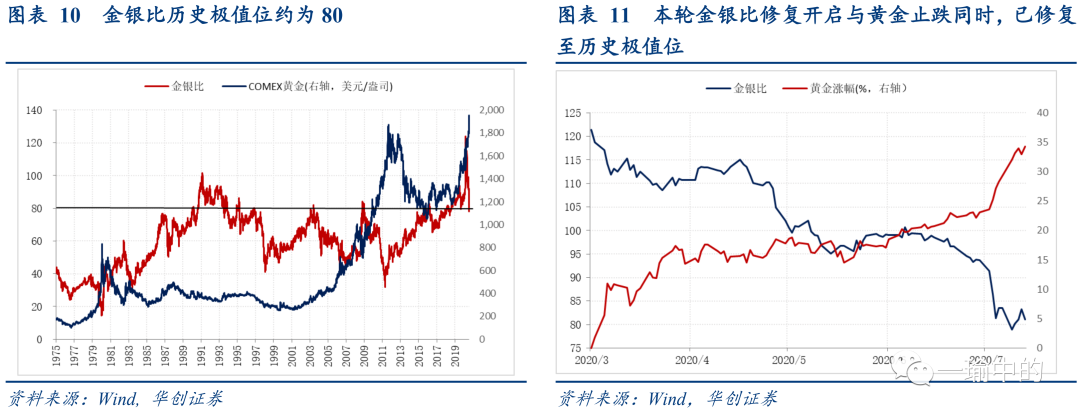

(一)金银比显示黄金行情将展开,但短期或先迎回调

比起“金银比还能修复多少”,我们更关注“金银明确修复了”对黄金后市的方向与择时意义。结合历史复盘,我们认为金银比修复进一步确认了本轮行情的长期方向,但短期金银比遇阻反弹的概率增大,黄金可能将先迎回调。

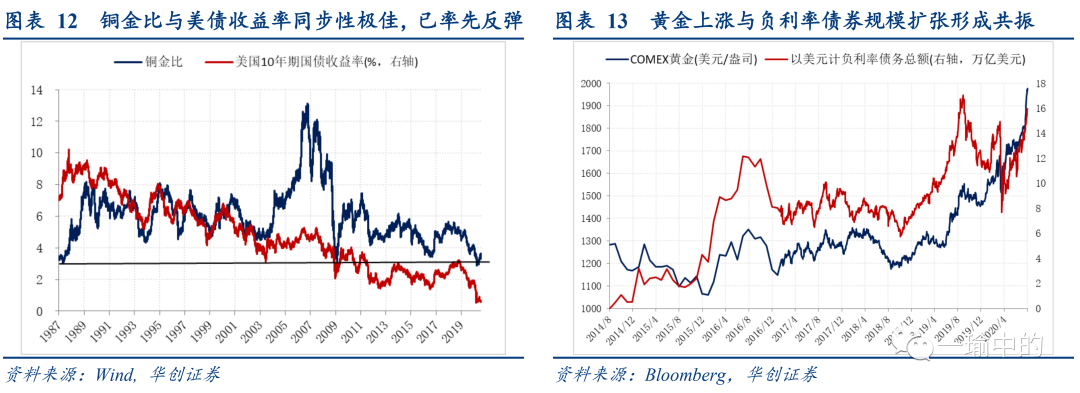

(二)铜金比提示名义利率潜在反弹,或引黄金短期回调

铜金比与10年美债收益率同步性极佳。近期铜金比未能有效跌破历史低点、已经率先反弹,后续美债收益率的潜在反弹可能引发黄金短期回调。

(三)黄金与负利率债券再度共振,从资产配置角度强化长期支撑

金价走势与全球负利率债券规模再度形成共振,显示黄金有来自配置盘的长期增量资金支撑。相较2019年,本轮负利率债券扩张的最大背景变化是美国实际利率转负,处于实施负利率政策的边缘,意味着负利率债券空间巨大。

普遍的负利率环境对黄金意味着什么?一是黄金长期被诟病的机会成本几乎消失,二是相对于提供负收益的债券,不生息的黄金反而成为了“有息资产”,使其从资产属性上发生了根本性变化。这意味着原先配置其他资产类别的增量资金可能涌入金市,对黄金走势构成长期支撑。

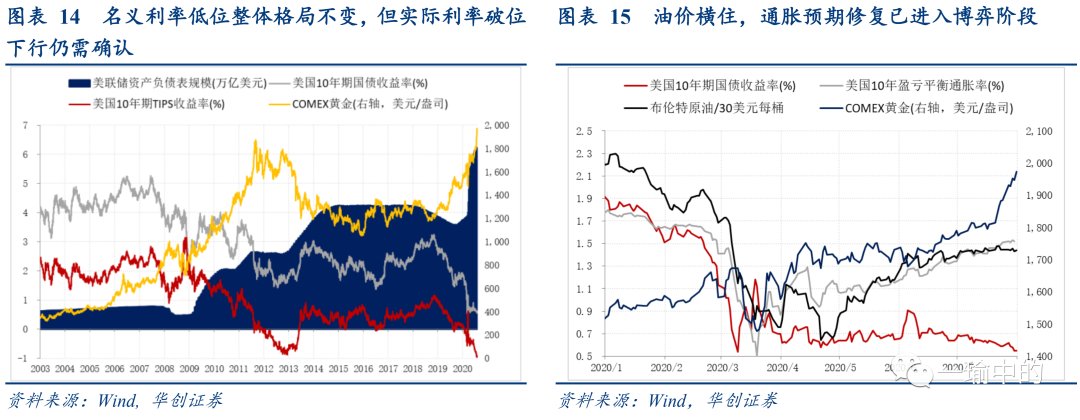

三、定价视角看黄金

黄金的长期定价组合:“名义利率长期低位+通胀预期长期上行”的潜在组合将引导实际利率持续走低,黄金也有望打开崭新的上行空间。

黄金的短期定价组合:“名义利率潜在反弹+通胀预期进入博弈阶段+实际利率破位需确认”显示黄金短期或有回调需求。

四、结论:长期方向不变,短期或有波折

黄金创新高的过程未见明显透支,三“价”马车显示黄金长期前进方向不变,短期或有波折。长期来看,无论是计价角度美元破位与“双赤字”加剧对美元长熊周期背景的确认、比价角度金银比修复对行情后续展开的支持、负利率债券规模扩张对黄金资产配置逻辑的强化,还是“名义利率长期低位+通胀预期长期上行”长期定价组合的巩固,都显示黄金上涨逻辑完好,行情确定性边际增强。但短期不可忽略:比价角度金银比修复或遇阻反弹、铜金比提示美债收益率潜在上行风险,定价角度通胀预期修复进入博弈阶段、实际利率破位下行仍需确认。提示黄金短期或有回调风险,涨幅预期不宜过高。

风险提示:美元指数波动超预期,风险事件超预期。

报告正文

历史新高的黄金,背后是什么在驱动?如果把历史久远的黄金比作一台马车,驱动其行进的是三“价”——计价的货币、比价的资产和定价的组合。

一 计价视角看黄金

黄金以美元计价,在其他要素不变的情况下,美元下跌天然利好黄金。近期黄金创新高的关键要素之一在于美元指数破位下跌,而美元破位的关键性,在于其很可能已确认了新一轮美元长熊的周期背景。

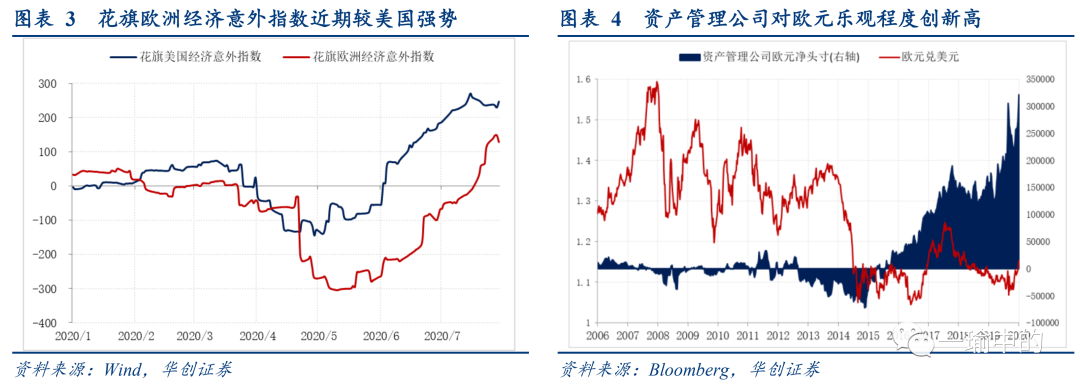

美元破位主要归咎于欧元强势。本次黄金突破历史新高与欧元尝试突破2008年以来下行轨道同时发生,因黄金和欧元处于同一阵营,避的都是“美元避不了的险” ——美国经济相对走弱与美元信用削弱的风险。欧元的强势一方面来自公共卫生事件防控得力、经济有序重启的基本面支撑,近期花旗欧洲经济意外指数已由负转正。另一方面来自7500亿欧元复苏基金超预期达成的政策面催化,近期资产管理公司欧元净头寸创新高,显示后市欧元看涨情绪浓厚。

短期我们认为欧强美弱的格局将继续推动美元被动贬值,但美元仍存阶段性波动走强可能。一方面,大选前特朗普煽动民粹的潜在手段多样,泛政治化冲突、金融点式制裁、甚至局部军事微摩擦,可能会激发市场避险、抬升美元,历史上大选年也存在美元走强的大选效应。另一方面,美国国会正在制定下一轮财政刺激法案、而欧洲法国、西班牙等国公共卫生事件有所反复。短期美欧逆周期政策落地、公共卫生事件前景与经济修复前景均存不确定性,美元仍有走强可能。

更关键的是,本次美元破位很可能已确认了美元新一轮长熊的周期背景,而弱美元环境向来是黄金乃至大宗商品整体开启长期牛市的基础。

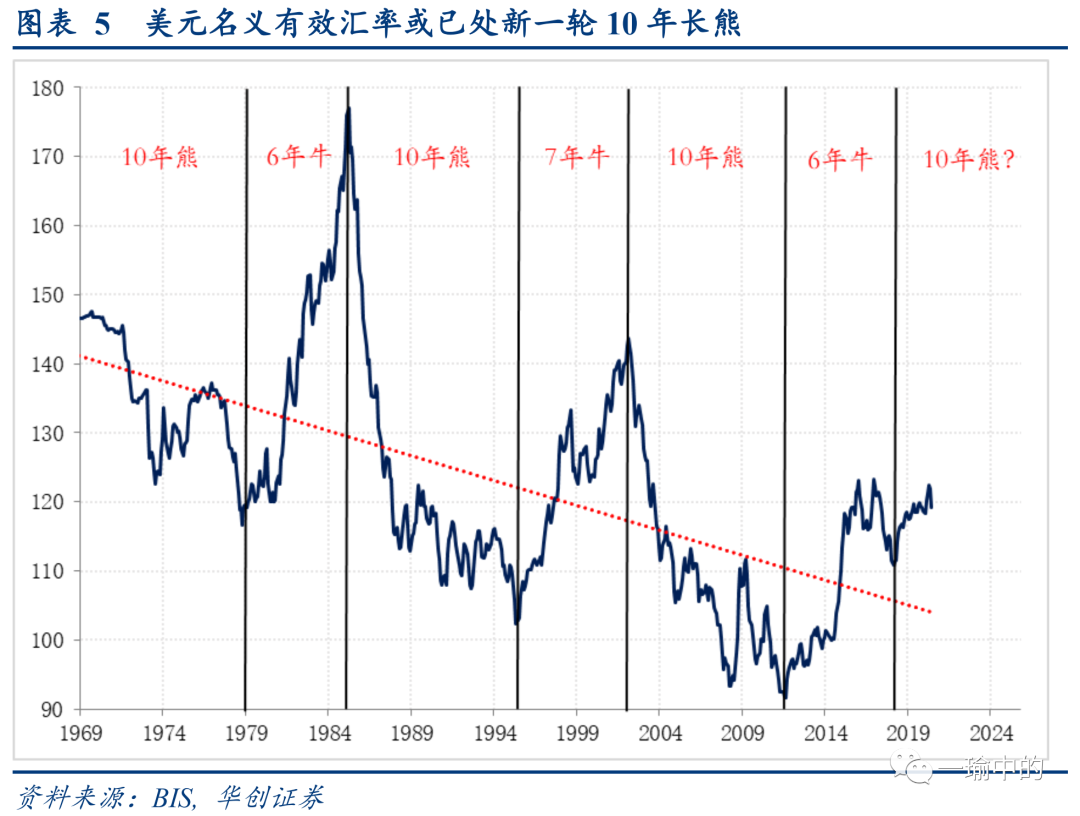

从历史规律看,布雷顿森林体系崩溃后,以名义有效汇率衡量的美元展现出规整的“10年熊,6~7年牛”周期,上一轮美元上行周期从2011年开始,至2017~2018形成双顶已历7年。按此规律,美元自2017年以来已进入新一轮10年长熊,本次美元破位下跌可视作对该周期背景的一次重要确认。

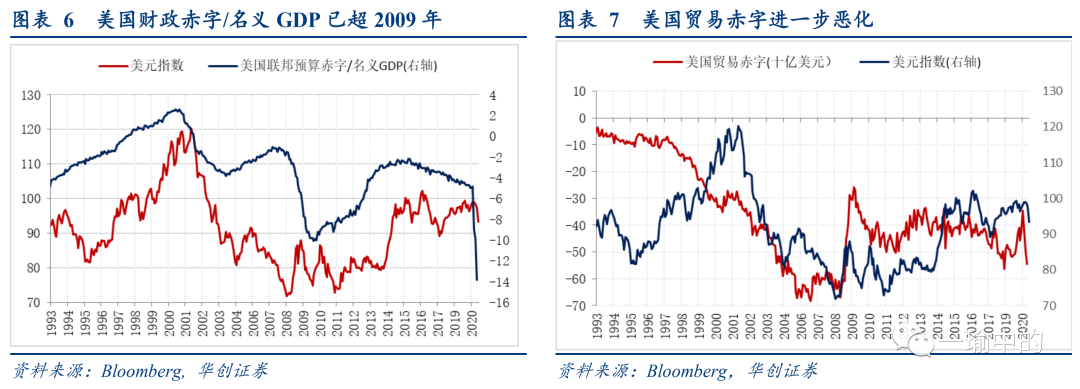

从基本面看,财政与贸易“双赤字”的加剧是美元长熊的催化剂。本质上,“双赤字”的加剧代表了美元信用的透支:贸易逆差代表过度消费,过程中输出的美元通过美元外汇占款国购买美债进一步吸收美国财政赤字,从而美国以消费和财政“双透支”收割全球,但过程中也必须透支美元信用,具体的资产反映就是美元走弱。过去12个月美国联邦预算赤字占名义GDP比例上升14%,水平已超2009年,同时美国贸易赤字进一步恶化,“双赤字”同时加剧使美元长熊周期有基本面支撑;从资产配置角度看,金融危机后由于欧日均实施负利率,大量资金投资美元资产以实现套利交易,而公共卫生事件后美联储迅速降息带来美德利差大幅收窄,叠加欧盟复兴基金落地后将发行7500亿欧元的欧盟主权债务,增加了欧盟主权债务的投资范围,对美元资产的投资需求或减弱;从对外政策角度看,当前美国对外政策的不确定性可能会弱化全球对美元资产的投资需求。

二 比价视角看黄金

黄金的商品属性与资产属性,可以通过与其他商品与资产的比价显现,成为衡量行情的相对标尺:

(一)金银比显示黄金行情将展开,但短期或先迎回调

对于近期金银比的修复,比起 “金银比还能修复多少”,我们更关注“金银明确修复了”这一信号对黄金后市的方向与择时意义。本轮行情之前、2000年以来,金银比突破极值位80后向下修复的情形共有三次,以黄金止跌转涨为起点,金银比修复至低位为终点,分别为:2001年4月~2006年4月、2008年11月~2011年4月的牛市行情,以及2015年12月到2016年7月的反弹行情。观察可归纳为三点:

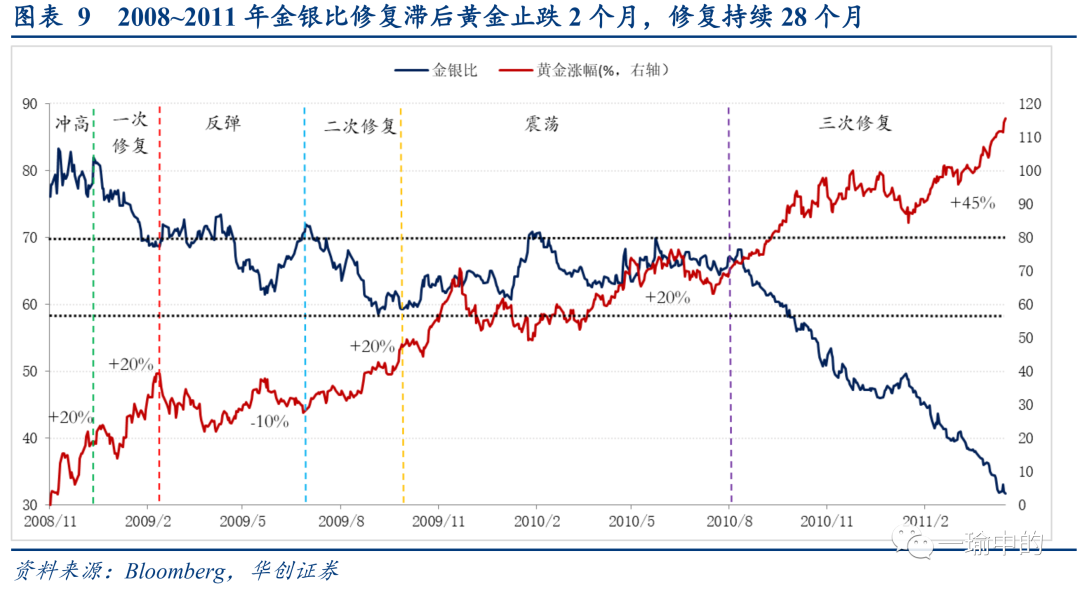

1.整体来看,两次牛市行情中,金银比均经历了“冲高——一次修复——反弹——二次修复——震荡——三次修复”六大阶段,其中冲高与修复阶段黄金涨幅较大,反弹与震荡阶段黄金出现回调。2016年反弹行情持续时间较短,无明显阶段性特征。

2.从行情方向看,金银比开始向下修复,标志着行情才刚开始。2001~2006年第一次牛市黄金涨幅150%,其中金银比由82开始向下修复前的黄金累积涨幅45%,时点滞后黄金止跌26个月,后续金银比修复持续34个月,黄金涨幅105%;2008年~2011年第二次牛市黄金涨幅达115%,其中金银比由81开始向下修复前的黄金累计涨幅20%,时点滞后黄金止跌2个月,后续金银比修复持续28个月,黄金涨幅95%;即便是跨度不到8个月的2016年反弹行情(黄金涨幅达30%),金银比修复在开启后仍维持了5个月,黄金涨幅13%。本轮行情中,金银比修复开启与黄金止跌的时点相同(3月19日),至今不到5个月。

3.从行情节奏看,金银比快速修复后将反弹,引发黄金回调。两次牛市行情中,金银比第一次修复至中枢区间(图8、9中黑色虚线)上沿期间,黄金涨幅均达20%,但继续向下修复时均有明显反弹,分别引发幅度达18%、10%的黄金回调。本轮行情中,金银比已由3月份高点121修复至7月底的80附近,期间黄金涨幅达34%,且未见明显回调,由于80作为金银比历史极值位的支撑较强,金银比继续向下的遇阻概率在增加。无论是从已有修复幅度还是现有位置判断,本轮金银比修复都已很可能触及了中枢区间。按照两次牛市经验,金银比继续尝试向下修复时将遇反弹,引发黄金回调。

结合历史经验判断,3月以来金银比的快速修复进一步确认了本轮行情的长期方向,但短期金银比遇阻反弹概率在增大,黄金可能将先迎回调。

(二)铜金比提示名义利率潜在反弹,或引黄金短期回调

“铜博士”是全球经济的先行指标,尤其反映了来自中国的需求情况(中国铜需求量占全球50%),铜金比与10年美债收益率同步性极佳。近期铜金比未能有效跌破历史低点、已经有所反弹,而美债收益率仍趴于低位。名义利率上行意味着实际利率走高,从而不利于黄金,后续美债收益率的潜在反弹可能引发黄金短期回调。

(三)黄金与负利率债券再度共振,从资产配置角度强化长期支撑

近几年来,金价走势与全球负利率债券规模“如影随形”,在2019年成为支撑黄金上涨主逻辑,近期再度形成共振,显示黄金有来自配置盘的长期增量资金支撑。相较2019年,本轮负利率债券规模扩张的原因,除了日欧央行、保险、养老基金等大型金融机构“无债可买”的被动购买局面延续,以及对冲基金等投机性投资者对负利率债券收益率“更负”加码押注以外,最大的背景变化是美国目前实际利率已经转负,正处于实施负利率政策的边缘,这对全球负利率债券规模意味着“梦想照进现实”的巨大扩张空间。

普遍的负利率环境对黄金意味着什么?一是黄金长期被诟病的机会成本几乎消失,二是相对于提供负收益的债券,不生息的黄金反而成为了“有息资产”,使其从资产属性上发生了根本性变化。这意味着原先配置其他资产类别的增量资金可能涌入金市,对黄金走势构成长期支撑。

三 定价视角看黄金

对于黄金的长期定价组合,仍可参考我们在前期报告《黄金只待通胀发令枪》中的论述:“名义利率长期低位+通胀预期长期上行”的潜在组合将引导实际利率持续走低,黄金也有望打开崭新的上行空间。

对于黄金的短期定价组合,名义利率方面,由于二次公共卫生事件对经济前景的冲击,美联储“不惜一切”的态度相较公共卫生事件之初没有根本性改变,意味着名义利率低位的整体格局不变,但根据铜金比的信号,不排除短期反弹可能。通胀预期方面,相较从“负油价”均值回归的高确定性修复阶段而言,当下的通胀预期修复已经进入需等待数据验证的“卖事实”阶段,直观体现在与通胀预期关系密切的油价横住。结合实际利率的位置来看,仍处于2012年前低附近,破位下行仍需确认。“名义利率潜在反弹+通胀预期进入博弈阶段+实际利率破位需确认”的短期定价组合显示黄金短期或有回调需求。

四 结论:长期方向不变,短期或有波折

总的来说,黄金创新高的过程未见明显透支,三“价”马车显示黄金长期前进方向不变,短期或有波折。长期来看,无论是计价角度美元破位与“双赤字”加剧对美元长熊周期背景的确认、比价角度金银比修复对行情后续展开的支持、负利率债券规模扩张对黄金资产配置逻辑的强化,还是“名义利率长期低位+通胀预期长期上行”长期定价组合的巩固,都显示黄金上涨逻辑完好,行情确定性边际增强。但短期不可忽略:比价角度金银比修复或遇阻反弹、铜金比提示美债收益率潜在上行风险,定价角度通胀预期修复进入博弈阶段、实际利率破位下行仍需确认。提示黄金短期或有回调风险,涨幅预期不宜过高。

(编辑:宇硕)

扫码下载智通APP

扫码下载智通APP