“欧盟下一代”复苏基金或成欧元再次崛起的催化剂

本文转自微信公众号“荷宝投资Robeco”

荷宝多元资产专家表示,后卫生事件时期,欧盟为重振经济采取的刺激计划或将成欧元再次崛起的催化剂。他们表示,由欧盟委员会债券所支持的7,500亿欧元一揽子计划,旨在帮助遭受卫生事件封锁重创的经济体,将有助于推进欧盟财政一体化。

目前,美国经济前景疲软,欧元兑美元或将成为欧元复苏走强的最佳机会点。荷宝多元资产团队看好欧元资产相对美元的未来走势。

荷宝策略师Peter van der Welle表示:“卫生事件这一共同‘敌人’将欧洲各国凝聚到一起,现在欧洲正团结一心,齐心协力复苏经济。当前形势变成释放欧元价值、走向财政一体化的催化剂。“

新机遇显现

"5月18日,法德轴心发力,提出拟增设7,500亿欧元‘欧盟下一代’复苏基金。欧盟委员会将代表欧盟发行债券,为一揽子复苏计划提供资金。"“这将为欧盟各国省下一笔可观的资金,因为它们无须为其评级较低的主权债券(与AAA级的欧盟债券相比)支付更高的利息。”“虽然这或许并不包括真正实现债务共担机制,但仍是欧盟财政一体化进程中的巨大进步,甚至可以被标记为这一过程中的里程碑事件。”“拟设复苏计划基金的消息似乎是近期欧元升值的一大推力。此消息一出,欧元兑美元汇率的风险溢价出现了拐点,投资者纷纷开始要求以更低的风险溢价购入欧元(风险敞口)。”

风险溢价超出基本面

欧元风险溢价是指欧元兑美元汇率对比美国与欧元区两年期息差之间的差距(见下图)。Van der

Welle指出:“欧元风险溢价的波动幅度较大,随着时间的推移,欧元风险溢价或将超过或低于基本面。”

“我们认为,根据美国与欧元区两年期息差,欧元风险溢价在3月底超出基本面约10%,但仍需外部助力释放这一价值。随着‘复苏基金’的谈判取得进展,欧元风险溢价的另一重要拐点或将来临。”

“虽然欧盟成员国之间仍有争论,但总体来看,欧洲很可能会共同采取行动,这就要求降低欧元货币的风险溢价,鼓励各国持有欧元。”

欧洲与美国的PK

荷宝多元资产团队投资组合高级经理Jeroen

Blokland表示,卫生事件对全球经济造成巨大打击,但美国经济若想复旧如初,要比欧洲困难得多,这或将促成欧元走强,赶超美元。

Jeroen Blokland说道:“目前美国是发达国家卫生事件的重灾区,而欧洲的失业率较低,享有更好的就业保护,德国与中国建立关键贸易联系也比美国早几个月。相比世界其他地区,欧元区制造业表现强劲,从历史上看,这往往伴随着欧元贸易加权指数的走强。”

“我们对欧元充满信心,因而目前的策略是买入欧元来对冲美元风险。我们认为,虽然风险溢价的下降将推动欧元兑大多数货币走高,但我们注意到了欧元兑美元的上行空间尤为广阔。”

“美德两年期政府债券收益率之间的短期息差是美元走强的传统驱动力,目前该息差已大幅缩小。从历史数据来看,该息差在很大程度上表明了欧元兑美元的汇率变化。”

欧元相对美元更有吸引力

“过去18个月以来,该息差已经大幅变窄,从历史高位的3.50%降至目前的0.90%以下。这表明,美元相对于欧元的吸引力已不如从前。”

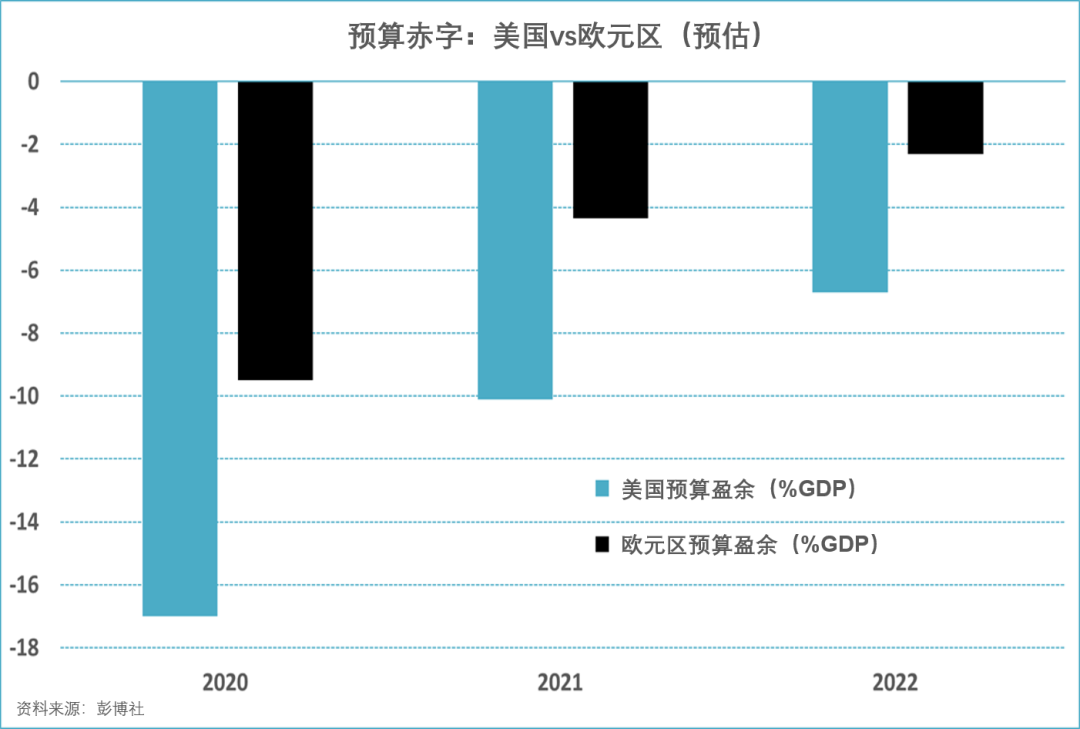

导致美元走软的另一原因可能是美国政府的预算状况。Jeroen Blokland说道:“根据最新预测,未来几年美国的预算赤字将明显高于欧元区(见下图)。”

资料来源:彭博社

警惕“双赤字”

“此外,美国经济的另一失衡点是贸易逆差。若投资者因此开始再次聚焦‘双赤字’问题,可能会导致美元进一步走软。”

若欧元区成功推进财政一体化,催生“欧盟债券”,美元会因此更趋疲软。Jeroen Blokland指出:“由于欧盟债券代表了整个欧元区,该新资产的收益可能会高于德国政府债券,从而进一步缩小与美元债券的收益差距。”

“如果发行欧盟债券,或将令资本流向低风险资产的途径更为多元,对欧元兑美元的汇率也能起到支持作用。

(编辑:赵芝钰)

扫码下载智通APP

扫码下载智通APP