新股解读|CRO赛道美如舫,泰格医药能否顶格打新?

港股二级市场向来对CRO、CMO企业有着天然的好感,比如药明生物(02269)上市4年涨幅超过512%;药明康德(02359)赴港不到2年,涨幅超过2.36倍;维亚生物(01873)近一年回报率约97%、方达控股(01521)近一年涨幅约33%;康龙化成(03759)截至目前涨了1.12倍……

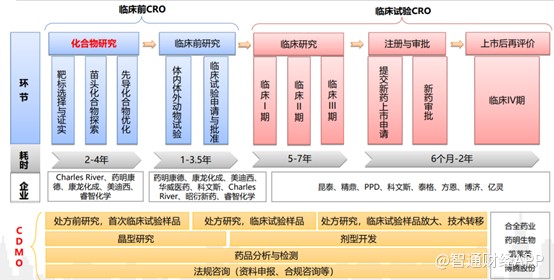

回报率如此惊人,则是因随着医改政策的深入,我国的仿制药面临了空前的压力,倒逼药企创新改革,创新药也迎来了一波红利期。而作为创新药产业链中的卖铲人,CRO(临床研究组织)企业持续受益,不少企业给投资者带来了丰厚回报。

智通财经APP观察到,在A股打拼了近8年、高瓴资本热捧的泰格医药于7月19日通过了港交所聆讯,据传本周将开始招股,美银证券、海通国际、中信里昂证券和中金公司是泰格医药的担任联席保荐人。

此举也意味着该公司实际控制人曹晓春、叶小平离“A+H”的大礼包又进了一步。

一致性评价持续推进,创新药IND数量持续增加

近年来,带量采购开启了仿制药市场新规则,靠仿制药躺着赚钱的时代一去不复返,这也倒逼国内制药企业加大对创新药的投入力度。

一方面,由于带量采购的基础是通过一致性评价,因此,一致性评价数量持续增长,而一致性评价的关键BE试验,都是外包给CRO企业来做的。另一方面,药企加大创新药的临床研究,由于CRO企业在临床研究的丰富经验,可以加快新药临床速度,所以很多药企都会选择CRO企业进行临床研究。

仿制药一致性评价使得BE试验数量提升明显。

2015年《国务院关于改革药品医疗器械审评审批制度的意见》开始推进仿制药质量一致性评价,随后多次发布新政策完善一致性评价操作细节。重点有:

①化学药品新注册分类实施前批准上市的仿制药,凡未按照与原研药品质量和疗效一致原则审批的,均须开展一致性评价;

②同品种药品通过一致性评价的生产企业达到3家以上的,在药品集中采购等方面不再选用未通过一致性评价的品种。

最新相关政策是2020年5月12日发布的《国家药监局关于开展化学药品注射剂仿制药质量和疗效一致性评价工作的公告》,强调了已上市的化学药品注射剂仿制药,未按照与原研药品质量和疗效一致原则审批的品种均需开展一致性评价。

仿制药一致性评价包括确定参比制剂、药学一致性评价、BE生物等效性研究等过程,其中BE试验是关键。为确保仿制药合规上市和避免被同行竞争淘汰的局面,各大药企加速BE试验,自2015年以来BE试验数量明显提升。

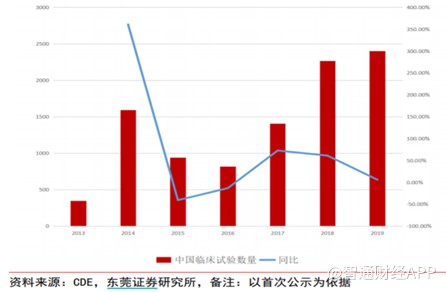

2015年以前,BE试验仅维持慢增长趋势,由于一致性评价推动,自此试验数量每年大幅增加,从2015年至2019年,中国BE试验数量从136个上升至1121个,增幅远超整体临床试验。申报的BE试验中多数为已完成状态,其中2018年完成952个,占比76.28%;2019年完成768个,占比68.51%。

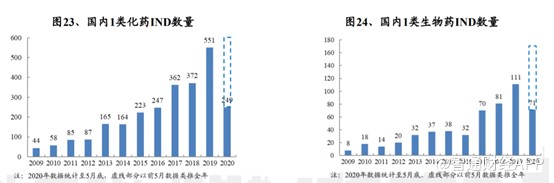

国内创新药IND数量明显增加。为了鼓励创新,CDE提出了优先审评机制。在此机制下,不少积压的创新药都进去了优先审评,创新药IND数量明显增加。

从IND数量角度来看,近年来国产创新药,无论是1类化药还是1类生物药,在IND数量上均呈现快速上升的趋势。

根据CDE数据显示,2019年中国临床试验数量为2400个,同比增长5.96%,在2018年同比大增60.98%的基础上继续保持正增长。从2013年至2019年,中国临床试验数量从345个上升至2400个,近几年继续保持上升趋势,受益于创新药等政策带动,两地临床试验项目数量有望维持上升趋势,同时有望增加公司业务量上升空间。

在政策红利之下,随着一致性评价的推进以及创新药IND数量的增加,推动整个CRO行业发展。作为国内最大的临床合同研究机构专业团队,泰格医药自然从中受益。

根据弗若斯特沙利文报告,截至2019年12月31日,泰格医药临床合同研究机构专业团队包括逾900名临床监查员、1600名临床研究协调员及100名患者招募专业人员。

由于泰格医药拥有国内最大的临床合同研究机构,因此过去几年公司业绩呈现持续上涨的态势;另外,丰富的在手订单也使得公司未来业绩有保障。

丰富的在手订单业务,给公司业绩提供保障

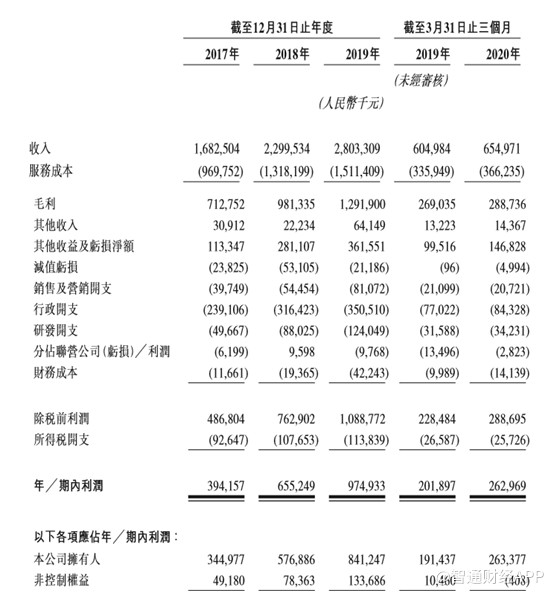

在业绩记录期,公司增长强劲。公司的总收入由2017年的16.87亿元增至2019年的28.03元,复合年增长率为28.90%。

公司的归母净利润由2017年的3.01亿元增至2019年的8.42亿元,复合年增长率为67.25%。

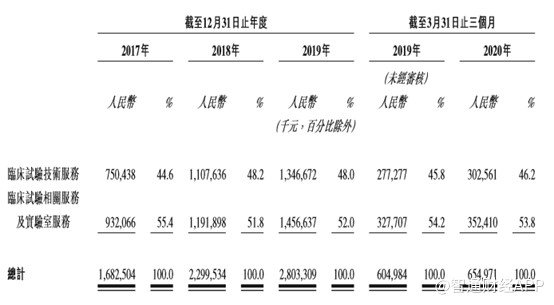

从收入构成来看,临床试验技术服务和临床试验相关服务及实验室服务的收入占比较为接近,前者在过去三年的占比分别为44.6%、48.2%、48.0%和46.2%,而后者的占比则分别为55.4%、51.8%、52.0%和53.8%。

CRO企业进行的实验室化学、临床技术服务、数据分析、现场管理SMO等业务主要通过人力进行,因此人才要素是CRO企业的产能衡量标准。应对持续上升的订单数量,公司多年来持续扩招员工应对业务量上升,订单消费能力持续上升。

对泰格医药员工总数与营收总收入进行拟合后发现相关系数高达0.9943,表明临床业务人员数量与公司营收高度相关。从2011年至2019年,公司员工数量从556人上升至4959人,CAGR为31.46%;对应营收从1.93亿元上升至28.03亿元,CAGR为39.72%。

2019年公司新增合同金额为42.31亿元,较2018年同比增长27.90%;累计待执行合同金额为50.11亿元,较2018年同比增长36.05%。目前公司的在手订单是2019年全年营收的近一倍,随着公司持续增加人员数量,订单消化速度有望得以提升,进而增加公司的业绩增速。

丰富的在手订单和公司拥有广泛、优质且忠诚的客户基础离不开。资料显示,公司的多元化客户群从2017年的1570名客户增长至2018年的1788名客户,并进一步增长至2019年的1898名客户,在业绩记录期,公司前十大客户的同比客户留存率达到100%。

各细分赛道领域百花齐放

业绩富有增长,泰格医药的子公司也众多。

截至 2019 年年报,泰格医药共有 66 家子公司,主要控股子公司有方达控股,美斯达、杭州思默、Dream CIS、泰格捷通、杭州英放以及嘉兴泰格,各大子公司业务覆盖临床各业务板块,不存在相互竞争。

以去年在港交所上市的方达控股为例,该公司主要业务包括生物分析、CMC、药物代谢和药代动力学、安全性研究和 BE等。随着行业的快速发展,方达控股2015 年营收从 2.61 亿元上升至 2019年的7.14 亿元,CAGR 为 28.61%;扣非净利润从2015年的 0.29 亿元上升至 2019年的1.23亿元,CAGR 为43.51%。方达控股的业务快速增长,给母公司泰格医药贡献了不少的利润。

与此同时,近年来不少CXO企业登录港交所,比如药明康德、康龙化成、维亚生物,以及作为港股CXO第一股的药明生物(02269)等。如此多企业集中上市,可能会有投资者会疑惑,方达控股是否会与泰格医药、药明生物、康龙化成等产生直接竞争?

事实上,从业务细分领域来看,方达控股主要侧重于CMC业务,康龙化成则临床前CRO业务,而药明生物主要从事CDMO(合同研发生产服务),以上三者不存在明显的竞争关系。反而随着行业的快速发展,行业赛道内各个细分领域的公司都有机会得以快速发展。

总的来说,随着国内集采的正常化,仿制药必然要做一致性评价;同时政策鼓励国内开展创新药,在此背景下,CRO行业从中受益,行业步入快速发展期,资本市场也发现该苗头,纷纷杀入。而泰格医药作为国内CRO行业巨头,自然是被资本最先抢夺的一方。

扫码下载智通APP

扫码下载智通APP