5月份快递数据点评:行业需求超预期,价格竞争激烈,关注“618”电商购物节

本文来源于“ 明兴交运研究”微信公众号,作者:安信交运明兴孙延。

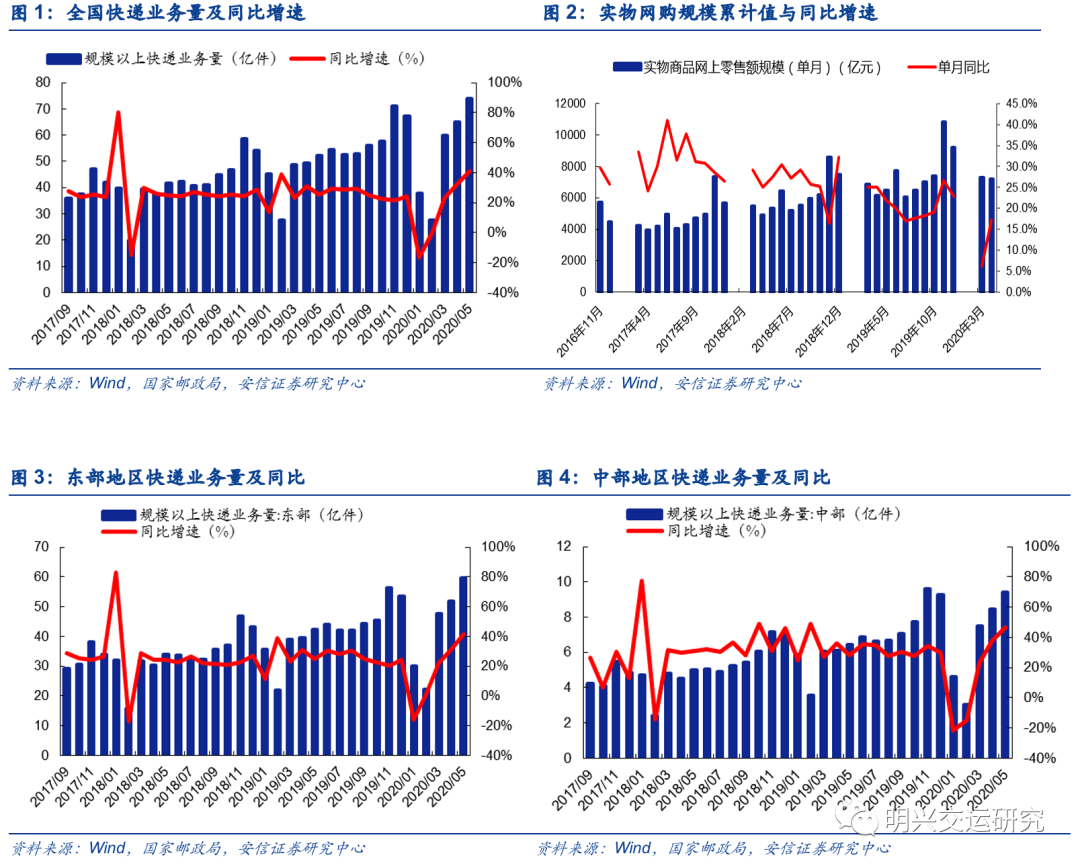

事件:国家邮政局公布2020年5月快递行业运行情况,5月份,全国快递服务企业业务量完成73.8亿件,同比增长41.1%;业务收入完成771.9亿元,同比增长24.9%。

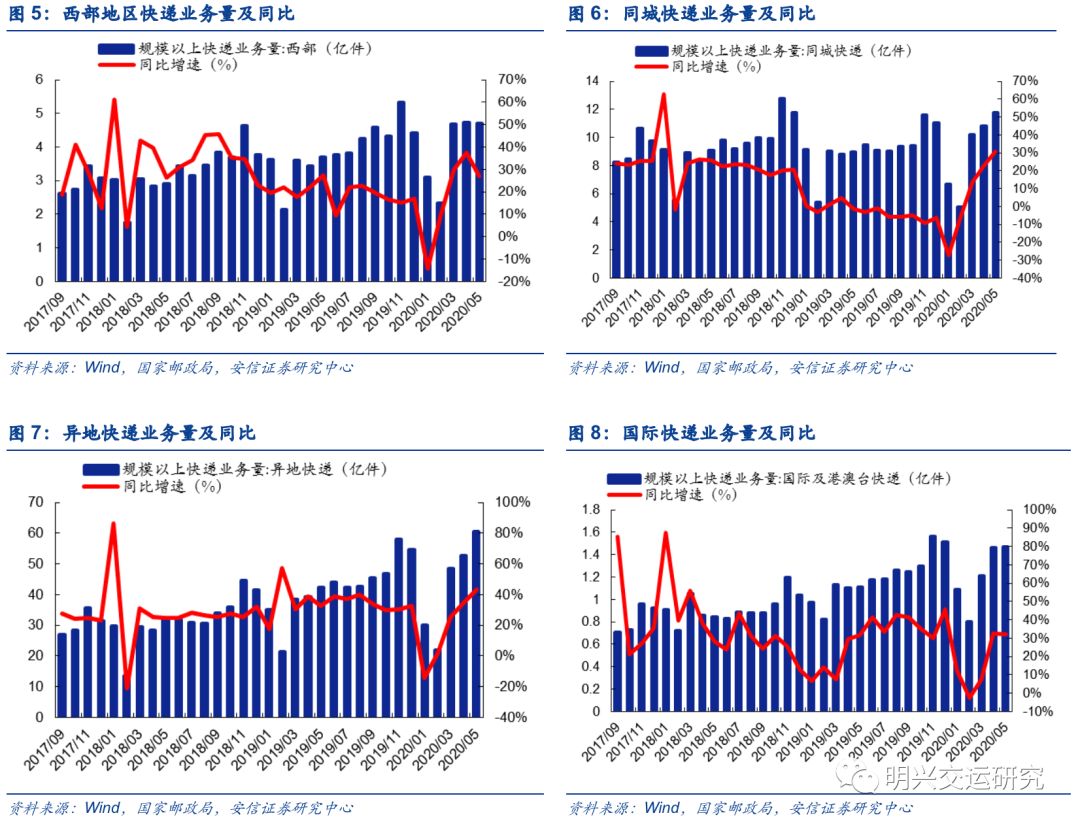

量:5月行业件量增速41%,需求持续超预期,关注“618”电商购物节。5月快递行业业务量同比增长41.1%,高出4月行业增速9pts。快递行业件量增速持续超预期,我们认为主要原因有3点:1)“双品网购节”拉动作用显著,实物商品网络零售额超3800亿元,同比+33.3%;2)水果、特色农产品等生鲜品类线上渗透率加速提升;3)网络直播、原产地直销等新型电商消费模式带动。

展望6月,我们认为“618”电商节有望带动行业需求再次爆发,作为公共卫生事件后的首个全网大型电商购物节,各电商平台促销模式有望创新、力度有望进一步加大,京东(09618)和天猫均已宣布物流升级、提速方案应对电商大促。

全年来看,我们认为伴随着网购平台结构的变化,客单价较小的社交电商类平台占比在快速提升(我们测算拼多多(PDD.US)2019年实物订单量行业占比达25%),网购订单量增速或持续高于总体GMV规模增速。考虑到公共卫生事件防控常态化下,大量消费需求仍向线上转移,我们上调2020年行业业务量增速至+23.2%(前期我们预测值为19%)。

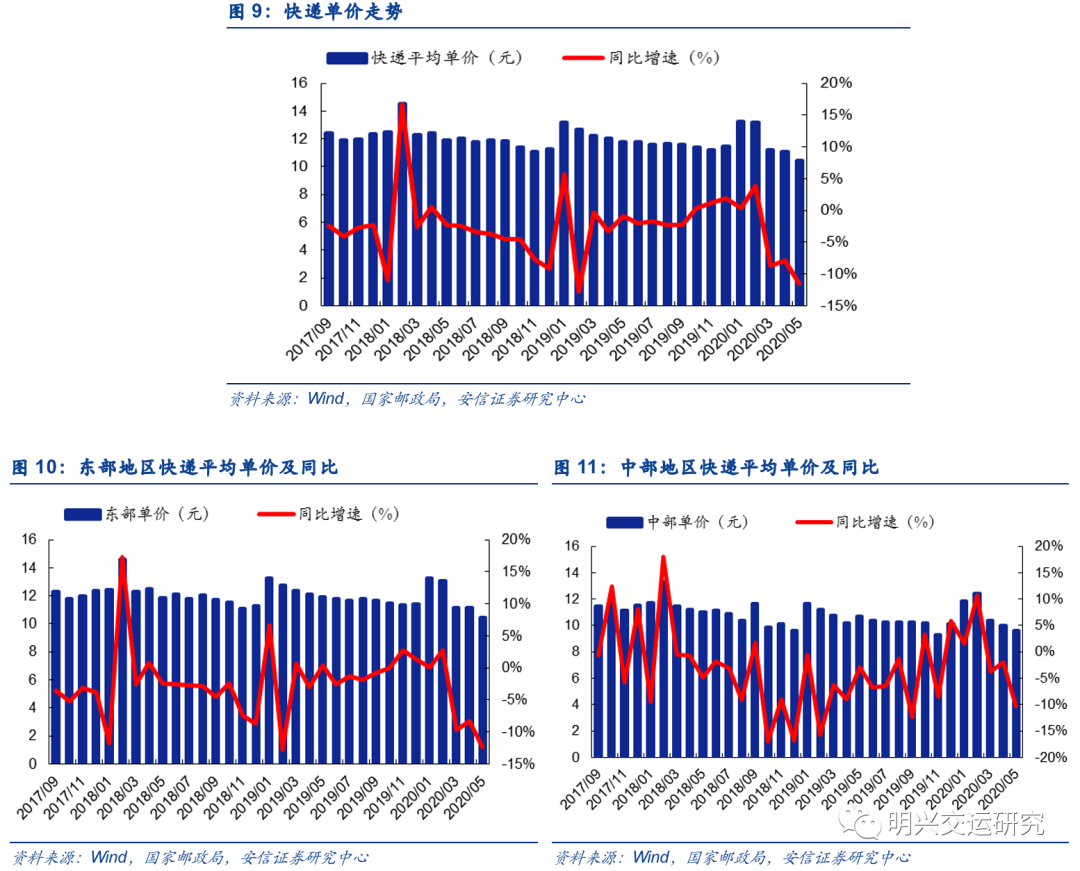

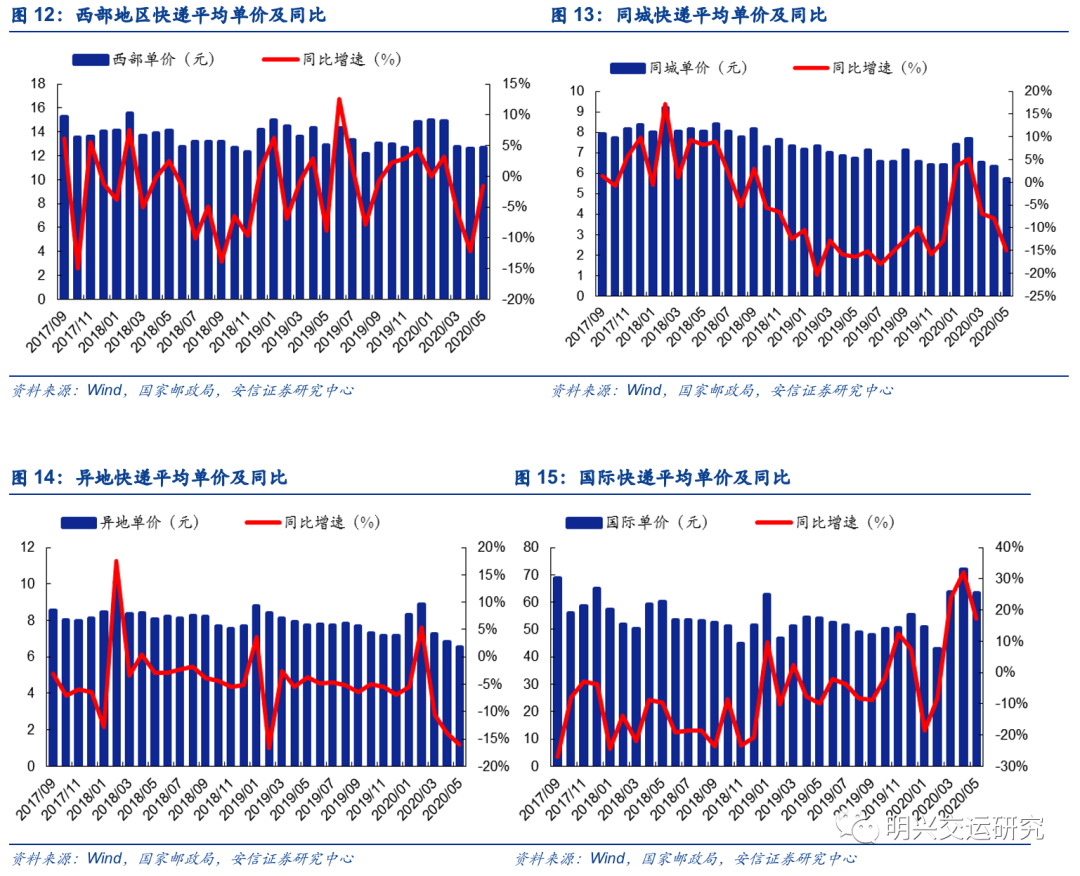

价:5月份快递行业整体单价水平为10.46元,同比-11.49%,环比-5.7%;而扣除其他收入后,5月份单价为7.53元,同比-12.14%,环比-8.3%。拆分来看,5月异地/同城/国际业务单件收入为6.52/5.74/63.5元,分别同比-16.0%/-14.9%/+17.3%,异地与同城件价格持续下滑,行业价格竞争激烈,国际件价格或因国际航空货运等成本上升而上涨;

分区域看,5月东部/中部/西部单件收入为10.4/9.6/12.7元,分别同比-12.4%/-10.3%/-1.6%,东、中部地区价格下降幅度较大,主要与当地市场份额竞争有关。考虑到通达系同质化竞争激烈,我们认为行业单价向上的拐点短期难以出现。

竞争格局:龙头市占率高位企稳,5月份快递品牌集中度指数CR8为84.4,环比/同比-0.1/+2.8。5月行业集中度环比降幅收窄,由于公共卫生事件期间行业集中度较高,随着中小企业复工集中度出现正常回落,目前来看龙头集中度呈现企稳态势。展望全年,行业竞争可能进一步加剧,龙头市占率同比仍保持上升趋势,长期看二三线快递企业的市场份额流向一线快递企业的趋势不改。而一线快递企业中由于各家在成本管控与服务质量方面的差异,将进一步出现分化。

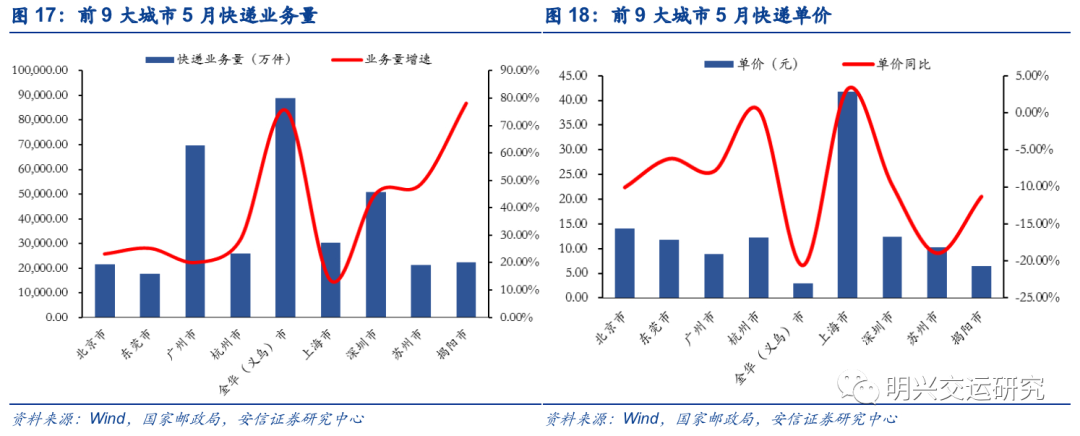

从主要“产粮区”城市数据来看,5月义乌件量维持高增长,价格竞争持续:5月快递业务量前十大城市中,金华(义乌)+75.7%、揭阳(+78.2%)、苏州(+48.7%)同比增速居前。从单价表现看,前十大业务量城市中,5月义乌单票收入为3.01元,同比下降20.6%,环比下降6.9%,广州单票收入同比/环比降幅8%/2.6%,主要产粮区价格竞争持续。

投资建议:快递需求主要依靠C端内需消费,受公共卫生事件影响较小,当前快递需求已经恢复常态增长,在电商网购的持续推动下,快递行业需求有望持续旺盛。2020年看好国内快递估值修复,重点关注快递行业格局的变化,同时也关注阿里(09988)、拼多多等主流电商平台在物流领域的布局。重点推荐:顺丰控股(直营快递龙头+Q2业绩改善)、韵达股份(精细化管理能力突出)、中通快递(电商快递龙头),圆通速递(持续经营改善)、关注具备较大弹性的低市值快递申通快递、德邦股份。

风险提示:快递业务量增长不及预期;行业大规模价格战;警惕同城业务与互联网即时配送企业竞争问题。

1. 量:需求持续超预期,关注“618”电商购物节

5月行业件量增速41%,需求持续超预期,关注“618”电商购物节。5月快递行业业务量同比增长41.1%,高出4月行业增速9pts。快递行业件量增速持续超预期,我们认为主要原因有3点:1)“双品网购节”拉动作用显著,实物商品网络零售额超3800亿元,同比+33.3%;2)水果、特色农产品等生鲜品类线上渗透率加速提升;3)网络直播、原产地直销等新型电商消费模式带动。

展望6月,我们认为“618”电商节有望带动行业需求再次爆发,作为公共卫生事件后的首个全网大型电商购物节,各电商平台促销模式有望创新、力度有望进一步加大,京东和天猫均已宣布物流升级、提速方案应对电商大促。

全年来看,我们认为伴随着网购平台结构的变化,客单价较小的社交电商类平台占比在快速提升(我们测算拼多多2019年实物订单量行业占比达25%),网购订单量增速或持续高于总体GMV规模增速。考虑到公共卫生事件防控常态化下,大量消费需求仍向线上转移,我们上调2020年行业业务量增速至+23.2%(前期我们预测值为19%)。

2. 价:5月单价同比下滑,价格竞争持续

5月份快递行业整体单价水平为10.46元,同比-11.49%,环比-5.7%;而扣除其他收入后,5月份单价为7.53元,同比-12.14%,环比-8.3%。拆分来看,5月异地/同城/国际业务单件收入为6.52/5.74/63.5元,分别同比-16.0%/-14.9%/+17.3%,异地与同城件价格持续下滑,行业价格竞争激烈,国际件价格或因国际航空货运等成本上升而上涨;

分区域看,5月东部/中部/西部单件收入为10.4/9.6/12.7元,分别同比-12.4%/-10.3%/-1.6%,东、中部地区价格下降幅度较大,主要与当地市场份额竞争有关。考虑到通达系同质化竞争激烈,我们认为行业单价向上的拐点短期难以出现。

3. 竞争格局:市场集中度高位企稳

龙头市占率高位环比略微下滑,5月份快递品牌集中度指数CR8为84.4,环比/同比-0.1/+2.8。5月行业集中度环比降幅收窄,由于公共卫生事件期间行业集中度较高,随着中小企业复工集中度出现正常回落,目前来看龙头集中度呈现企稳态势。展望全年,行业竞争可能进一步加剧,龙头市占率同比仍保持上升趋势,长期看二三线快递企业的市场份额流向一线快递企业的趋势不改。而一线快递企业中由于各家在成本管控与服务质量方面的差异,将进一步出现分化。

从主要“产粮区”城市数据来看,5月义乌件量维持高增长,价格竞争持续:5月快递业务量前十大城市中,金华(义乌)+75.7%、揭阳(+78.2%)、苏州(+48.7%)同比增速居前。从单价表现看,前十大业务量城市中,5月义乌单票收入为3.01元,同比下降20.6%,环比下降6.9%,广州单票收入同比/环比降幅8%/2.6%,主要产粮区价格竞争持续。

4.风险提示

快递业务量增长不及预期;行业大规模价格战;警惕同城业务与互联网即时配送企业竞争问题。

(编辑:张展雄)

扫码下载智通APP

扫码下载智通APP