新股消息 | 何为潮玩?从泡泡玛特看潮玩零售发展

本文来源于“ 华创悦享现代生活”微信公众号,作者:华创商社王薇娜。文中观点不代表智通财经观点。

核心观点

❖潮玩定义及载体,用户群体,行业空间及增速,国内竞争格局:

➢ 何为潮玩:潮流玩具,简称潮玩,又可以称为艺术玩具(Art Toy)或者设计师玩具(Designer Toy)。潮流玩具巧妙融合了潮流文化和内容。不 同于传统玩具,潮流玩具一般以独特设计及美感为特征,多数情况下来源于授权的潮流内容,使其超越功能用途,适合展示及收藏。潮流玩具通常根据文化与娱乐 IP 设计,可为消费者带来围绕原始内容与图稿的沉浸式体验。天猫大数据显示:2018 年超过 1200 万人购买潮流玩具,其中近 60% 的用户年龄分布在 18-35 岁之间,以一二线城市为主.

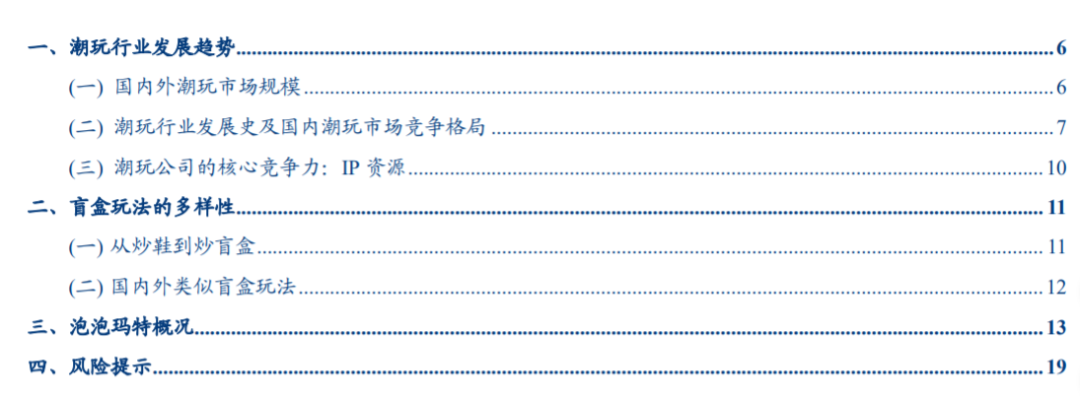

➢ 行业概况:全球潮玩市场规模持续维持高两位数增长,中国的潮流玩具零售市场起步晚却增长迅速,年复合增长率领先全球水平,根据弗若斯特沙利文报告,中国潮流玩具零售市场规模 2015 年至 2019 年的年复合增长率为 34.6%,而 2019 年至 2024 年的年复合增长率为 29.8%。

➢ 国内竞争格局:目前国内潮玩零售市场较为分散,市场集中度不高。据弗若斯特沙利文统计报告,2019 年,前五大潮玩公司市场份额为 8.5%、7.7%、3.3%、1.7%、1.6%。泡泡玛特当前市占率为第一。

➢ 主要载体:潮流玩具目前可以分为艺术玩具、盲盒公仔、手办模型、BJD 玩具(Ball – jointed Doll,球型关节人偶)四种类型。

❖圈子文化“收集癖”VS 阶段性金融属性。作为“亚文化”组成部分,潮玩以整套发行满足了小众玩家群体的收集欲,且盲盒玩法具有惊喜感,满足了用户的猎奇心理,因此复购率较高。隐藏款盲盒类似于限量版球鞋,会成 为小众圈子里的社交货币,也具有阶段性金融属性。

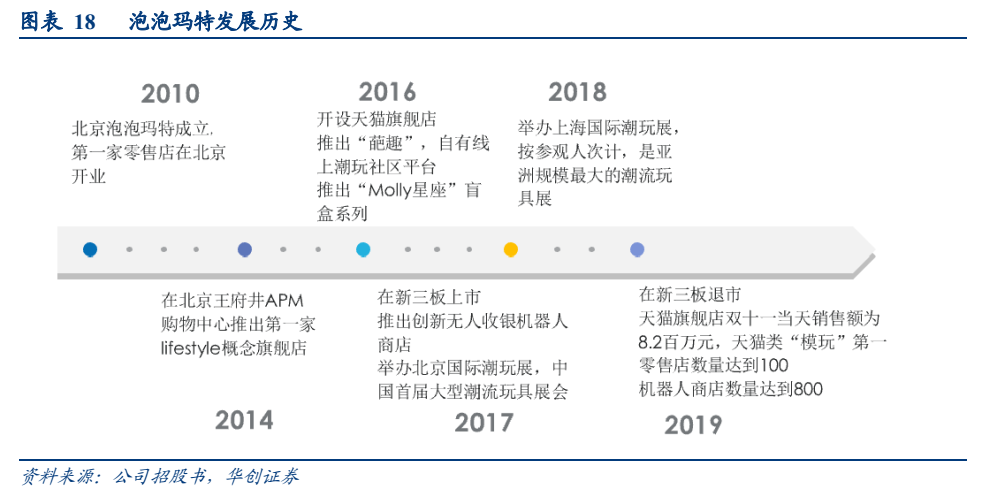

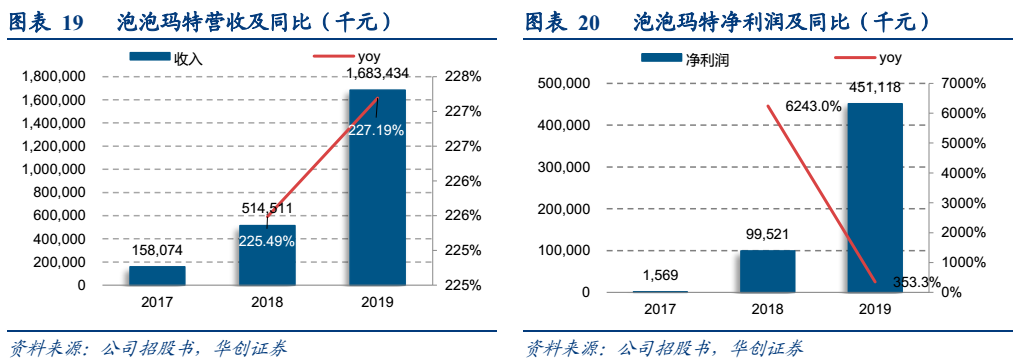

❖泡泡玛特在港交所递交 IPO:作为国内第一家申请上市的潮玩公司,泡泡玛特成立于 2010 年,最初以售卖潮流杂货(文创、玩具等)为主,2016 年转型至潮流玩具市场,率先将潮流玩具和盲盒玩法结合,开设天猫旗舰店、葩趣线上潮流玩具社区平台、推出明星 IP 形象 Molly,2017 年在北京举办了中国首届潮流玩具展会,目前是国内潮玩市场排名第一的潮流玩具公司。2019 年公司实现营收16.83 亿元,同增 227.2%,三年复合增长率高达 226.3%,净利润 4.51 亿元,同增 353.4%,净利率为 26.8%。

❖公司代表性:泡泡玛特是国内市场排名第一的潮玩公司,已经打通潮玩全产业链,包括 IP 打造和运营、OEM 生产、线上线下渠道销售(零售门店、自主售货机、天猫、微信小程序等)、潮玩社区搭建(葩趣 APP)及潮流玩具文化推广(举办国内最大规模潮玩展会)等。覆盖消费群体广泛,普通款盲盒单价基本在 59 / 69 元,满足了大众消费, 部分限定版/定制款在几百元至上千元。

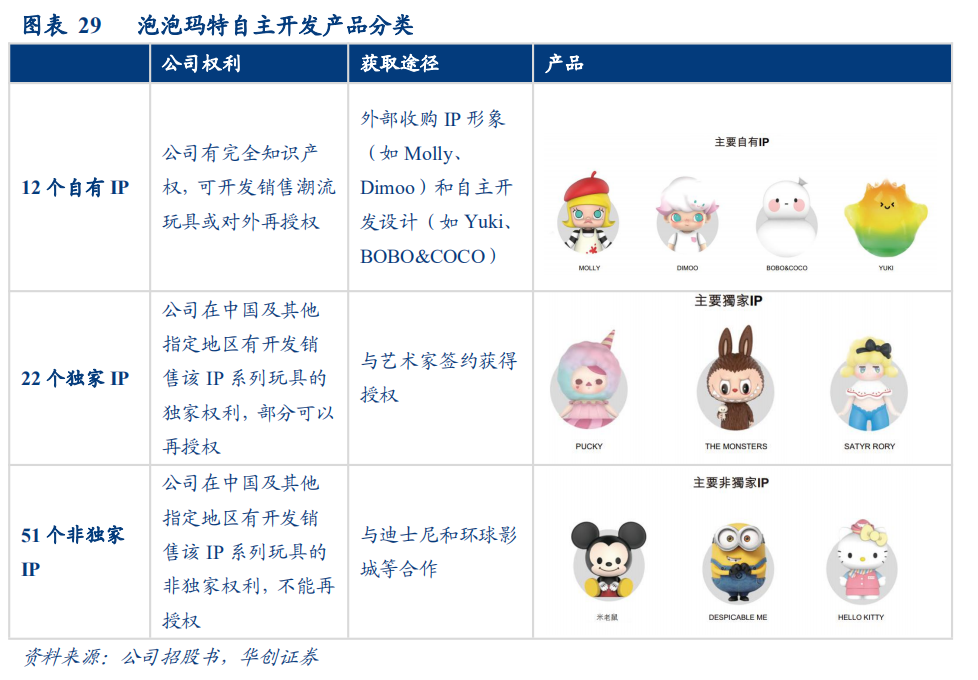

❖主要用户画像,IP 资源:据泡泡玛特招股书披露,超过 95%的潮流玩具消费者年龄介乎 15 至 40 岁,其中 63%持有学士或以上学位。会员整体复购率高达 58%。截至招股书披露日,泡泡玛特共运营 85 个 IP,包括 12 个自有 IP、22 个独家 IP 及 51 个非独家 IP。其中 4 个 IP 形象 2019 年贡献营收超 1 亿元。

❖风险提示:品控风险;行业竞争加剧;IP 老化、新品推广不及预期

目录

一、 潮玩行业发展趋势

6 月 1 日,泡泡玛特在港交所递交 IPO,是国内第一家申请上市的潮玩公司, 泡泡玛特成立于 2010 年,最初以售卖潮流杂货(文创、玩具等)为主, 2016 年左右,公司转型至潮流玩具市场,率先将潮流玩具和盲盒玩法结合,开设天猫旗舰店、葩趣线上潮流玩具社区平台、推出明星 IP 形象 Molly, 2017 年在北京举办了中国首届潮流玩具展会,目前是国内潮玩市场排名第一的潮流玩具公司。由泡泡玛特上市可以看出未来潮玩市场巨大的增长空间。

(一)国内外潮玩市场规模

全球潮玩市场规模持续维持高两位数增长,根据弗若斯特沙利文报告,全球潮流玩具市场规模由2015年的87亿美元增长至2019年的198亿美元,年复合增长率为22.8%,并预期市场规模将于2024年达到448亿美元,2019年至2024年的年复合增长率为17.7%。

中国的潮流玩具零售市场起步晚却增长迅速,根据弗若斯特沙利文报告,中国潮流玩具零售市场规模由 2015 年的63 亿元增加至 2019 年的 207 亿元,年复合增长率为 34.6%,领先全球水平。预计将于 2024 年达到 763 亿元,2019年至 2024 年的年复合增长率为 29.8%,依旧维持高速增长。当前中国市场在全球潮玩市场占比 1/7。

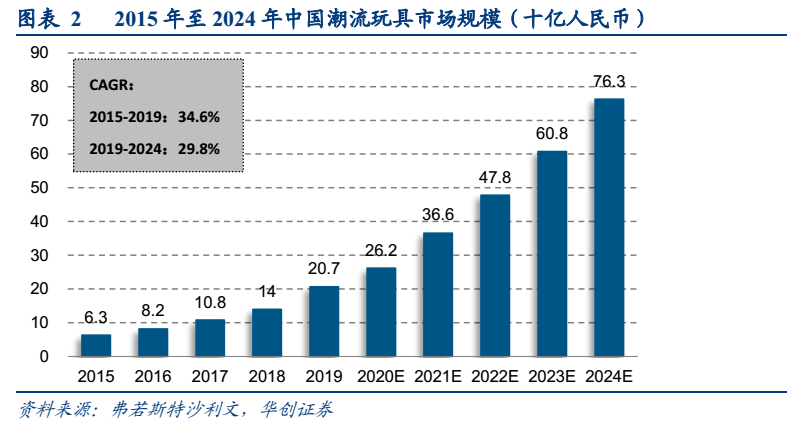

潮流玩具可以归入泛娱乐市场,从细分品类来看,目前中国泛娱乐市场主要包括数字娱乐(数字游戏,在线电影,在线动漫及直播等);实物商品(包括潮流玩具及休闲书籍);线下活动(电影,网咖及主题公园)。根据弗若斯特沙利文数据,我国泛娱乐市场增长迅速,市场规模由 2015 年的 5,277 亿元增长至 2019 年的 9,166 亿元,期间复合年增长率为14.8%。预计泛娱乐市场将于2024年进一步增长至18,152亿元,2019年至2024年的年复合增长率为14.6%。

据统计,实物商品在泛娱乐行业中增长最快,而玩具又在实物商品中增速最快。实物商品的市场规模从 2015 年的146 亿元增长至 2019 年的 325 亿元,复合年增长率为 22.1%,预计 2024 年将进一步增长至 962 亿元,2019 年至 2024年的年复合增长率为 24.2%。根据 CBNDATA《2019 潮流文化白皮书》,各个潮流品类中,玩具类目前占比较低,近两年增速较高,超过 200%。

(二)潮玩行业发展史及国内潮玩市场竞争格局

潮流玩具,简称潮玩,又可以称为艺术玩具(Art Toy)或者设计师玩具(Designer Toy),潮流玩具目前可以分为艺术玩具、盲盒公仔、手办模型、BJD 玩具(Ball – jointed Doll,球型关节人偶)四种类型。

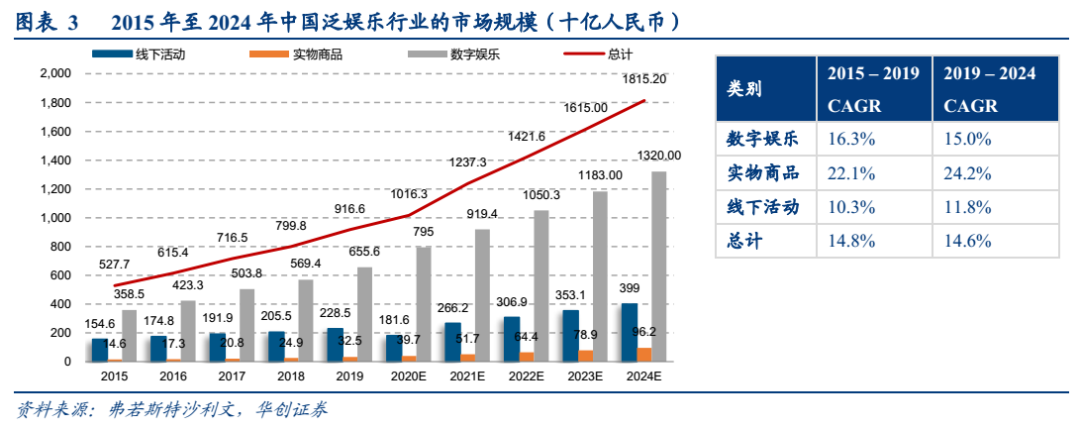

细观潮玩行业发展史,潮玩最早以工作室和独立设计师形式诞生于日本和香港地区,后来传入美国,并诞生了潮玩公司 Kidrobot,2005 年左右,内地开始出现潮玩工作室和独立设计师,此时潮玩文化仍然偏向小众,2010 年左右,泡泡玛特,19 八 3 等潮玩公司的诞生标志着潮玩市场开始走向标准化和商业化。

而盲盒玩法在 20 世纪 80 年代初期诞生于日本,以扭蛋形式出现,是指把多个相同主题的玩具模型归置成一个系列,分别放入蛋状的半透明塑料壳里,再通过投币或插卡随机抽取进行售卖。价格在 5 – 30 元人民币不等,因售价低廉且玩法新奇,不确定性满足了人们的猎奇心理,成套发售满足了部分玩家的收藏欲,问世之后颇受欢迎。

目前国内潮玩零售市场较为分散,市场集中度不高。据弗若斯特沙利文统计报告,2019 年,前五大潮玩公司市场份额为 8.5%、7.7%、3.3%、1.7%、1.6%。泡泡玛特是行业中唯一打通潮玩全产业链(包括 IP 打造和运营)、OEM 生产、线上线下渠道销售、潮玩社区搭建(葩趣 APP)及潮流玩具文化推广(大型潮玩展会))的公司。

潮玩公司的核心竞争力来源于 IP 资源,潮玩 IP 的获取方式包括艺术家原创或者由电影、动漫、游戏或者其他内容授权而得。成功的 IP 拥有巨大的商业价值,据招股书披露,全球排名最高的 IP 分别为精灵宝可梦、Hello Kitty、小熊维尼,分别于 1996 年、 1974 年及 1924 年推出,他们的市场价值分别为 950 亿美元、860 亿美元及 760 亿美元。

(三)潮玩公司的核心竞争力:IP 资源

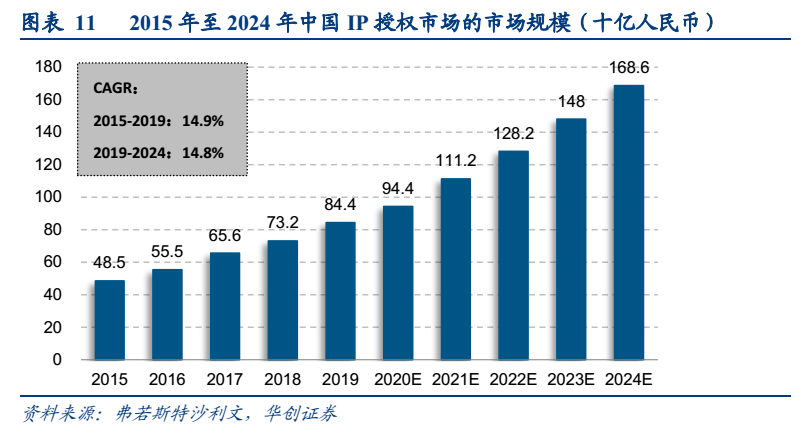

IP 资源主要通过对外授权实现商业价值。IP 授权可分为商品授权和空间授权,商品授权是指授权 IP 开发及销售品牌产品。空间授权指使用 IP 及相关概念进行主题活动或空间装饰(如展会、展览、主题店及主题公园),旨在提供沉浸式体验以及销售 IP 相关产品。根据弗若斯特沙利文报告, IP 授权行业在中国发展前景广阔。受持续增长需求推动,中国的 IP 授权行业市场规模预计在 2024 年前将达到 1,686 亿元,2019 年至 2024 年的复合增长率为 14.8%。

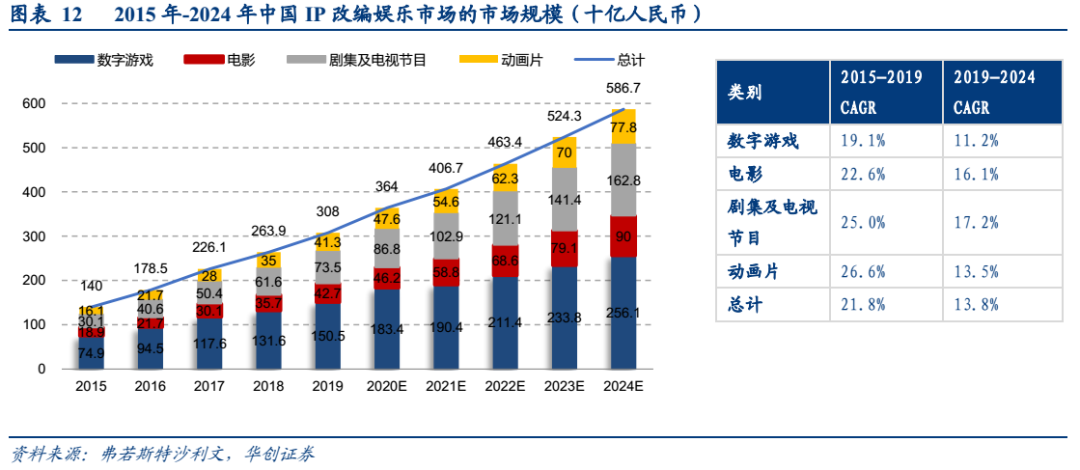

潮玩公司可以授权其他公司在数字游戏、电影、剧集、电视节目及动画片中改编其 IP 进行商业化。较为典型的比如,迪士尼和漫威的经典动漫形象,以及 2012 年推出的虚拟形象洛天依,据网络公开数据,罗永浩的坑位费可达到 60 万,李佳琦 23~42 万(根据佣金浮动),而虚拟偶像洛天依淘宝直播的坑位费高达 90 万。

对于品牌来说,虚拟偶像相较于真人更加稳定可控,虚拟偶像的形象设定等都可以根据品牌的要求改变,且不存在舆论风险。按收入计,中国IP 改编娱乐市场在 2015 年至 2019 年间年复合增长率为 21.8%,预计将于 2019 年达 3,080 亿元,预计将于 2024 年达到 5,867 亿元,2019 年至 2024 年年复合增长率为 13.8%。

根据泡泡玛特招股书披露,泡泡玛特 53.3%的现有及潜在客户认为创意造型是购买潮流玩具的主因。超过 95%的潮流玩具消费者年龄介乎 15 至 40 岁,其中 63%持有学士或以上学位。复购率方面, 68.5%的潮流玩具消费者于 2019年购买超过一次,其中 19.8%的潮流玩具消费者购买超过五次。

二、盲盒玩法的多样性

(一)从炒鞋到炒盲盒

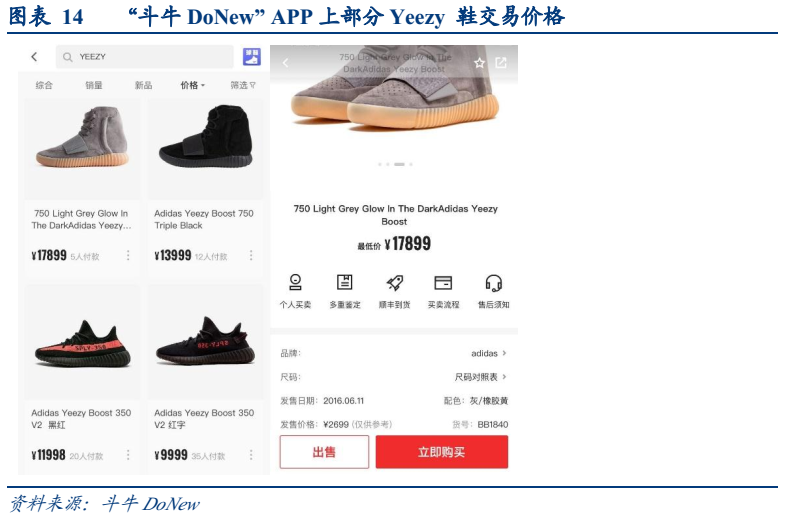

炒鞋与炒盲盒逻辑类似,都是建立在原版物品供给稀缺性的基础之上,炒鞋是指购鞋者买到限量款球鞋之后,并非自用而是转卖给收藏者赚差价的行为。品牌方如耐克,阿迪通常会严格控制限量版鞋子的数量,只在特定渠道发售,以维持稀缺性。Kanye West 与 Adidas 合作的 Yeezy 系列和 Nike 旗下的 Air Jordan 都在炒鞋圈颇受追捧。发售数量少或意义特别的鞋子(如限量款、设计师合作款、球星 / 明星同款)更容易成为“天价鞋”。

球鞋二级市场的交易价格往往高于出厂价数倍,以 Yeezy (750 light grey glow 型号)为例,目前二手交易价格是出厂价的 6.6 倍左右,并形成完整交易市场(官方发售、购鞋者、黄牛、二手交易平台、炒鞋 APP);“炒鞋”成为年轻男性中的时尚活动,二手交易市场提供鉴定、翻新、报价、撮合成交、储存、物流、发现实时价格等功能,并且抽取佣金。

一套 Molly 系列盲盒通常包含 12 个常规造型和 1 个“隐藏款”,抽中隐藏款的概率约为 1/144。普通款 Molly 玩偶的价格大致在 59/69 元左右,隐藏款 Molly 娃娃的价格在二手市场被炒到几千块不等。隐藏款盲盒在盲盒收藏圈内颇具社交展示价值,二手平台不乏挂出隐藏款仅供展示的玩家。

(二)国内外类似盲盒玩法

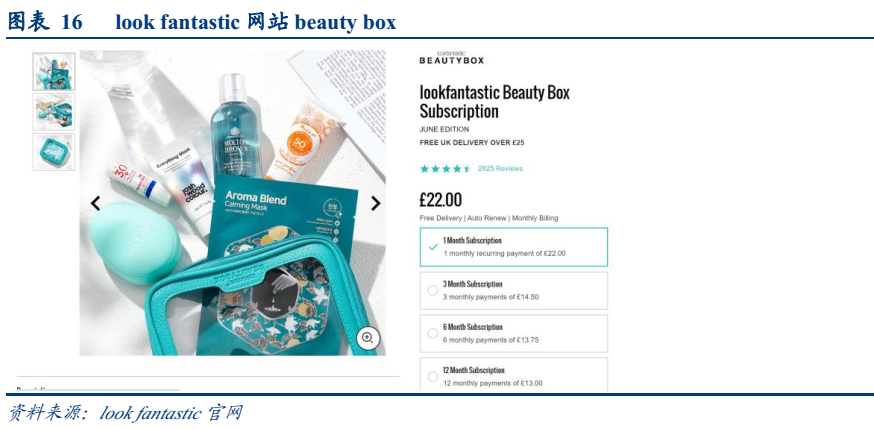

英国美妆电商平台 look fantastic 提供每个月可以订购的 beauty box,单个售价在 13 - 22 英镑之间,用户提前订购后每月收到一个由不同品牌不同单品组成的 beauty box,总价值通常会超过订购价。

盲盒营销方式目前颇受美妆品牌青睐。屈臣氏、兰蔻等美妆品牌也开始售卖盲盒,屈臣氏售卖的盲盒单价为 47 元,8 种盲盒中有一个隐藏款。兰蔻与 FARMER BOB 合作出了联名限定款盲盒。

三、泡泡玛特概况

泡泡玛特成立于 2010 年,最初以售卖潮流杂货(文创、玩具等)为主,2016 年左右,公司转型至潮流玩具市场,将潮流玩具和盲盒玩法结合,开设天猫旗舰店、葩趣线上潮流玩具社区平台、推出明星 IP 形象 Molly,2017 年在北京举办了中国首届潮流玩具展会,目前是国内潮玩市场排名第一的潮流玩具公司。目前公司高管平均年龄约为 35 岁。2019 年实现营收 16.83 亿元,同增 227.2%,三年复合增长率高达 226.3%,净利润 4.51 亿元,同增 353.4%,净利率为 26.8%。

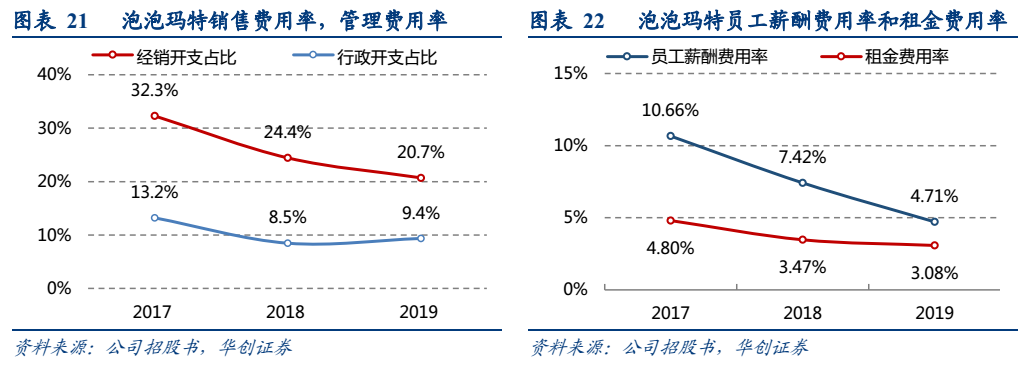

公司成本费用控制得当,占比逐年下降,随着机器人商店的大范围推广和公司 IP 知名度上升,整体费用率逐渐下降,门店租金议价能力提升,租金费用率逐年下降。

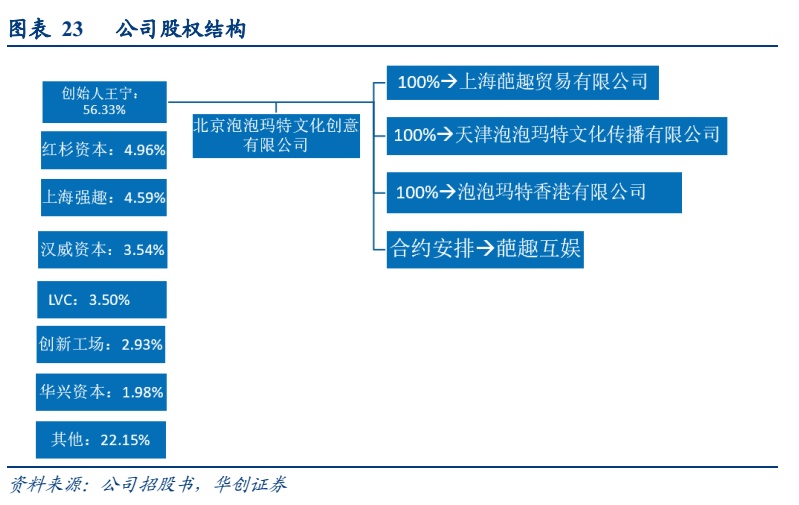

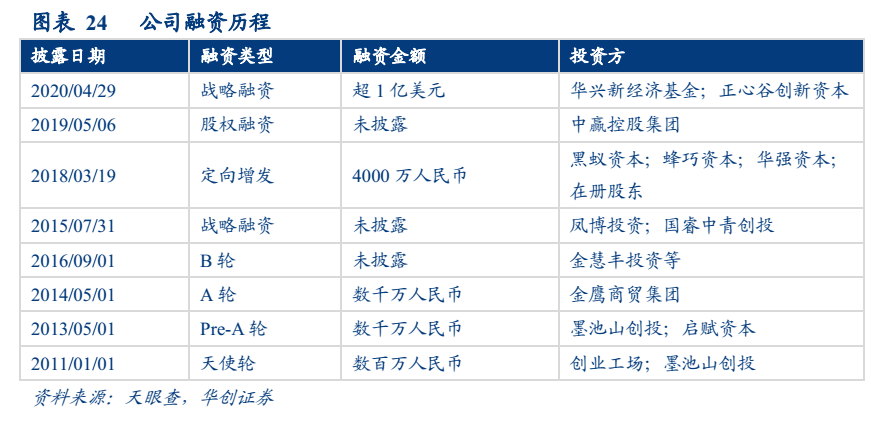

公司因经历多轮融资,股权分散,创始人持股比例高。自 2011 年起,公司经历了多次融资,吸引了华兴新经济基金,正心谷创新资本,黑蚁资本,蜂巧资本,创业工场,金慧丰投资等多家机构投资者。目前创始人王宁先生为第一大股东,持股比例高达 56.33%。

公司商业模式以 IP 业务为核心,覆盖潮流玩具全产业链,包括艺术家发掘、IP 运营、消费者触达以及潮流玩具文化推广。截至招股书披露日,泡泡玛特共运营 85 个 IP,包括 12 个自有 IP、22 个独家 IP 及51 个非独家 IP。头部 IP营收较高,2019 年,已有 4 个 IP 单独产生收入超过了 1 亿元人民币,分别是Molly,Dimoo,PUCKY,The Monsters。

同时,泡泡玛特预计今年将推出超过 30 个新 IP。除了自主开发潮流玩具产品,公司也销售第三方产品。同时,公司制定会员计划提高粉丝社区粘性,截至 2019 年底及最后可行日期,公司共有 2.2 百万及 3.2 百万注册会员。2019 年会员复购率高达 58%。

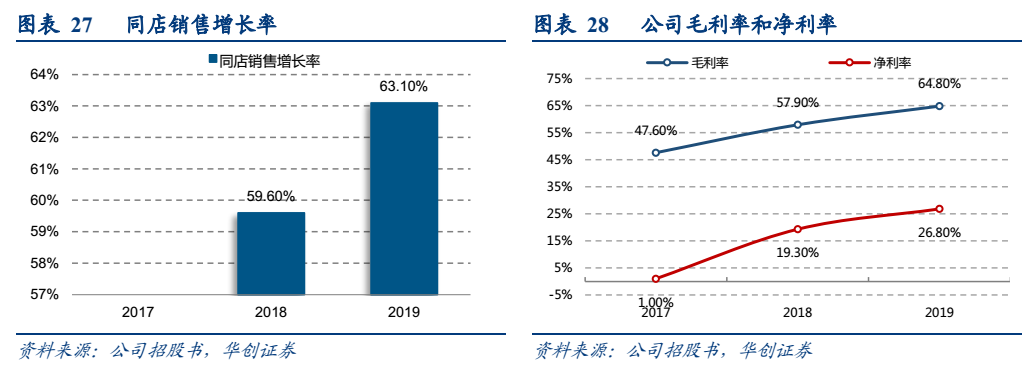

2018 年、2019 年公司同店销售增长率为 59.6%和 63.1%。2019 年公司净利率为 26.8%,毛利率为 64.8%。

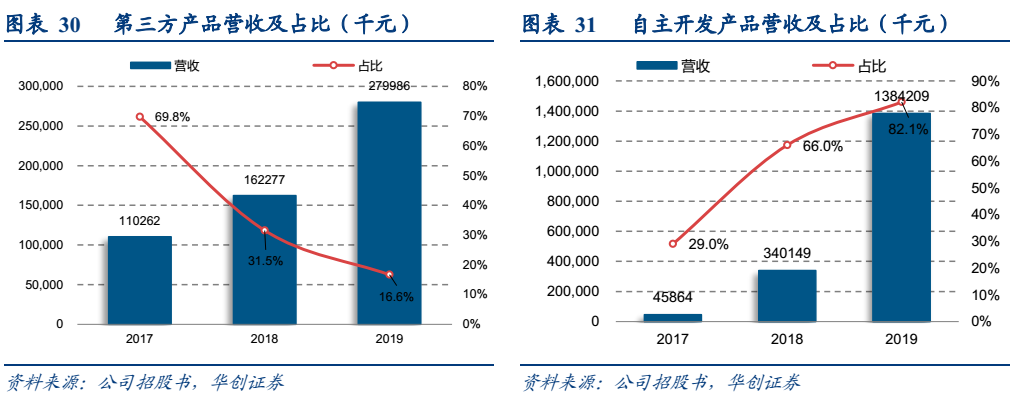

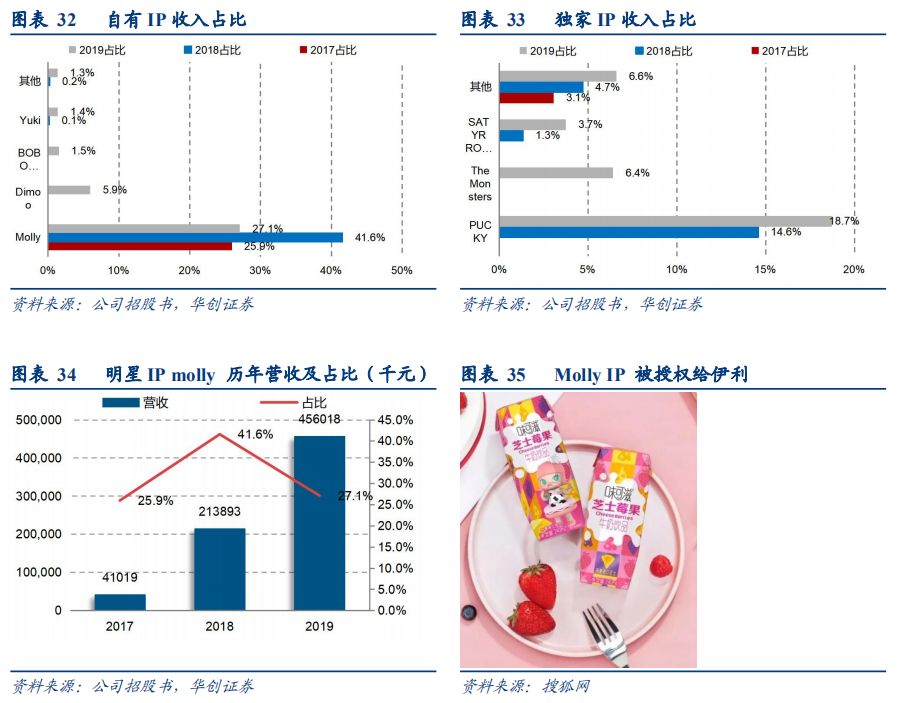

公司目前以自开发 IP 为主,销售第三方产品为辅。2019 年公司自主开发产品收入占比为 82.1%,第三方产品收入占比为 16.6%。自主开发产品中,自有 IP 收入占比 37.2%,独家 IP 收入占比 35.4%,非独家 IP 收入占比 9.5%。

公司 2016 年推出了明星 IP 形象 Molly。Molly 初代形象诞生于 2006 年,但是因为未经量产和大范围推广宣传,仅在小范围的盲盒玩家中流行。2016 年,泡泡玛特取得 Molly IP 形象的独家版权,开始量产和推广。2019 年 Molly 系列营收为 4.56 亿元,同比增长 113.2%,2017 年、2018 年、2019 年Molly 营收占比分别为 25.9%、41.6%、27.1%。

Molly 的 IP 形象甚至都被授权给伊利、香港美心月饼以推广产品。除 Molly 之外,公司还开发出 Dimmo、BOBO&COCO、Yuki 等 IP 形象,同时公司还拥有 PUCKY、The Monsters 等独家 IP,PUCKY 和 The Monsters 2019年营收占比分别为18.7%,6.4%。

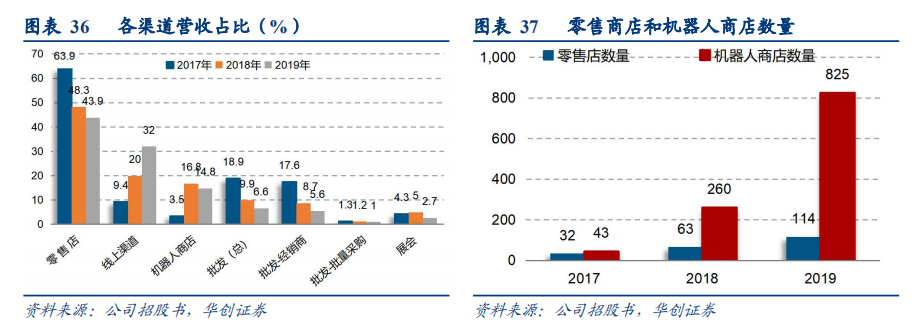

线上线下多渠道布局触达消费者,线下以低成本机器人商店(自助售货机)和零售门店并行铺开渠道。截至 2019 年底,公司在中国 33 个一二线城市的主流商圈拥有 114 家直营零售店、全国 57 个城市拥有 825 家机器人商店。2018年单个机器人商店收入为 33 万,2019 年单个机器人商店收入为 30 万。除此之外,公司每年举办北京和上海国际潮玩展以扩大影响力和收集新创意。

批发渠道方面,目前国内拥有 22 家经销商,海外有 19 家经销商。2019 年零售店收入占比为 43.9%,线上渠道收入占比 32%,机器人商店收入占比为 14.8%。

线上渠道包括天猫旗舰店、泡泡抽盒机(微信小程序)、葩趣等潮玩电商平台以及其他主流电商平台。2019 年天猫双十一活动中,公司在玩具类品牌店中销售额排名第一。泡泡抽盒机自 2018 年 9 月推出之后大受欢迎,销售收入由2018 年的 23 百万元增长至 2019 年的 271.2 百万元。

四、风险提示

品控风险;行业竞争加剧;IP 老化、新品推广不及预期。

(编辑:张展雄)

扫码下载智通APP

扫码下载智通APP