美股新股前瞻|声网(API.US):赚一毛亏一毛

自瑞幸咖啡事件爆发后,“中概股”信任危机并未影响到国内企业赴美上市的热情,实时互动云服务提供商声网(API.US)近日就递交了申请文件。

智通财经APP了解到,声网向美国SEC提交了首次公开募股申请,计划在纳斯达克上市,募集最多1亿美元资金。声网主要从事实时互动云服务,根据披露,该公司为全球开发者提供每月超过100亿分钟的实时音视频技术服务,目前在全球200多个国家和地区拥有超过20亿的SDK安装量。

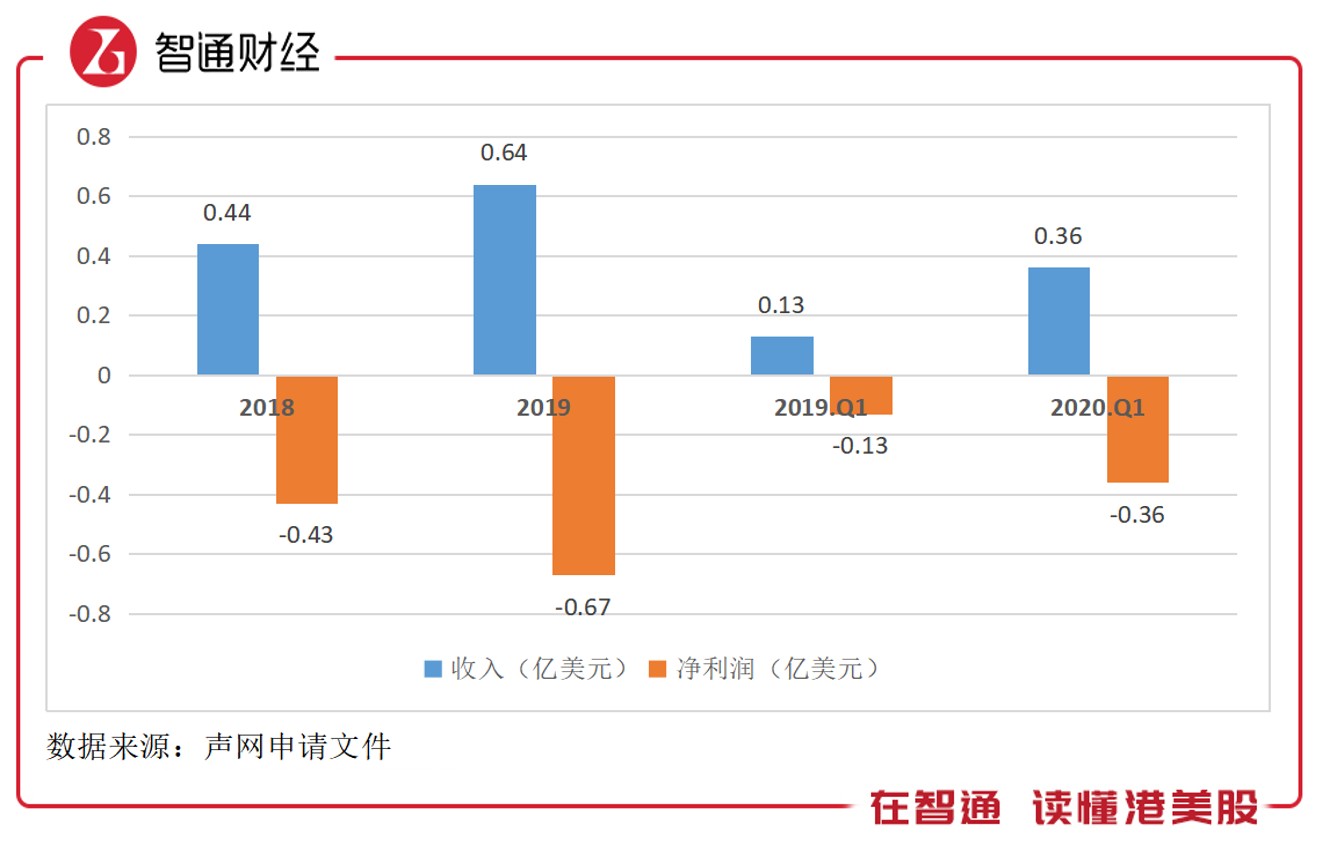

声网于2013年由赵斌创立,而赵斌曾在YY担任CTO,在音视频需求这块有一定的资源,2014年,该公司推出了实时语音产品,2015年推出实时视频产品,并签署了首批客户。不过发展到现在,目前的体量仍比较小,2019年收入约为0.64亿美元,折合人民币4.53亿元。

值得注意的是,该公司一直处于亏损状态,2018/2019年及2020年Q1,归属于股东净亏损合计为1.46亿美元,比合计总收入的还要多。发展了近7年的声网,收入体量小,而且持续亏损,此次递表申请上市,能得到投资者关注吗?

如何赚钱?

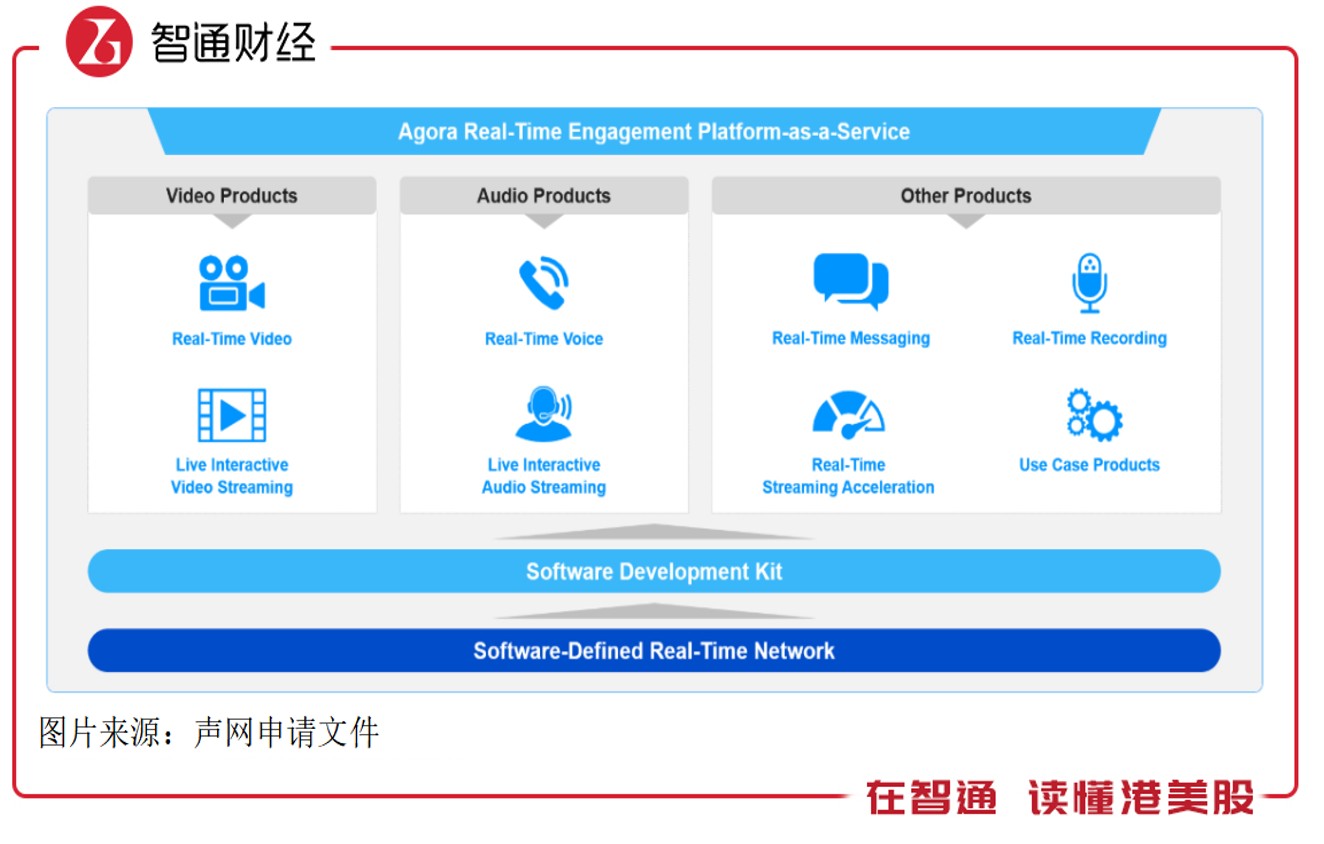

智通财经APP了解到,声网核心产品主要为Agora SDK和SD-RTN,Agora SDK可以让开发人员将交互式视频和音频流等实时参与功能,嵌入到应用程序中。而SD-RTN是一个覆盖在公共互联网之上的虚拟网络,在全球200多个协同定位数据中心运行,处理使用Agora SDK终端用户设备之间的实时数据传输。

SDK和SD-RTN是为开发人员提供的产品的基础,具体产品的包括语音通话、视屏通话、语音互动直播、视屏互动直播、实时消息、实时录制以及水晶球等,服务于各个行业,包括在线教育、社交娱乐、互动游戏、互动电商以及视屏会议等。该公司服务案例中,主要为互联网企业,如陌陌、虎牙及荔枝等。

该公司在定价模式上,前期不收取费用,每个月免费10000分钟,之后通过不同的产品定价不同,但单位基本上以每1000分钟收取,前期免费可让客户最大程度地减少初始投资并有效管理成本,对于对音视频依赖较大的直播类来说确实比较吸引。

在音视频及互动直播上,全宽带音质每单位(1000分钟)7元,视频有两个标准,分别是每单位28元和105元,小程序的音频每单位为10元,视频为30元,实时录制及旁路推流均以每单位收取不同费用。此外,实时消息的RTM按DAU计费,每月1000日活免费,之后每1000 当月峰值日活按100元收费。

声网是2B类技术型企业,赚钱主要靠B端,截至2020年3月底,该公司的活跃客户1176家,同比增加498家,而2018及2019年分别为586家及1041家。得益于卫生事件影响,2020年Q1期间,除了对音视频依赖较大的直播行业外,线上教育及直播电商等兴起,大大增加了对该公司产品需求。

2020年Q1,该公司实现收入0.36亿美元,同比增长176.9%,远高于2019年的45.5%。不过随着卫生事件逐步得到缓解,企业复工,该公司的收入大概率会回到常态,核心原因为该公司贡献收入的主要是直播或视频平台,如陌陌、荔枝、YY及B站等。而且,这些大的直播及视频平台都加大研发支出,声网或存在客户流失的威胁。

该公司的客户集中度比较高,2019年,前十大客户占总营收38.4%,对最大客户有一定的依赖度,2020年Q1,最大客户贡献了14%的营收,而第二的客户贡献了10%,前两大客户就占了24%。

行业风口好

实际上,声网的核心市场仍是主打直播及“泛娱乐”板块,而泛娱乐很早就已经兴起,早在2011年,腾讯就提出了“泛娱乐”的概念,声网的基因源于曾任YY CTO的赵斌,我们知道YY是直播平台,而直播平台包括了秀场直播、游戏直播和泛娱乐直播。泛娱乐的兴起,为直播及视频行业带来了高景气。

该公司在申请文件披露,2020年3月,公司通过10000多个活动应用程序为100多个国家/地区的最终用户提供了超过400亿分钟的实时参与功能,以全球人口算,每人每天约0.2分钟的实时互动。全球地区贫富差距不一,但如果仅计算中国的人口,每人每天约1分钟实时互动。而根据eMarketer的数据,目前美国和中国的成年人平均每天上网时间分别约为400分钟和230分钟。

在这高景气的行业中,声网作为技术性企业,确实得到了一些资本的追捧,上市之前曾经获得过多轮融资,于2020年2月完成了5000万美元的C+轮融资,由老虎环球基金和Coatue领投,晨兴资本跟投,投后估值超10亿美元。

目前该公司前五大股东中,赵斌、晨兴资本、SIG、顺为资本及Coatue分别持有27.4%、15.7%、12.5%、10.2%及9%。

赚一毛亏一毛?

声网利润表并不好看,从数据上看,基本上是赚一毛亏一毛。智通财经APP观察到,声网历年归属于股东的净亏损率接近100%,2020年Q1净亏损约0.36亿美元,而收入也为0.36亿美元。为什么会出现这种状况呢?

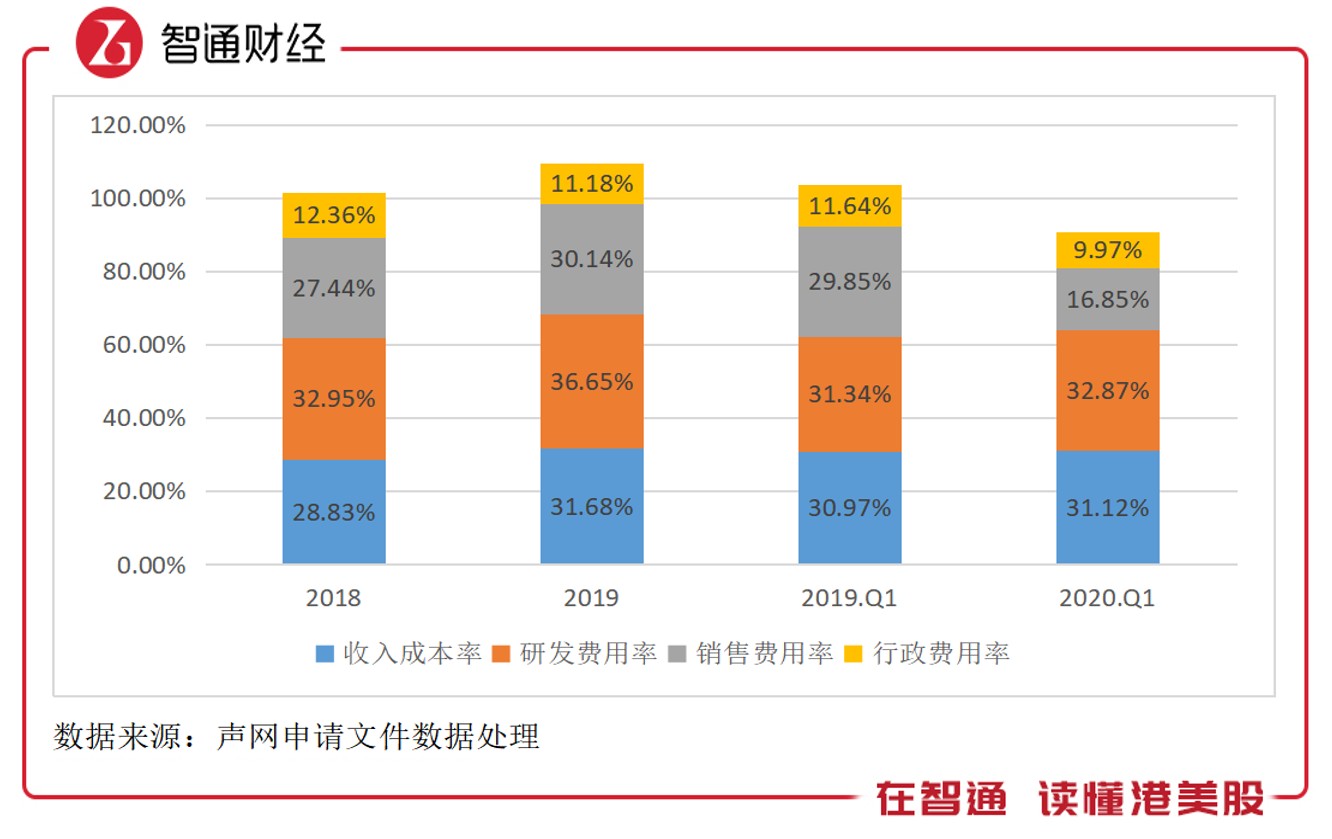

实际上,从成本费用结构上看,声网的盈利条件还是持续优化的,成本率稳定在30%左右(也就是毛利率在70%窄幅波动),在成本结构中,主要为带宽和托管成本,跟收入增长较为一致。在其他费用中,研发费用占比最大,最为技术性企业,该费用率还是保持在高位的,而行政及销售费用率则逐年下降。

2020年Q1,整体的成本及三项费用率合计为90.81%,较前两年改善了很多,运营利润326.6万美元,如果以调整后的EBITDA看,在最近的两个年度以及季度均为正数,但为何会出现比较大的净亏损呢?其实主要为可转换优先股的价值变动影响,2018/2019年及2020年Q1该项目分别变动-0.33亿、-0.51亿及-0.36亿美元。

声网的经营活动产生的现金流净额很少,2018/2019年及2020年Q1分别为53.6万、70.6万及-91.9万美元,不足以满足投资支出。截止2020年3月,该公司拥有期末现金(包括限制性现金)为1.52美元,以往年投资净流出数额看,在经营性刚好满足平衡情况下,足以支撑其未来几年的投资需求。

截止2020年3月,该公司总资产为1.97亿美元,扣除优先股等夹层权益,股东权益为-1.59亿美元,此次融资,一方面对冲掉部分赤字的权益,优化资产负债表,另一方面也有更多的资金扩大研发团队及销售团队,扩张市场份额。

过去几年在“线上”娱乐的风口上,声网都没有做大,除了竞争对手因素外,对音视频依赖较高的直播及泛娱乐行业也在主动打造自身的研发团队,降低对外部的需求,声网的潜在市场也被稀释了,现在即使上市了,要想做大也挺有难度。不过该公司财务上没有负担,客户集中度高,业绩依然会保持增长。

综上看来,声网客户集中度较高,业绩增长有一定保障,但存在客户依赖度风险,扣除可转换优先股变动部分,盈利能力是逐渐转好的,财务上风险主要为可转换优先股赎回风险,该公司上市前得到多名投资机构投资,可见投资者还是看好其市场前景的。不过该公司收入体量较小,二级市场投资者不一定认可。

扫码下载智通APP

扫码下载智通APP