透视美团(03690)供需双端增长潜力,稳态将在2022年到来?

本文来自微信公众号“相宜新科技”,文中观点不代表智通财经观点。

事项:

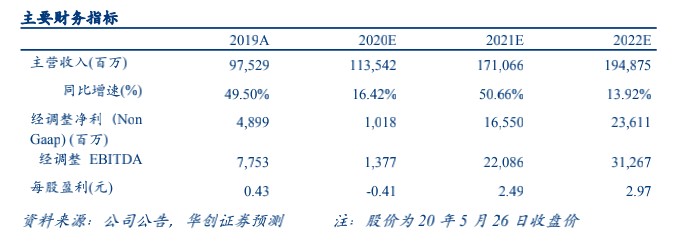

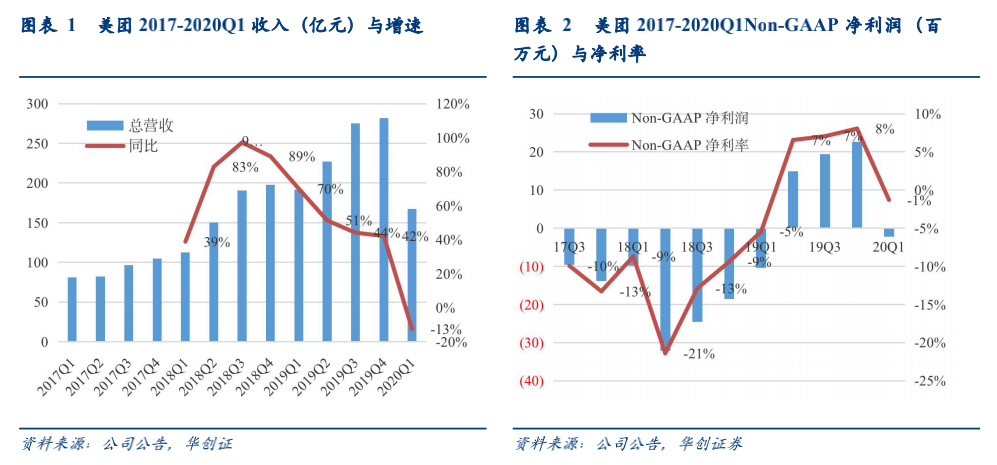

美团点评(03690)发布2020年一季度财报,公司2020年第一季度实现营收167.54亿元人民币,同比下降12.6%,经营亏损为17亿元,经调整净亏损为2.2亿元,同比减少79.4%。此前市场一致预期营收155.89亿元(-yoy18.7%);调整后净亏损为11.1亿元。

评论:

卫生事件压力下表现稳健,营收、调整后净亏损与营业亏损皆略好于预期。短期波动不改长期价值。

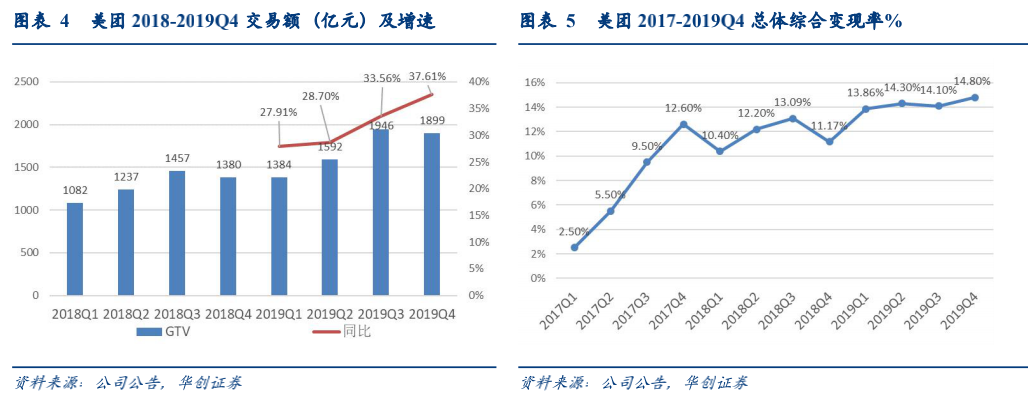

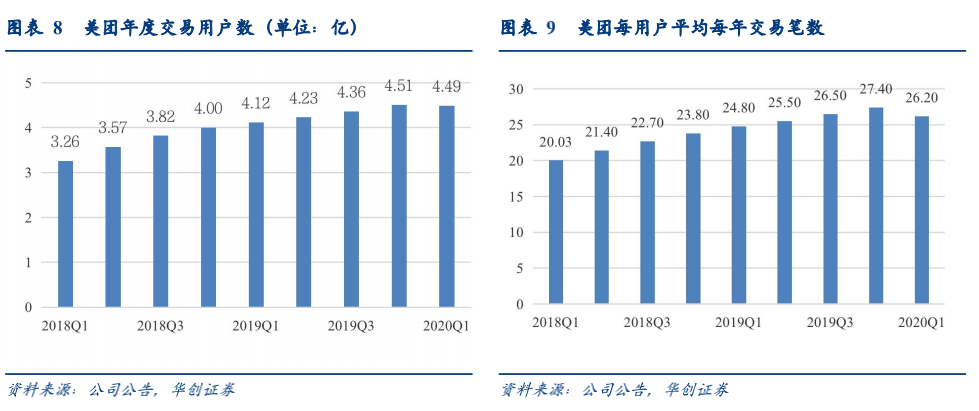

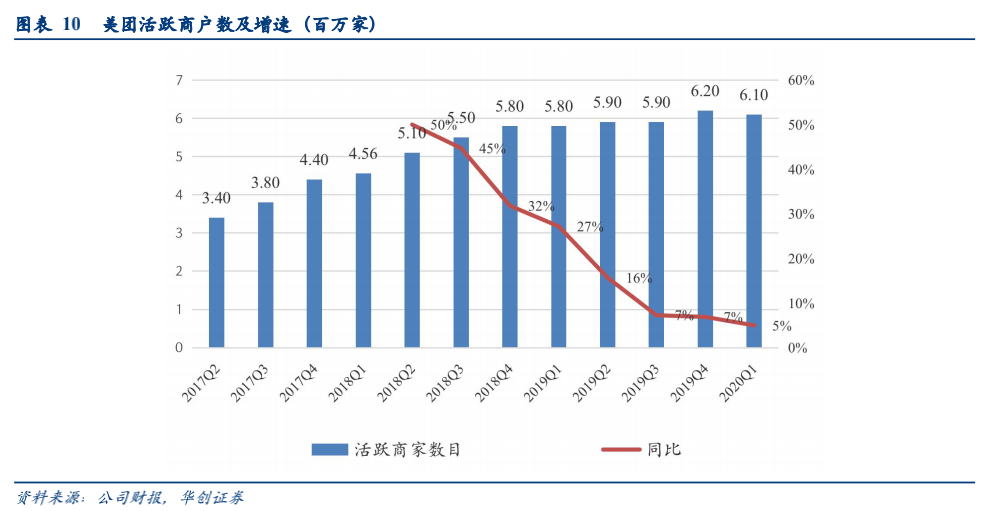

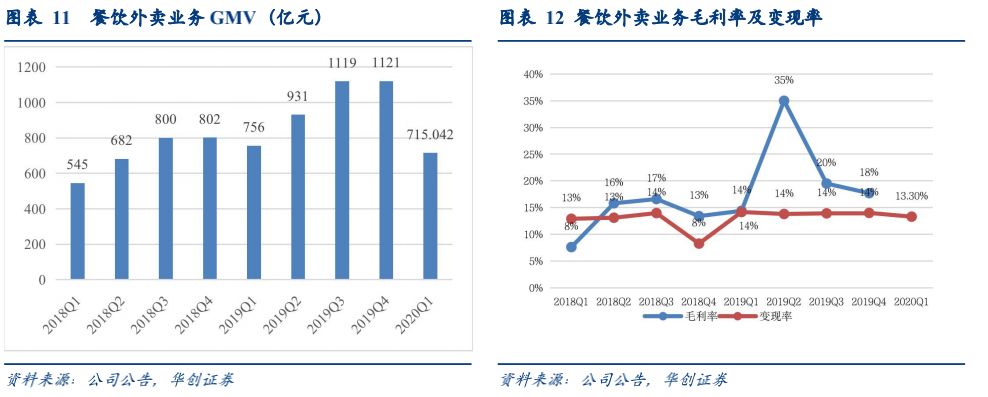

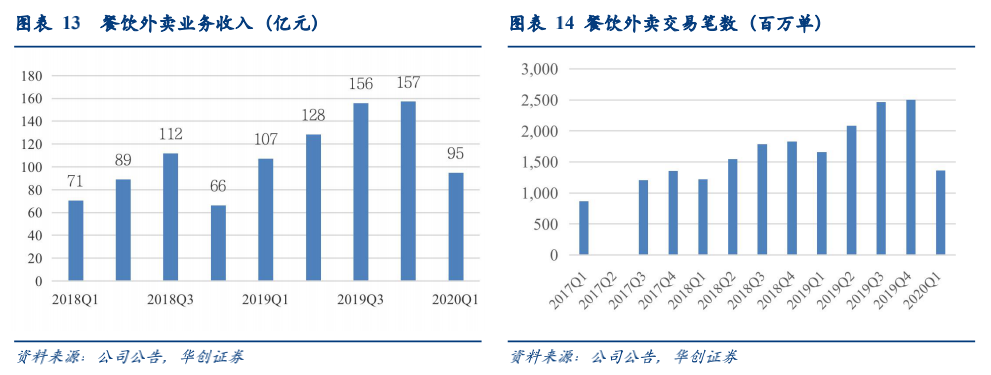

餐饮外卖业务恢复超预期,卫生事件带来供给侧结构性改变,AOV大幅提升,外卖广告增长超预期。Q1日均订单量1510万笔(同比-17.3%),GTV715亿(同比-13%),AOV大幅提升达到53元(同比+14.4%主)要源自整体供给侧结构的变化,品牌连锁商户尤其是独立的、精品商户,例如五星酒店和黑珍珠餐厅进入了供给,在卫生事件中加速拥抱外卖。广告贡献超预期增长,变现率达到1.3%,综合变现率 13.3%,同比下降0.9个点。主要源于对商户的扶持以及整体行业的修复,但长期高质量餐厅的收益将抵消这部分影响。预期随着进入Q2北方城市放松,及中小商户恢复外卖单量与GTV将引来正向增长。

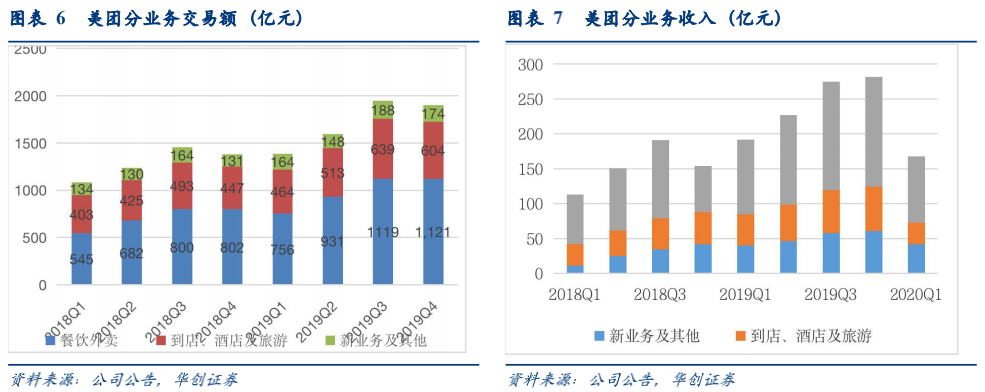

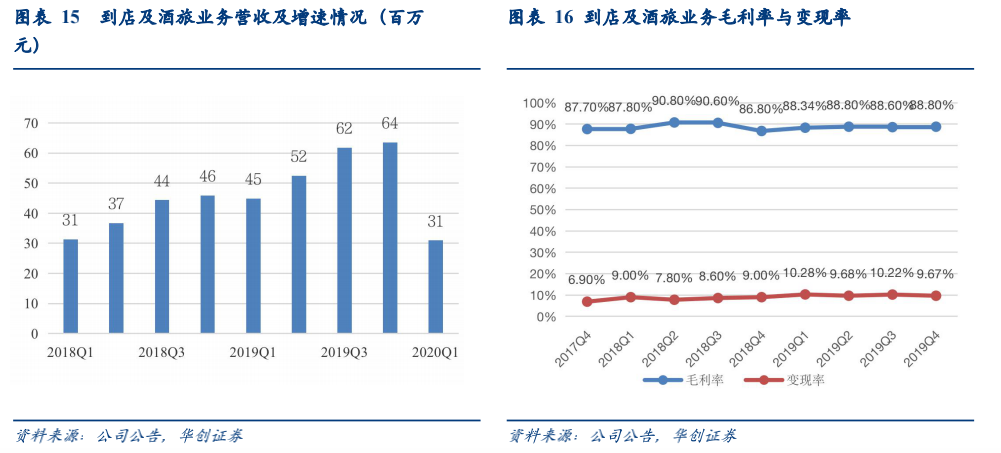

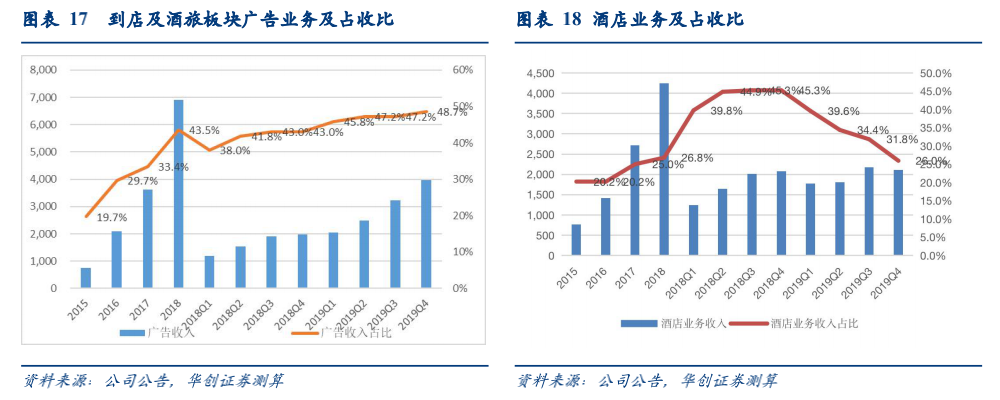

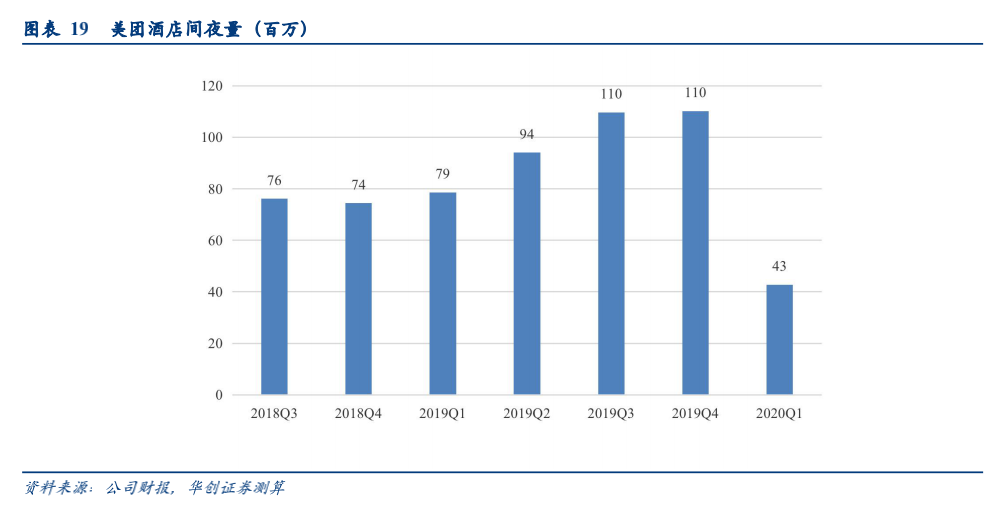

酒旅到店受行业冲击恢复较慢,但酒店竞争强度变低,整体OPM将迎来改善。到店酒旅业务20Q1收入31亿元,同比下降31.1%,经营利润22%(-14pct),由于供需两侧都保持在低位,Q2预期恢复慢于外卖业务。酒店业务行业冲击较大,间夜量4280万(同比-45.5%)。但是整体行业低迷也带来了竞争性的机会,对高星酒店的切入带来更多机会,预期随着酒店的Q2的恢复,整体OPM将迎来改善。

卫生事件为新业务带来趋势性机会。2B餐饮商户数字化取得优势,2C端生鲜和商超本地零售业务,通过卫生事件获得了发展机会。单车业务capex将加速投入,但是电单车的引入将提升整体运营效率,闪购与买菜业务受卫生事件催化,起到市场教育作用,品类的行业性增长将带来单量的持续增长。

盈利预测、估值及投资评级:公司整体盈利能力不断提升,在卫生事件压力下显示出强大的营业韧性。预计20-22年经调整净利润10亿/165亿/236亿。考虑到卫生事件为新业务带来了趋势性的机会,我们认为公司供给和需求双端显示出强大的增长潜力,2022年才可达到稳态格局,因此我们参考2022年盈利情况给予估值(前值为2021年盈利估值),2022年餐饮外卖PE估值(20X),4626亿,到店酒旅业务PE估值(30X),4686亿,新业务PS估值(1X),452亿,折现到2020年,对应9108亿港币给予目标价156港元。维持“推荐”评级。

风险提示:餐饮外卖业务竞争加剧、新业务持续亏损,卫生事件反复。

内容

1、卫生事件压力下表现稳健,营收、调整后净亏损与营业亏损皆略好于预期。短期波动不改长期价值

公司在卫生事件压力下显示出强大的营业韧性。卫生事件为新业务带来了趋势性的机会,公司供给和需求双端显示出强大的增长潜力。我们认为,依赖于极度精细化的运营以及对成本的极度把控,规模效应持续显现,平台长期价值逐步发挥优势。短期波动不改长期价值。

卫生事件压力下稳步复苏,短期波动不改长期价值。卫生事件将对20年Q1收入与盈利产生较大压力,我们预计20Q1将出现收入侧负增长与盈利的亏损。但随着国内卫生事件有效控制及三月复工,外卖、酒旅、到餐、到综等业务均不同程度迎来有序恢复。受需求侧爆发和外卖商家覆盖率提升,二季度有望实现外卖业务全面恢复,营收进入正向增长,到店酒旅业务有望在下半年迎来全面恢复。

2、餐饮外卖业务恢复超预期,卫生事件带来供给侧结构性改变,AOV大幅提升,外卖广告增长超预期

Q1日均订单量1510万笔(同比-17.3%),GTV715亿(同比-13%),AOV大幅提升达到53元(同比+14.4%主)要源自整体供给侧结构的变化,品牌连锁商户尤其是独立的、精品商户,例如五星酒店和黑珍珠餐厅进入了供给,在卫生事件中加速拥抱外卖。广告贡献超预期增长,变现率达到1.3%,综合变现率 13.3%,同比下降0.9个点。主要源于对商户的扶持以及整体行业的修复,但长期高质量餐厅的收益将抵消这部分影响。预期随着进入Q2北方城市放松,及中小商户恢复外卖单量与GTV将引来正向增长。

3、酒旅到店受行业冲击恢复较慢,但酒店竞争强度变低,整体OPM将迎来改善

酒旅到店受行业冲击恢复较慢,但酒店竞争强度变低,整体OPM将迎来改善。到店酒旅业务20Q1收入31亿元,同比下降31.1%,经营利润22%(-14pct),由于供需两侧都保持在低位,Q2预期恢复慢于外卖业务。酒店业务行业冲击较大,间夜量4280万(同比-45.5%)。但是整体行业低迷也带来了竞争性的机会,对高星酒店的切入带来更多机会,预期随着酒店的Q2的恢复,整体OPM将迎来改善。

4、卫生事件为新业务带来趋势性机会

卫生事件为新业务带来趋势性机会。2B餐饮商户数字化取得优势,2C端生鲜和商超本地零售业务,通过卫生事件获得了发展机会。单车业务capex将加速投入,但是电单车的引入将提升整体运营效率,闪购与买菜业务受卫生事件催化,起到市场教育作用,品类的行业性增长将带来单量的持续增长。

5、盈利预测与估值

公司整体盈利能力不断提升,在卫生事件压力下显示出强大的营业韧性。预计20-22年经调整净利润10亿/165亿/236亿。考虑到卫生事件为新业务带来了趋势性的机会,我们认为公司供给和需求双端显示出强大的增长潜力,2022年才可达到稳态格局,因此我们参考2022年盈利情况给予估值(前值为2021年盈利估值),2022年餐饮外卖PE估值(20X),4626亿,到店酒旅业务PE估值(30X),4686亿,新业务PS估值(1X),452亿,折现到2020年,对应9108亿港币给予目标价156港元。维持“推荐”评级。

6、风险提示

餐饮外卖业务竞争加剧、新业务持续亏损,卫生事件反复

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP