华创证券:新城悦服务(01755)背靠新城控股保持高速增长,给予“强推”评级

本文来自微信公众号“地产豪声音”,作者:华创证券袁豪团队。

要 点

1 依托新城控股高成长性,行业排名第11,分红慷概、股权结构稳定

新城悦服务(01755)1996年于常州成立,2018年11月在港交所上市。公司坚持全国化布局的发展战略,项目覆盖长三角、珠三角、环渤海、华中、华北等区域。据中指院数据,2020年公司位列中国物业服务百强排名第11位,并连续五年名列中国物业管理服务企业成长性十强。公司股权结构稳定,分红领先行业,2018、2019年分红率分别高达54.5%、52.2%,远超招股书承诺的30%,分红率领先全行业。董事会成员及管理层多数出身于新城地产,行业经验丰富。

2 管理面积高增,合同/在管高覆盖,第三方拓展积极,并购开始发力

2015-19年,公司管理面积CAGR达33%;合约面积CAGR达47%。19年末,在管面积6,015万平米,同比+40.3%,合约面积1.53亿平米,同比+36.2%,合同/在管覆盖率达2.5倍,位于主流AH物业公司第一,有力保障后续在管规模高增。19年末,公司第三方在管1,736万平米,同比+40.0%,第三方占比在管28.9%,后续外拓望成为公司规模扩张的重要一环。20年5月,公司拟以1.05亿元收购成都诚悦时代61.5%股权,收购PE对应19年业绩10.4倍,标的公司2019年末在管面积约522万平米。公司并购成都诚悦时代,有望丰富公司非住宅业态的布局,同时增强公司在西南地区的市场竞争力。

3 15-19年业绩CAGR达89%、践行高成长,利润率提升,增值服务拓新

2019年,公司营收20.2亿元,同比+72.5%;归母净利润2.8亿元,同比+85.3%。2015-19年,营收、归母净利润CAGR分别达50%、89%。毛利率和净利率分别为29.6%、13.9%,同比分别+0.2pct、+1.1pct。从结构来看,基础服务、开发商增值服务、社区增值服务、智慧园区服务收入占比分别为42%、32%、9%、17%,毛利占比分别为40%、30%、19%、11%。其中,19年社区增值服务收入同比+268%,毛利同比+190%,毛利率达64.3%,公司积极挖掘社区增值服务创新业务,后续有望持续发力。收缴率方面,19年公司当年收缴率91.7%,较18年-0.3pct,维持较高水平,且过去4年每年累计收缴率均超过95%。

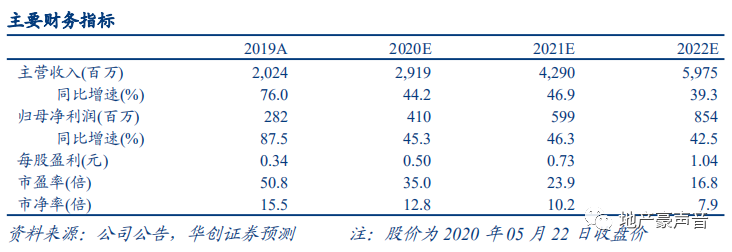

4 预计未来三年业绩高增,并合理21PE 30倍、对应目标市值200亿港元

我们认为,公司合约面积将继续高增,后续主要依靠:1)新城控股交付;2)第三方外拓;3)并购,预计2020-22年营收分别为29/43/60亿元、同比+44%/+47%/+39%,归母净利润分别为4.1/6.0/8.5亿元、分别同比+45%/+46%/+43%。参考3家龙头物管公司(招商积余、碧桂园服务、保利物业)21PE/21PS平均35倍/3.9倍,考虑到公司内生增长强劲、外拓逐步发力、增值服务快增三大优势,中长期业绩持续发力可期;我们认为公司2021年合理PE为30倍、对应21PS为4.3倍,对应目标市值180亿元(200亿港元)。

5 投资建议:继承新城速度,悦享物业未来,首次覆盖、给予“强推”评级

新城悦服务背靠新城控股,15-19年合约和在管面积CAGR分别达47%和33%,合约/在管面积比达2.5倍,位于AH主流物业公司第一,有力保障未来规模扩张。未来将依靠三大优势实现优质增长:后续新城控股竣工高增长,有望推动公司内生强劲增长;外拓持续发力,深耕优势区域;低估值并购优质标的,丰富区域、业态布局。公司增值服务快增,后续有望催生更多元化增值服务萌芽,打开更为广阔的成长空间。我们预测公司2020-22年每股收益分别为0.50、0.73、1.04元,并按照2021年目标PE30倍,给予目标价24.40港元,首次覆盖,并给予“强推”评级。

6 风险提示:业务拓展不及预期,人工成本上升致利润率下行风险

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP