复盘智能手机,看电动车产业投资逻辑

本文来自天风证券。

为什么写这篇报告:随着国产Model 3落地,电动车产业链从最初的完全由政策驱动,逐步转向市场需求驱动,产业链也将迎来真正的拐点期,因此站在当前时间点,从产业周期性的角度对投资逻辑进行再度梳理具有重大意义。

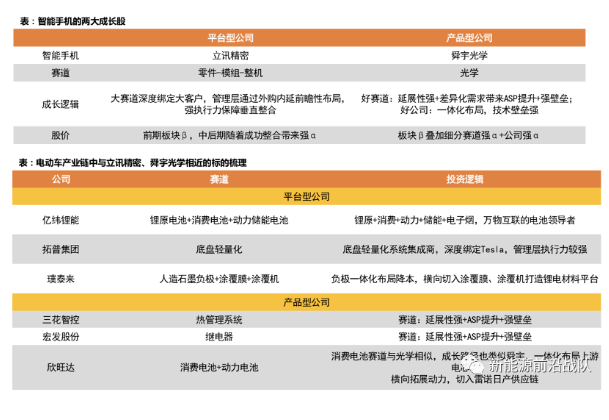

寻找Alpha:选什么类型公司穿越周期?本文复盘了智能手机十年产业周期,总结出两类真正“长牛”型公司——平台型立讯精密与优秀产品型公司舜宇光学(02382),二者均是具有好赛道,优秀管理层的特点,而比对电动车产业链与二者的相似度,我们发现具有平台属性的公司有亿纬锂能、拓普集团与璞泰来,优秀产品型公司主要有三花智控、宏发股份以及欣旺达。

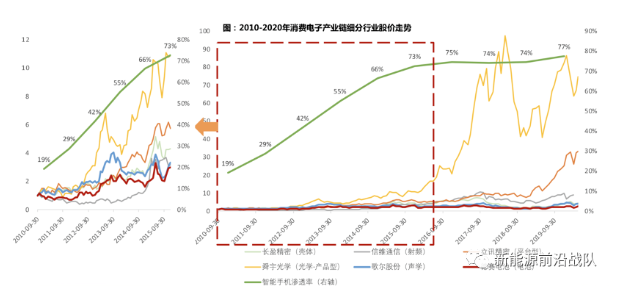

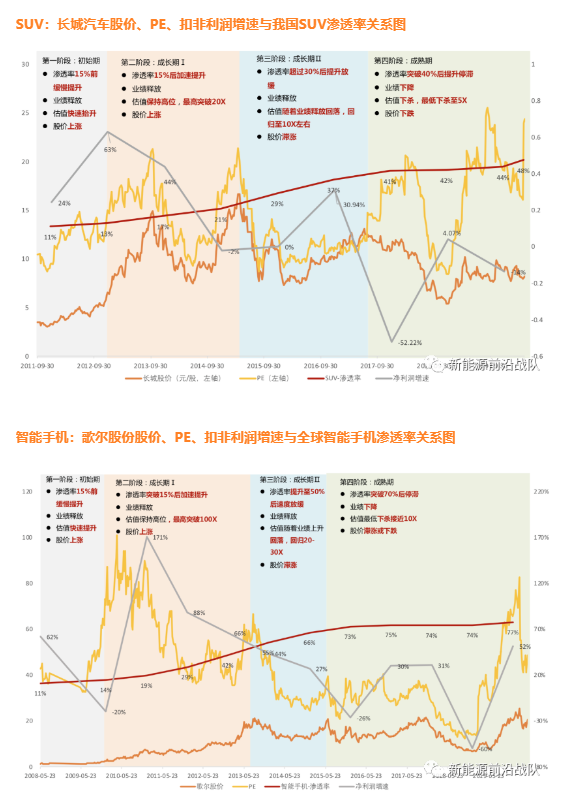

理解板块Beta,从行业周期角度看投资机会:复盘SUV与智能手机渗透率与典型公司股价关系,发现二者均符合“S型曲线”发展规律,高估值与股价上涨均在初始期(渗透率低于15%)与成长期早期实现,由此可以得出板块性投资机会主要来自于行业发展周期的前半段。当前电动车板块仍处于初始期(渗透率低于5%),板块性投资机会仍然较大。

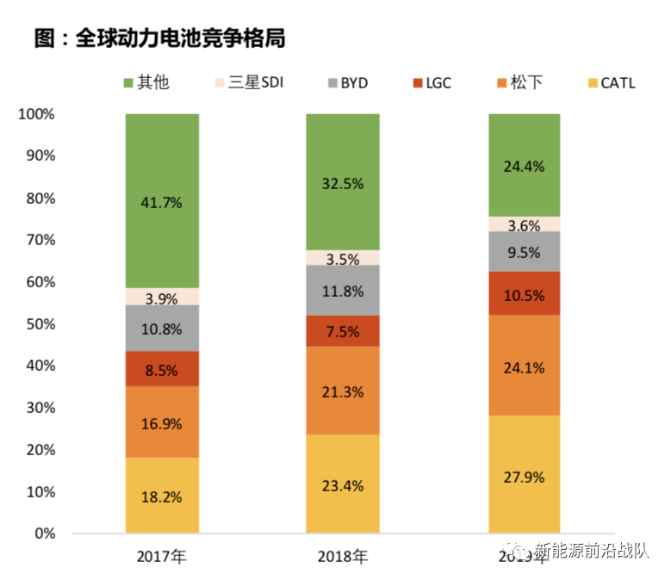

投资节奏变化,当前需要更关注关键车企特斯拉(TSLA.US)产业链:与智能手机时代先品牌商洗牌集中度提升再过渡至供应链不同,电动车行业首先要解决能源问题,因此表现为动力电池产业链加速发展,集中度大幅提升(全球动力电池CR3 19年62.5%),投资龙头电池产业链的收益大于汽车零部件公司。

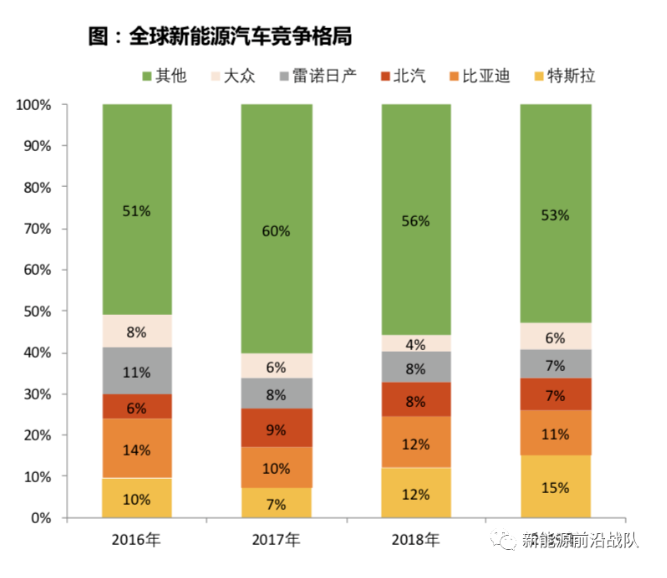

随着电池价格下降,爆款车型出现,产业投资逻辑逐步转移至关键车企产业链(Tesla)。此外,以往传统车品牌商集中度(头部仅10%)远低于智能手机(头部超20%),主要是传统车差异化不足,随着电动车的核心竞争领域迁移至芯片+软件+操作系统,用户留存度有望增强,电动车品牌商集中度或大幅提升,因此投资关键车企的供应链变的更为重要。

如何选择关键汽车供应链的细分行业?对比智能手机产业链十年发展,我们发现真正走“长牛”的公司主要有两类:平台型公司(立讯精密)与优秀产品型公司(舜宇光学)。

立讯精密成就平台背后原因主要为两点:

1)身处的大赛道足够长,存在大客户给予公司深挖,大赛道内各细分赛道的具有一定的关联性,可以通过外购内延实现垂直整合。

2)管理层眼光前瞻与执行力强:前瞻性表现为精准布局,执行力强则是成功整合各类产品的关键。

舜宇光学的十年百倍之路:

1)优秀赛道:差异化+延展性。以光学为例,纵向上,下游智能手机品牌商对摄像头有较大的差异化需求,因此产品拥有快速迭代的机会,从而使得ASP逐年提升。横向上产品延展性非常强,除智能手机外,在汽车、医疗、VR/AR等领域也应用广泛。

2)公司层面:技术与规模化筑起壁垒。持续的研发投入与规模化带来技术领先以及成本领先,而打通产品产业链(一体化),则使得前者的成功性大幅度增强。

根据二者的成功经验,我们认为电动车产业链中的亿纬锂能(万物互联,锂电应用领域广),拓普集团(底盘系统集成+管理层执行力强)、璞泰来(负极+涂覆膜+涂布机)符合平台型公司,而由于电动车产业链仍处于产业周期的初期阶段,三个标的为我们初步筛选的符合平台型公司的标准,后续竞争力仍有待持续观测。

而三花智控(延展性+ASP提升+高壁垒)、宏发股份(延展性+ASP提升+高壁垒)、欣旺达(成长路径类似舜宇,一体化布局上游电芯,横向切入动力电池)则符合优秀产品型标准。

投资建议:两条主线:1)Tesla产业链;2)海外供应链 。同时建议有现金牛业务支撑的二线电池厂。

风险提示:电动车销量不及预期,电池价格下降过快,大客户集中风险,供应商更换风险。

一、投资节奏变化,当前需要更关注关键车企(Tesla)产业链

投资节奏变化:与智能手机时代不同,电动车行业由电池先行逐步过渡至车企产业链

电动车与智能手机发展路径不同,电动车最先解决能源问题,所以与智能手机“下游先品牌商洗牌集中度提升、后供应链集中度提升”不同,电动车产业链(包括材料)率先表现为动力电池产业链加速发展,集中度大幅提升(全球动力电池CR3 17-19年分别为43.6%、56.5%、62.5%),因此投资龙头电池产业链的收益大于汽车零部件公司收益。

随着电池的价格不断下降,为爆款车型奠定基础,爆款车型的出现带动电动车下游集中度提升,同时带来上游供应链的整合。2018年特斯拉Model 3量产,特斯拉市占率开始提升,而2019年随着国产化落地,进一步催化特斯拉产业链(Tesla市占率17-19年分别为7%、12%、15%),因此此阶段转为投资Tesla产业链最优(Tesla及其产业链)。

为何投资Tesla产业链是当前最重要——未来,电动车时代车企集中度或高于传统车

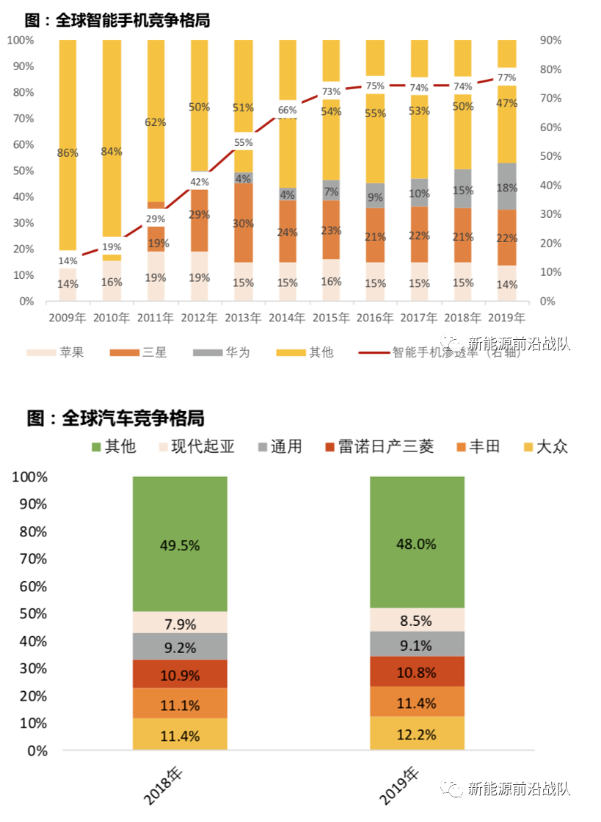

传统车 VS.智能手机:从集中度看,由于产品属性不同,集中度表现不同,传统汽车与智能手机相比,手机本身价格低,消费频次更高,手机每代产品的周期半年至一年,远快于汽车,所以迭代速度更快,份额更容易向头部集中,同时由于智能手机拥有生态因素(操作系统习惯养成),因此用户留存度更高。而传统汽车更换周期8年,用户的更换意向更多基于价格考虑、或可选品牌中是否推出新款车型,因此客户留存度低于手机,表现为下游集中度(19年CR3占比34.4%)低于手机(19年CR3占比54%) 。

电动车VS. 智能手机、传统车:电动车下游的集中度会如何?电动车关键变化在于核心竞争领域上移,从动力系统过度至芯片+软件+操作系统,这部分是最容易积累优势,如自动驾驶的迭代、操作系统的用户使用习惯,所以可以预见的是在电动车时代,下游较传统车将进一步集中。因此,成为关键厂商的供应商非常关键,投资逻辑也要围绕此展开。

结合智能手机发展历史,投资关键车企产业链如何选择细分行业?

二、寻找Alpha:长期投资选什么类型公司?

回顾消费电子十年产业链,真正的长牛股分为两种——平台型公司(立讯精密)与产品型公司(舜宇光学)

消费电子产业链十年发展中,各细分赛道代表公司涨幅不同,真正长牛的股票分为两种——平台型公司(立讯精密)与优秀产品型公司(舜宇光学)。

平台型公司:立讯前期立足连接器,股价跟随板块,随着品类扩张 ,“机电声光”平台已初步成型,股价区间涨幅超30倍。

优秀产品型公司:舜宇是典型的好赛道好公司,一直保持板块相对涨幅,区间涨幅最高接近100倍。

成为平台型公司的路上,立讯精密做对了什么?——深挖大客户

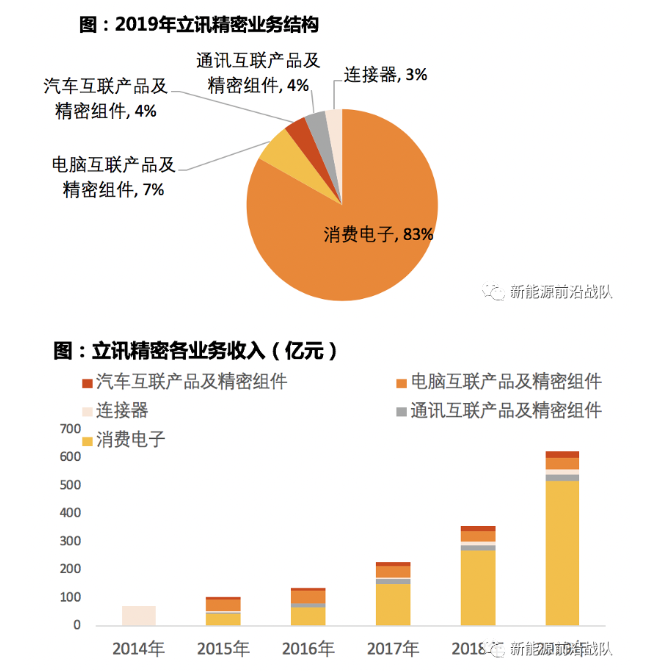

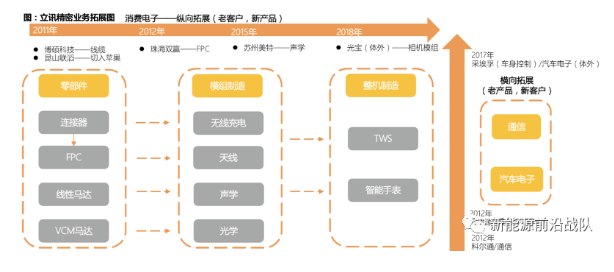

立讯精密起步于连接器,产品逐步拓宽至手机声学、无线充电、光学等模组,并进一步拓宽至智能硬件制造,目前消费电子收入仍占83%。

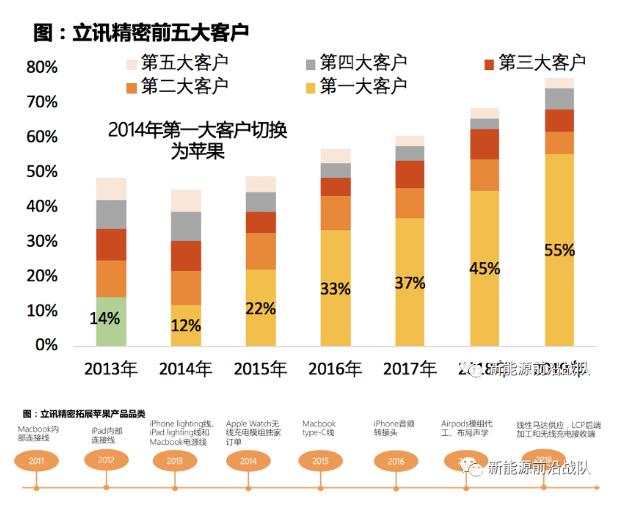

立讯精密10年60倍收入增长的背后,关键在于深度挖掘大客户苹果。从2011年收购昆山联滔切入苹果电脑供应链,逐步打通至手机供应链,2014年第一大客户切换至苹果,自此占比一路上升,产品品类不断扩张,将“老客户、新产品”的理念发挥至极致。

为何能深度绑定苹果——源自外购内延加强垂直整合能力

立讯精密创始人王来春女士曾在富士康工作近10年,1997年自主创业后,选择了消费电子中具有基础地位的连接器,连接器的生产工艺为SMT,是电子组装行业最流行的工艺,为公司后续切入模组、整机制造打下坚实基础。

在消费电子纵向上,立讯精密自2011年起开始一系列外购内延的整合,2011年外购博硕进入线缆,并购昆山联滔切入苹果供应链,2012年并购珠海双赢,切入FPC领域,2015年并购美特介入声学,加上内部自延马达、无线充电等业务,自此拥有了“零件——模组——整机”的垂直整合能力。

横向拓展方面:早在2012年公司便切入汽车电子、通信业务,随着电动车产业的发展,预计汽车电子将成为第二轮发展极。

平台型公司总结:好赛道与优秀的管理层缺一不可

根据立讯精密十年发展之路,我们总结出平台型公司的形成需要满足以下两点:

第一:好赛道

身处的大赛道足够长,存在大客户给予公司深挖——立讯绑定苹果

大赛道内各细分赛道的具有一定的关联性,可以通过外购内延实现垂直整合——立讯立足连接器,外购声学、FPC、光学,内延无线充电、天线、TWS等,形成“零件—模组—整机”的垂直整合能力,只要掌握了这一系列产品的know how,就可以兼并至一个体系,从而整体竞争力更强。

第二:优秀的管理层

战略眼光卓著:管理层的战略布局直接影响了公司的发展方向,前瞻式布局才能享受到行业发展红利——早在2011年-2015年立讯就开始布局一系列收购,为后续品类快速扩张打下基础。

强执行力:外购与拓展新产品线的真正成功整合,均需要公司拥有超强的执行力,执行力则带来低成本、高效率、优品质,决定了公司在制造业能走多远。

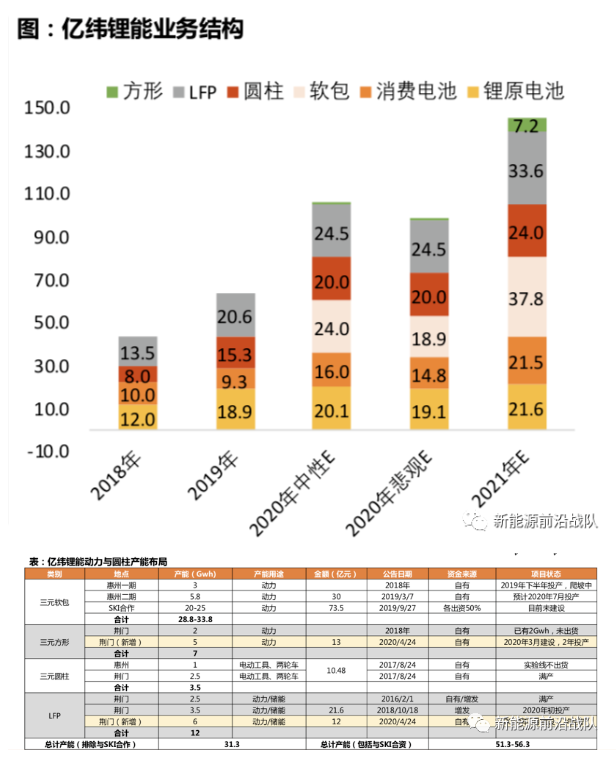

电池领域的平台型公司——亿纬锂能:锂原+消费+动力+储能+电子烟,万物互联的电池领导者

公司起家于锂原电池,有多应用扩张的成功经验。锂原电池切合了万物互联的基因,随着5G应用的拓展,公司锂原电池的应用场景更加丰富,包括ETC、智能表计、共享单车、胎压监测等领域。

围绕锂电的多应用多品类扩张是亿纬核心竞争优势。公司利用锂原的成功经验,横向拓展了消费小3C电池(智能穿戴、电子烟)、圆柱电池(电动工具)、动力电池(LFP、软包、方形)、储能电池(LFP),并且参股雾化芯龙头——麦克韦尔。

公司管理层学习能力与执行力极强。多品类多应用扩张考验的本质还是管理层的能力,从公司精准判断圆柱无法应用动力,果断切至电动工具,并成功打入TTI供应链看,公司的学习能力与执行力极强。因此精准把握TWS机遇、绑定SKI拓展软包,进入国际车企等一系列操作的成功不难理解。

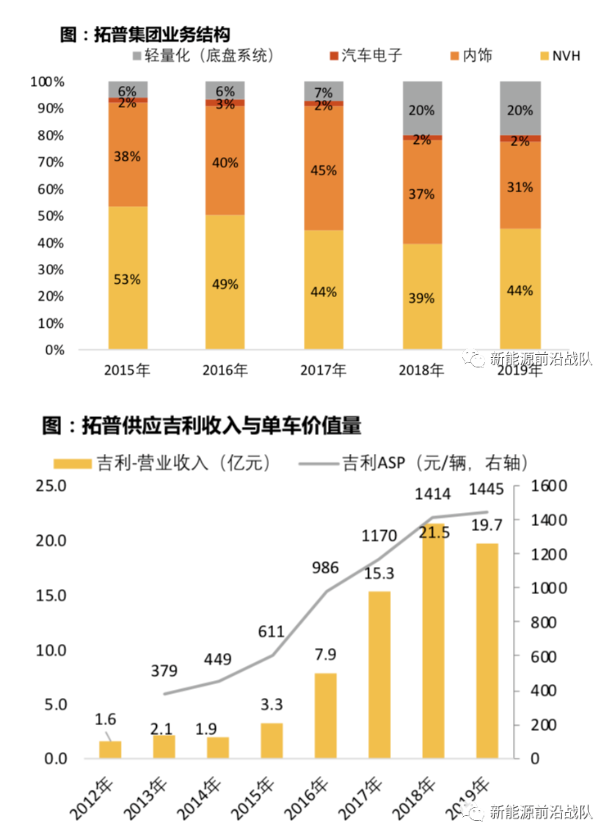

寻找电动车产业链的“立讯”——拓普集团:底盘轻量化系统集成商,深度绑定Tesla

好赛道:公司拥有成为底盘轻量化系统集成商的潜力。从NVH——轻量化——汽车电子。公司起步于NVH,有做底盘悬架系统的基础,2017年并购福多纳后拥有高强度钢的工艺,自此拥有了集成NVH与轻量化至悬架系统的能力。下一阶段的增长来自于汽车电子,公司2008年就开始布局汽车电子,2017年定增24亿发展IBS(智能刹车系统)、EVP,预计2022年贡献业绩。

过往深挖客户的能力非常强,绑定Tesla有望复制立讯绑定苹果:2014-2018年深度绑定吉利,供货从内饰、NVH再到轻量化,公司在吉利的ASP不断扩大,而Tesla在供应链选取上也偏向于拥有垂直整合能力的公司,因此拓普在深度绑定Tesla方面预计将复制吉利经历。

优秀的管理层:管理层布局长远,很早布局轻量化与汽车电子,为公司长期发展制定清晰路线。职业经理人管理,平均在基层锻炼超过10年,平均年龄约40岁,是一只充满激情、战斗力、执行力较强的管理团队。优秀的管理层将是推进垂直整合的最大保障。

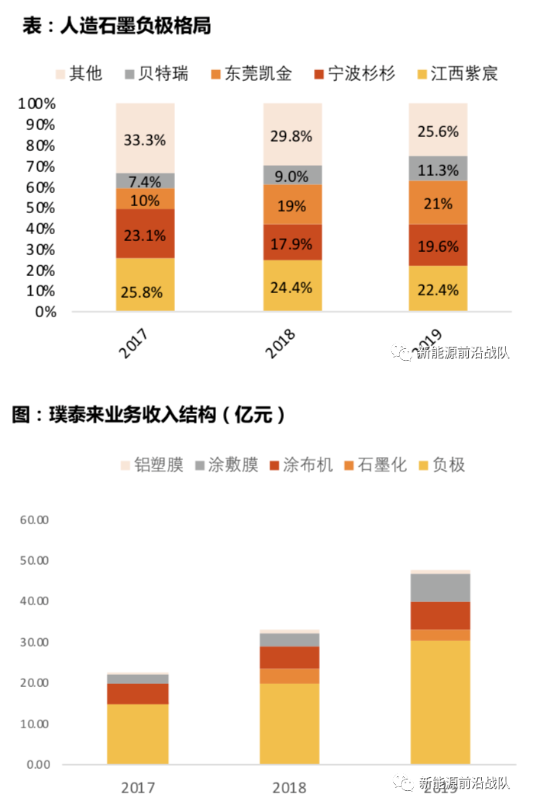

电池材料中的平台型公司——璞泰来:负极一体化降本,横向拓展涂覆膜+锂电设备

好赛道:负极是四大材料中差异化较大的行业,因此格局较优,璞泰来目前是人造石墨负极市占率第一,竞争力较强。

璞泰来深度布局负极一体化,包括布局石墨化、炭化等环节、上游布局重要原材料针状焦,随着一体化布局深入,璞泰来在成本端的优势进一步加固。

璞泰来横向拓展涂覆膜与涂布机,以打造新能源材料平台型企业,但由于涂覆膜与负极的业务联动性较少,初步成型仍需等待。

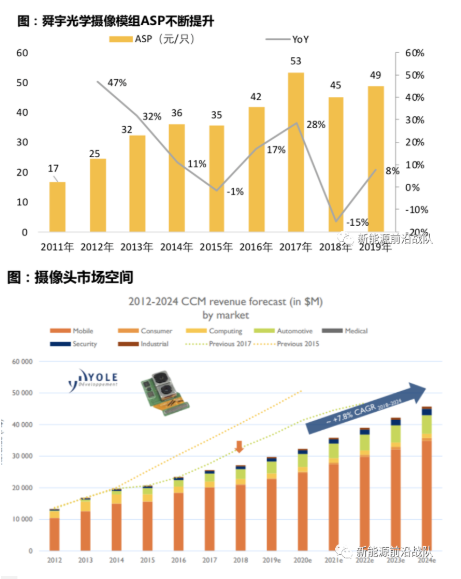

产品型公司典范——舜宇光学:专注光学,优秀赛道中的优秀公司

公司主营光学产品,包括摄像镜头、模组,主要应用智能手机,10年营收增长超20倍,是目前全球第二大智能手机摄像镜头企业。

光学是电子产业非常优秀的赛道之一,2018年全球市场规模271亿美元,每年仍有8%复合增长。

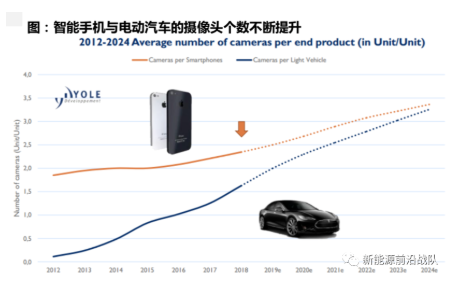

纵向上:下游智能手机品牌商大光圈、大广角、微距、高变焦、高像素等需求,催生了上游产品的快速迭代、摄像头个数从单摄到双摄、三摄不断增加,从而实现ASP不断提升。

横向上:光学下游应用广阔,除了智能手机,在汽车、医疗、VR/AR等领域应用广泛,随着智能汽车推广,摄像头在智能车的应用空间更加广阔。

产品型公司典范——舜宇光学:技术筑起壁垒,一体化布局下产品不断迭代

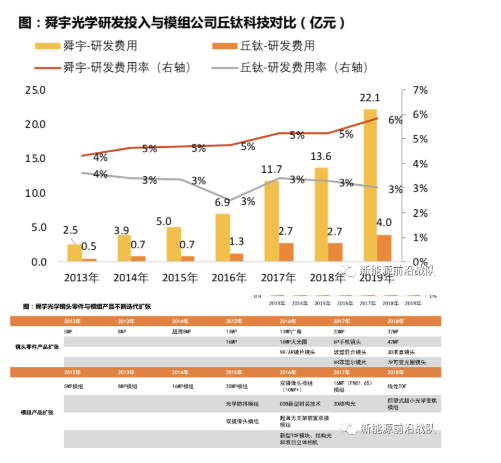

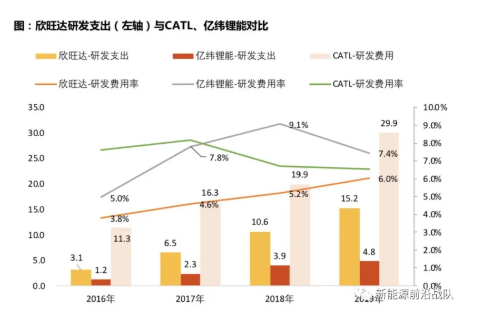

高研发筑起壁垒。舜宇研发投入力度巨大,由于是镜头+模组一体化模式,研发费用率基本是模组商丘钛的两倍。

舜宇是光学领域少有的一体化布局企业,较全球第一的大立光优势为拥有模组制造能力,而较一般模组厂优势为掌控上游镜头技术。一体化布局使得舜宇在满足下游品牌商差异化需求时拥有更高的效率,从而实现不同产品的快速迭代。

优秀产品型公司总结:优赛道+强壁垒

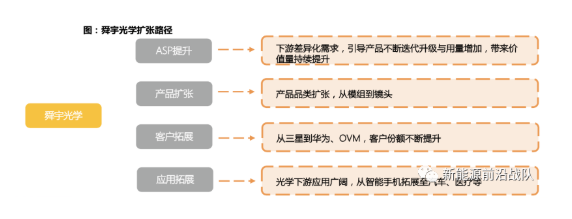

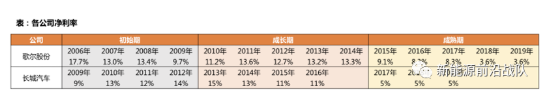

舜宇光学的十年成长堪称科技型制造业的典范:ASP提升(差异化+产品迭代)、产品扩张(模组+镜头一体化)、客户不断拓展(从三星到华为、OVM)、应用领域扩张(智能手机至汽车电子、VR/AR)。

制造业中,产品型公司非常多,而平台型公司较少。因此从众多产品型公司中选出真正优秀的公司需要满足以下几点:

第一、优秀赛道:差异化+延展性。以光学为例,纵向上,下游智能手机品牌商对摄像头有较大的差异化需求,因此产品拥有快速迭代的机会,从而使得ASP逐年提升。横向上产品延展性非常强,除智能手机外,在汽车、医疗、VR/AR等领域也应用广泛。

第二、公司层面:技术与规模化筑起壁垒。持续的研发投入与规模化带来技术领先以及成本领先,而打通产品产业链(一体化),则使得前者的成功性大幅度增强。

优秀产品型公司2——三花智控:车用热管理兼具强延展性+ASP提升+市场空间较大

从家用空调到车用空调,产品延展性增加。三花在家用空调的主要零部件为膨胀阀、四通阀、截止阀等。2004年,三花成立汽零公司,扩大产品应用领域至汽车空调。而从传统车到新能源车,汽车增加热泵空调等需求,为三花进一步拓宽了赛道。

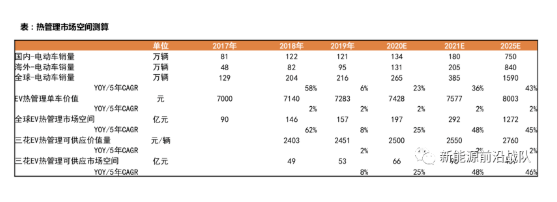

可供应ASP 提升,预计达到2000-3000元。传统车热管理单车ASP约2500元,EV热管理在6500-8000元左右。热管理系统分为前端模块、空调箱总成、零部件(包括膨胀阀)、压缩机等,新能源汽车热管理系统增加电池热管理系统、热泵模块等。三花可覆盖产品包括零部件电子膨胀阀等、热泵系统、 Chiller总成等,预计单车价值量在2000-3000元,并每年有提升空间。

远期热管理市场空间高达千亿:假设三花单车供应价值量为2500元,每年提升2%。预计2020、2021、2025年全球电动车销量265、385、1590万辆,对应三花可供应的市场空间分别为66、98、439亿元,增速分别为25%、48%、46%。假设2025年三花市占率30%,对应收入132亿元。

三花智控:全球四家电子膨胀阀制造商之一,高壁垒筑起护城河,客户不断扩张

三花是空调制冷零件龙头。截至2018年9月,三花家用制冷控制元件中的电子膨胀阀全球市占率55%。目前国际上拥有知识产权并批量生产电子膨胀阀的厂家主要有四家:不二工机、鹭宫、太平洋工业株式会社及三花智控。

技术壁垒:电子膨胀阀的作用为按预设程序进入制冷装置,调节制冷剂流量。有较高的制造壁垒,并需要计算机辅助设计数学模型。

客户:三花热管理主要客户为特斯拉、奔驰、大众等,预计2020、2021年EV热管理营收达到16.7、40.1亿元。

预计特斯拉为公司热管理最大客户,2020、2021年贡献收入8.5、26.8亿元。

优秀产品型公司3宏发股份:车用继电器也符合强延展性+ASP提升,市场空间小于热管理

继电器产品从通用(主要用于家电)拓展至汽车、电力、通信等行业,产品延展性增加。从传统车到新能源车,汽车主电路电压从12-48V提升至200V以上,因此新能源汽车除需要传统车所需的低压继电器以外,还需配备高压直流继电器。

纯电动车需增加5-8个高压直流继电器,其中主继电器预计价格在300-350元左右,而辅继电器预计价格在100-200元左右。假设平均单价150元/个,单车用量8个,高压直流继电器单车价值预计在1200元左右,约为传统车的10倍。

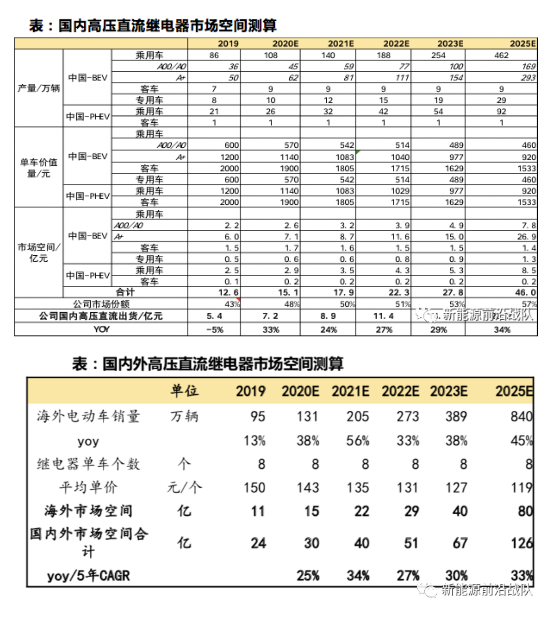

远期市场空间约126亿元:

1)国内:假设乘用车BEV A00/A0级单车继电器价格600元,A级及以上车型1200元,PHEV乘用车1200元,客车2000元,专用车600元,价格每年3-5%降幅,预计2025年行业空间为46亿,5年CAGR 25%。

2)海外:假设2020、2021、2025年电动车销量131、205、840万辆。单车用继电器个数8个,平均单价150元/个,价格每年5%降幅。预计2020、2025年海外高压直流继电器市场空间分别为15、80亿,5年CAGR 40%。预计全球合计高压直流继电器市场空间2020、2025年分别达到30、126亿元,5年CAGR 33%。

宏发股份:产品本身具有较高壁垒,进入特斯拉、大众、奔驰等供应链

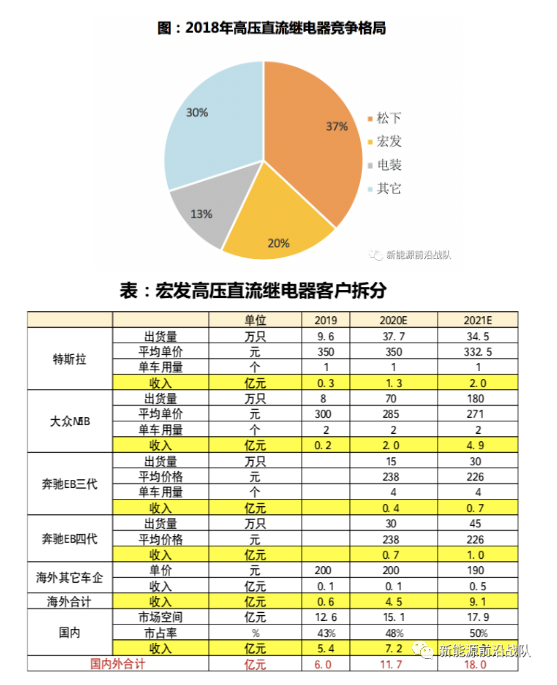

高压直流继电器有较好的竞争格局,2018年松下市占率第一,占比37%;宏发第二,占比20%;电装第三,占比13%;CR3达到70%。

新能源汽车由于主回路是直流、高电压,所产生的电弧较难熄灭,如果没有及时熄灭电弧可能会导致漏电、着火、爆炸等极端情况。高压直流继电器需具备耐高压、耐负载能力强、灭弧能力强等特点,目前仅有松下、宏发、电装等少数企业有批量供应的能力。

从高压直流继电器市占率前三的企业看,松下、电装都为大集团,继电器在营收占比较小,资源分配可能存在博弈,因此宏发有望份额持续提升。继电器在松下属于工业解决方案业务,2020财年工业解决方案营收12827亿日元,营收占比17%,营业利润46亿日元,营业利润占比2%。工业解决方案营收、利润占比都较少,而业务涵盖产品众多,不同产品资源投入可能存在竞争。

客户:高压直流继电器海外主要客户有特斯拉、大众、奔驰等,并且在国内市场有较高的市占率。预计高压直流继电器2020、2021年营收分别为11.7、18亿元。

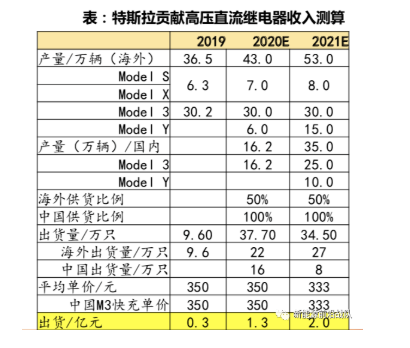

预计特斯拉2020、2021年贡献收入1.3、2亿元。

优秀产品型公司4——欣旺达:消费电池成长路径类似舜宇,一体化布局上游电芯

消费电池赛道与光学赛道相比,具有很多相似点:都是千亿级市场、下游需求多样因此差异化显著、上游电芯(镜头)技术壁垒较高。这也解释了为何欣旺达历史股价走势不如舜宇——欣旺达过去只是电池模组厂,而舜宇是镜头与模组一体化企业。

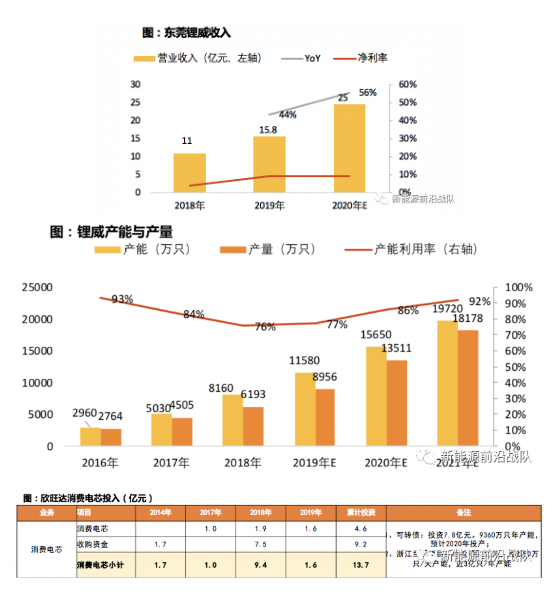

欣旺达消费电池一体化之路:早在2014年,欣旺达便认识到电池模组厂成长空间有限,毅然决定向上游布局——收购电芯公司东莞锂威,经过多年的整合增资(已投资近14亿),锂威已拥有约1亿只/年产能,并发可转债募资7.8亿元加码近1亿只/年产能,2020年3月规划在浙江兰溪投资52亿元,三期项目合计产能80万只/天(近3亿只/年)。目前锂威电芯已进入华为、OPPO、VIVO、小米手机供应链,2019年收入约16亿元,同比增长44%,预计2020年25亿收入,继续保持高增长。

欣旺达:横向拓展至动力电池,已进入日产雷诺供应链

横向切入动力电池,高度重视研发。自2017年起,公司正式切入动力电池领域,研发投入开始大幅增长,2019年已达15亿元,是亿纬锂能的三倍,考虑到公司动力电池体量,在研发方面的投入决心较大。

差异化布局,HEV电池处于全球领先地位,已切入日产雷诺供应链。公司在BEV市场已被巨头占据的局面下,从HEV寻找破局,切入日产雷诺供应链,建立与车企合作关系,为后续BEV项目定点打下基础。

三、如何看行业Beta:板块估值与渗透率的关系

以史为鉴:复盘SUV与智能手机行业渗透率,均符合“S型曲线”

电动车兼具大宗消费品与智能化产品属性,因此选取SUV与智能手机渗透率的历史变化进行复盘,二者均符合“S型曲线”,分为三个阶段:初始期、成长期、成熟期。

初始期:SUV与智能手机在约15%的渗透率前,每年渗透率提升均较为缓慢,SUV年渗透率提升只有1%-2%,智能手机渗透率每年提升1%-3%,这一阶段为行业初始期(目前电动车也处于此阶段)。

成长期:渗透率突破15%后,SUV与智能手机发展加速,迎来5-6年的黄金发展期。

成熟期:SUV渗透率超过40%,智能手机超过70%后,渗透率开始放缓甚至停滞。

在各阶段,龙头公司表现如何?我们选取SUV的长城汽车(02333)(无典型零部件代表,吉利汽车(00175)在港股,最终选长城,β属性较强),以及智能手机行业的典型β零部件公司歌尔股份。

回顾电动车行业:目前仍处于行业初始期,动力电池板块高PE或是常态

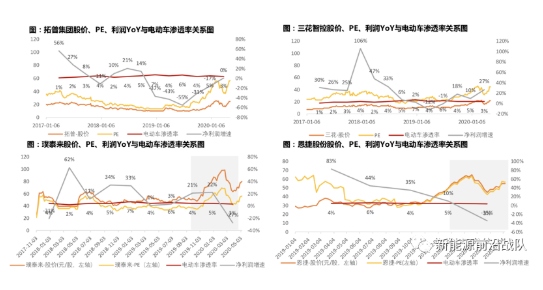

以Tesla板块代表性公司——拓普集团、三花智控,海外动力电池板块代表性公司——璞泰来、恩捷股份为例。

可以看出动力电池板块目前还处于行业第一阶段初始期:业绩释放+渗透率缓慢提升+PE快速提升+股价上涨。

目前电动车渗透率仍不足5%,而SUV与智能手机在渗透率15%之前均处于初始期,因此动力电池板块高PE或将是近几年常态。

总结:电动车预计也将经历“S曲线”,板块公司估值预计在初始期与成长期Ⅰ处于上升态势

相同点:

初始期:SUV与智能手机在行业初始阶段,渗透率均缓慢提升,板块公司估值与股价均处于上升态势,业绩释放。

成长期Ⅰ:当行业产品发展至较为成熟时(二者渗透率临界点均为15%左右),行业渗透率开始加速提升,此时行业内公司“量升”成为主逻辑,规模化提升甚至带来利润率上升,板块估值继续保持高位,业绩持续释放,股价处于上升态势。

成长期Ⅱ:当行业渗透率提升至一定高点后(SUV超过30%,智能手机超过50%),渗透率提升速度开始放缓,板块公司股价滞涨,但盈利能力保持高位,估值会通过业绩增长消化。

成熟期:渗透率提升停滞,行业整体会经历去库存、价格战等行业阵痛,板块公司盈利能力下降,业绩下滑,估值下杀,股价下跌。

不同点:

智能手机相较于传统手机为产品本质变化,同时自身的消费频次更高,而SUV与轿车产品差异性远不如智能手机与传统手机,且为大宗消费品,更换频次较低,因此二者渗透率表现为:智能手机渗透率提升速度更快,天花板更高。

总结:1)电动车行业预计也会经历“S型曲线”发展,板块内公司的股价、估值、业绩预计也遵从相应行业规律。2)电动车相较于智能手机的劣势在于更换频次较低,但相较传统汽车,产品本质发生变化,特别是后续的智能车,且与传统汽车的完全市场化不同,电动车还拥有政策催化,因此渗透率变化预计慢于智能手机,但快于SUV,天花板也高于SUV。

(编辑:杨杰)

扫码下载智通APP

扫码下载智通APP