有道(DAO.US)2020年一季报点评:业绩增长超预期,大班模式再升级

本文来自微信公众号“学而时思”,文中观点不代表智通财经观点。

核心观点

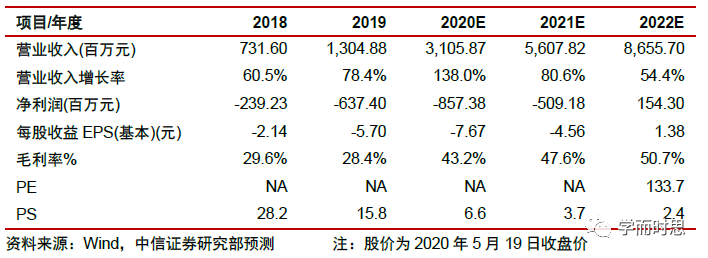

有道(DAO.US)一季度业绩表现超预期,付费课人次及客单价均有大幅提升,新课程陆续推出料将进一步增厚公司业绩,未来互动大班模式有望差异化破局,业绩增长可期。我们维持公司2020-22年收入预测31.06/56.08/86.56亿元,现价对应PS为6.6/3.7/2.4倍,维持“买入”评级。

业绩增长超预期,毛利率提升显著。1)营收及利润:1Q20公司实现收入5.41亿元/+139.8%,超过市场预期。分业务看,教育业务实现收入4.42亿元/+226.4%,其中硬件设备收入为0.53亿元/+188.7%,学习服务收入为3.89亿元/232.3%;在线营销业务实现收入0.99亿元/+9.9%。1Q20公司净亏损1.76亿元(去年同期0.79亿元),亏损率为-32.5%(去年同期-35.0%)。2)毛利:1Q20毛利为2.36亿元/+345.6%,毛利率为43.5%/+20.1pcts。教育业务毛利率为48.7%/ +30.2pcts。其中,学习服务毛利率为52%/+22pcts,主要系规模效应凸显及员工薪酬结构优化,智能硬件毛利率为24%;在线营销业务毛利率为20.5%/-10.3pcts,主要系毛利率更低的第三方分发广告占比提高。3)费用:1Q20经营费用达4.12亿元/+212.0%。销售费用为2.99亿元/+367.5%,销售费用率为55.3%/+27.0pcts,环比提升5.2pcts。研发费用为0.84亿元/53.3%,研发费用率为15.5%/-8.8pcts。管理费用为0.29亿元/+117.0%,管理费用率为5.3%/-0.6pct。公司持续加大营销投放力度,销售费用率有所提高,研发与管理费用率随收入增加逐渐优化。

有道精品课增长迅猛,量价齐升。1)收入:在线课程收入3.56亿元/+260.1%,其中有道精品课收入为3.02亿元/+264.3%,占总收入的55.7%/+19pcts;2)流水:1Q20在线课流水为5.19亿元/+286.8%,其中有道精品课流水4.46亿元/+311.9%;3)报名数:有道精品课1Q20付费报名人次达27.6万人次/+59.5%,环比增加6.7%(通常Q4为每年报名人次最多的季度)。其中,K12付费报名人次达15.3万人次/+358.7%,环比增加48.8%,成人付费报名人次达12.3万人次/-11.9%。受卫生事件推动,K12付费人次增加显著。4)客单价:1Q20有道精品课平均客单价为1619元/人次(+158.2%),环比增加48.8%。提升主要由于成人课程部分低客单价的四六级占比下降,及新推出高客单价的实用英语课程增长迅速。

新课程陆续推出增厚业绩,互动大班模式有望差异化破局。1)一季度新孵化成功初中数学和高中英语工作室,与原有初中语文、初高中物理一同形成K12领域优质产品矩阵,未来随着更多工作室的孵化成功以及新的成熟产品推出,预计将进一步增厚公司业绩;2)有道提出名师互动大班概念,实现教学模式再升级。互动大班模式将AI融入在线双师大班,在保证高效经济模型的情况下,增加了个性化、智能化、差异化的内容,提升学生的参与感与专注力,完善智能化教育链条。相对双师大班来说,互动大班具备更高的壁垒和更好的用户体验,有道未来有望通过模式升级,在竞争激烈的在线大班领域实现差异化破局。

风险因素:行业竞争加剧,行业政策变化,名师资源流失等风险。

投资建议:公司一季度业绩表现超预期,付费课人次及客单价均有大幅提升,新课程陆续推出料将进一步增厚公司业绩,未来互动大班模式有望差异化破局,业绩增长可期。我们维持公司2020-22年收入预测31.06/56.08/86.56亿元,现价对应PS为6.6/3.7/2.4倍,维持“买入”评级。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP