中信证券:中芯国际(00981)二季度指引超预期,将持续受益国产替代、行业景气持续

本文来源“中信证券研报”,作者徐涛。原标题《中芯国际:二季度指引及资本开支上调再超预期》

中芯国际(00981)为全球第四大纯晶圆代工厂、国内第一大晶圆代工厂。我们长期看好司公司14nm以下先进制程技术研发,认为公司具备超越国际二线厂商的能力,长期跻身国际一线行列,为芯片制造国产替代核心标的。短期业绩指引超预期,成熟制程景气持续,维持“买入”评级。

一季度表现强劲符合上调后指引,二季度指引及资本开支上调再超预期

公司1Q20收入9.05亿美元,环比+7.8%(位于上调后指引6-8%区间上限),同比+35.28%;产能利用率为98.5%维持高位,毛利率25.8%,位于指引25%-27%区间中值;归母净利润64.16亿美元,环比-22.9%,同比+422.9%。公司指引2Q20收入环比+3%--5%,对应约为9.3-9.5亿美元,毛利率介于26%-28%范围,高于一季度指引。公司表示成熟工艺平台产能满载,摄像头(CIS)、电源管理(PMIC)、指纹识别、特殊存储(NORFlash等)等应用需求强劲。先进工艺持续拓展通讯、手机、汽车、消费电子相关领域。公司上调2020年资本开支11亿美元至43亿美元,用于上海SN1厂先进工艺扩产以及成熟工艺产线。

预计上半年超预期或有三大因素驱动

(1)华为转单持续,后续尤其在28/14nm先进逻辑节点,华为有望有更多新品转单中芯国际制造,1Q20公司28nm/14nm节点收入环比+40.1%/+40.1%,均有明显扩增。产能方面,中芯北方12吋厂(40/28nm)1Q20扩增0.9万片/月(由4.1扩至5万片/月),依计划今年还将扩增1.1万片/月,以满足相关需求。

(2)由于设备安装进度的控制,上半年短期折旧压力小。1Q20公司14nm产能扩增0.1万片/月(由0.3扩至0.4万片/月),依计划今年还将扩增1.1万/月,同时天津8吋厂扩增0.5万片/月(由5.8扩至6.3万片/月),依计划今年还将扩增2.5万片/月,公司产能释放主要集中于下半年,相应预计下半年折旧压力将体现于毛利率。

(3)在目前公司产能利用率保持高位的情况下,新签客户或新产品代工价格有正常的价格上浮,相应带动毛利率提升,预计2Q20代工费上浮情况持续。1Q2055/65nm收入环比+13.36%,但BJFab1产能维持5.2万片/月水平,说明有部分单价提升或产品结构优化。手机应用增加,通讯类占比提升4.5pcts至48.9%。美国客户1Q20占比回升3.3pcts至25.5%,贡献可能来自高通(QCOM.US)/博通(AVGO.US)。

我们认为2020年公司将持续受益国产替代深入、华为转单、下游多品种需求持续旺盛、先进制程突破等因素催化,全年趋势向好。预计华为出于供应链安全考量将持续增加与中芯国际的合作。先进制程方面,第一代FinFET稳健上量,第二代FinFET“N+1”公司预计4Q20小规模投产,进展迅速。第二代FinFETN+1节点定义上看向竞争对手7nm,已进入客户验证阶段,公司预计4Q20进入小规模生产。公司正持续研发后续N+2节点,如若后续EUV设备到位,将支持N+2以后节点的研发。

风险因素:行业市场需求下行;市场竞争加剧;新技术研发、量产低于预期等。

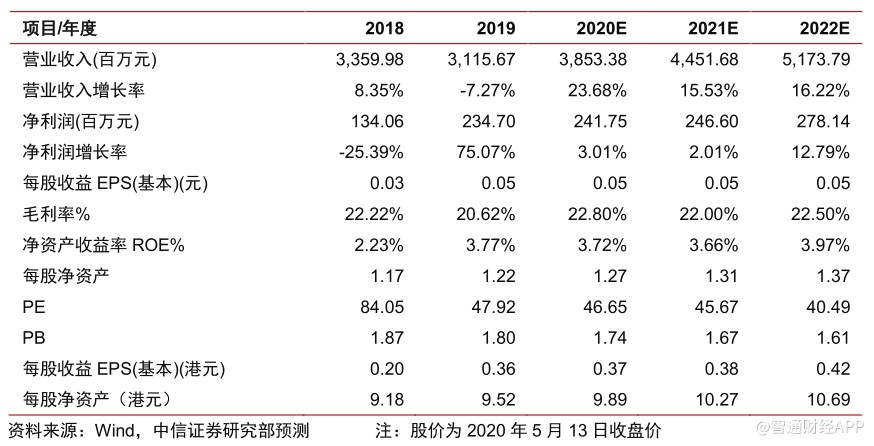

盈利预测、估值及评级:我们预计公司持续受益国产替代、下游保持景气,全年趋势向好,2Q20收入和毛利率表现超预期。因此我们上调公司2020/21/22年净利润预测至2.42/2.47/2.78亿美元(原预测为1.91/2.15/2.72亿美元),对应EPS预测为0.37/0.38/0.42港元(原预测为0.29/0.33/0.41港元),每股净资产9.89/10.27/10.69港元,按照2020年2.2倍PB,给予目标价21.76港元,维持“买入”评级。

(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP