新股前瞻|利润波动+经营现金流大滑坡,贝特集团欲借IPO“解渴”

倘若提及商品的零售和批发,浙江省一定是“中国商业史”中浓墨重彩的一笔。从古时行至四方,天下为市的浙商,到现代全国知名的义乌小商品城,再到如今一句“让世上没有难做的生意”为愿景的阿里巴巴,生意的种子在浙江的土壤上一代又一代的传承。

作为商业的上游和后盾,浙江的制造业自然也不甘落后。5月6日,浙江湖州的家居日用品制造商贝特集团向港交所递交主板上市申请,正式开始排队等待上市。

然而,作为进出口贸易企业中的一员,2020年,贝特集团的日子可能并没有那么好过。

2019年增收不增利

智通财经APP了解到,贝特集团位于浙江省湖州市德清县,主要从事设计、开发、制造及销售各类常用家用必需品,如洗衣产品、家居清洁用具及厨房用具,公司英语名称Better home也显示出好好生活的愿景。

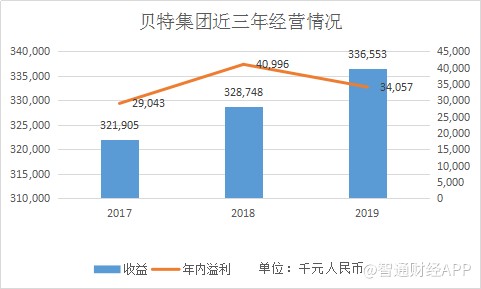

招股书显示,贝特的产品主要以OEM或ODM方式生产并售予国际品牌商或品牌授权代理以在海外市场作为批发商或零售商转售。2017-2019年,浙江贝特的营业收入由3.21亿元增长至3.36亿元,虽有增长,幅度却并不大。相应期间中,公司的年内溢利却有所波动,2019年较2018年度反而从4099.6万元下降至3405.7万元。

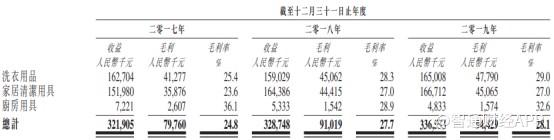

从产品结构上划分,洗衣产品及家居清洁用具为主要产品,合共分别占2017-2019年总收益的约97.8%、98.4%及98.6%,厨房用具仅占收入较小的一部分。产品的毛利率在近年还是录得较为稳定的增长,公司表示,维持或提高毛利率的能力取决于公司通过调整售价将销售成本转让予客户的能力及控制生产成本的能力,特别是原材料成本及直接人工成本。

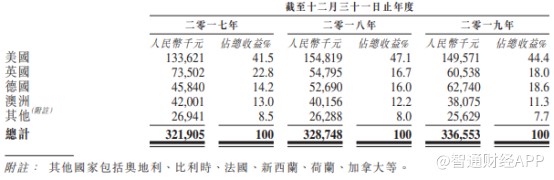

公司业务以出口为导向,产品主要销往海外。分地域来看,公司的接近45%的收益来自于美国地区,其次则为英国、德国、澳洲及其他地区。除此以外,公司亦有小部分收益来自向中国本地客户销售其自有品牌「家吉宝」旗下的厨房用具产品。

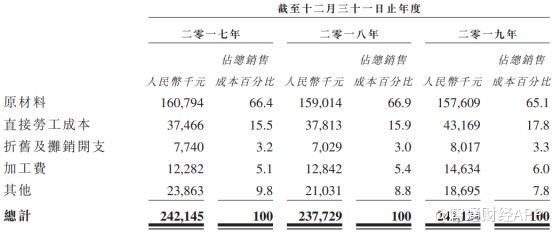

从成本角度来看,公司的销售成本主要包括原材料成本及其他劳动成本。聚丙烯树脂、钢铁、纺织品及包装材料的采购成本是原材料成本的重要组成部分。产品原材料的成本极易受市场因素的影响。

2017-2019年,原材料成本分别占公司销售成本的约66.4%、66.9%及65.1%,基本保持稳定。不过,在2020年初因公共卫生事件不少化工原料、钢铁厂商停工,存在一定原料上涨的情况。因此依然需要警惕,涨价是有限度的,如果公司不能将增加的成本转嫁予客户,任何原材料价格的任何价格波动将会影响公司的盈利空间。

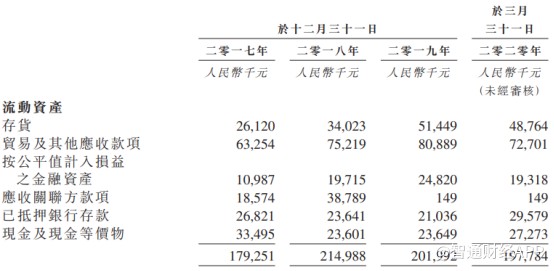

从财务角度来看,不难看出公司对资金的渴求,首先就是公司在2019年内融资成本和利息开支的上升,其次公司存货以及贸易应收款项在2019年出现了陡增的趋势,存货金额由2018年3402.3万元大幅增长至5144.9万元,贸易应收款项由7521.9万元大幅增长至8089万元,由此,贝特集团的存货和贸易及其他应收款项两项合共占据总流动资产的65%以上,占比相对较大,公司在手现金仅2364.9万元,流动资金已有所吃紧。

与此同时,公司的平均存货周转天数由2017、2018年维持的46天大幅延长至2019年时的64天,经营活动所得现金净额也由2018年时的3380.1万元锐减至2019年时的1764.1万元,销售回款又“雪上加霜”,再叠加公共卫生事件的因素在内,此时选择赴港“补血”亦是明智选择。

海外波动因素频现

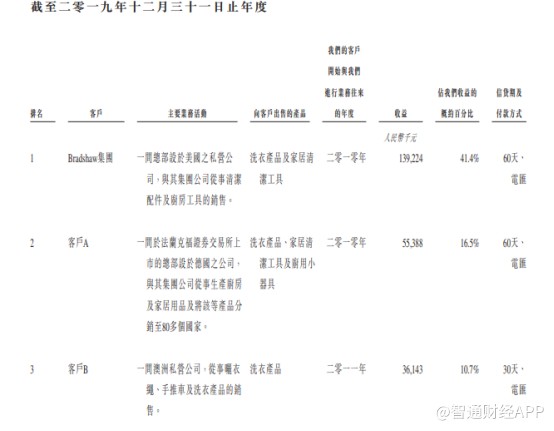

智通财经APP了解到,贝特集团的客户主要为知名国际品牌的品牌商或授权代理,而他们作为批发商(如Bradshaw集团)或作为零售商在美国、英国、德国、澳洲等海外国家转售产品。

2017-2019年间,向五大客户作出的销售分别占贝特总收益的约78.0%、77.9%及76.9%,于同期内,公司向最大客户(即Bradshaw集团)作出的销售分别占收益总额的约39.5%、42.2%及41.4%。

对于制造商的贝特集团来说,有稳定的收入来源固然是一件好事,但大客户贡献四成营收的的B面,太过于依赖于大客户和固有客群,在未来一旦市场需求发生波动或者变化,公司的风险抵御能力将受到一定冲击。

身处市场竞争的最前线,企业能够第一时间感受到经营大环境带来的生存和发展压力。在面对多变的贸易环境,有些企业会在贸易摩擦爆发之前提早布局,拥有应变的能力。然而,对于一家以订单为生的家居用品制造业来说,进出口贸易关税政策的变动使得贝特集团不得不面临关税加征成本上升、需求萎缩、原材料价格飞涨等多因素风险。

智通财经APP了解到,贝特集团销往美国的产品几乎全部列入对中国进口产品加征关税的清单4A或清单3的范围内,须加征7.5%至25%的关税,仅有一种产品(窗户清洁套装)列入清单4B。由此来看,公司销往美国的所有产品几乎须额外缴纳7.5%或25%的关税,进一步抬高了公司的经营成本。

更加需要警惕的是,中美贸易摩擦导致的贸易限制及贸易政策使得贝特集团的经营持续存在不确定性,可能使得公司客户难以制定采购计划并减少向公司下达订单,而公司超过四成营收来自于不确定性最大的美国,以及接近20%的营收来自于尚处于脱欧过渡期的英国,这两个国家的贸易政策变动将对公司未来订单销售和业绩情况产生一定的负面影响。

另一方面,鉴于公司的销售大多面向海外区域,主要以美元计值,但销售成本及经营开支主要以人民币计值,因此汇兑问题亦是不可小觑。倘公司无法提高以美元计值的产品售价以抵销人民币兑美元升值从而保持竞争力,利润率或因此受到些许影响。

扫码下载智通APP

扫码下载智通APP