新股前瞻|碳粉盒“出海”遇上远程办公 星图国际难发力

2020年初,一场公共卫生事件席卷而来,带动了家庭打印机的一阵风靡。在抗疫期间,远程教育与办公相关的外设设备需求均有大幅增长,其中家用打印机由于之前渗透率较低、强需求的特点,销量增速尤其明显,打印机相应的配件也乘着此股远程学习、办公的东风持续上行。

在中国抗疫形势有所好转之际,一家来自江西省新余市,主营为相容性碳粉的制造商星图国际悄然向港交所递交主板上市申请。

碳粉ODM制造商

智通财经APP获悉,星图国际主要制造多款可用于不同品牌打印机常见型号的兼容性碳粉盒,亦透过翻新已清空碳粉盒、移除原品牌碳粉盒的品牌名称、重新注满碳粉及替换任何损坏部分,生产再造碳粉盒。除碳粉盒外,公司亦制造少量其他打印机配件,主要包括碳带、彩带及包装物料。

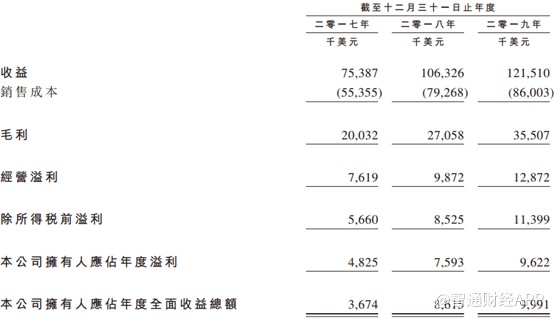

招股书显示,公司的产品几乎全部销往海外,收益自2017年度的7540万美元增加至2018年的1.063亿美元,并在2019年再度增长至的1.215亿美元,复合年增长率为26.9%。纯利方面,由2017年约482.5万美元逐年增长至2019年时的962.2万美元,复合年增长率为41.4%。近三年内,整体还是呈现较为高速的增长,且由于若干主要原材料的平均采购价格下降,公司的整体毛利率由2018年时的25.4%上升至2019年约29.2%。

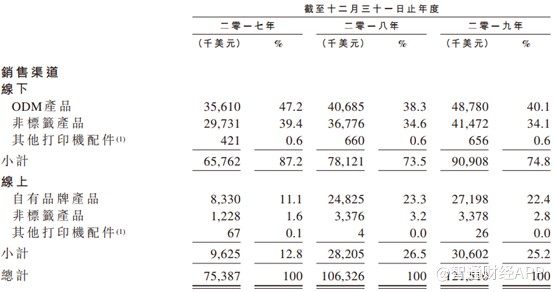

产品结构上来看,线下的销售渠道是公司主要的收入来源,近三年以来贡献总收入的七成以上,ODM产品和费标签产品占到线下销售的大部分。近年来,公司也在努力拓展线上渠道,总体保持较为平稳的增长,其中自有品牌产品收益占比较高,达22.4%。

从公司的运营模式来看,主要分为两条线,一部分的ODM产品直接销售给客户,另一部分的产品生产出来运往海外仓库,再通过海外的销售网络分两条线销售:非标签产品直接售给客户,或者由线上销售平台经营的仓库将自有品牌产品销售给客户。

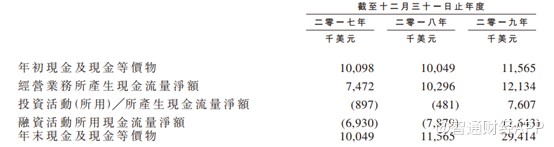

资金层面上,经营业务所产生的现金流量净额逐年递增;投资活动所产生现金流量净额一改此前流出状态,实现正向增长;融资活动所用现金流量净额一改从前大笔融资的情况,在2019年呈大幅下降,而期内所持的现金等价物亦处于近三年以来最高的水平,现金流量状况相对还是有所好转的。

值得注意的是,公司所有生产设施均位于中国江西省新余市,占地约359,446.90平方米。于2019年末,公司拥有及营运合共39条生产线,每年设计产能约为1540万个碳粉盒。生产线可通过增加或更换若干生产设备进行调整。近三年以来,生产线的使用率约为85.9%、89.4%及91.5%。但今年春节假后,公司生产设施停产,2020年2月10日恢复部分生产,并于2020年3月9日全面复产,故导致生产产出下降。

五大客户贡献两成营收

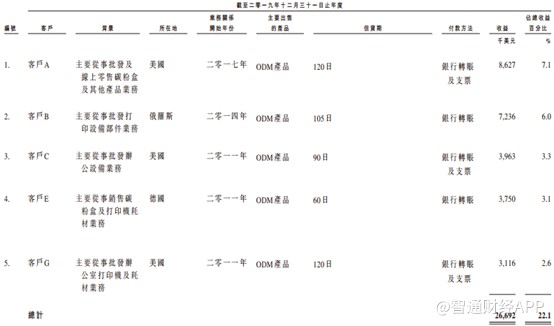

智通财经APP观测到,向公司采购ODM产品的客户通常为以中型至大型企业、政府组织或教育机构为目标向其出售,其需求通常较为稳定。星图国际的前五大客户为主要采购ODM产品的客户,多为从事批发打印设备或者办公设备的业务。公司前五大客户于2017-2019年分别贡献总收益的29.2%、19.6%及22.1%。而其最大客户于近三年分别占总收益约8.5%、5.7%及7.1%。

从客户的角度来看,公司的五大客户集中度并不是太高,亦是从2011年起长期合作,余下八成收入来源较为分散。这也极易造成公司下游获客的不稳定,因不会与客户订立任何长期销售协议,客户主要仅基于其需求,通过购买订单一次性购买货品。

另一方面,居高不下的成本也会对星图的利润空间造成一定的挤压,随着公司规模的不断扩大,销售成本也有相应的上升,由2017年时的5533.5万美元大幅增长至2019年时的8600.3万美元。而公司已售存货成本主要包括有机感光鼓、碳粉及芯片等用于碳粉盒生产的原材料。2017-2019年内,已售存货成本分别占总销售成本的70.7%、65.5%及67.0%。

尽管近年来碳粉原材料成本的下降让公司尝到了毛利率上升的“甜头”,但是从市场角度来说,原材料的价格会根据市场供需情况影响产生波动。而原材料价格水平的大幅波动可能会增加公司销售成本。

或受海外因素波动

智通财经APP了解到,星图国际通过线下销售渠道,业务遍及全球,产品主要销售予美国及德国的客户。2017-2019年内,公司收益主要来自北美洲及欧洲,2019年内来自于北美的收入占到全年收入的56.1%,欧洲及其他地区的收入占余下的43.9%。

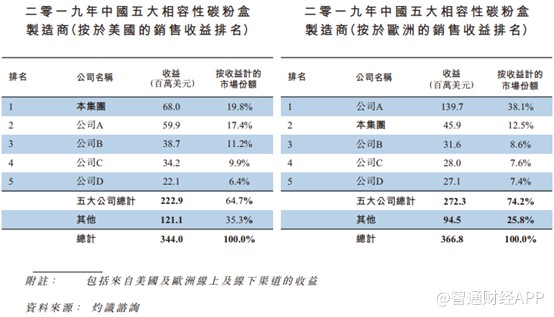

就美国市场而言,中国五大兼容性碳粉盒制造商(按于美国的收益排名)占总市场份额约64.7%。公司于2019年排名第一,占市场份额约19.8%。就欧洲市场而言,中国五大兼容性碳粉盒制造商(按于欧洲的收益排名)占总市场份额约74.2%。公司亦于2019年排名第二,占市场份额约12.5%。整体来看,公司在海外市场中的市场份额还是比较有保障的。

但正因为此,公司的收入同时受北美和欧洲方面的市场需求双重影响,而从市场需求的角度来看,打印耗材的消耗多用于公司采购和消耗。在当下公共卫生事件持续在全球蔓延的情况下,不少国家和地区纷纷采取远程办公的模式,这将对碳粉等打印耗材和配件的采购产生不小的影响,或在一定程度上影响到公司2020年的销售、回款甚至业绩表现。

另一方面,公司的大部分收益源自出口销售,而近年以来,出口销售受限于出口监管,例如税费、配额、关税、其他进出口限制以及施加贸易壁垒、市场准入监管、贸易制裁或反倾销措施。倘若美国或欧洲全球贸易政策有任何变动,包括收紧监管限制、特定行业配额、关税及非关税壁垒及税收,或会限制自中国出口的产品,也会在一定程度上对公司业务造成不利影响。

扫码下载智通APP

扫码下载智通APP