天风证券:丰巢收购速递易,快递柜进入寡头时代

本文来源于微信公众号“姜明交运观察”,作者天风交运黄盈。

1. 事件

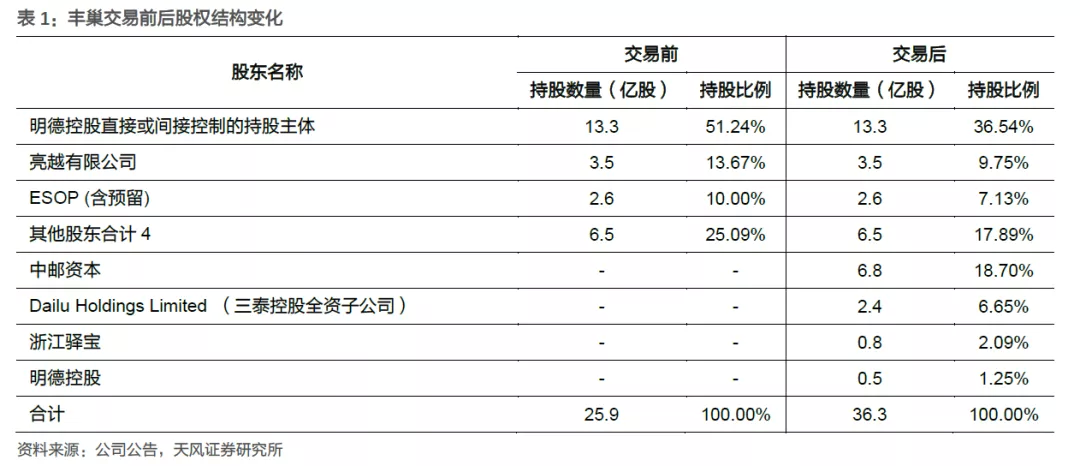

顺丰控股公告,公司参股子公司丰巢开曼拟与中邮资本、三泰控股、浙江驿宝、明德控股等进行股权重组,重组后,中邮智递将成为丰巢开曼的全资子公司。

2. 点评

中邮智递股东退出,入股丰巢开曼

本次交易完成后,中邮智递原股东中邮资本、三泰控股、浙江驿宝、明德控股将减资退出中邮智递,中邮智递成为丰巢网络的全资子公司,中邮智递原股东将有权认购丰巢开曼新发行的股份成为丰巢开曼的股东。本次交易完成后,顺丰上市公司对丰巢开曼的持股比例将从13.67%稀释至9.75%,明德控股(顺丰大股东)通过直接或间接控制的主体合计持股37.80%,中邮智递原股东将合计持有丰巢开曼28.68%股权。

收购中邮智递后,稳坐快递运营商第一交椅

丰巢与中邮速递易分别为当前市占率最高的快递柜运营商,截至2020年3月31日,丰巢目前投入约178000个快递柜,柜机占比约44%;中邮速递易占比约25%。收购后丰巢市占率将达69%。从网络效应来看,丰巢在一二线城市市占率更高,一线城市市占率超过70%,中邮速递易在低线城市网络更强,因此本次丰巢完成收购之后,丰巢网络效应有望进一步增强,将实现高中低线城市的全面覆盖。

放眼长期,盈利模式有望跑通

快递揽收与派送端面临人力成本上涨,快递柜在过去已经为快递最后一公里的投递效率发挥了重要作用,但快递柜自身始终面临难以盈利的问题。丰巢在2019/2020Q1的净利润分别为-7.81、-2.45亿,中邮速递易2019/2020Q1净利润则分别为-5.17、-1.59亿。但本次收购标志着快递柜行业格局走向寡头,2C的运营模式意味着快递柜运营商的议价能力大幅提升,我们结合4月底时丰巢开始向C端用户收取滞留费用的举措,丰巢将对存放超过12小时的包裹收费、并推出会员月卡季卡等活动,收取滞留费用之举可以督促用户提升快递柜周转效率,变相降低快递最后一公里成本,并在滞留时覆盖一部分沉没成本。因此我们认为随着习惯养成、格局改善,长期看快递柜的变现模式有望逐步跑通,盈利状况将会转好。

另外,我们认为对于丰巢这类快递或快递大股东实际控制的企业而言,快递柜的经营结果也需要全盘考虑:即考虑智能快递箱对快递公司最后一公里的成本节约+快递柜亏损或盈利之和,这个综合结果对于快递企业、尤其是直营体系公司顺丰而言更为关键。

政策支持无接触配送,公共卫生事件成培育消费习惯拐点

公共卫生事件影响之下,监管层支持无接触配送,各地均发布与之相关的支持方案,快递柜为其中的重点支持对象,如上海鼓励物业与快递企业建立市场化协作机制,加快社区、园区、楼宇等区域布局智能储物柜、保温外卖柜、末端配送服务站和配送自提点,推进社区储物设施共享,保障“最后一公里”送达。

3、投资建议

本次丰巢收购中邮速递易事项,标志着快递柜行业市场格局走向寡头,结合快递柜的政策扶持与变现上的可能,快递运营商的盈利状况有望好转,远期看,快递柜在人力成本上涨的今日,其战略作用更是非常重要。建议关注快递柜运营、制造相关标的,首选拥有丰巢部分股权的顺丰控股,丰巢作为行业第一运营商,面对上下游的议价能力均很强。另外关注三泰控股(原中邮速递易运营)、智莱科技(快递柜制造)、新北洋(快递柜制造)。

4、风险提示

快递柜盈利改善低于预期;最后一公里配送方式变化;新进入者搅局

(编辑:陈鹏飞)

扫码下载智通APP

扫码下载智通APP