巴菲特股东大会前瞻 :大佬老矣?非也

本文来自微信公众号“云锋金融”,作者王润梦、万露。

当地时间5月2日,一年一度的伯克希尔·哈撒韦大会在线上召开。

公司于4月27日发布声明称,本次股东大会只有现年89岁的巴菲特和57岁的阿贝尔(Greg Abel)两位公司董事出席,回答投资者提问。芒格和另一位副董事长Ajit Jain缺席。

巴菲特和芒格领导的伯克希尔·哈撒韦公司从1964年至2019年,回报超2.7万倍,平均年化回报超20%(同期标普500指数年化回报约10%)。

但今年注定是特殊的一年。卫生事件蔓延、市场动荡,巴老2月的航空股投资被嘲抄底在半山腰。大佬是否老矣?股东大会又能告诉我们什么?

坚持投资原则,手握现金

巴菲特1998年10月15日在佛罗里达商学院演讲时曾说:“我不思考宏观的东西。”

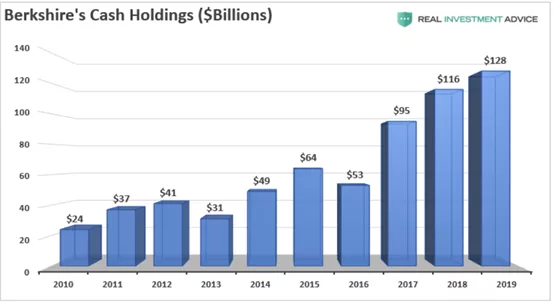

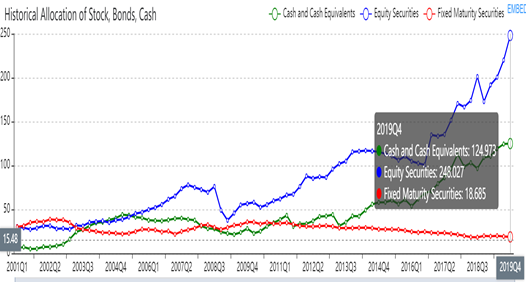

但截至2019年底,伯克希尔账上的现金及现金等价物(包括短期国债)达到了创纪录的1280亿美元,比十年前增加了4倍,现金在总资产中比重由2009年的23%上升至2019年底的32%。

伯克希尔现金头寸(十亿美元)

资料来源:Marketwatch

现金比例的上升,主要是两个原因。

原因之一是坚持投资原则,宁可错过,不买贵的。

在最新的巴菲特致股东信中,他指出了收购公司的3个标准:第一,必须从运营所需的净有形资本中获得良好回报。第二,必须由能干而诚实的管理者管理。第三,必须以合理的价格出售。(2020年致股东信:巴菲特还没有找到他的“大象”)

然而,巴菲特自2017年开始连续3年没有完成重大收购。最近一次还是2016年1月以320亿美元收购Precision Castparts。没有大型收购项目是伯克希尔·哈撒韦公司现金储备激增的原因之一。

巴菲特在2018年致股东的信中写道,要收购大型公司变得越来越难了。

“在未来的几年中,我们希望将大量剩余资金转到伯克希尔·哈撒韦控股的业务中。……但是,目前的前景并不好,具有良好长期前景的企业的价格是天价。”

无论是2008-2009年的金融危机,还是如今高度不确定的市场环境,巴菲特一直保持较为充裕的流动性,等待机会。

原因之二是宏观的不确定性。

在2019年5月巴菲特接受采访时说道:“充分就业、预算赤字达到5%、长债收益率达到3%……,我不认为这样的状况能长期存在。长期看,我不知道市场会往哪里发展,但是我知道现在是不可持续的。”

巴菲特并不看好当前宏观状况。

那么,在以往金融危机期间,巴菲特是否有一个明显的模式,即增加其现金和现金等价物头寸,以最小化股票证券可能带来的巨大损失?

伯克希尔现金和现金等价物/总股东权益

图片来源:gurufocus

2001年至2002年期间,巴菲特大幅削减了伯克希尔的现金头寸,当时科技泡沫破裂,他正在寻找逢低买进的机会。从2003年开始,他稳步增加现金头寸。在2005年到2006年期间,他说他有一把猎象枪,但却找不到一头大象。

2005年1季度,伯克希尔的现金头寸占比达到最高—50.96%。之后,在金融危机期间投资了美国银行和高盛,后来又收购了Burlington Northern和路博润,伯克希尔的现金头寸下降。最近,他在亨氏公司投入了120亿美元。

巴老说好不看宏观,但能在市场估值高企、风险上升时坚持手握更多现金,不也是微观观点的宏观表达吗?

非公开市场投资业绩稳健依旧

人人称道的“股神”巴菲特不会一分钱不花,公司的大部分资金投在了非公开市场上,根据伯克希尔哈撒韦2019年报,非公开市场投资占总资产约2/3。

从近几年的公司财报看,与股权投资波动性较大不同的是,伯克希尔的非公开市场投资业务相对稳健。

非公开市场业务主要包括3个部分:制造业、服务和零售业投资;保险(财产和意外险)业务以及公共事业和能源。我们分别来看:

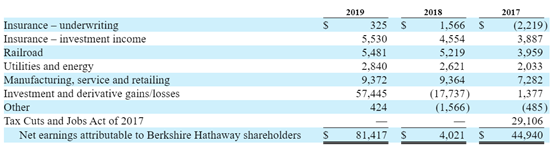

不同业务对净利润的贡献(百万美元)

来源:伯克希尔·哈撒韦2019年报

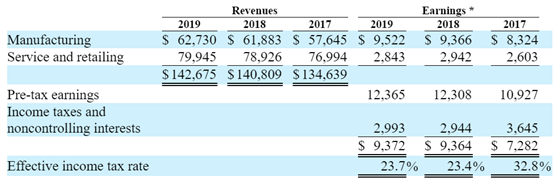

制造业、服务和零售业持续稳定贡献盈利,近年地产相关制造业表现最优

在伯克希尔投资的制造业公司中,有生产化工产品的路博润公司(Lubrizol)和为航空航天、电力等提供金属制品的精密铸件公司(Precision Castparts)、国际金属加工公司(International Metalworking)、马蒙公司(Marmon)、农业设备公司CTB international;

投资的地产产业链有克莱顿住宅(Clayton Homes)、Shaw、Acme buildingBrands等;消费行业包括休闲汽车(ForestRiver)、以及服装和鞋类公司等。

资料来源:伯克希尔·哈撒韦2019年报

伯克希尔的投资涉及到了衣食住行各方面,统计盈利时分工业产品(industrial products)、地产产品(building products)和消费品(consumer products)三大部分。2019年无论是营收还是盈利,它投资的制造业、服务和零售业,收获都略微好于2018年。

但三大产品中,工业产品表现不佳,地产产品涨幅明显。 2019年,美元走强、国际贸易紧张局势和美国贸易关税,这些多重不利因,伯克希尔投资的部分公司尤其是占比最大的工业品公司受到了负面影响。

2019年工业产品的收入306亿美元,税前利润为56亿美元,都比2018年略有下降。其中主要的Lubrizol公司受到法国鲁昂火灾的影响,收入下降了5.2%。

受益于近年房地产市场复苏,伯克希尔投资的地产相关的公司获得了可观收益。2019年,地产产品获得收入203.3亿美元,净利润26.3亿美元,分别比18年上涨8.83%和12.84%。

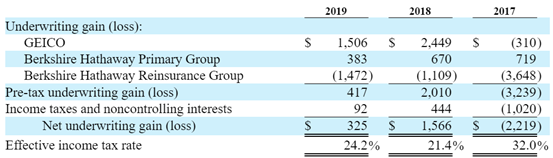

保险业务表现不佳,但保险投资增长稳定

伯克希尔·哈撒韦公司的保险业务在2019年产生了3.25亿美元的利润,2018年这个数字为16亿美元。伯克希尔旗下负责这块业务的主要是3家公司:GEICO、Berkshire Hathaway Primary Group(BHPG) 和再保险集团BHRG。

资料来源:伯克希尔·哈撒韦2019年报

2019年伯克希尔的保险业务的收益显著低于2018年,再保险业务的亏损高于2018年,再保险业务再次陷入困境。

相比而言,2019年发生的重大自然灾害发生较少,2018年飓风和大火、2017年的哈维和厄玛飓风,都让保险业务蒙受了损失。但2019年的再保险业务损失较2018年却进一步扩大。

这主要是因为2017年与AIG签订的合同。当年,巴菲特与AIG达成了一项追溯再保险协议——向AIG赔偿其在2016年之前发生的某些商业保险损失事件的损失,最高赔付250亿美元。”追溯再保险合同产生的税前承保损失在2019年为11.89亿美元,2018年为9.47亿美元。

2019年保险投资获得净利润55.3亿美元,比2018年增长21.4%。与保险公司直接打理保险业务不同,保险投资是由伯克希尔的投资大佬们决定的。

公共事业和能源增长稳定,伯克希尔未来持续布局能源

截止2019年末,伯克希尔的公用事业和能源业务的税后利润比2018年增长了8.4%。

非保险业务的两只领头羊属于公共事业和能源领域:BNSF铁路公司和伯克希尔·哈撒韦能源公司BHE。它们2019年总共赚了83亿美元,比2018年增长了6%。

2019年4月30日,伯克希尔公司投资100亿美元给西方石油公司(Occidental Petroleum)。2019年8月8日西方石油受收购了另一家石油公司——Anadarko。

公开市场投资多有变化

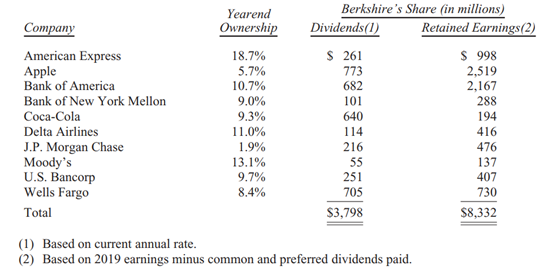

截止2019年12月31日,伯克希尔·哈撒韦公司总资产为8177亿美元,投资公开市场股票的总市值为2480亿美元。这占比约30%的资产广为市场关注。

伯克希尔股、债、现金配置情况

绿色:现金和现金等价物 蓝色:权益性证券 红色:固定期限证券

资料来源:Gurufocus

关于股神巴菲特的价值投资,人们经常会提到那句,人生就像滚雪球,重要的是,找到那条又湿又长的雪道。

巴菲特找到了哪些雪道呢?又有哪些“换道”的行为呢?

近年来,股神的持仓多次调整。

来源:伯克希尔·哈撒韦2019致股东信

继续增持科技板块,减持了钟爱的苹果

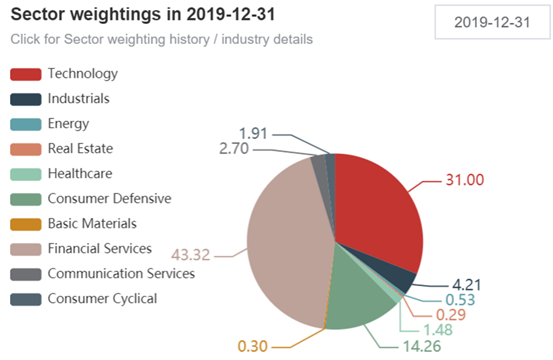

2011年2季度,在巴菲特的股票持仓中出现科技板块,占比7.53%。到2019年底,伯克希尔持有的科技行业股票已经占31%。

2019年底伯克希尔持股各行业比重

2016年,伯克希尔·哈撒韦首次投资新科技公司——苹果。此时,距离乔布斯去世已过五年,苹果已经熟透,看上去非常像稳健而有护城河的可口可乐。苹果也被巴菲特称作“伯克希尔的第三大业务”(前两大分别是保险和铁路)。

在买入苹果股票两年后,2018年的8月,苹果股价一路飙升,一跃成为美国第一家股票市值万亿美元的上市公司。苹果作为第一大持仓,账目浮盈达到383.8亿美元,收益109%。

但在2019年四季度,伯克希尔减持了苹果公司370万股股份,减持比例达到1.48%。减持后,苹果股票是巴菲特投资组合中的头号持仓,占总持仓的29.7%。

另一只被巴菲特“钟爱”的科技股便是亚马逊。

在2016年股东大会上答问时,巴菲特就披露了自己曾经有机会购买亚马逊的股票,承认:“我实在是太愚蠢了,没有看清现实。我那时并没有预想到贝佐斯能够取得现在这样规模的成功。”

2019年5月接受CNBC采访时,巴菲特透露建仓亚马逊的消息。2019年第1季度,伯克希尔买入48.33万股亚马逊股票。第2季度增持11%亚马逊股份54000股后,伯克希尔持有了53.73万股亚马逊股票,总价值达9.57亿美元。

亚马逊作为全球著名的电商平台,其收益非常可观。公司市值一路飙升,于2018年9月4日突破万亿美元大关。虽然之后亚马逊公司市值有所波动,但仍然保持在9000亿美元上下。

减持老牌金融股,看好ETF

2019年,伯克希尔在不同程度上削减了美国银行、富国银行、纽梅隆银行、高盛等等老牌金融股的仓位。2019年四季度,公司减持富国银行5500万股,减持比例14.58%;减持高盛的比例高达34.59%。

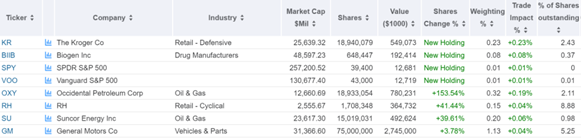

但金融股仍是巴老公开市场股票中持仓最多的行业。2019年底占持仓43.32%。 同时,巴菲特在2019年第4季度破天荒首次买入了他多年来向大众推荐的ETF指数基金。这笔2500万美元的投资,约平分在了两只挂钩标普500指数的ETF中,一只是先锋领航集团发行的Vanguard S P500 ETF(VOO.US),另外一只是道富环球投资管理发行的SPDR S P 500 ETF Trust(SPY.US)。(巴菲特忠告妻子:我死后,买ETF)

巴菲特本人对ETF的肯定从1993年就开始了,并在2007年和2013年再次推荐ETF。甚至建议投资者将90%现金配置到低费率的ETF上。

直到2019年第4季度,巴老终于做到言行一致。某种程度上,这一投资也标志着主动投资者向被动投资趋势的让步,以及伯克希尔的主动风格的削弱。

2019年度,巴菲特持仓变化情况

资料来源:Gurufocus

在当下背景下,巴菲特的“对”与“错”

巴菲特今年以来的几次操作曾令吃瓜群众一度热议。

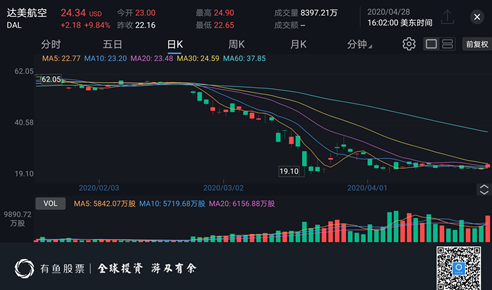

2020年2月27日对达美航空(Delta Airlines)进行了增持,斥资约4530万美元,以每股45.48美元至47.14美元的价格,买入97.6507万股达美航空。

但随着全球卫生事件蔓延,尤其是美国“紧急状态”和居家令的颁布是航空业备受打击,仅过了1个月,巴菲特选择“割肉”,以22.96-26.04美元/股的价格区间出售了1299万股达美航空股票,约3.14亿美元;同时,还以31.38-33.97美元/股的价格区间出售了230万股的美国西南航空的股票,约7400万美元。(详见二条)。

来源:有鱼股票APP

银行股也讲了类似的故事。

伯克希尔·哈撒韦于3月3日以平均每股40美元增持了纽约梅隆银行923.49万股,约3.59亿美元 ;而4月7日和8日卖出纽约梅隆银行86.9万股股票,出售价格在35.31-35.83美元/股。卖出部分实现损失约24亿美元。

为什么会这样,主要基于巴老对卫生事件对经济影响的谨慎预估。

3月初,他曾说过:“此次因卫生事件和油价大跌所导致的经济危机,危害比不上2008年的金融危机。”但随着卫生事件在欧美蔓延,显然巴老重新审视有了不同的判断。

虽然给人感觉是股神抄底失败,但本来没有任何投资者能够预判所有的不确定性,迅速认清市场情况并及时调整,也是投资老手的谨慎之举。

此外,还要认识到,2020年对航空股和银行股的这两次操作,对于伯克希尔而言不是大的投资决策,仅占到持仓的1%左右。

而他在2019年四季度的一些操作让人看到了作为股神的前瞻。 2019年四季度,伯克希尔·哈撒韦增加了约5.49亿美元克罗格公司(Kroger)和约1.92亿美元渤健公司(Biogen)持仓。其中,Kroger是美国仅次于沃尔玛的零售商,也是世界上第五大零售商,在美国卫生事件期间,它增加了超过20000个新的工作岗位。

结语

本次巴菲特股东大会,想必大佬也会就现金、非公开市场投资,和持仓状况作出解答。同时也可能会交代伯克希尔·哈撒韦未来的接班人,从本次股东大会的出席情况看,Greg Abel的呼声更高。

2019年,巴菲特手上的现金创了记录、保险业务表现不佳、首次买了ETF;2020年他割肉航空股和银行股,持仓股票亏损一度超过460亿美元。

但大佬还是大佬,他在波动环境中的谨慎前行,对于行业有准确判断。如今,卫生事件打击全球经济,投资触角遍布各个领域的巴菲特如何看之后的行业走向?2020年伯克希尔是否会有收并购行动?美股的未来会如何?期待大佬的真知灼见。

(编辑:陈秋达)

扫码下载智通APP

扫码下载智通APP