中信证券:邮储银行(01658)资产质量稳定,新兴业务带来的转型机遇有望支撑未来业绩

本文来自中信证券。

核心观点

邮储银行(01658)兼具大行资源禀赋与效率提升属性,公司新兴业务发展带来的转型机遇,管理效率、经营效率提升亦有望带来业绩支撑。

主要内容

事项:邮储银行发布2020年一季报,一季度营业收入和归母净利润同比增长5.5%和8.5%;不良率季度环比持平于0.86%。

开源节流应对公共卫生事件影响,公司业绩表现总体稳定。一季度归母净利润同比+8.5%(去年全年+16.5%),保持大行中较高水平。1)收入端:营业收入增速略有回落+5.5%(去年全年+6.1%),中间业务收入阶段性冲击下,公司通过积极扩表和拓展其他非息收入补位;

2)支出端:费用管控强化,一季度成本收入比同比-0.23pct至51.97%;拨备计提总体平稳,一季度资产减值损失同比+1.6%(去年全年-0.1%)。

量价配合,利息净收入平稳增长。一季度利息净收入环比+1.1%(同比+4.4%),得益于规模扩张与息差维稳:

1)规模:一季度总资产增幅5.7%,负债端存款绝对驱动(负债增量占比94%),资产端贷款、投资和同业资产均有增加。考虑到投放节奏因素(集中投放或集中于3月),1Q20规模高增对后续季度利息净收入表现或带来更大支撑作用。

2)定价:公布数据来看,一季度净息差2.46%较去年下半年均值提高1bp,期初期末平均法测算下,一季度计息负债付息率小幅下降为息差平稳运行带来支撑作用。

交易与投资业务表现积极,中收受疫情影响阶段性拖累。一季度非息收入同比+12.4%,对于营收平稳增长起到稳定器作用,拆分来看。1)其他非息收入同比+24.6%,主要是FVTPL项下的债券和基金投资估值上升(+12.5亿,去年同期+0.6亿);2)手续费及佣金净收入同比+1.5%(2019年全年+18.4%),除去年一季度高基数效应外,传统优势的部分零售中收项目或受疫情阶段性影响。

资产质量稳定,拨备充足水平保持充裕。一季度公司不良贷款余额增加22.74亿(增幅为5.3%),一定程度反映了疫情对个人经营性贷款、小微贷款等资产质量阶段性影响。当季贷款总额增长较快,分母效应下公司一季度不良率保持了0.86%的行业较优水平。拨备方面,计提总体平稳,一季度资产减值损失同比+1.6%(去年全年-0.1%),当季拨备覆盖率小幅下降2pct,387%的绝对水平仍然保持充裕的风险抵补能力。

投资建议

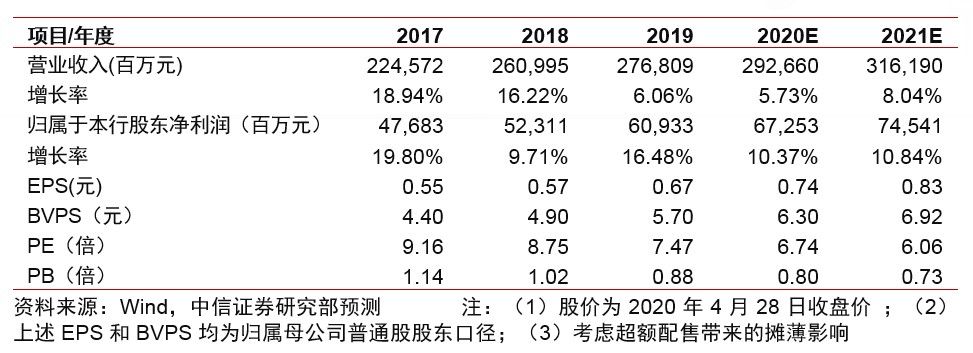

邮储银行兼具大行资源禀赋与效率提升属性,公司新兴业务发展带来的转型机遇,管理效率、经营效率提升亦有望带来业绩支撑。考虑到公司一季度中间业务的公共卫生事件影响略高于预期,小幅调整公司2020-2021年EPS预测至0.74/0.83元(原预测0.77元/0.87元),当前A股/H股股价分别对应2020年0.80X PB/0.73X PB,维持公司“买入”评级

风险因素:宏观经济增长失速下行;风险恶化超预期。

(编辑:罗兰)

扫码下载智通APP

扫码下载智通APP