中信证券:华住(HTHT.US)2020年开店继续保持高速,卫生事件有利于酒店龙头抢占市场

本文来自中信证券研报,作者:姜娅、杨清朴。

核心观点

弱经济周期下,华住(HTHT.US)虽经营指标显现疲弱,但品牌输出顺利、扩张不断加速,特许经营模式下门店数量对盈利增长的驱动性已越来越强,虽周期成长仍兼具,但成长性将更加突显。短期公共卫生事件影响已经形成、在预期之内,2020年开店指引1600~1800家,保持高速,龙头优势将进一步强化,关注景气趋势积极配置。

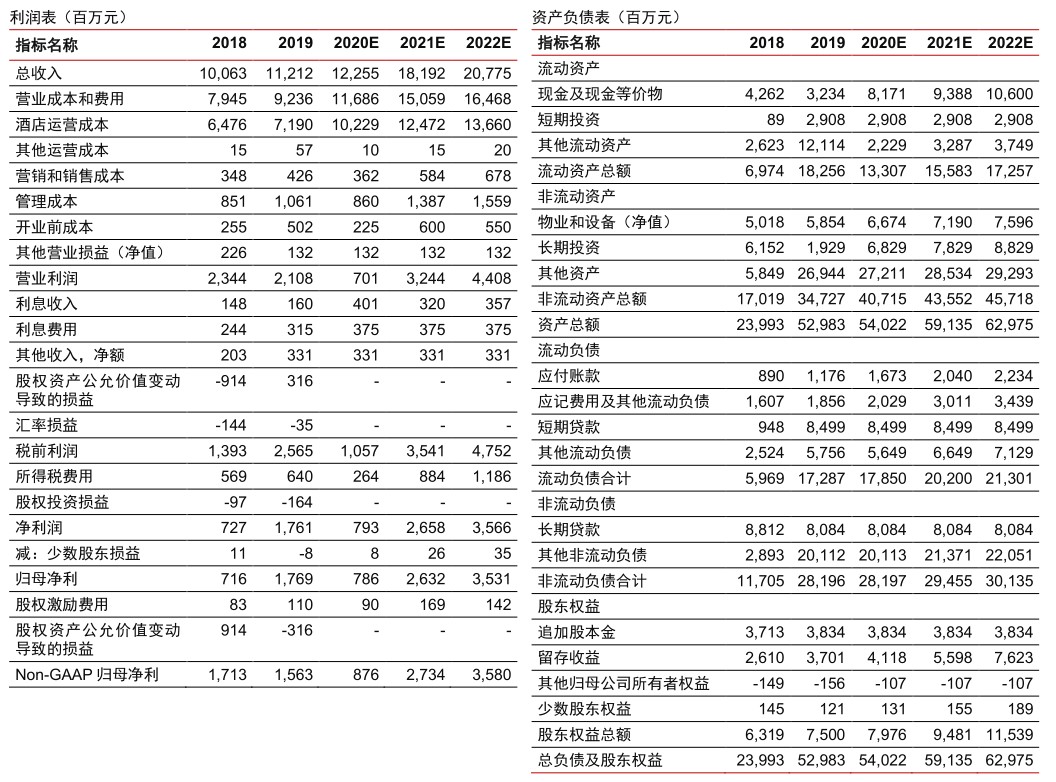

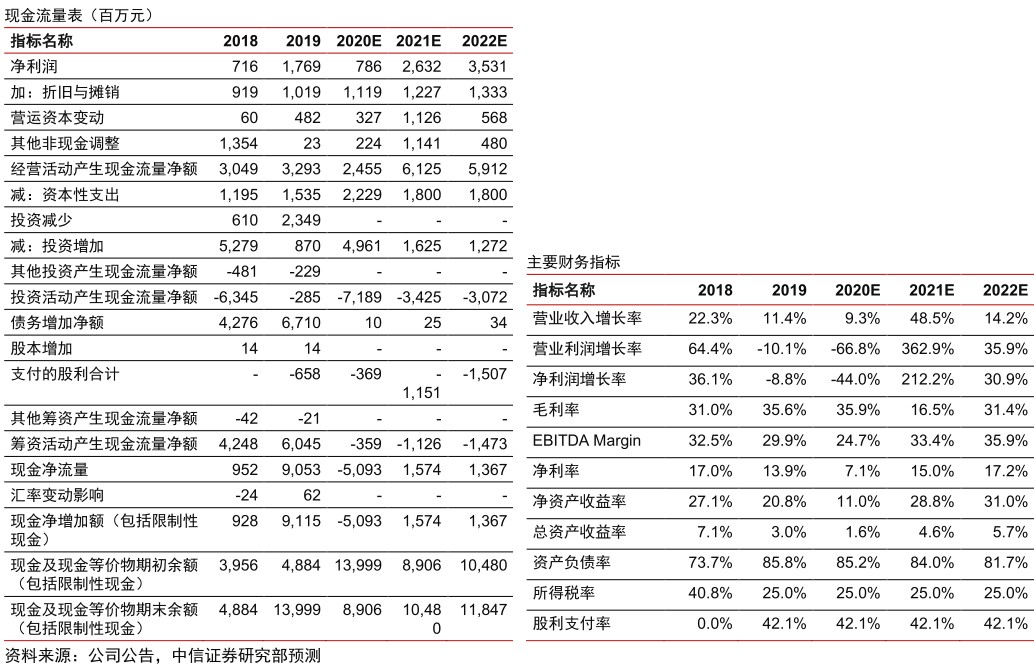

2019年实现稳健增长,开店延续快节奏。2019年营收112.12亿元/+11.4%,其中直营店收入77.18亿元/+3.3%、加盟店收入33.42亿元/+32.3%;归母净利17.69亿元/+147.1%,扣非净利15.63亿元/-8.8%,实现稳健增长。2019全年共新开酒店1715家、关店327家,新开酒店数量远超1100-1200家的指引。2019年末门店数5618家,中高端占比38.0%(+6.4pcts),加盟占比87.8%(+4.3pcts),签约酒店2262家再创历史新高。

中端占比提升综合RevPar微增,店经济周期影响同店RevPar疲弱。2019年综合RevPAR198元(+0.1%/剔除软品牌+0.8%),ADR234元(+3.6%)、Occ84.4%(-3.0pcts);同店RevPAR194元(-3.1%),ADR224元(-0.3%)、Occ87.0%(-2.5pcts)。其中19Q4综合RevPAR191元(-2.7%/剔除软品牌-0.5%),ADR232元(+0.9%)、Occ82.2%(-3.0pcts);同店RevPAR188元(-5.4%),增速季度环比续降1.6pcts(19Q3-3.8%),其中ADR降幅扩大(-2.7%vs19Q3-1.1%),入住率降幅基本持平(-2.4pctsvs19Q3-2.5pcts)。

公共卫生事件影响显著,但或形成龙头抢占市场的发展机遇。公司披露截至3月26日旗下93.5%的酒店已恢复运营,OCC恢复至约62%;500多家酒店被政府征用,安心住房间占销量80%,50%的需求来自本地返工。同时预计20Q1收入同比减少15%~20%(不考虑德意志酒店则预减45%~50%),公共卫生事件影响显著,但实际好于我们此前约60%收入下滑的预估(不考虑德意志酒店并表),主要隔离房需求提供了短期支撑。鉴于直营酒店成本相对刚性、加盟酒店因予以优惠政策贡献也将降低,20Q1公司盈利端影响预计较大,我们综合预计20Q1归母净利-5.4亿(vs19Q11.06亿)。

尽管短期影响较大,但随公共卫生事件管控措施放松、酒店行业景气料将较快恢复,我们预计Q3-Q4间行业景气有望恢复至公共卫生事件之前。而公司预计全年新开店1600~1800家(原指引1700家)、关店350~450家(其中公共卫生事件影响占50~100家),Q1已新注册超过300家酒店,扩张节奏保持将为长期成长打下基础。排除短期扰动,我们再申酒店行业结构升级背景下的成长机会,连锁化率提升+头部集中,公共卫生事件对行业格局的影响料将更有利于酒店龙头发展。

风险因素:经济放缓超预期,公共卫生事件持续时间超预期,新开门店低于预期。

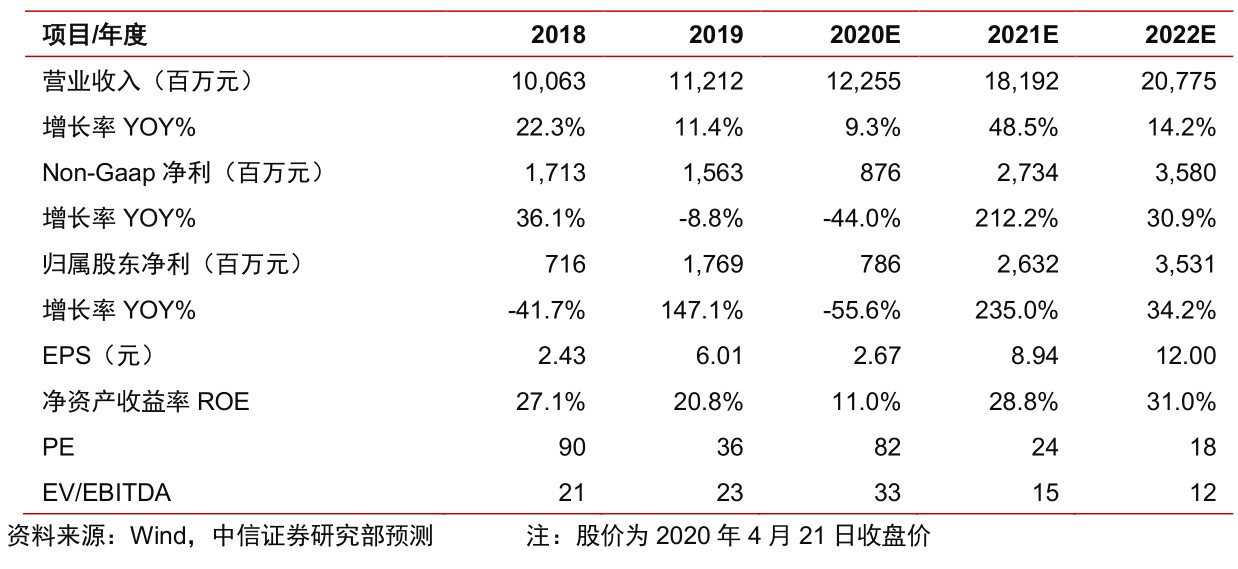

投资建议:尽管公共卫生事件影响仍待1-2个季度消化,但我们坚持看好酒店龙头在结构升级、连锁提升背景下的成长机会,随公共卫生事件影响逐渐消除、景气回升,公司将迎估值修复机会。考虑公共卫生事件影响,调整2020-22年EPS预测为2.67/8.94/12.00元(vs原2020-21年EPS预测4.00/9.72元,2022年EPS预测为新增),现价对应21年动态PE约24X、EV/EBITDA15倍,我们认为在公司加快扩张周期之下,随公共卫生事件影响消除,公司业绩将有较大的恢复弹性,建议积极配置,维持“增持”评级。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP