预测黑天鹅的“魔法水晶球”在哪里?

本文来源微信公众号“爱期权”,作者中信证券衍生品。

2008年,美国作家纳西姆·尼古拉斯·塔勒布的《黑天鹅》一书发表,书中对小概率事件发生的可能及影响做了精彩的阐述,在全球范围内具备广泛的影响力。

塔勒布在作为一名学者、作家的同时,也是一家对冲基金Universa Investments L.P. 的顾问。这家由Mark Spitznagel创立的对冲基金专注于管理尾部风险,也就是所谓的“黑天鹅”基金。在2008年至今的历次市场极端下跌行情中,基金都有着出色的表现,为持股投资人带来了减少持仓损失的效果。

2020年3月,在美股大跌后,Mark Spitznagel在致投资人的一封公开信中称其基金产品在今年3月份的回报率为3612%,年初至3月的回报率为4144%。更重要的是,在持有股票的同时长期配置防范极端尾部风险的仓位,在降低波动的同时也提升了组合整体的长期年化收益率。

尾部风险防范是期权的核心功能之一。A股期权市场尚处于发展初期,类似的“纯对冲端”产品没有可类比对象,但公开信中提到的尾部风险对冲思想和历史表现非常有参考意义,因此我们将其翻译成中文,供持有股票、担心风险的投资者以及有开发类似策略的投资者参考。

亲爱的Universa投资者:

你们或许知道,我大概每十年会写一封投资者公开信。在3月份我们似乎经历了过去10年来最大的单月波动和恐慌(标普500指数最大跌幅达到26.2%,全月累计跌幅12.35%)。因此我决定写这么一封公开信,作为我2年前那封信的补充。过去一个月市场的表现告诫我们在持仓中配置尾部风险防范策略来避免巨大回撤的必要性,这也是回顾我们风险对冲策略表现的好时机。这个历史事件是一个很好的警示,展望未来,仍然需要坚持这样的风险对冲策略,在防范收益的大幅回撤、降低市场风险的同时节约不必要的成本。因此,“使用小成本防范大回撤”(crash-bang-for-the-buck)的思想应该坚持走下去。

作为一个彩蛋,在本文最后,我将把我们最可靠的策略魔法水晶球与你们分享。

Universa尾部风险对冲产品(BSPP)的表现如下:2020年3月的单月净资产收益率为3612%,今年以来的净资产收益率为4144%,自产品成立以来按总投入资产计算的收益率为239%。这样的投资回报可能超过自此期间你能想到的任何其他投资。这对于Universa的投资人来说简直太棒了。

此外,自2008年创立以来,Universa的尾部对冲产品策略按资金计算的年收益平均值为76%,而同时期的标普500累计收益率为151%。(所以你能看到,我们真的是所谓的“超级熊市”策略吗?)

正如你们知道的那样,我们会通过对持仓进行持续的压力测试,来保持头寸结构极端非线性和凸性,使其在市场下跌时表现出色,这就是我们的尾部对冲策略。在三月获利后,作为我们系统化策略的一部分,我们还会对持仓头寸进行优化,在止盈的同时维持对市场持续下跌时的下行保护。这也是我们的交易技巧之一。

当然,我们的Universa策略产品BSPP是一种风险对冲策略,它比通过技术手段押注危机发生的方法更有效,它也不仅仅是一些放在你组合中随机低相关性的超额收益源。相反,真正起作用的是使用该策略构成投资组合时的风险对冲效果——当你的组合面临风险的时候,它作为一种对冲产品会降低风险,这是分散投资永远做不到的。我认为购买对冲产品做保险不能降低收益率,以降低收益为代价来减少风险,即使提升了风险收益比,也是低效的甚至是不值得做的——这有什么意义呢?我认为风险对冲策略的目标是提高组合年化收益率(CAGR)。(当然,这一观点存在很大的争议,与现代投资组合理论的核心原则大相径庭。)领退休金的人不能靠风险收益比来维持生活。风险对冲策略一定要能提升投资组合的年化收益率,并最终带来整个资产的增值。这才是我们一直关注的焦点。

正如上封信一样,我将更新加入Universa对冲产品后的模拟表现,并和标普500进行比较,以此说明对冲产品在投资组合中的优化作用。我们假设在你的投资组合中,使用3.33%的资金配置我们的尾部风险对冲产品,剩下的96.67%为标普500指数,这也是我们一直推荐的权重分配方案。

事实上,由于我们的策略和系统性风险之间的在非线性关系,这使得我们除了年化收益率外没有其他方式去衡量这样的组合效果。协方差、夏普比或者其他衡量标准都不行。

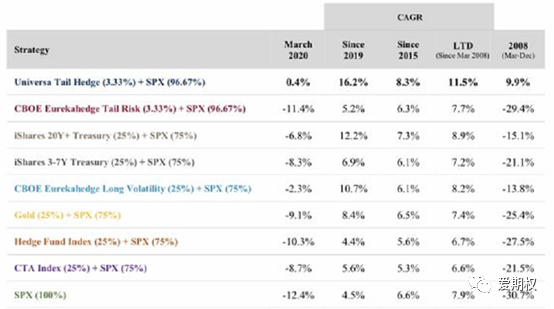

下面是使用我们尾部对冲策略的投资组合的年化收益率(CAGR)最新数据,我们将其与其他七个用类似方法构建的对冲组合以及不进行风险对冲持续持有标普500进行了对比。(正如我们在上封信中说到的那样,对冲效率不同的策略的风险对冲权重也略有不同,使得组合的最终对冲效果类似)

(译注:从上到下的策略分别为,Universa+标普500、CBOE尾部对冲指数+标普500、iShares 20年国债+标普500、iShares 3-7年国债+标普500、COBE做多波动率指数+标普500、黄金+标普500、对冲基金指数+标普500、CTA指数+标普500、标普500)

使用3.33%的头寸进行对冲,较全仓持有标普500而言,就能在2020年3月带来12.7%的超额收益率,2019年至今带来年化11.6%的超额收益率,自2008年3月产品成立以来带来年化3.6%的超额收益率。在上述全部时间段中配置Universa对冲策略的投资组合的表现都战胜了标普500。同时,或者说这归功于组合的风险更低(如2008年和2020年3月)。

从最终收益结果来看,配置3.33%的尾部风险对冲头寸在数学上就类似于使用3.33%的资金购买了同一期限的年金,而其年金的收益率为每年102%。不过我们的策略可不仅仅是你投资组合中小小的一个阿尔法增量,也不仅仅是一个另类的固定收益选择。

此外,尽管央行疯狂的债券购买计划导致长周期债券的表现令人难以置信,但最终在上述所有时间段上其他的风险对冲工具全部都跑输我们的组合。

另一方面,几乎所有上述对冲组合都跑输标普500,无论是从2008年还是2015年至今。做多波动率是一个例外,这个组合2008年以来跑赢标普指数,但是2015年以来跑输。当然还有个例外就是长周期债券。(大部分人应当认同如今的长周期债券已成为了风险很高的策略)

自2015年和2008年以来,CBOE尾部对冲指数看上去非常糟糕,这一点并不奇怪。长期来看它不给组合带来价值,因为它的收益凸性不足。一般而言,cta和对冲基金也是如此。因此我不得不同意大多数人对尾部套期保值的负面看法。在Universa,我们与普通的流水线作业一般的尾部对冲策略的不同之处要多于相似之处,从我了解的情况来看,我预计这将持续下去。

无论这些其他的风险对冲策略在2008年和2020年的糟糕时期提供了多少价值,这都比它们在经济繁荣时期的表现差得多。这就是大多数风险对冲策略的陷阱:只有在糟糕时期的表现超过繁荣时期,这些策略才有价值,但显然他们很少做到这一点。记住,任何人都可能在危机时候赚钱,但他们在其余时间做什么才是最重要的,整体的回报才是影响投资组合收益的因素。

为了回答那些对我们的方法始终持怀疑态度的人,我需要指出,策略的优秀表现不仅仅依赖于2020年第一季度的市场下跌。例如,截至2019年底,我们的风险对冲投资组合的年化收益率也同样超过了所有其他的风险对冲投资组合以及标普500指数(年化超额收益率从2.2%至4.2%不等)。

我们通过各种流行和非流行的方法,成功地降低了大风险,以此提高了我们风险对冲组合的年化收益率。它之所以成功,有一个简单的数学原因:对复利来说,巨大的亏损才是收益率中最重要的因素,不是小规模亏损,也不是或大或小的盈利。巨大的亏损会通过我称之为“波动税收”的方式毁灭你的几何平均收益率,以及你的财富。因此,想要有效降低风险,就必须把重点放在降低那些罕见但巨大的风险(即尾部风险)。更准确的说,当市场崩溃时,这种降低风险的产品必须要提供巨大的回报,而在其他时间,配置这样的产品的成本要足够便宜——即尾部收益非常凸出的对冲方式。没有任何其他的对冲策略做到这一点。

因此,不要被一个业绩不佳的投资经理告诉你他们降低了投资波动率的说法所蒙蔽,让你认为他们降低了你的收益也是应该的,均值方差是投资领域中描述业绩的障眼法。

展望未来,整个世界笼罩在全球金融大泡沫中,这个显然已是既定事实。市场的定价是“完美”的,而现在,在人类历史上最巨大的货币刺激之后,这个价格依然包含了太多乐观假设。所以这一次的调整远没有结束:当前的卫生事件仅仅是戳破泡沫的威胁。(而且,正如我们大家都清楚的看到的那样,这些大国已经没有办法继续吹泡泡了。)毫无疑问,正是这场史无前例的由央行吹起的泡沫所造成的脆弱性以及相伴的疯狂、幼稚的冒险和杠杆,使得这场卫生事件对金融市场和经济具有潜在的毁灭性。

泡沫是否正在破裂?当我注视着我的水晶球时,我的水晶球告诉我:“根本没有魔法水晶球”。为了保护好你的本金,你应该远离那些浮夸的、吹嘘自己拥有识别风险的水晶球的人。谁的水晶球能在上一个季度末,看到今天发生的事情呢?当然,人人都知道全球性大风险总是会发生(就像我们的同事纳西姆·尼古拉斯·塔勒布十三年前在他的《黑天鹅》一书中提到的那样),但没有人能知道接下来会发生什么——我们目前表现出色,但我们也同样不知道。一个风险对冲策略必须反应出这个事实。(译注:作者在此处用水晶球指代预测市场的能力)

当然,如果历史和经济逻辑可以作为参考,那么即使这场卫生事件没有戳破这个泡沫,也最终会有其他东西来戳破它。这就是我的卡桑德拉预言。

最后,把Universa当做避难所,当做躲避不可预测的风暴的避风港。但这种做法并不是在乌云密布时躲在家里,而更类似于在做自己的事情时带一把雨伞,无论晴雨、无论金融风暴如何接近。

我们提供的是一种降低风险的策略,使我们的客户可以更加主动的承担更多的系统性风险,并度过市场泡沫。最关键的是,这样做不需要预测市场的魔法水晶球。

当我们注视着将在未来几个月或几年中到来的深渊时,不必在意深渊是否也在注视着我们。我们做好了接受市场不确定命运的准备,不必去管这命运究竟是什么。这就是降低风险的关键。

你热情友好的,

Mark Spitznagel

(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP