国内最大MISIA平台康基医疗申请赴港上市,公司哪些产品领先?

本文来自安信证券

事件

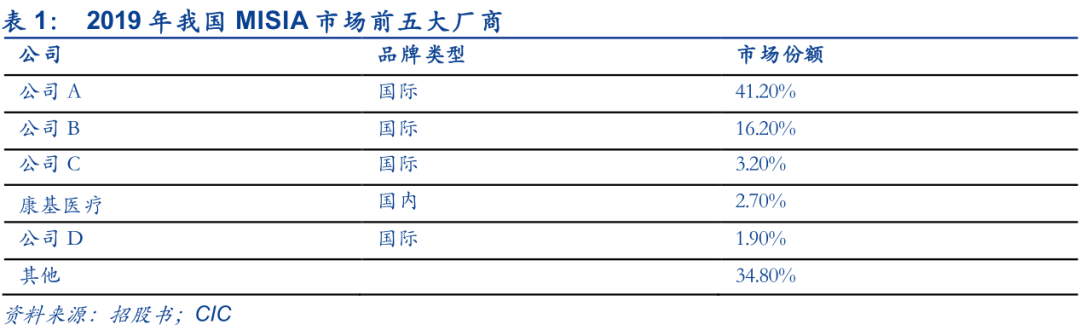

2020年3月27日,港交所官网显示:康基医疗已申请港股上市。康基医疗是我国最大的国产微创外科手术器械及配套耗材(MISIA)平台。招股书显示:按销售收入计,2019年我国的MISIA市场规模达到人民币185亿元,康基医疗在国内公司中排名第一,在所有公司(包括国际和国内公司)中排名第四,所占市场份额为2.7%。

公司在我国MISIA市场的多个细分领域排名第一

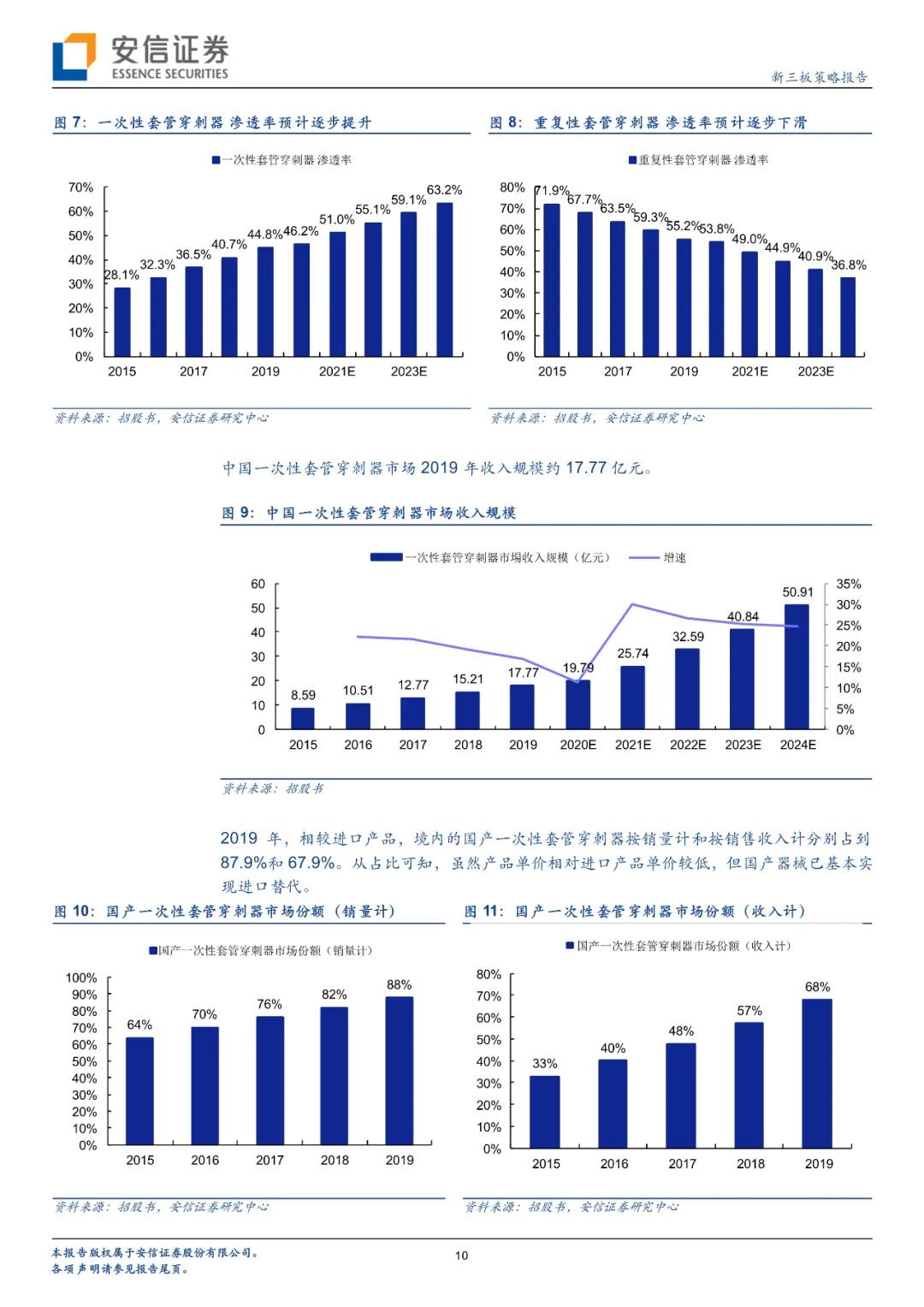

一次性套管穿刺器:套管穿刺器是在MIS中通过腹壁或胸部经皮穿刺以形成内窥镜或其他手术器械通道的笔形医疗器械。就2019年中国销量而言,公司在国内市场份额为19.1%,高出第二大厂商12.6%。

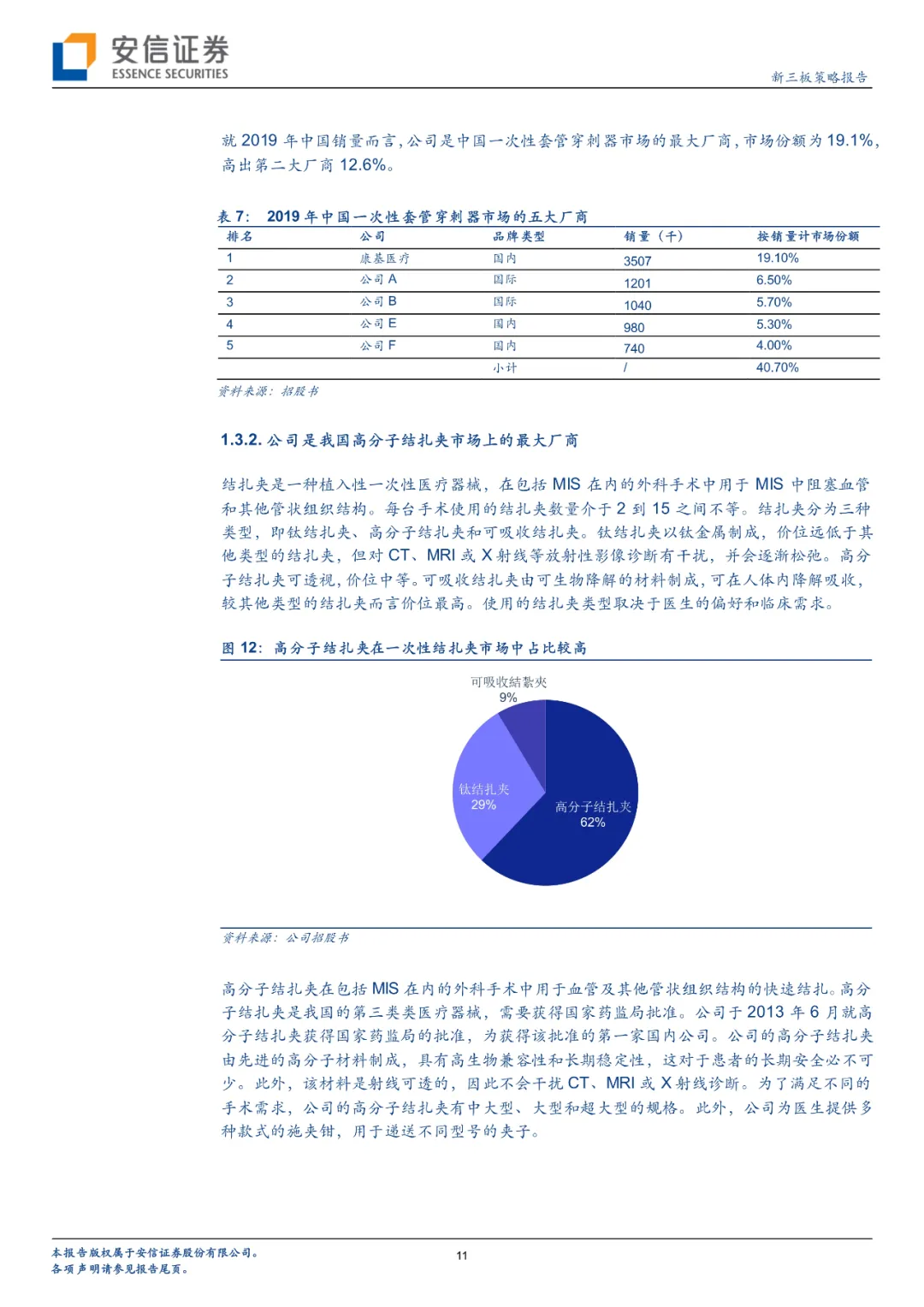

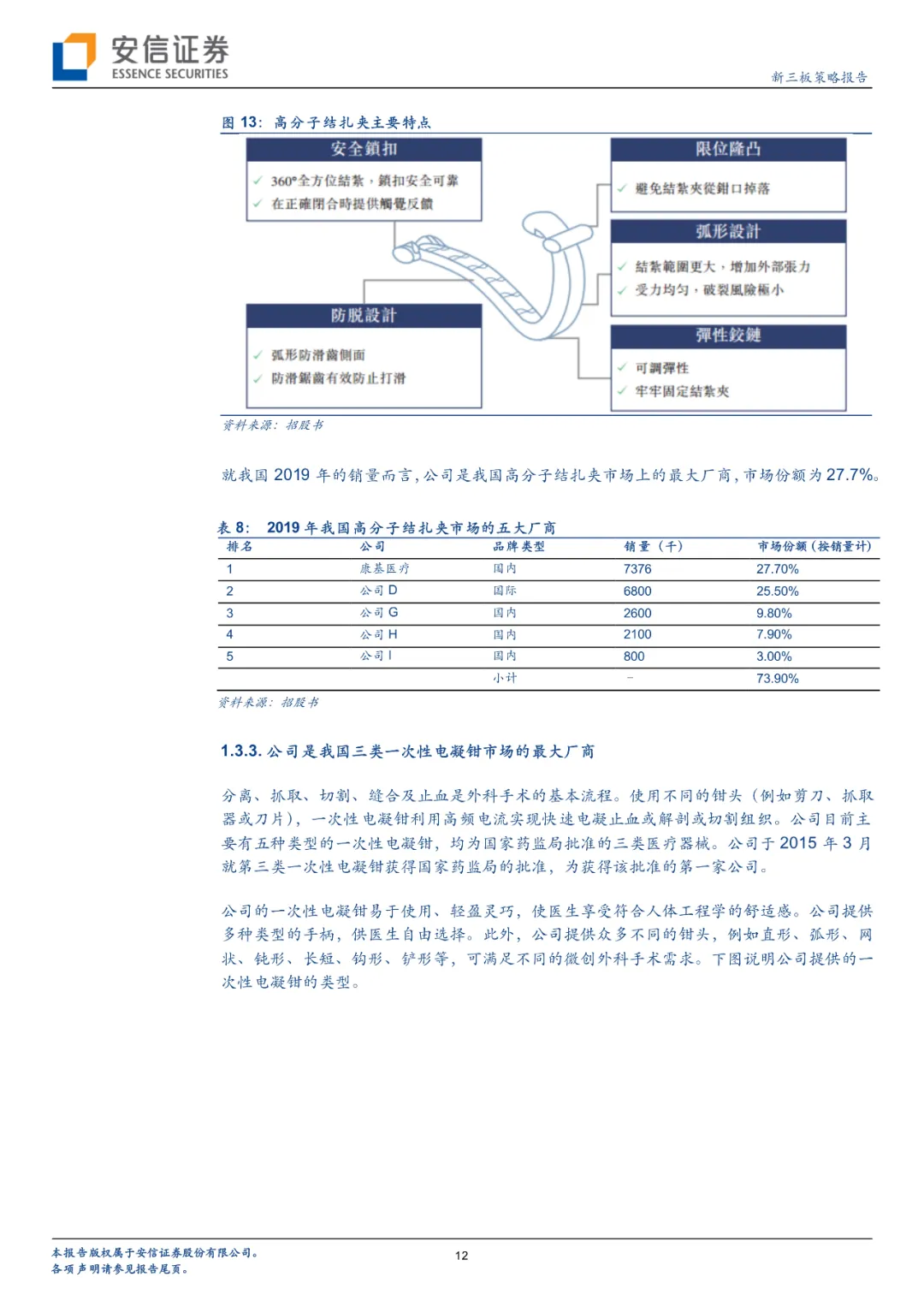

高分子结扎夹:结扎夹是一种植入性一次性医疗器械,在包括MIS在内的外科手术中用于MIS(微创外科手术)中阻塞血管和其他管状组织结构。每台手术使用的结扎夹数量介于2到15之间不等。高分子结扎夹可透视,价位中等。就我国2019年的销量而言,公司是我国高分子结扎夹市场上的最大厂商,市场份额为27.7%。可吸收结扎夹由可生物降解的材料制成,可在人体内降解吸收,较其他类型的结扎夹而言价位最高。公司招股书表示,公司预计2021年将推出可吸收结扎夹。

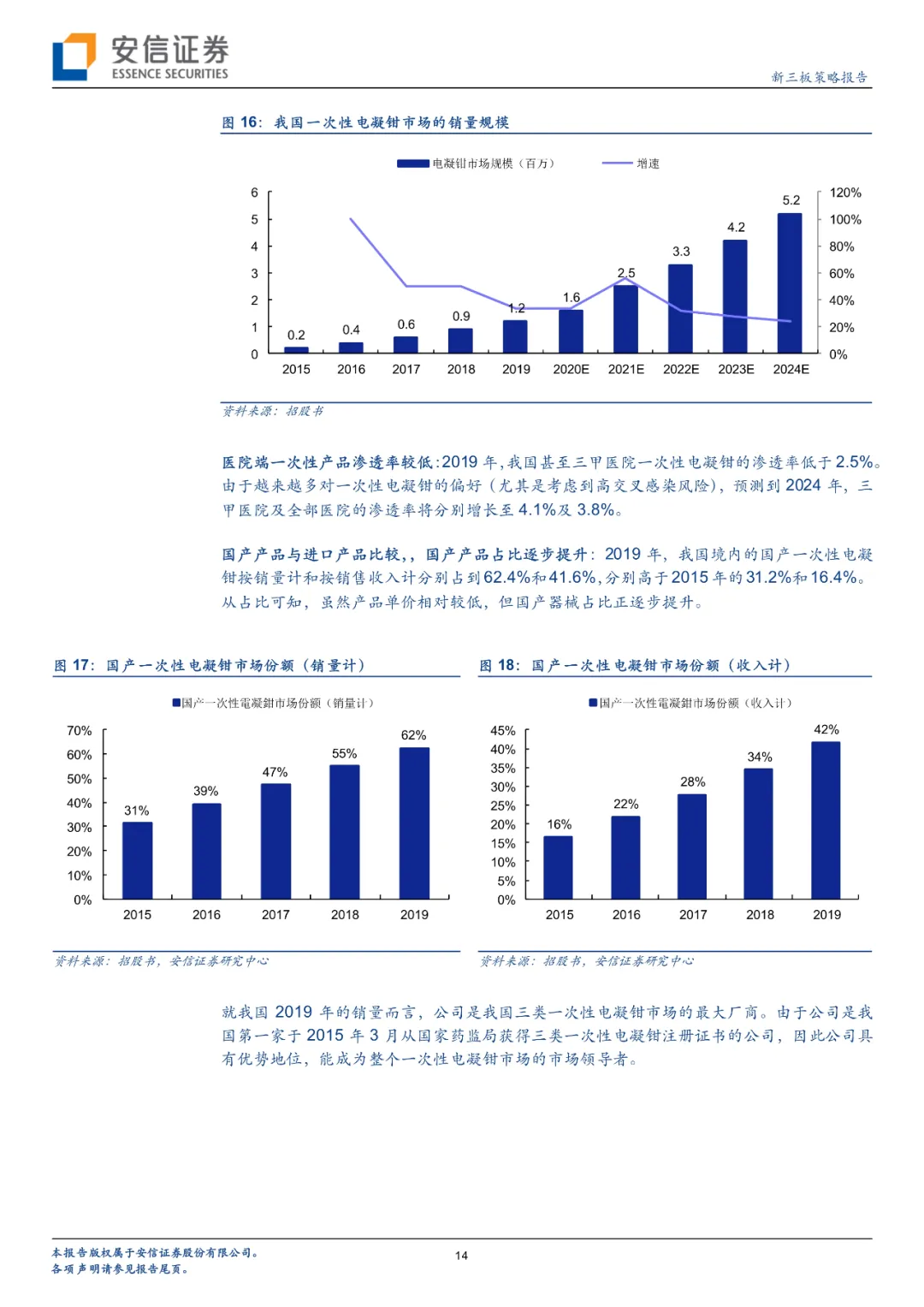

第三类一次性电凝钳:就我国2019年的销量而言,公司是我国三类一次性电凝钳市场的最大厂商(公司2019年该类产品销售额约27万支)。公司是我国第一家于2015年3月从国家药监局获得三类一次性电凝钳注册证书的公司。由于监管规定趋严以及产品升级,随着第二类一次性电凝钳注册证书的到期,自2022年起所有的一次性电凝钳将均为第三类。

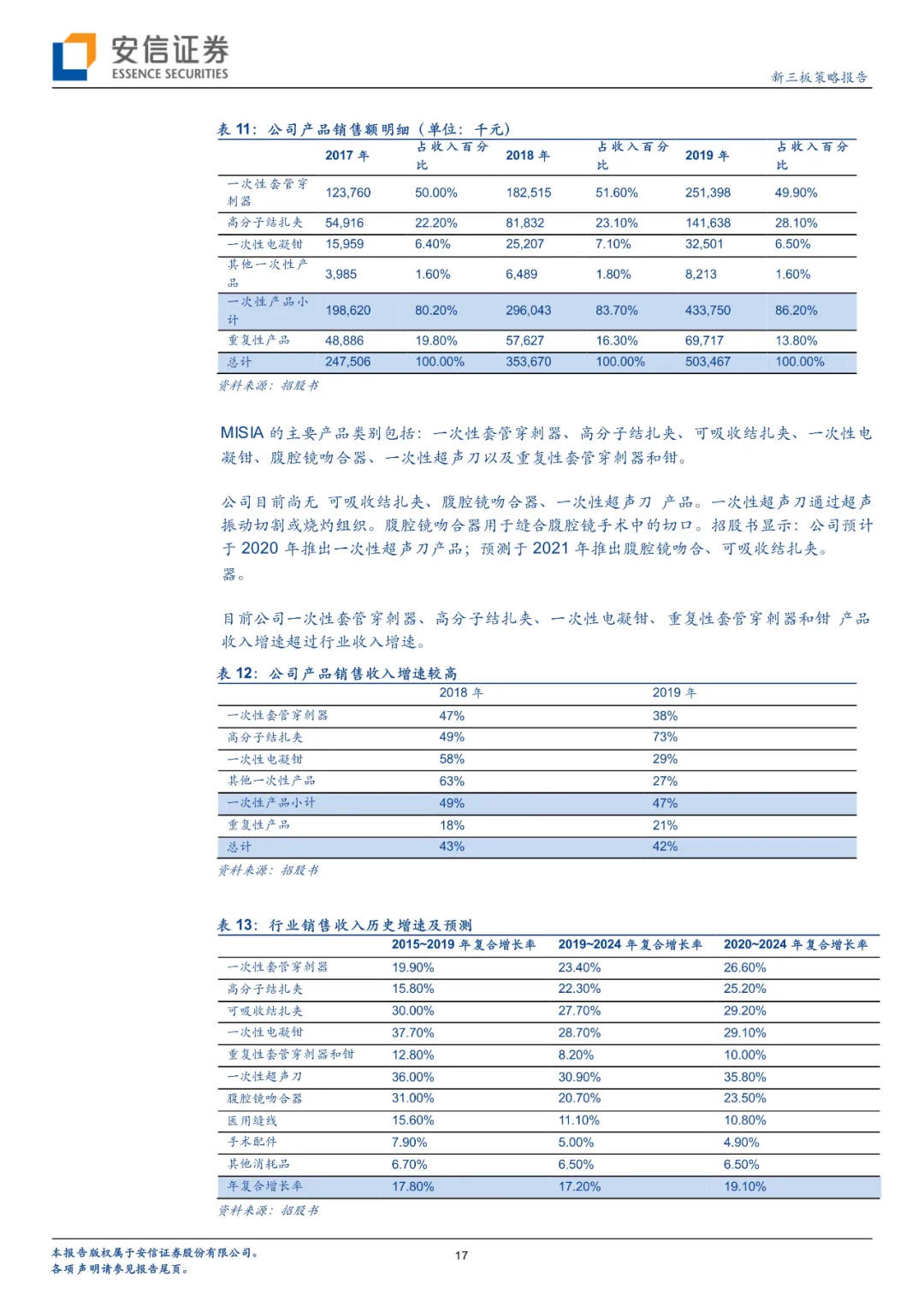

重复性套管穿刺器和钳: 重复性套管穿刺器和钳是微创外科手术中节省成本的一次性产品替代品,与三甲医院相比,其在非三甲医院中的采用率更高。公司是我国最大的重复性套管穿刺器和钳生产商,就销量而言,2019年的市场份额为14.8%,高出全球第二大厂商(某国际品牌)3.2%。

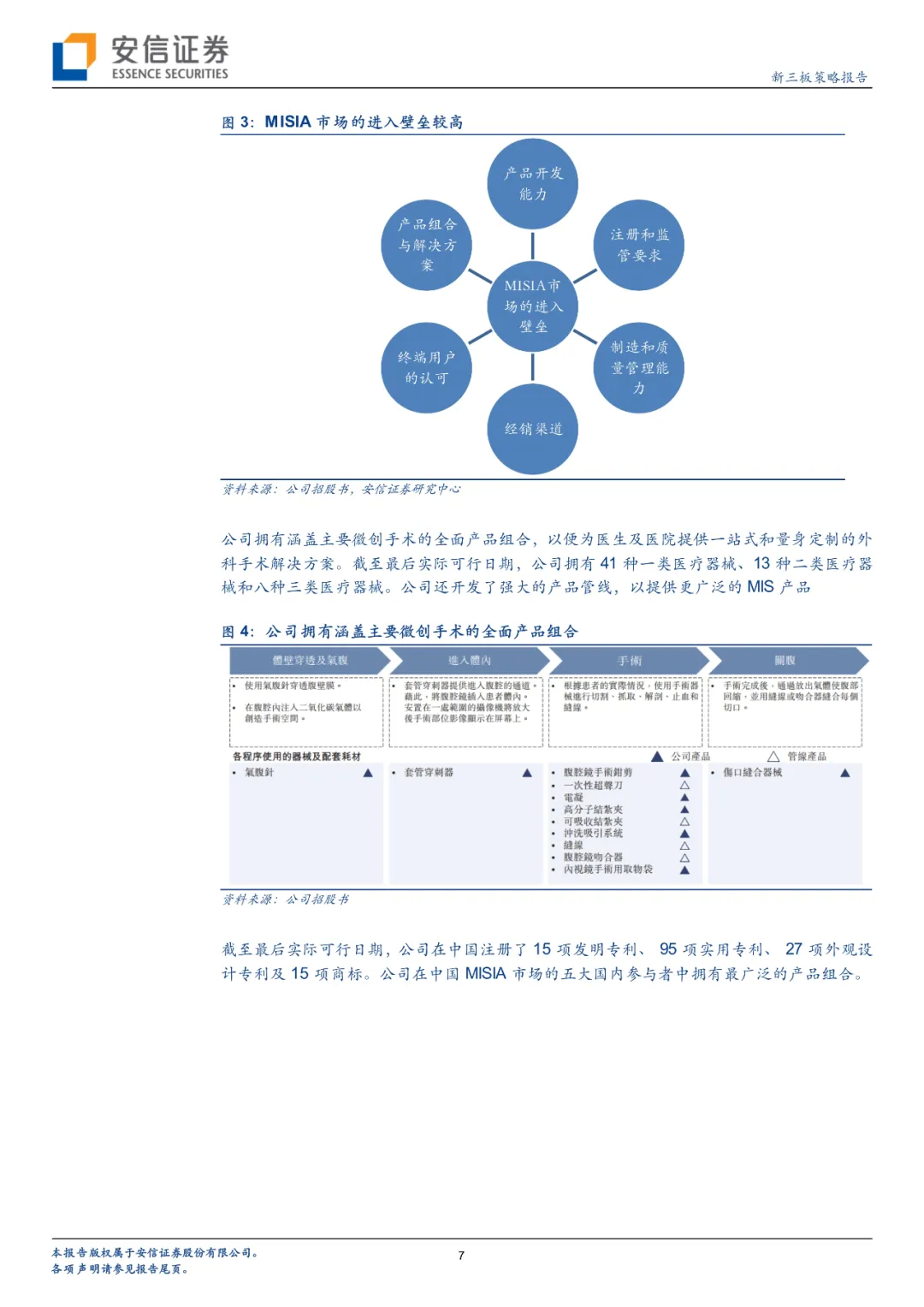

MISIA市场有较高的进入壁垒

在我国,MISIA在安全性和有效性方面须遵守严格的注册标准,且二类╱三类MISIA通常需要进行产品注册检验及临床试验,除非其免于进行国家药监局所公布的目录下的临床试验。二类MISIA的整个注册过程可能历时1.5到3年,三类MISIA则可能持续3到5年。注册证书通常也须每五年续新一次。此外,MISIA开发商需花费大量时间和精力来获取和维护生产许可证,并遵守GMP要求和其他各种我国法规。

公司业绩及可比公司比较

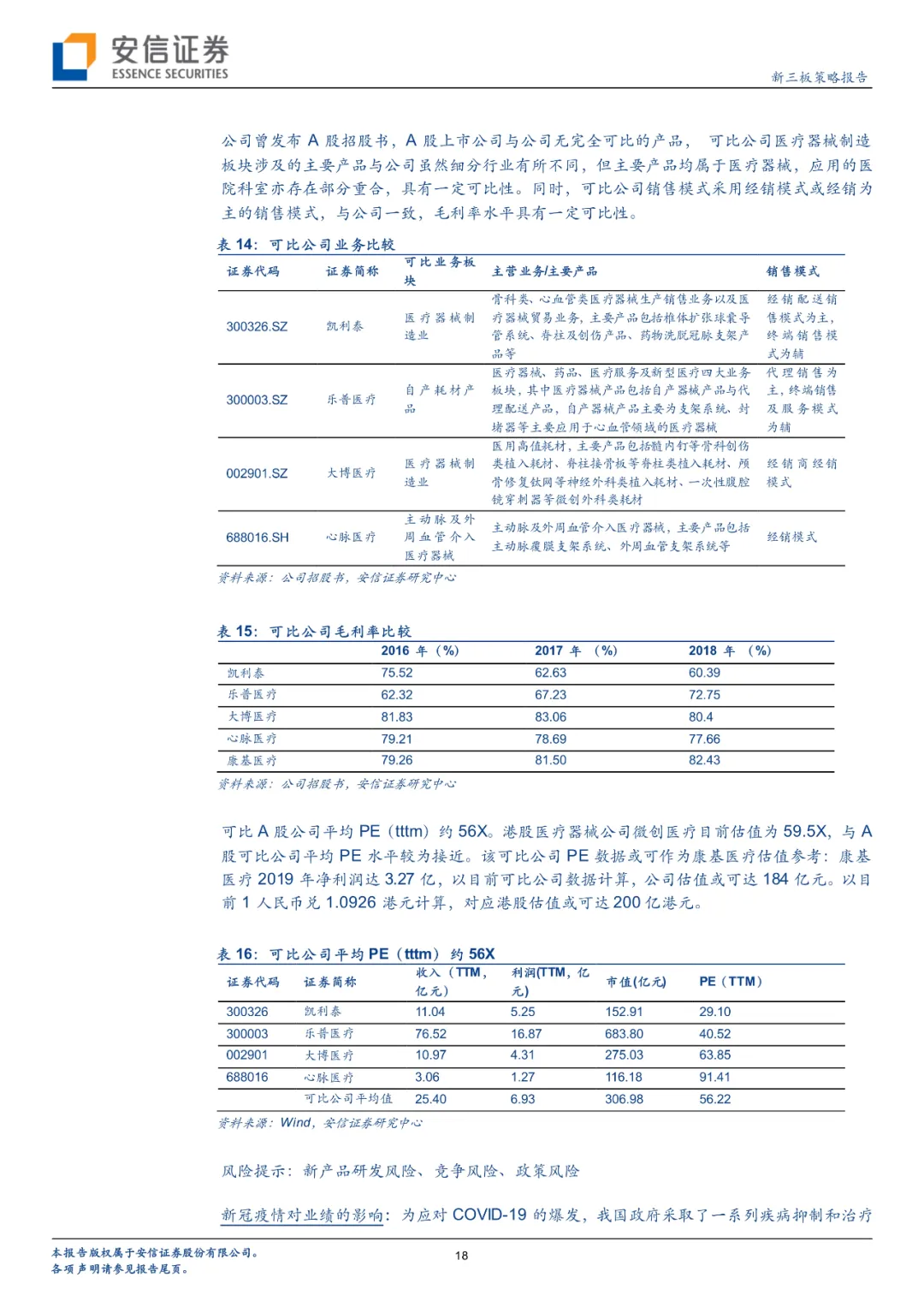

公司的收入由2017年的人民币2.48亿元增至2019年的人民币5.04亿元,年复合增长率为42.6%。公司的毛利率由2017年的80.7%增至2018年的81.8%,并进一步增至2019年的84.1%。可比公司平均PE(tttm)约56X。港股医疗器械公司微创医疗目前估值为59.5X。康基医疗2019年净利润达3.27亿,建议关注。

风险提示

新产品研发风险、竞争风险、政策风险、新冠疫情对业绩的影响

PART.01 康基医疗 申请港股上市

1.1. 康基医疗是国内最大的微创外科手术器械及配套耗材(MISIA)平台

2020年3月27日,港交所官网显示:康基医疗已申请港股上市。

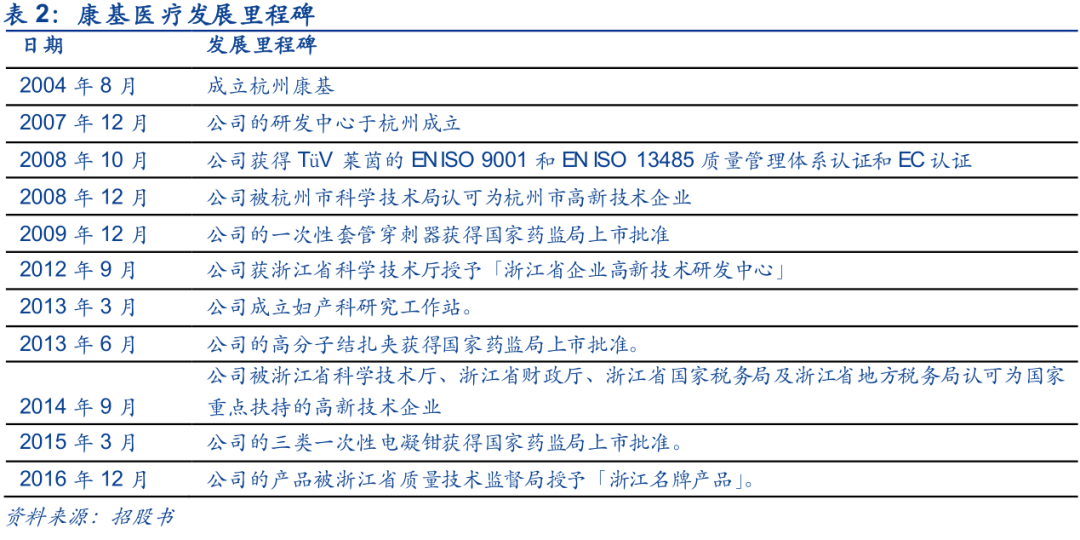

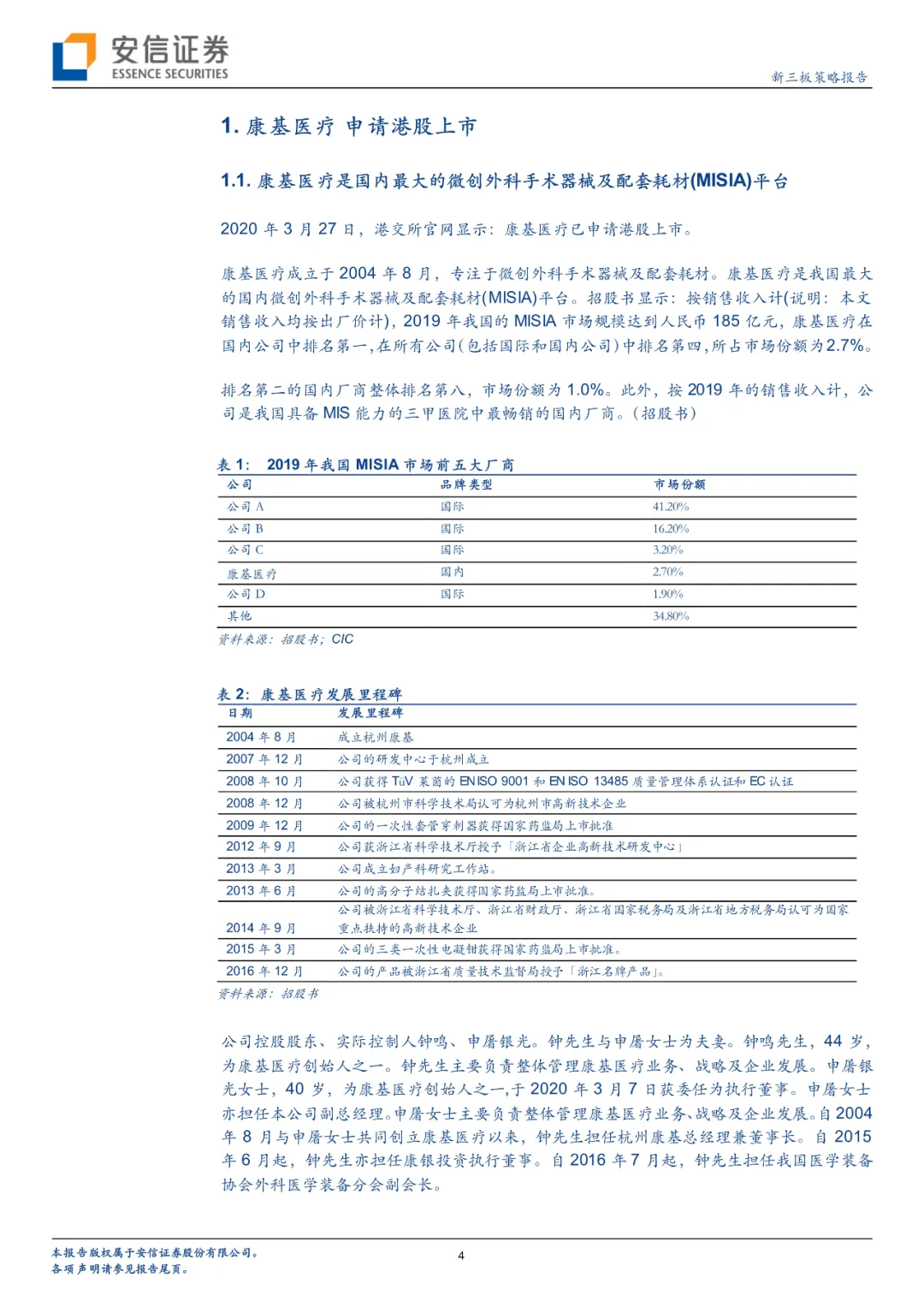

康基医疗成立于2004年8月,专注于微创外科手术器械及配套耗材。康基医疗是我国最大的国内微创外科手术器械及配套耗材(MISIA)平台。招股书显示:按销售收入计(说明:本文销售收入均按出厂价计),2019年我国的MISIA市场规模达到人民币185亿元,康基医疗在国内公司中排名第一,在所有公司(包括国际和国内公司)中排名第四,所占市场份额为2.7%。

排名第二的国内厂商整体排名第八,市场份额为1.0%。此外,按2019年的销售收入计,公司是我国具备MIS能力的三甲医院中最畅销的国内厂商。(招股书)

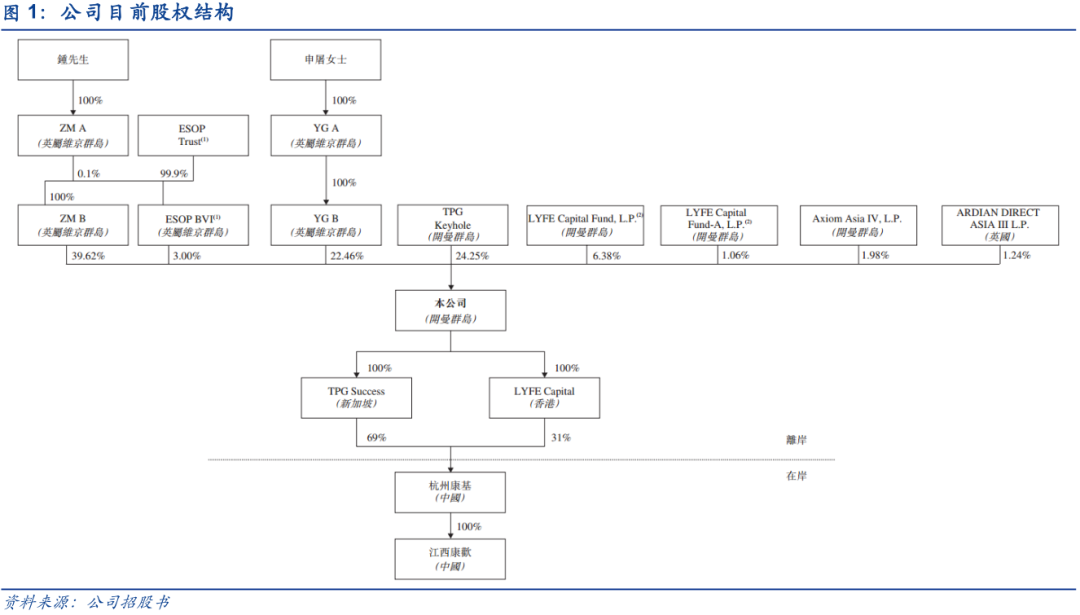

公司控股股东、实际控制人钟鸣、申屠银光。钟先生与申屠女士为夫妻。钟鸣先生,44岁,为康基医疗创始人之一。钟先生主要负责整体管理康基医疗业务、战略及企业发展。申屠银光女士,40岁,为康基医疗创始人之一,于2020年3月7日获委任为执行董事。申屠女士亦担任本公司副总经理。申屠女士主要负责整体管理康基医疗业务、战略及企业发展。自2004年8月与申屠女士共同创立康基医疗以来,钟先生担任杭州康基总经理兼董事长。自2015年6月起,钟先生亦担任康银投资执行董事。自2016年7月起,钟先生担任我国医学装备协会外科医学装备分会副会长。

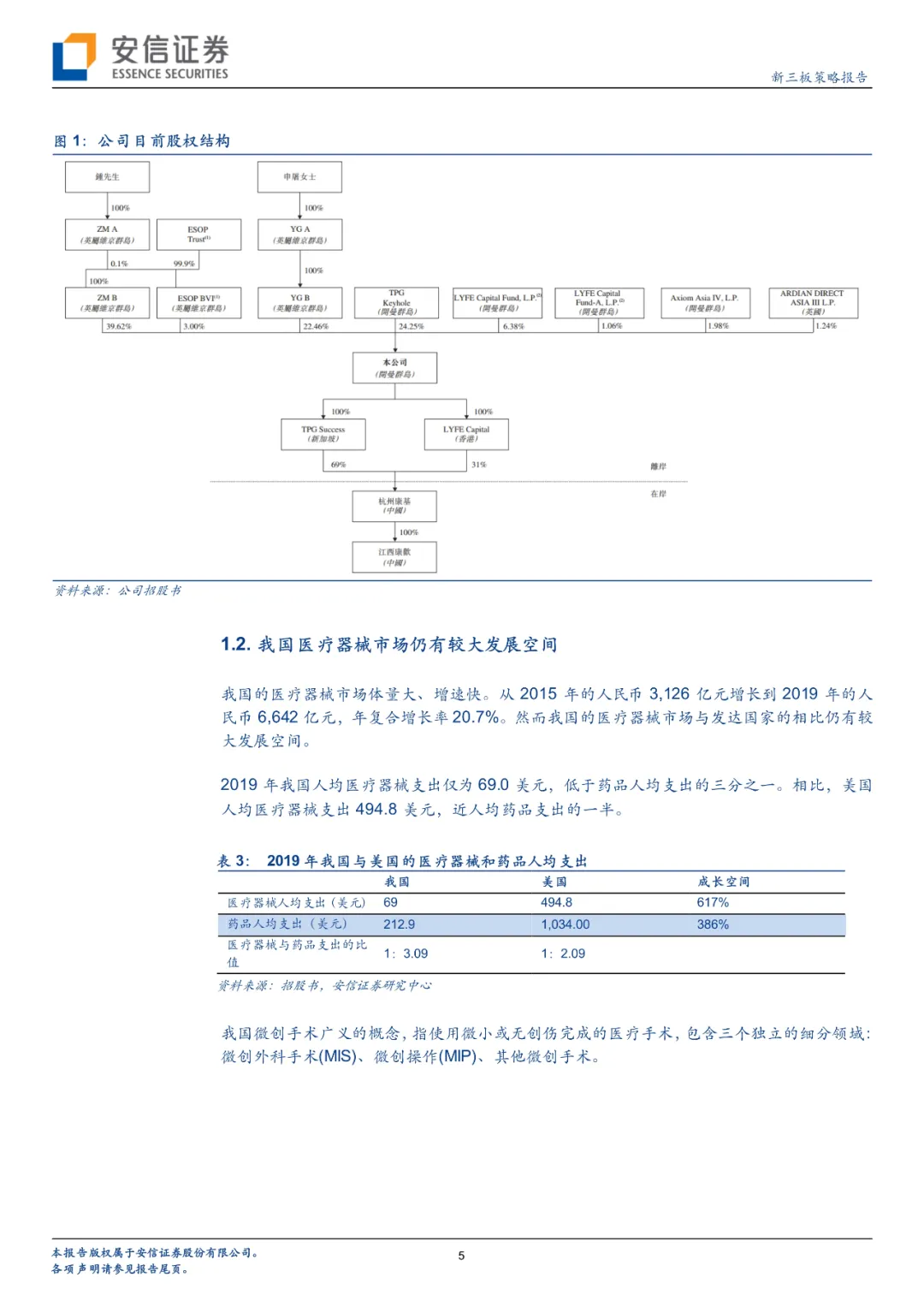

1.2. 我国医疗器械市场仍有较大发展空间

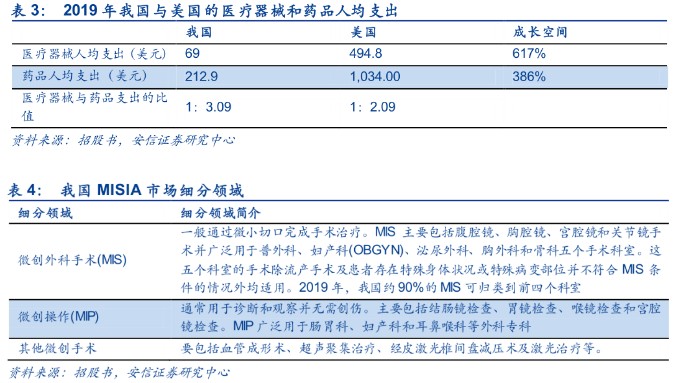

我国的医疗器械市场体量大、增速快。从2015年的人民币3,126亿元增长到2019年的人民币6,642亿元,年复合增长率20.7%。然而我国的医疗器械市场与发达国家的相比仍有较大发展空间。

2019年我国人均医疗器械支出仅为69.0美元,低于药品人均支出的三分之一。相比,美国人均医疗器械支出494.8美元,近人均药品支出的一半。

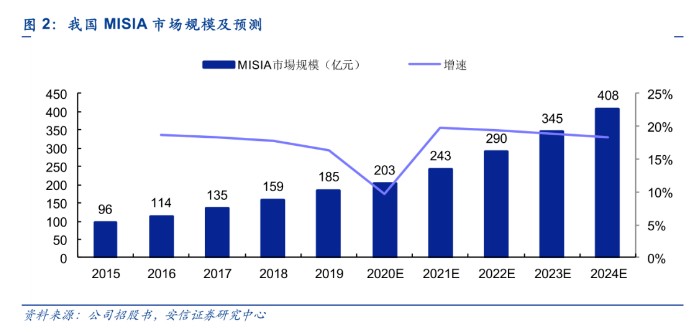

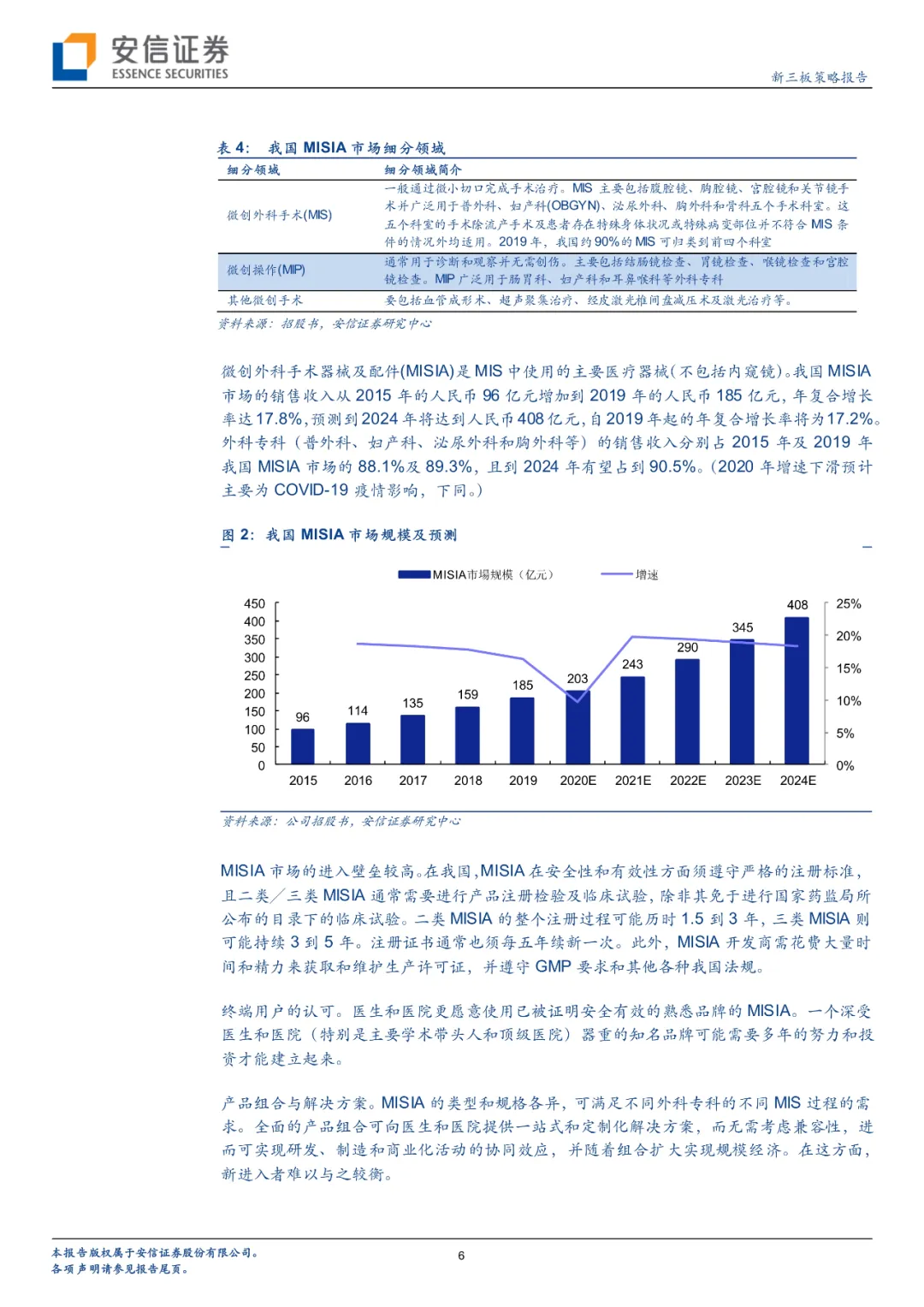

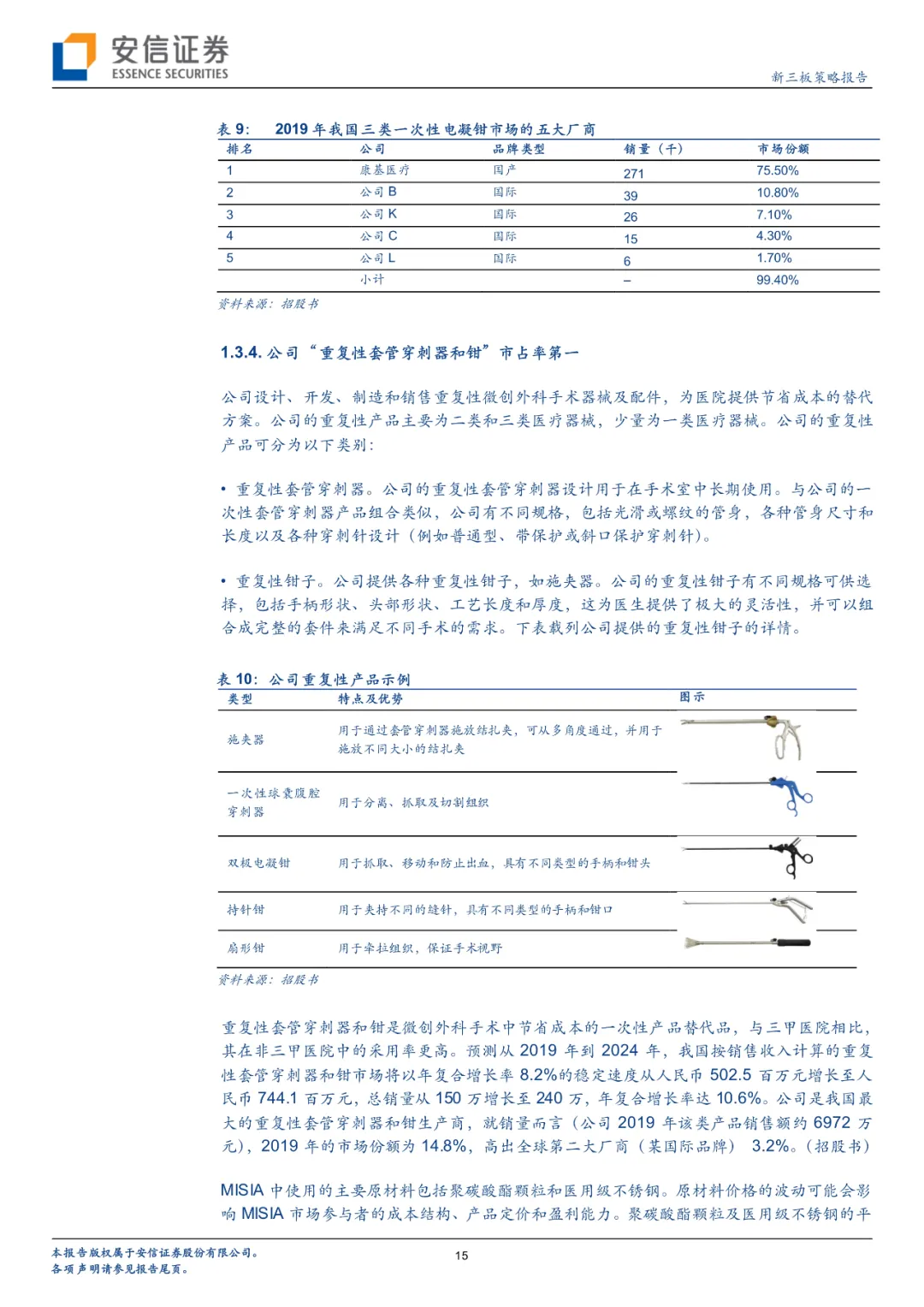

微创外科手术器械及配件(MISIA)是MIS中使用的主要医疗器械(不包括内窥镜)。我国MISIA市场的销售收入从2015年的人民币96亿元增加到2019年的人民币185亿元,年复合增长率达17.8%,预测到2024年将达到人民币408亿元,自2019年起的年复合增长率将为17.2%。外科专科(普外科、妇产科、泌尿外科和胸外科等)的销售收入分别占2015年及2019年我国MISIA市场的88.1%及89.3%,且到2024年有望占到90.5%。(2020年增速下滑预计主要为公共卫生事件影响,下同。)

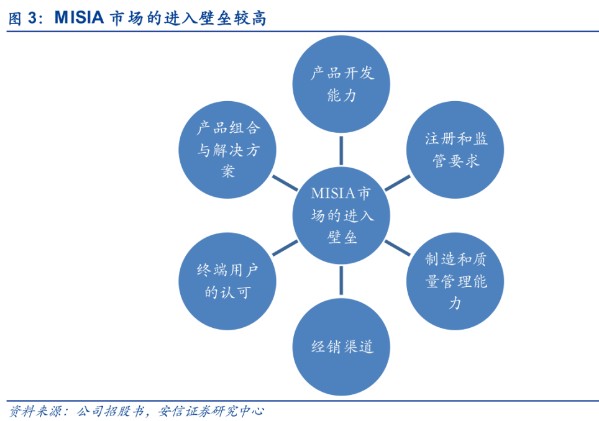

MISIA市场的进入壁垒较高。在我国,MISIA在安全性和有效性方面须遵守严格的注册标准,且二类╱三类MISIA通常需要进行产品注册检验及临床试验,除非其免于进行国家药监局所公布的目录下的临床试验。二类MISIA的整个注册过程可能历时1.5到3年,三类MISIA则可能持续3到5年。注册证书通常也须每五年续新一次。此外,MISIA开发商需花费大量时间和精力来获取和维护生产许可证,并遵守GMP要求和其他各种我国法规。

终端用户的认可。医生和医院更愿意使用已被证明安全有效的熟悉品牌的MISIA。一个深受医生和医院(特别是主要学术带头人和顶级医院)器重的知名品牌可能需要多年的努力和投资才能建立起来。

产品组合与解决方案。MISIA的类型和规格各异,可满足不同外科专科的不同MIS过程的需求。全面的产品组合可向医生和医院提供一站式和定制化解决方案,而无需考虑兼容性,进而可实现研发、制造和商业化活动的协同效应,并随着组合扩大实现规模经济。在这方面,新进入者难以与之较衡。

【以下为内容全文】

(编辑:郭璇)

扫码下载智通APP

扫码下载智通APP