2019证券行业年报综述:行业分化趋势或已确立,头部券商ROE将迎来向上拐点

本文来自天风证券。

摘要

投资要点:2019年是资本市场改革的发力年,是政策改善年,也是业绩改善年,展望2020年将是股权融资大年,行业杠杆率正处于提升期,资本中介业务和机构交易业务将是发力点,头部券商ROE预计将迎来向上拐点。

资产规模方面,2019年,上市券商资产规模、净资产、杠杆率均提升。统计范围内的23家上市的总资产规模为5.61万亿元,较18年底增加19.6%,华泰和中信建投(06066)的总资产规模分别较18年底+53%/+46%,显著高于同业(华泰证券(06886)增速高归因于2019年完成GDR融资16.92亿美元)。

资产结构方面,客户资金存款和投资类资产增加明显,股票质押规模下降明显。头部券商基本延续扩表的趋势,但是扩表的方向有所差异。中信证券(06030)、华泰证券、中信建投、国泰君安(02611)、海通证券(06837)采取了提升投资类资产规模的方式,着力于围绕客户需求发展投资交易业务。广发券商相对偏谨慎,主动收缩了交易性金融资产规模,且股票质押业务的收缩幅度最大。招商证券着力于发展资本中介类业务,是驱动其杠杆率提升的主因。我们判断未来围绕客户需求展开的投资类业务和融资类业务将是龙头券商扩表的主要方向。

业绩方面:23家上市券商实现归母净利润883亿元,同比+59%,平均ROE为6.4%,高于行业平均水平(6.09%)。中信、海通、国君、华泰、广发、招商和中信建投的归母净利润分别为122/95/86/90/75/73/55亿元,较18年分别增长30%、83%、29%、79%、75%、65%和78%。

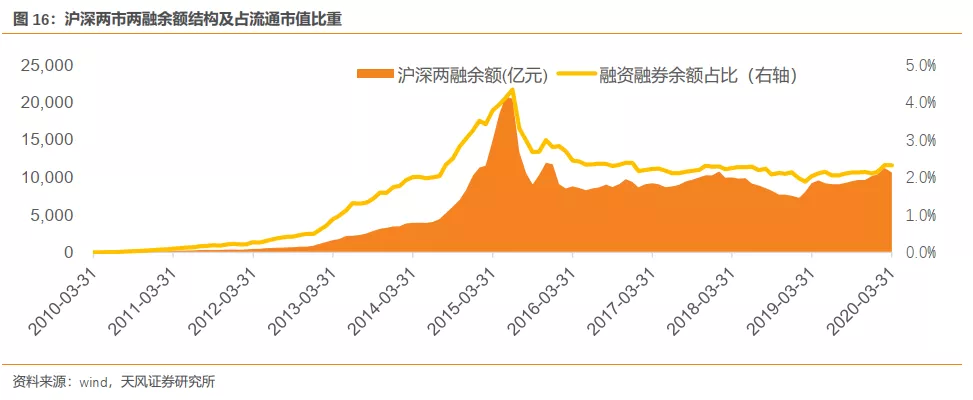

业务方面: 1)经纪业务收入显著提升,收入占比持续下降,未来弹性趋弱。基金投顾试点资格落地,券商财富管理迎来发展良机。2)投行业务受市场环境改善、注册制试点改革等影响大幅增长,再融资新规、并购重组政策松绑等一系列利好政策有望推动股权融资规模再创新高。3)券商资管规模尤其是通道类资产管理规模持续收缩,但是资管新规的边际影响逐渐变弱,资管收入与18年持平。4)投资业务连续三年成为收入占比最大的业务,表明重资本业务能力逐渐成为券商的核心竞争能力,这对于券商的资产获取、风险定价和主动管理能力提出了更高的要求。5)信用业务未来重点关注券商边际融资成本下降以及转融通制度改革带来的融券业务规模提升。

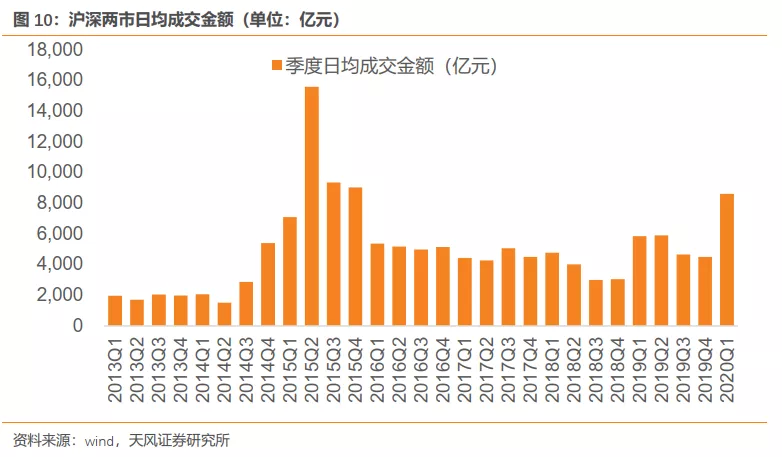

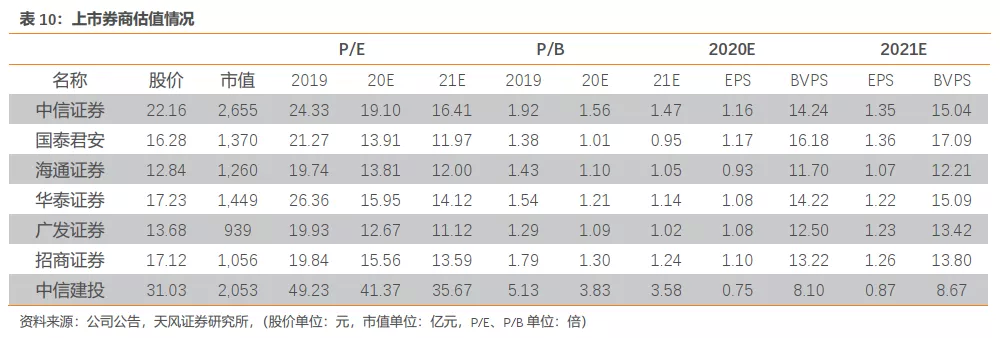

投资建议:截至3月31日,头部券商的估值或已经充分反映市场调整的预期。2020年Q2预计仍将是逆周期政策密集落地的窗口期。再融资政策、新三板转板制度、基金投顾试点等利好政策将传导至业绩端,后续主要期待创业板注册制、各类衍生品业务推出或放开、转融通制度改革等。流动性大概率维持宽松,将提振券商估值。央行年内第三次降准,我们判断后续货币政策的超预期概率加大,二季度MLF、LPR利率以及存款基准利率均有可能下调。2020年1季度市场活跃度大幅提升,成交量、两融等数据均处于历史高点,我们预计龙头券商业绩将在2020年1季度高基数的情况下,实现较快增长。重点推荐:华泰证券、中信证券、招商证券(06099)、国泰君安,建议关注中信建投。

风险提示:资本市场改革进度低于预期,市场波动造成业绩及估值双重下滑

1. 2019年业绩综述

1.1. 证券行业全年业绩同比增长85%

2019年,证券市场行情回暖,交投活跃,股债市场主要指数均有所上涨。133家证券公司合计实现营业收入3605亿元,较上年同比增长35%;实现净利润1230.95亿元,较上年同比大幅增长84.77%。2019年行业整体净利润大幅增长主要是营业收入增长较快、营业支出增长幅度较缓(主要是信用减值损失计提减少)两方面因素的影响。2019年,累计亏损的证券公司减少至13家,占行业总数的10%。截至2019年底,全行业总资产为7.26万亿元,较18年末增加16.10%,净资产为2.02万亿元,较18年末增加6.96%。证券行业的净资本达到1.62万亿元,较18年末增加3.01%。行业资产规模持续扩大,资本实力不断增厚。

收入结构:1)代理买卖证券业务净收入(含席位租赁)787.63亿元,同比增长26.34%,收入占比21.85%。2019年两市日均股基交易额为5200亿元,同比增加41%。2)证券承销与保荐业务净收入377.44亿元,同比增长46.04%,收入占比10.47%。财务顾问业务净收入105.21亿元,同比下降5.64%,收入占比2.92%。3)投资咨询业务净收入37.84亿元,同比增长20.05%,收入占比1.05%。4)资产管理业务净收入275.16亿元,同比增长0.06%,收入占比7.63%。5)证券投资收益(含公允价值变动)1221.60亿元,同比增长52.65%,收入占比33.89%。6)利息净收入463.66亿元,同比增长115.80%,收入占比12.86%,利息净收入同比大幅改善主要是因为新增其他债权投资的利息收入。

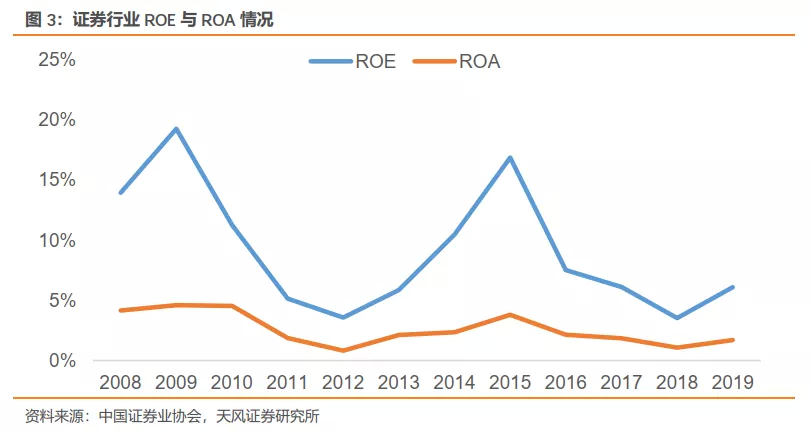

截至2019年,证券行业的ROE为6.09%,已经走出2018年的低点。对于下一阶段行业ROE的表现,我们认为在资本市场保持平稳的情况下,证券行业的ROE预计将维持约5-7%之间的水平,但是大券商与行业ROE之间的差距将逐渐拉大,中信证券等龙头券商ROE预计将迎来向上拐点。

2019年证券行业的杠杆率相对2018年继续提升,截至期末行业杠杆率为2.95倍。参考美国经验,杠杆倍数是决定ROE的核心指标,中国券商的杠杆倍数正在处于提升期(类似于美国证券行业的1975-1990年),资本中介业务、机构交易业务(基于FICC、衍生品)的政策变化与业务发展值得期待。

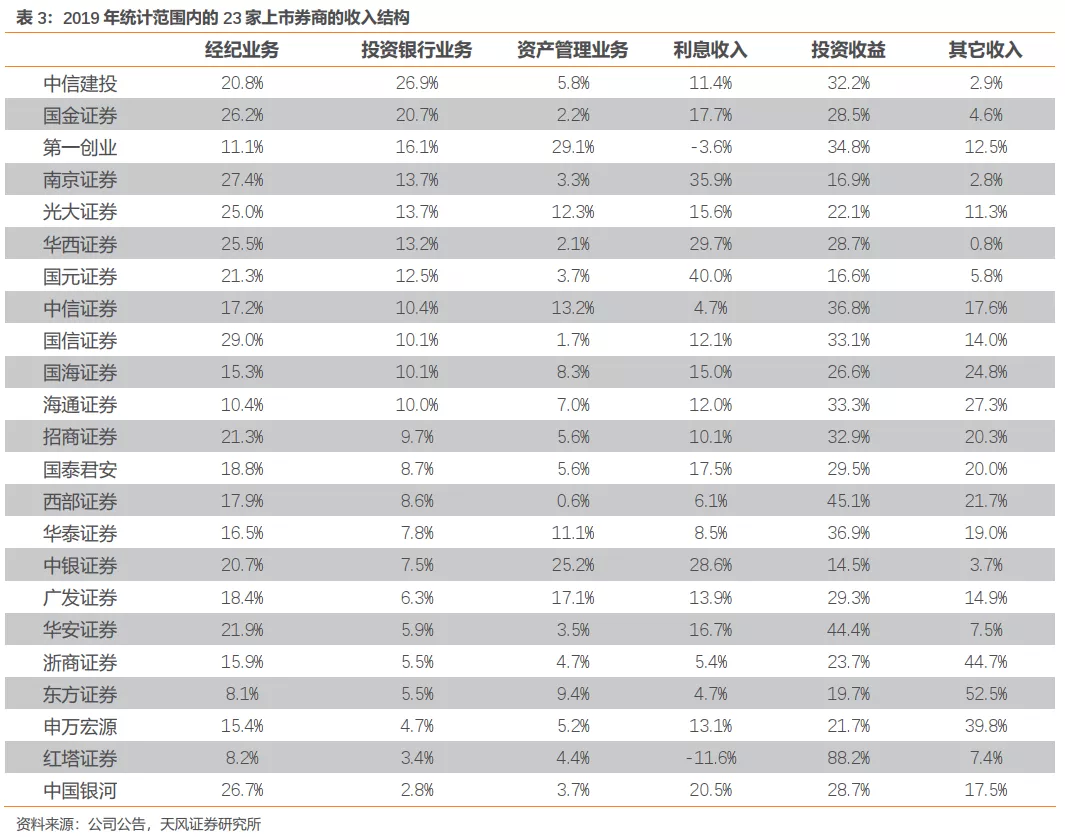

2019年,我们统计范围内的23家上市券商的投资收益、经纪业务、投资银行业务、资产管理业务、利息收入、其他收入的占比分别为31.49%、19.09%、10.17%、8.04%、14.09%和17.12%。与2018年的收入结构相比,经纪、投行、资管三大轻资产业务的占比均有不同程度的下降,分别下降4.5、2.1和2.2个百分点。投资收益和利息收入的占比继续提升,较2018年底提升3.7个百分点和6.5个百分点,资金类业务的收入占比持续提升。未来上市券商的营收结构中,我们预计资金类业务的收入预计将继续提升,而轻资产的业务收入占比预计将持续下降,尤其是经纪业务的占比。

1.3. 上市券商资产配置情况

1.3.1 资产规模

资产规模:2019年大型券商整体上坚持扩表趋势,但是增速不一。统计范围内的23家上市券商的总资产规模为5.61万亿元,较18年底增加19.6%。华泰证券和中信建投总资产规模较18年底+52.5%和+46.4%,显著高于同业,值得重点关注。

1)2019年末,中信证券、海通证券、华泰证券、国泰君安、广发证券、招商证券、中信建投的总资产规模分别为7917亿元、6368亿元、5622亿元、5593亿元、3944亿元、3818亿元和2857亿元,较18年底分别增长21.2%、10.8%、52.5%、28.1%、1.4%、25.2%和46.4%。华泰证券增速高归因于2019年完成GDR融资以及交易性金融资产增速高,中信建投增速高归因于交易性金融资产和客户资金存款增速高。

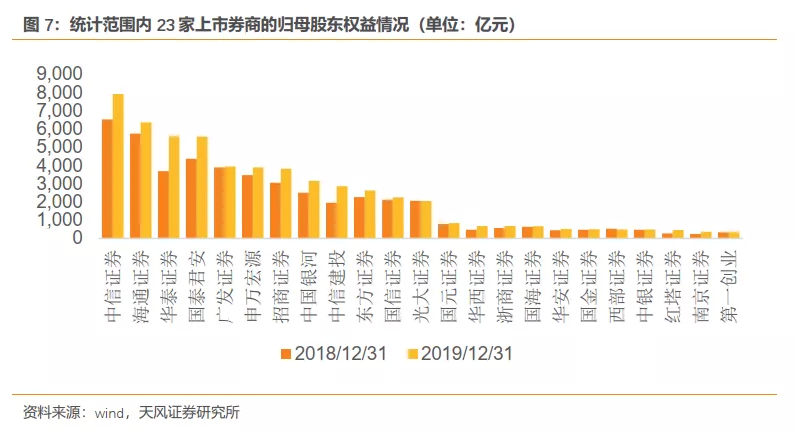

2)2019年末,中信证券、国泰君安、海通证券和华泰证券的归母股东权益突破千亿,分别是1616亿元、1375亿元、1261亿元和1225亿元,较18年底增长5.5%、11.4%、7.0%和18.5%。再融资依然是驱动券商净资产规模增长的主因,华泰证券是通过GDR发行,国泰君安是通过发行永续债补充资本。

3)2019年,23家上市券商中有14家实现杠杆率的提升。大型券商杠杆率普遍提升,中信证券、海通证券、华泰证券和国泰君安的杠杆率分别是4.07倍、3.92倍、3.91倍和3.13倍,均有不同程度提升。广发杠杆率略有下滑(由3.77倍下降至3.39倍),主要是因为投资类资产和融资类资产收缩,尤其是海外子公司的杠杆率下降。

4)我们观察23家上市券商之间的规模差异,可以明显的发现行业前十的券商资产规模优势十分明显,随着这些券商相继完成股权融资,未来资本金的差距会逐步放大。此外,杠杆率也是区分的指标,事实上,行业前十的券商中除了广发证券和申万宏源的杠杆有所收缩以外,杠杆率普遍提升。

2.2. 投行业务

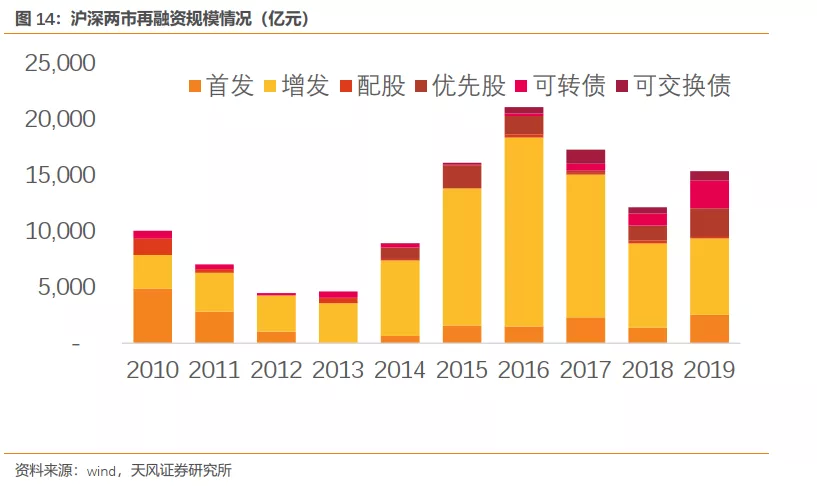

投资银行业务收入受市场环境改善、注册制试点改革等影响大幅增长。从承销量来看,2019年度募集资金总规模达到11.61万亿元,同比增长24%。其中,承销股票8175亿元,同比增长18%,承销债券10.57万亿元,同比增长25%。首发募集资金方面,2019年规模达到2532.48亿元,同比增长84%,再融资募集资金规模达到12878亿元,同比增长21.17%。

收入方面,23家上市券商的证券承销业务净收入合计289亿元,同比增长21%。中信证券、中信建投、海通证券、国泰君安、华泰证券、招商证券、广发证券的投行承销业务收入分别是44.7亿元、36.8亿元、34.6亿元、25.9亿元、19.5亿元、18.1亿元和14.4亿元,同比分别增长22.7%、17.5%、7.4%、29.1%、-0.1%、25.3%和18.2%。

2020年2月,证监会发布再融资新规。“定价9折变8折”、“锁定期从12个月变6个月”能大幅提升投资者的兴趣(降低投资风险),“资产负债率和盈利要求的取消”能大幅增加有资格增发股票的创业板公司数量。我们预计2020年再融资规模1.2万亿,预计贡献60亿元的收入增量,占营收的比重约为2%。集中启动于2020年的新增再融资项目将对2021年业绩带来更大的贡献,预计2021-2022年的增发规模分别达到1.4万亿和1.6万亿。

<section powered-by="xiumi.us" style="white-space: normal; margin: 10px 0px; padding: 0px; max-width: 100%; box-sizing: border-box; color: rgb(51, 51, 51); Helvetica Neue", "PingFang SC", "Hiragino Sans GB", "Microsoft YaHei UI", "Microsoft YaHei", Arial, sans-serif; letter-spacing: 0.544px; background-color: rgb(255, 255, 255); text-align: center; overflow-wrap: break-word !important;">

(编辑:郭璇)

扫码下载智通APP

扫码下载智通APP