石药集团(01093)年报点评:恩必普增长强劲,抗肿瘤线成新引擎

本文来自微信公众号“医心医意要健康”,作者:光大医药团队。

稳健依旧,全年业绩符合预期。石药集团(01093)全年收入221亿元(+24.8%),归母净利润37.1亿元(+20.6%),每股盈利59.65分(+20.6%),符合市场预期。毛利率同比提升5.7pp至72.0%,盈利结构持续优化。公司净利润增速慢于收入端,主要受到销售开支及研发开支加大影响。

成药业务表现理想,创新药占比提升至58.7%。1)创新药产品线表现靓丽,营收达到129.8亿元(+48.4%),已占总收入58.7%。恩必普持续市场下沉,全年仍强劲增长36.5%至56亿元,考虑到终端下沉与学术推广齐发力,预计20年仍有望保持较快增长。2)普药业务由于销售改革及克艾力销售强劲,抗肿瘤产品线成新引擎。团队整合,全年同比微增4.2%至49.6亿元,整合完成后有望加强学术推广和医生服务能力,预期有望实现稳健增长,此外公司重磅仿制药品种有望通过集采快速切入全国市场提振普药收入。

克艾力销售强劲,抗肿瘤产品线成新引擎。抗肿瘤产品全年营收达48.8亿元(+148%,15-19年CAGR达87%):其中,多美素、津优力维持高速增长分别至16.3和14.9亿元,克艾力收入贡献16.4亿元。克艾力降价纳入集采后有望迎来渗透率大幅提升和对普通剂型的替代空间,预计20年有望实现25%以上增长。随着公司在抗肿瘤领域影响力的逐步建立,预计该板块未来几年有望维持强劲增长。

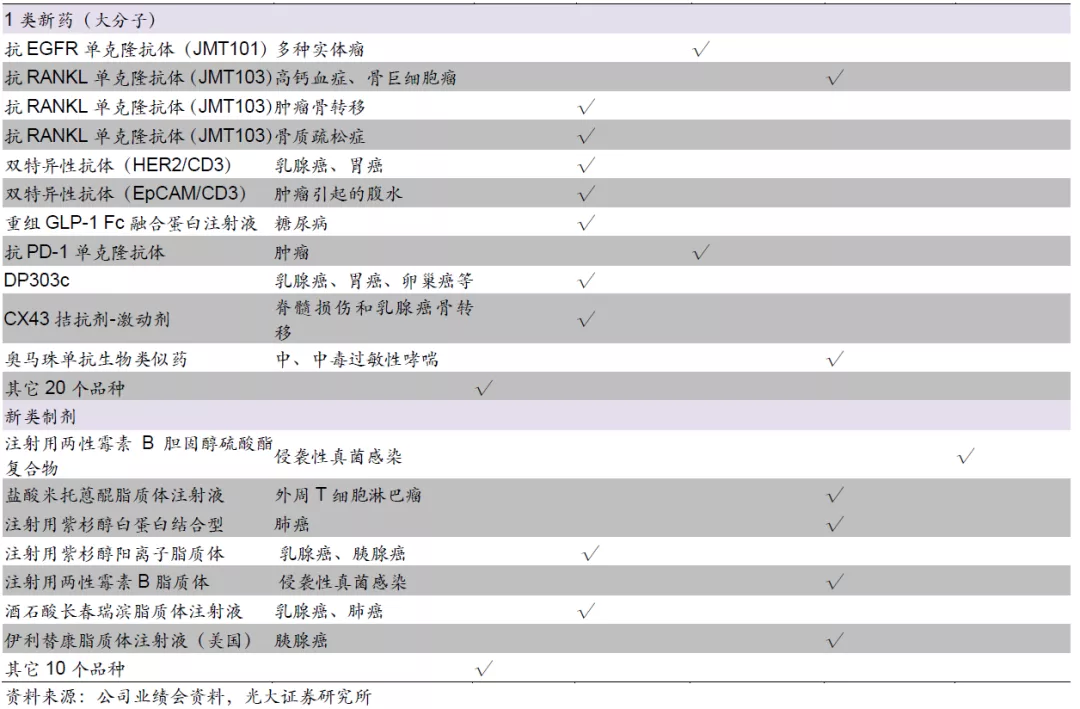

研发投入强劲,管线稳步推进。公司研发力度持续增加,全年研发费用达20亿元,占成药收入比重为11.1%,处于行业领先水平且有望持续加码。仿制药共有23个品种、34个品规通过一致性评价,有望借助带量采购政策快速切入市场。新药方面,新型制剂、大分子和小分子研发平台各具特色,预计21~22年有望每年推动3~5个新药品种上市,其中两性霉素B脂质体、米托蒽醌脂质体、RANKL、PI3K抑制剂有望于20~21年获批,预计将成为公司新一代重磅产品。

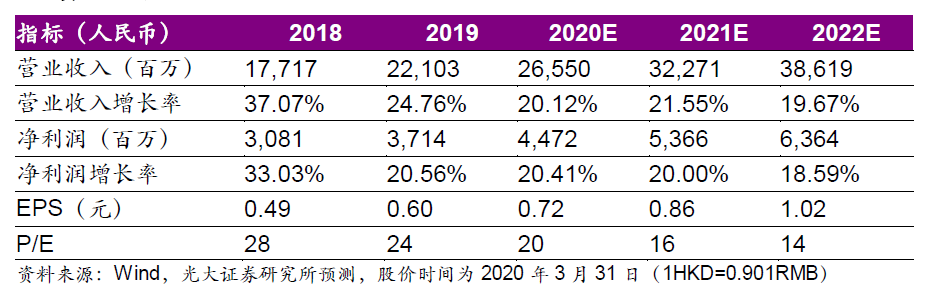

盈利预测与投资评级。公司积极开展线上学术并拓展网上销售渠道以降低卫生事件对1季度的影响,随着卫生事件逐步控制,销售和研发层面各项进展陆续恢复。我们考虑卫生事件影响,略下调20年EPS预测为0.72元,维持21年EPS预测为0.86元,新增22年EPS预测为1.02元对应20~22年PE分别为20/16/14x。考虑到公司研发技术平台优势凸显,储备重磅品种有望有序上市,当前估值具吸引力,维持“买入”评级。

风险提示:原料药价格波动,产品销售不及预期,研发不及预期。

附录

(编辑:孟哲)

扫码下载智通APP

扫码下载智通APP