国泰君安:券商并表监管利于全面风险管控 推荐中金(03908)等龙头券商

本文转自微信公众号:欣琪看金融,作者:刘欣琪、高超,原标题:券商并表监管试点事件点评:增强风控能力,杠杆上限有望提升。

导读:

并表监管下,券商子公司纳入风控指标计算范围,利于全面风险管控。预计并表监管不会增加券商风控指标负担,试点券商杠杆率上限或将提高,推荐龙头券商。

事件:

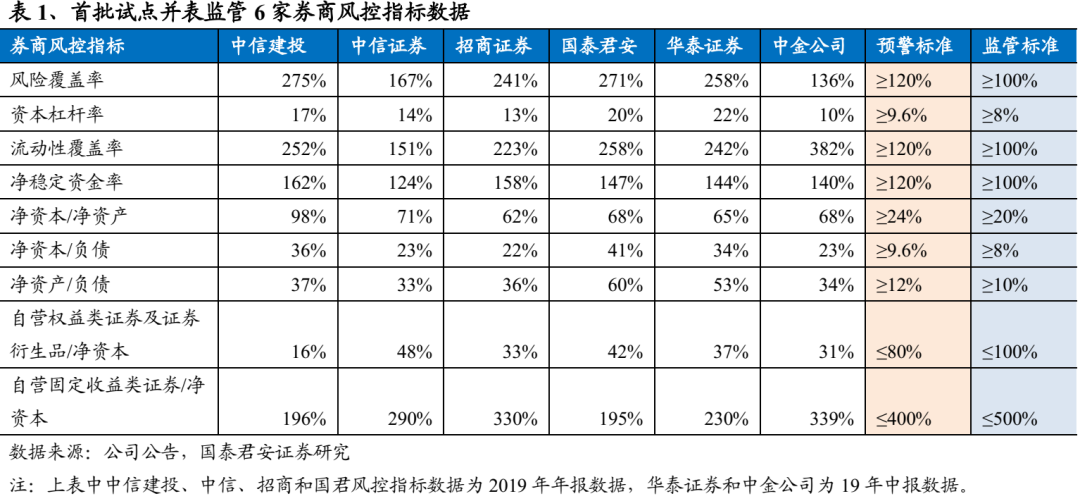

3月28日,证监会决定将中金(03908)、招商(06099)、中信(06030)、华泰(06886)、中信建投(06066)和国君(02611)6家券商纳入首批并表监管试点范围。允许试点机构试行更为灵活的风控指标体系。

投资要点:

风控边界扩展至合并报表,利于风控能力提升。1)目前国内券商风控指标以母公司为基础计算,随着部分券商集团化经营态势,为全面评估风险,监管层将风控边界扩展至含子公司的并表范畴。2)据证监会披露,2017年即开启前期工作,经评审,上述6家公司已基本建立各业务条线、各子孙公司的全面风控体系,作为首批纳入并表监管试点。3)试点公司将逐步允许适用更灵活的风控指标体系,初期对试点机构母公司风险资本准备计算系数由0.7调降至0.5,表内外资产总额计算系数由1降至0.7,待机制运行成熟后,逐步过渡至基于合并报表实施风控指标监管。

预计并表监管不会增加券商风控指标负担,杠杆率上限或将提高。并表监管下,子公司净资本、风险资本和表内外资产等指标均将加回母公司,对于高杠杆的海外证券子公司,加回或一定程度上增加杠杆指标压力,而对于期货、投行和资管等轻资产子公司,加回将优化原有杠杆指标;考虑监管对试点机构母公司风险资本准备和表内外资产总额计提系数的下调,整体看,预计并表监管不会增加券商风控指标负担,杠杆率上限或有所提高。其中表内外资产总额计算系数调降对杠杆率较高的中金公司更加有利。

首批试点利于抢占先机。首批试点公司风控体系获得证监会认可,先行试点有望提前获得杠杆空间提升的机会,后续创新业务申请上有望获得先机。行业差异化监管趋势将更加明显,头部券商有望持续受益。

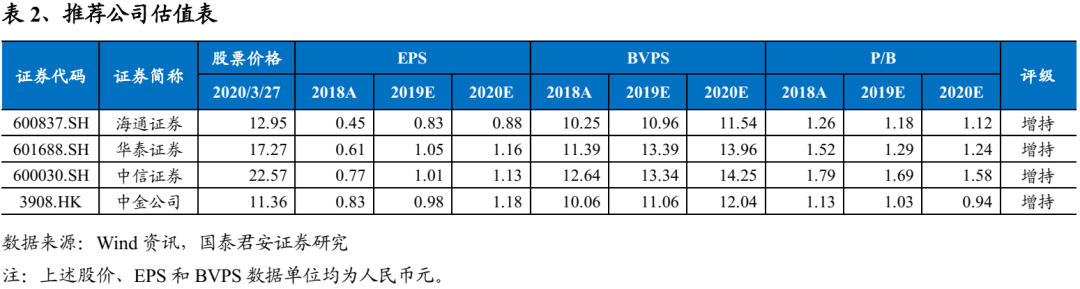

投资建议:并表监管试点有望提高券商杠杆率上限,推荐龙头券商。并表监管将提升券商全面风控能力,监管在风控指标上给予优惠,我们预计试点券商杠杆率上限或将提升。短期权益市场波动对券商业绩带来一定影响,展望全年,低利率叠加政策效应显现,券商全年盈利仍有望超预期。推荐受益政策明显的龙头券商华泰证券、海通证券、中金公司和中信证券。

风险提示:公共卫生事件对资本市场影响具有不确定性;资本市场深改进程不及预期。

(编辑:郑雅郡)

扫码下载智通APP

扫码下载智通APP