李宁(02331)19年财报点评:净利率改善运营质量提升 2020年业务进展有望稳健增长

本文转自微信公号“鞠品时尚”,作者:鞠兴海/杨莹

2019年李宁(02331)收入/归母净利润分别同增32%/110%。2019年公司实现收入/归母净利润138.7/15.0亿元,同增32.0%/109.6%。一次性非经营性利润(主要来自投资收益)贡献2.3亿增量,扣非净利润同增76.9%至12.6亿元。毛利率同增1PCTs达49.1%,销售/管理费用率分别-3.3PCTs/+0.5PCTs至32.0%/7.0%。综上,公司净利率达10.8%(扣非后净利率9.1%),整体业绩超预期增长。

全渠道收入增长强势,加盟渠道扩张。线上收入增长超预期:2019年线上收入同增40%至31.3亿元,占比+1.4PCTs至22.5%。公司引入新的电商供应链管理团队,加强与消费者线上互动,提升线上销售体验同时捕捉销售热点更好的推动电商业务发展。线下方面:在主品牌品牌力提升及中国李宁、李宁young的业务开展下,公司直营/加盟收入分别同增15%/40%至36.2/86.7亿元。主品牌:1)直营业务收入增长主要来自于店铺质量提升带来的同店低双位数的增长(主品牌直营门店净减少214家至1292家)。2)加盟业务在门店拓张及同店增长驱动下实现快速增长,2019年加盟店净增319个至5197家,同店增速为低双位数。李宁Young:仍在门店拓展阶段,净增308个门店至1101个,我们估算收入占比在3%左右。

净利率改善,运营质量提升。随着加盟商拿货折扣回升,直营折扣率也有所改善,公司毛利率同增1PCTs至49.1%。渠道全面梳理工作效果体现,且广告营销上聚焦核心品类,资源集中带来利用效率的提升,公司销售费用率降低3.3PCTs至32%。同时运营质量得到明显提升提升,存货周转天数同降10天至67天,渠道库存在4.2月相较同期4.9月有明显改善,应收账款周转天数下降15天至21天。2019年经营性净现金流同增110%至35亿元。

展望2020年,业务进展有望稳健增长。随2020年影响下,我们预计公司Q1流水出现双位数下滑,但电商业务发展较快。库存方面,同时考虑2019Q4公司已做过一部分存货处理,当下渠道库存压力较为可控。下半年随着公司新品的推出及零售管理的加强,流水有望恢复增长。我们预计今年H1流水能够接近与去年同期持平的水平,全年依然有望实现正增长。

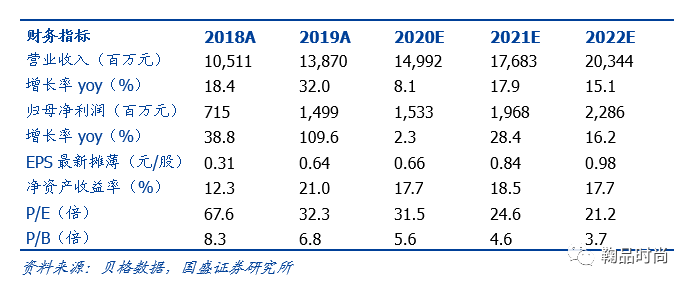

投资建议。基于李宁的品牌积淀和消费者对其认可度,尽管当前问题会给公司带来短期冲击,我们长期看好集团销售端的改善和盈利能力的提升。我们预计2020-2022年净利润为15.3/19.7/22.9亿元,增速2.3%/28.4%/16.2%,现市值557亿港币,对应2020年PE为32倍,维持“买入”评级。

风险提示:终端销售因影响时间过长不达预期;盈利能力提升速度不达预期;管理层变动带来的运营变化。

扫码下载智通APP

扫码下载智通APP