业绩会实录丨中国新华教育(02779):公司的并购方针没有变,坚持每年收购1-2所,保证1所

本文来自微信公众号“EBSCNEDU研究”。

业绩平稳增长,外延并购持续推进——中国新华教育(02779)2019年报点评

事件:

中国新华教育披露FY2019财报:总收益5.53亿元(+15.8%),主营业务收入4.38亿元(+13.4%),毛利2.61亿元(+13.4%),经调整净利润2.96亿元(+14.4%)。

点评:

主营业务收入增长13.4%,在手现金充裕。

新华教育FY2019总收益5.53亿元(+15.8%),主营业务收入4.38亿元(+13.4%)。其中学费收入3.92亿元(14.76%),住宿费收入0.46亿元(2.69%);后勤培训等服务收入5710万元(+11.2%)。调整后净利润为2.96亿元(+14.4%)。收入增长主要因为在校学生人数和平均学费的增加。公司拥有现金及现金等价物约14亿元,资金储备充裕。

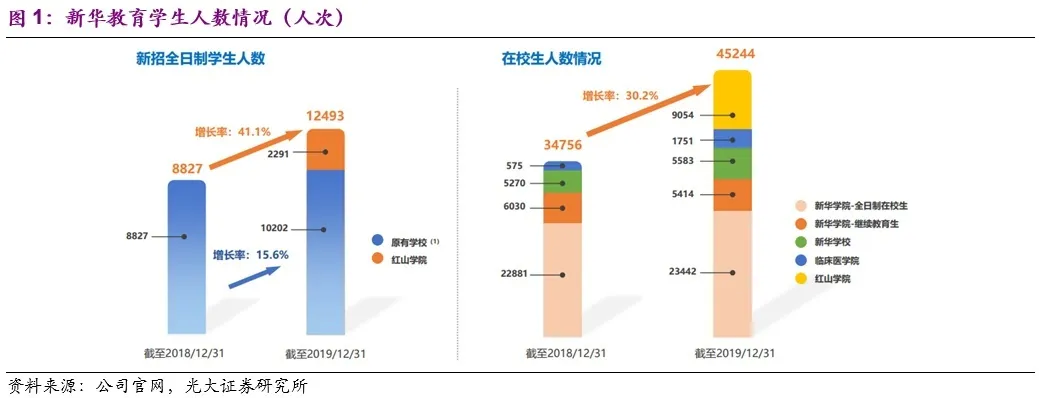

公司运营4所学校,新招人数与在校人数双增长。

新招全日制学生1.25万人次(+41.1%)。其中原有学校1.02万人次(+15.6%)、红山学院2291人次。公司在校生总人数超过4.52万人次(+30.2%),其中新华学院2.89万人次(-0.19%)、新华学校5,583人次(+5.94%)、临床医学院1,751人次(+204%)、红山学院9,054人次。临床医学院学生人数倍增,公司并购整合能力有望进一步凸显。

学费稳步提升,盈利能力持续向好。

新华学院四年制本科课程学费提升至19,800–23,800元,继续教育课程学费提升至2,400–11,900;新华学校普通专科课程学费提升至9,000–11,400元,其他两所学校学费保持不变。公司2019年净资产回报率达11.3%(+0.4pct),毛利率59.7%,盈利能力保持稳定显示公司的品牌效应与内涵建设效果。

成功收购红山学院,外延并购实现突破。

2019年新华教育正式收购南京财经大学红山学院,提供本科层次教育。公司在2019年持续落实重点布局医科、新商科的外延发展规划,整合优质资源的能力显现。考虑到公司预付的4.88亿元现金,截止19年底公司在手现金约18亿元。另外公司与工商银行协议未来5年意向性累计提供不低于人民币50亿元的授信支持。

维持“买入”评级。

由于公司暂时暂停收购海源学院的影响,我们下调20-21年的调整后净利润预测为3.26/3.57亿元,新增22年调整后净利润预测为3.89亿元。20-22年净利润增速分别为9.97%/9.58%/9.08%。2020年EV/EBITDA为5x,我们认为公司内生外延增长可期,维持“买入”评级。

风险提示。

教学质量下滑、教育政策变动、外延扩张策略不达预期。

中国新华教育FY2019业绩报告会议纪要

事件:

Q:时间:2020年3月6日 周二 9:30

出席领导:

张明先生 执行董事、总裁

陈明 总裁助理、财务总监

韩寒 证券部总经理、IR负责人

公司领导层分享--张董:

公司于2018年3月26日上市,今年安徽新华学院已创立26年。公司是全国领先的民办高等教育集团,长三角地区规模最大的民办高等教育集团。

公司FY2019概况:

业绩亮点:

主要经营指标增长。总收益5.53亿元(+15.8%),收入4.38亿元(+13.4%),毛利2.61亿元(+13.4%),经调整净利润2.96亿元(+14.4%)。2019年起正式接管运营南京大学红山学院。在校生人数45,244人(+30.2%),拥有现金及现金等价物约14亿元,资金储备充裕。

运营更新:

新增安徽医科大学临床医学院,学制包括四年制本科课程及五年制本科课程,是稀缺的医科学院;与南京大学共同运营南京财经大学红山学院,开设15个本科专业。

原有的安徽新华学院提供应用型为主的本科教育、高职 (专科)教育及继续教育;下设11 个二级学院,共开设82个全日制高等教育专业,包括60个本科专业及 22个专科专业。而新华学校主要提供普通中专课程和专升本课程。

新华学院:

2019年成功获批硕士硕士学位授予立项建设单位,三年建设期内可与相关高校联合培养硕士研究生,建设期满通过验收后,可独立招生。

成功获批学前教育等3个热门本科专业;空中乘务等6个专科专业;考研达线人数同比增长18.8%;2019/20学年,实现新招全日制学生6790人,同比增长9.7%;2019/20学年,全日制本科学生平均学费涨幅15.5%;2019年全年收入同比增长11%,其中学费增长13%。

新华学校:

2019/20学年,实现新招生2,237人,同比增长8.5%, 新招生人数再创新高,过去两年新招生人数年复合增长率达25.68%。

成功获批无人机应用专业;首次开设中韩合作电子商务、计算机应用国际班;五年一贯制、以升本科为导向中专课程及校企合作特色课程等重点招生课程的招生占比达到总招生人数的82%;2019/20学年,平均学费涨幅15.4%;2019年在校生人数5583人,同比增长5.9%;2019年全年收入同比增长33%,其中学费收入增长32%,住宿费收入增长37%。

安徽医科大学临床医学院:

新增医学影像技术和康复治疗学专业;2019/20学年,首次专升本招生,报到率97.81%,统招本科招生报到率 96%,均在安徽省同类院校中名列前茅;2019/20学年,理科录取分数线最低超省控线39分,在安徽省同类院校中位居前列;2019年在校生人数同比增长204.5%,新招生人数同比增长104.3%;学费学额均有较大提升空间。

2019年10月,于安徽省合肥市购置224.27亩土地用于新校区建设,新校区将容纳至少1万人,预计一期工程不晚于2021年9月投入使用。转设工作也已成功纳入省教育厅“十三五”规划。

招生人数与在校生人数持续增加:

新招学生人数方面,2019年红山学院新招人数达10,202人,同增15.6%,原有学校(包括新华学院、新华学校及临床医学院)新招人数达2,191人,同增41.1%;在校生方面,由2018年的34,756增长至45,244人,同增30.2%。

学费住宿费稳步提升:

原有学校收费采取备案制,灵活制定学费定价策略。新华学院和新华学校学费上调,报道率和报道人数仍在提升,品牌溢价显著。其他两所学院学费未作大的调整。

校地校企合作:

新华学院与合肥市高新区管委会签署校地战略合作协议,制定校企共建课程、共编教材、共建实验室等;临床医学院签约2所附属医院及32所教学实习医院;新华学院先后与用友新道、华拓金服共建产业 学院2个,共建专业14个,共建实践基地23个,共建课程53门,共编教材20部。

资本运作及融资成果:

自2019年11月26日收市后起,公司获纳入MSCI中国全股票小型股指数。工商银行同意在未来五年意向性累计提供不低于人民币50亿元的授信支持。

2019年成功收购红山学院

15个本科专业。提供本科层次教育,在校生9,054人;学费14,000元/人;2019年面向全国18个省录取本科新生2429人,外省生源占比超40%;新校区建成后,预计可容纳至少20,000名学生;南京极具潜力的区位优势以及红山学院优质的办学质量,将持续吸引全国更多优秀学生来校学习生活,打造全国知名财经高校。

集团领导层分享--陈总:

财务分析:

收入持续增长:FY2019总收益5.53亿元,同增15.8%;收入达4.38亿元,同增13.4%,其中学费收入达3.92亿元,住宿费收入0.46亿元,后勤培训等服务收入同增11.2%达57.1亿元。收入增加的原因:品牌影响力、教学质量、学费提升;后勤服务费增长的原因:增加服务品类、商户结构调整、考证实训课程增加。

运营成本控制良好:主营业务成本1.77亿元,同增13.4%;日常管理费用 0.32亿元,同增17.9%;销售及分销成本780万元,同增25.8%。主营业务成本增加原因:工资薪金增加;管理费用增加原因:加强日常费用管理,并购的差旅费、专业服务费;销售成本增加原因:品牌宣传活动的增加。

盈利能力稳步提升:毛利2.61亿元,同增13.4%;经调整净利2.96亿元,同增14.4%。

负债水平保持低位:净资产达26.18亿元,总负债6.75亿元;净资产增长原因:内生盈余,总负债增长原因:保有授信额度增加。

公司领导层分享--张总:

未来展望:

利好政策信息不断释放:独立学院转设进度显著加快;全面深化 职业教育改革;高职院校扩招持续推进。凭借我们在教育行业的经验,以培养高端应用型人才为定位,在当前政策机遇的推动下,并购优质院校,进而扩大学校网络与学生人数。

内生增长:学科建设与服务拓展共同推动业绩持续提升。引进具有行业经验的高素质复合型人才;推出符合社会需求和技术发展的新型专业;优化服务品类和商户结构;围绕资格考试和实习时间探索新服务模式;提升学校的软硬件设施;并加强校企合作、赋能企业发展。

外延并购:政策支持情况纳入考虑。区域选择上,建立相关并购模型。标的本身,着重关注医科、新商科,关注标的院校财务的规范性及管理制度的完善性。标的筛选存在机遇:全国200+家独立学院要转设;优质学院受限于资金等客观因素。

Q&A环节

Q:19年在安徽和南京规划新舍,开工受卫生事件影响,招生计划会受影响吗?南京存在校舍租用的情况,南京新校区何时投入使用?按照新增学额和配比,会对20年招生有影响吗?校区建成资本开支规模?是否考虑其他融资方式?

A:安徽校区在建设,具备开工条件后已经开工,合肥进展顺利。南京已报相关部门,建设、分地将顺利进展。

南京新校区2021年投入使用。红山学院校区的规模在努力扩大,专生本招生规模会有实质性的增长,并配备相应资源。

有这样的影响:在新校区使用前学额会增加,会对外拓展学生的住宿。

红山校区土地2.4个亿,两个校区建设7-9个亿。

会考虑其他融资方式,在考虑成本的前提下,以最合适公司的方式来融资。

Q:11月医学院购置土地270亩,转设计划500亩,为促成转设成功,是否还有购买土地的计划?临床医学院未来开支怎样?回收期和投资回报率如何?海源学院的收购有推迟,对医疗学院的布局是战略性投资还是补充性的?医学类学科建设的方向和特色?

A:会有考虑再买地。

医学院目前都有自有的校园,规划整体做的,但由于医学院招生是爬坡式的,所以根据需要逐步拿地。土地成本一半已拿下,7-9个亿的成本要根据每个学校的进度和学生搬迁的情况来决定。

医学院短期的投资回收期3-5年之间(第一次投资收回周期)。

医疗资源还是比较稀缺的。医学类人才培养不能满足社会需要,国家应基于相关政策。医学类办学成本高,收费也会高。符合需求即有市场,有市场即有溢价,有广阔的发展空间。所以医科学院是战略性布局。

专业团队会对当地做深入的调研,进行未来预测。

Q:独立学院转设的分手费,转设后对财务情况有多大影响?

A:新设的两家都没有分手费。如果存在这样的情况会纳入整体考虑。

Q:未来招生人数的规划,尤其是专升本?

A:前年百万扩招享受到了政策红利,招生品牌很好。专升本和研究生扩招都会享受到政策红利。

内生增长上,红山学院和医学院从较小基数开始增长,完成转设后学额增长也会很可观。不考虑并购的话,内生增长也是显著的,保持20-30%的增长。

Q:资产项预付和应收的款项?股份支付的成本预计20-21年的水平

A:预付方面,其中有2亿为红山学院的办学保证金,可视为现金,因为并表原因在红山学院账目上体现而不在合并报表的货币资金体现,为预付款;还有2个亿是医学院买土地的款。在完成转设以前,保证金每年结算再过去。

期权成本,2019年摊销1600+万,2020年2000+万,21年也会有,会逐渐减少。

Q:红山学院和医学院的财务收入拆分?海源并购进度有预期吗?每年万元并购做1-2所,20-21年会有并购的动作吗?转设的时间节点?

A:临床医学院2019为1000+万,红山学院1000+万。

10月已做了转设公告,目前并没有实质性进展。

公司的并购方针没有变:1)收购数量不变。坚持每年收购1-2所,保证1所;2)层次要求不变。坚持以本科为主,兼顾其他;3)区域要求不变。坚持长三角区域为主,其他重点区域。主要参数一直在坚持和实践。未来并购安排会稳健地实施。

医学院最早在明年转设成功,红山学院也会在第一批转设的阵营当中。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP