国信证券:卫生事件对申洲国际(02313)1H影响有限,对公司扩大市场份额具备信心

本文源自微信公众号“学恒的海外观察”。

报告摘要

净利润符合预期,收入增长有所放缓

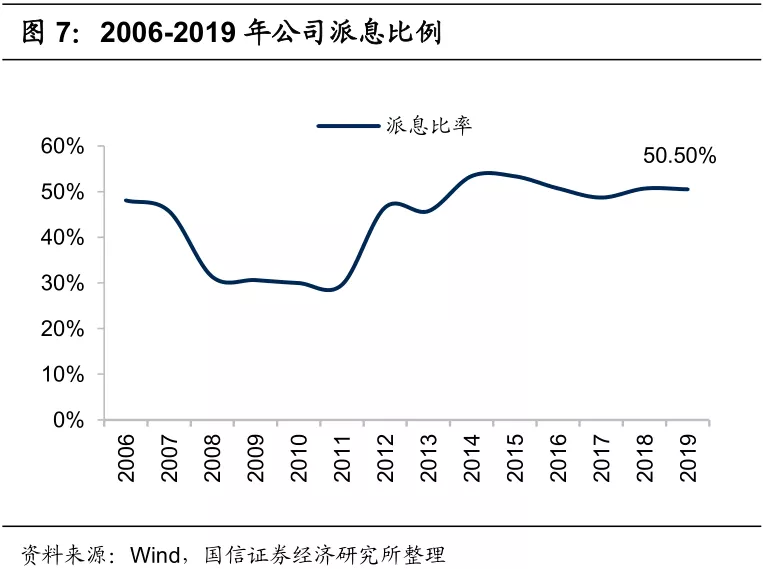

19年申洲国际(02313)实现收入226.65亿元,+8.2%;归母净利润50.95亿元,+12.22%。除零售业务影响,收入+10.1%,净利润+14.1%。净利润基本符合预期,而收入略低于预期,原因包括零售业务以及18下半年超负荷接单高基数。毛利率除零售影响后-0.34pp,而费用改善超预期。派息保持50%,现金加定期存款达100亿元,负债权益比仅15.8%。

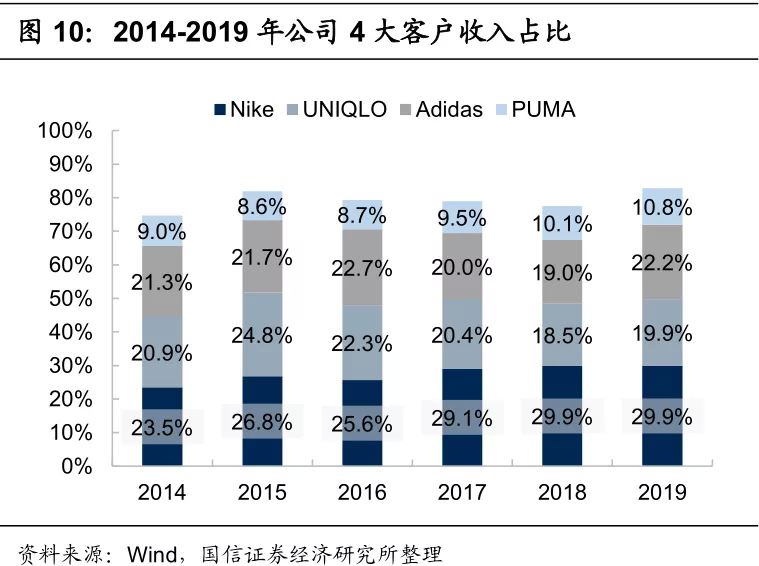

产能紧张,大客户份额扩大,海外产能占比提升

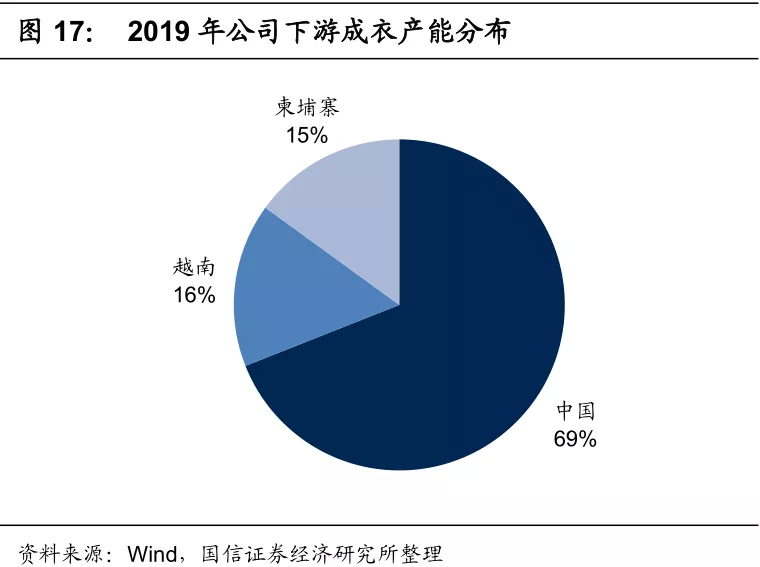

19年前四大客户占收入比为82.8%,+5.3pp,增长15.6%显著高于整体;运动服增速高于休闲服和内衣,体现了产能紧张情况。考虑平衡客户份额, Nike增速有所放缓(+8.3%)而Adidas增长显著加速(+26.23%)。目前公司上游产能在国内外比例约52%:48%;下游产能在国内:柬埔寨:越南约为68%:15%:17%,未来海外将达到50%。

公共卫生事件对1H订单影响有限,而2H存在较大不确定性

公共卫生事件造成了短期复工影响,经海外产能调配和3月追赶可以补回,相比同行供应链中断,公司一体化优势凸显;海外公共卫生事件在3月中旬开始迅速恶化,Nike等品牌对欧美等地区关店2周,公司Q2订单预计受到小幅影响。公司将与品牌客户共渡难关,下半年订单或面临较大压力。公司暂不调整投资计划,对扩大市场份额具备信心。

风险提示

1.全球宏观经济大幅下行;2.品牌库存清理缓慢;3.市场的系统性风险。

投资建议:关注海外公共卫生事件发展,当下估值已反映悲观预期

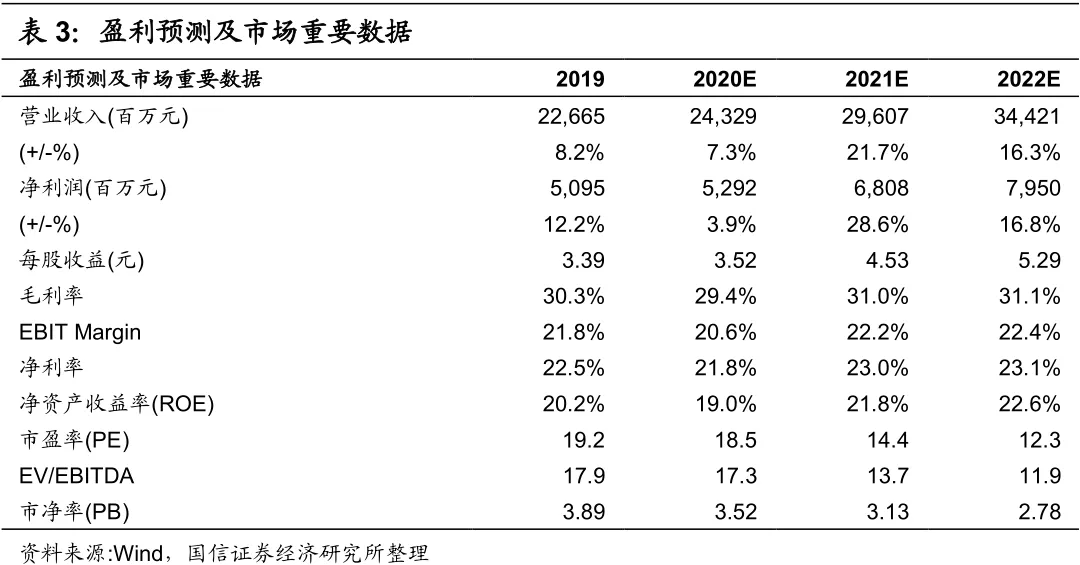

公司一体化生产、短交期、高品质、高效率相比同业优势显著,现金充沛杠杆低,此次危机将是公司进一步提升份额的良机,当下估值吸引。我们预计公司20-22年净利润增速分别为3.9%/28.6%/16.8%,EPS分别为3.52/4.53/5.29元(原20-21年4.1/5.0元),对应PE分别为18.5x/14.4x/12.3x。公司一年期合理估值为107-111港元(原为123-128港元),对应20年PE 27-28x,维持“买入”评级。

净利润符合预期,收入增长有所放缓

2019年公司实现收入226.65亿元,同比增长8.2%(1H/2H +12.2%/+5.1%);归母净利润50.95亿元,同比增长12.22%(1H/2H +10.9%/+13.5%)。除零售业务影响,收入+10.1%,净利润+14.1%。净利润基本符合预期(相比我们预期低1pp),而收入略低于预期(相比我们预期低4.8pp),原因包括零售业务处理,以及18下半年超负荷接单形成了高基数。

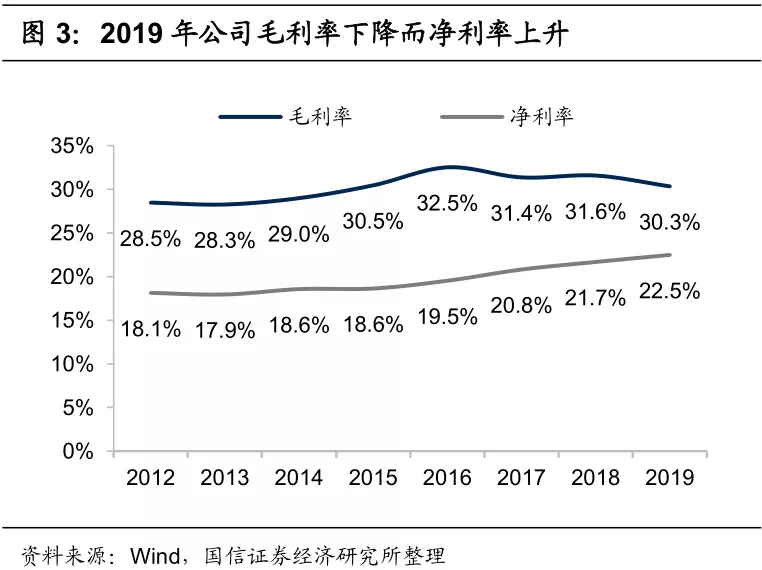

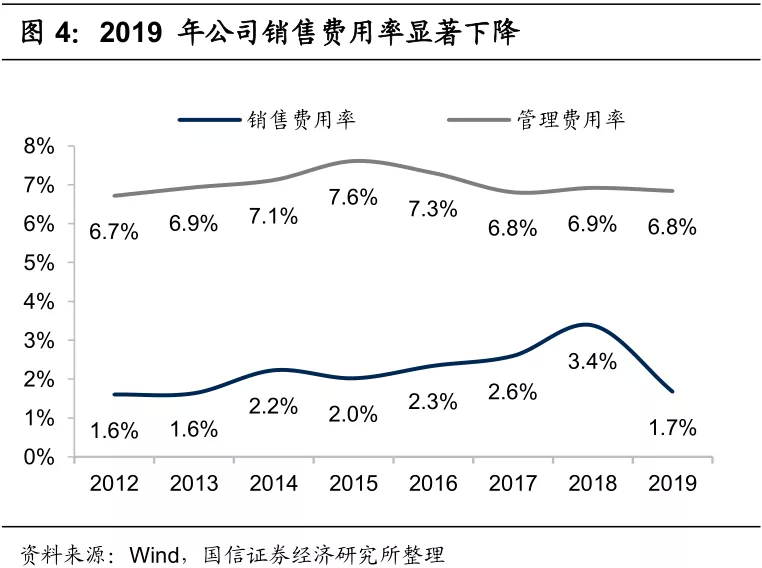

2019年公司毛利率为30.3%,除零售影响,毛利率为30.8%,同比-0.34pp。毛利率负面因素包括零售关停影响、人力成本和染化料成本上涨,以及能源改天然气的影响。2019年公司费用改善超预期,销售费用率同比-1.7pp,主要受益于避免空运费用、关停零售业务等因素。

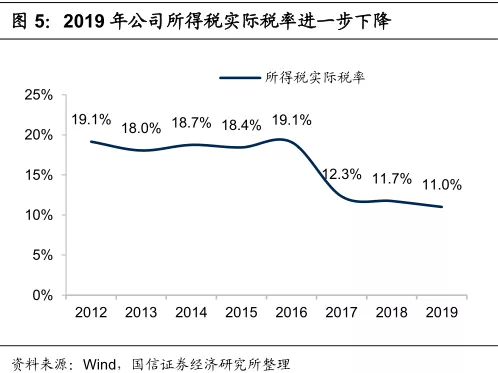

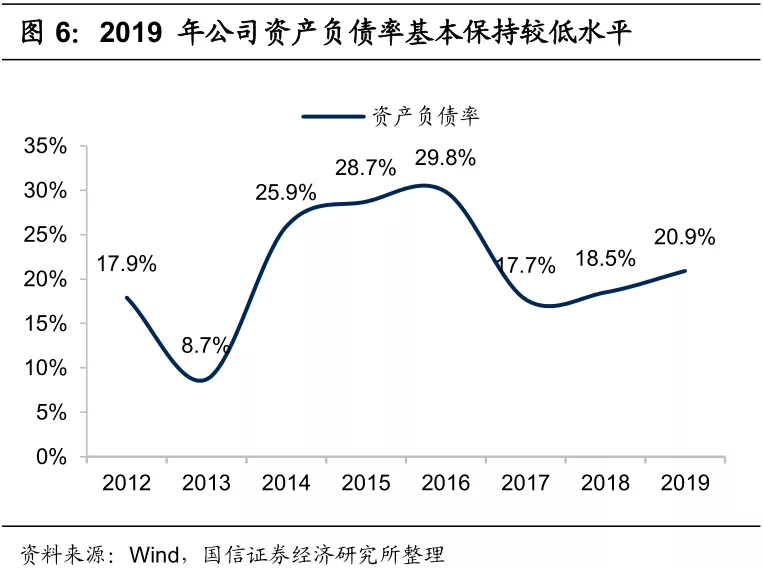

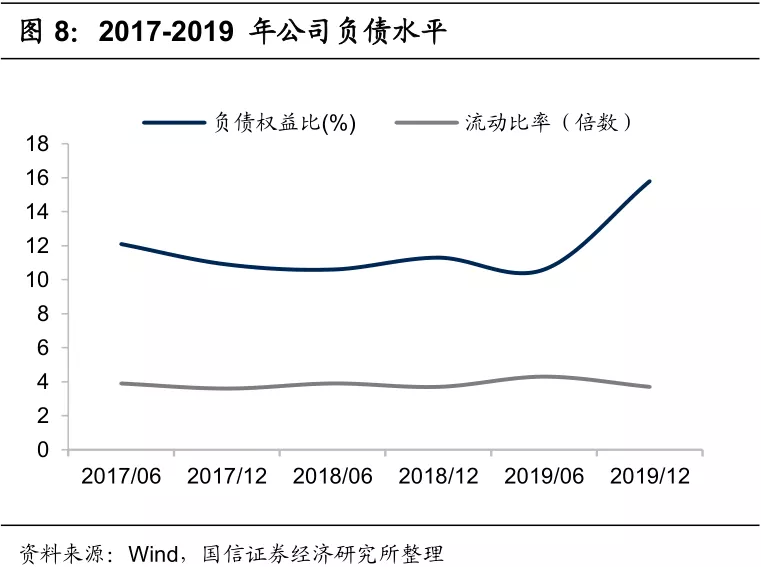

2019年在海外工厂占比扩大影响下,有效税率进一步下降至11%。今年开始随着越南工厂免税期进入减半期(税率5%)的影响,预计有效税率同比增加2pp。公司资产负债率保持在20%的较低水平,其中部分负债为派发股息在香港贷款,因利率低于内地存款理财收益,公司在现金充足的情况下保有小幅有息负债。

公司2019年保持50%的高派息比例。总负债权益比小幅上升至15.8%,流动比例3.7,保持在相当健康的水平。

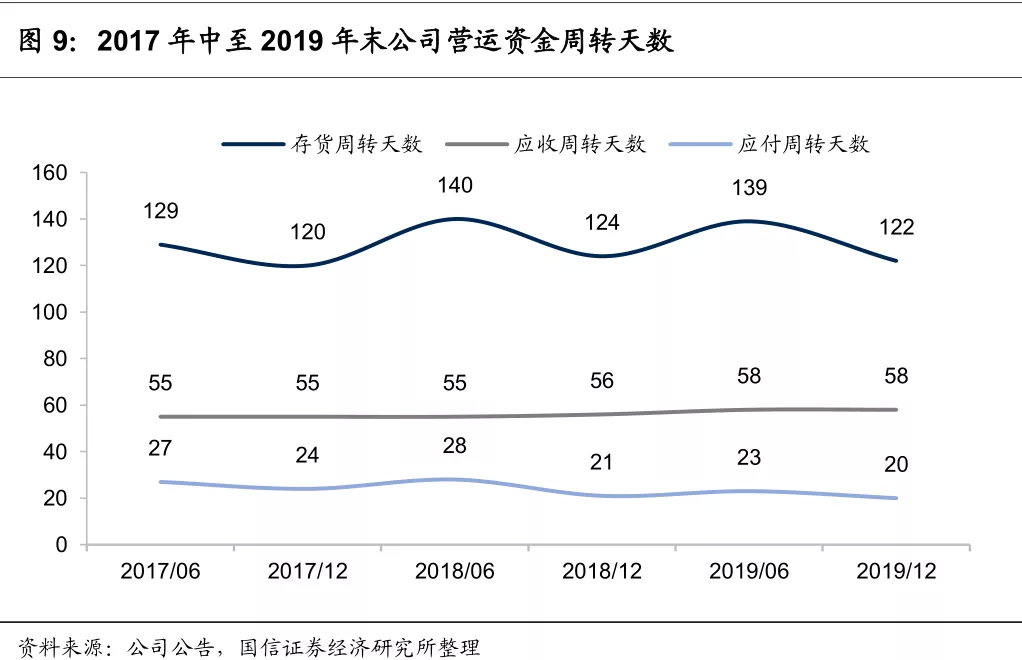

库存周转天数较年中显著下降。由于公司垂直一体化生产模式,年中半成品库存相对较多,使得库存周转天数呈现一定的周期波动,年末库存同比改善2天。应收账款周转天数同比增加2天,因运动品牌客户账期略微长于其他客户。应付账款周转天数基本持平。

产能紧张,大客户份额扩大,海外产能占比提升

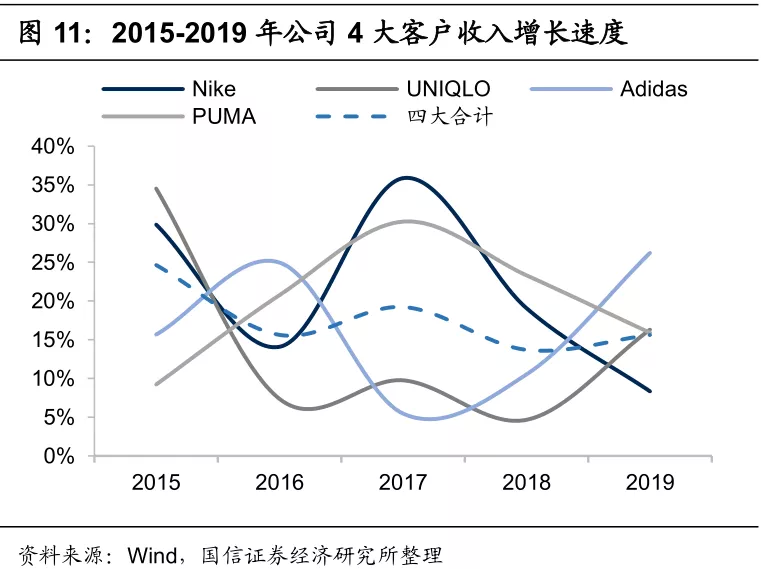

拆分客户看,2019年公司前四大客户合计占比进一步提升至82.8%, +5.3pp,合计收入同比增长15.6%显著高于整体收入增速,反映了公司在产能紧张情况下对大客户的优先供应策略。具体看品牌方面,Nike占比最高达到29.9%,增长在2019年出现放缓,达到8.3%;而Adidas占比第二,达22.2%,增长显著加速,达26.2%。两者反差体现了公司在平衡客户份额上的策略。优衣库目前为公司第三大客户,占19.9%,增速为16.3%,有所改善,得益于新增产能的贡献;PUMA占比为10.8%,增长15.9%,也显著高于整体增长。

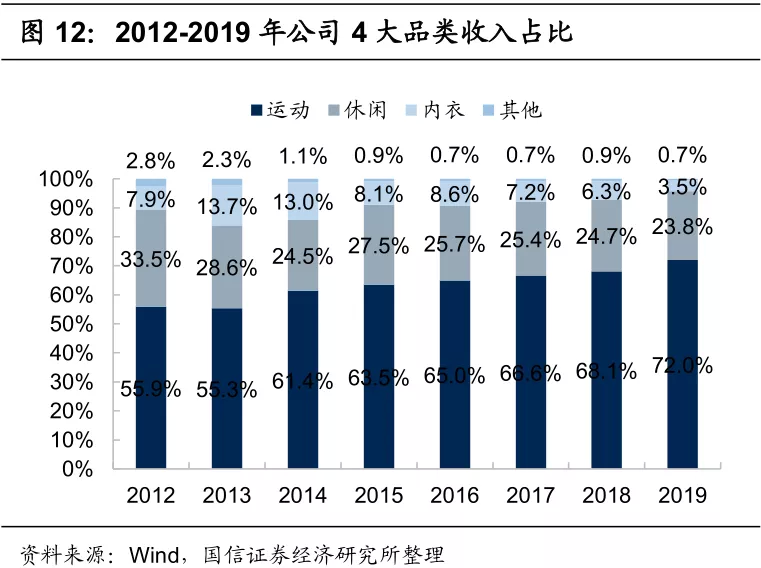

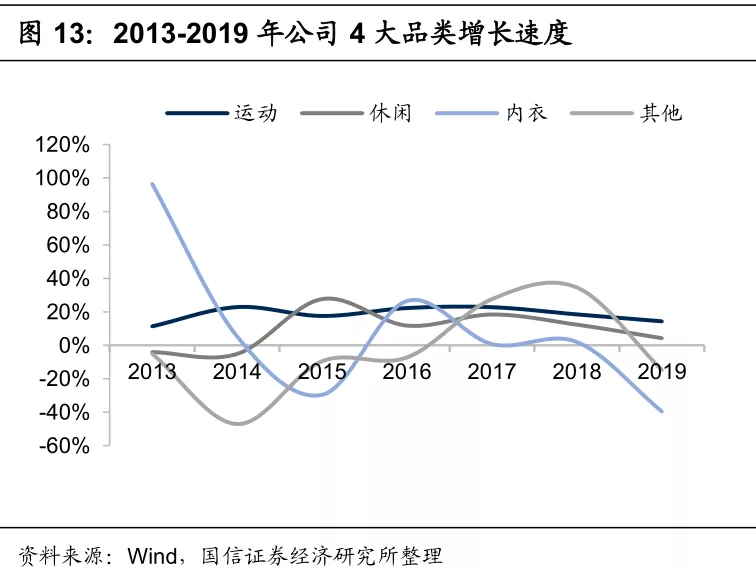

拆分产品看,2019年运动服占比提升至72%,+3.9pp,休闲服、内衣和其他品类占比有所下降。运动服收入同比增长14.3%,休闲服同比增长4.3%,而内衣同比下降39.5%。

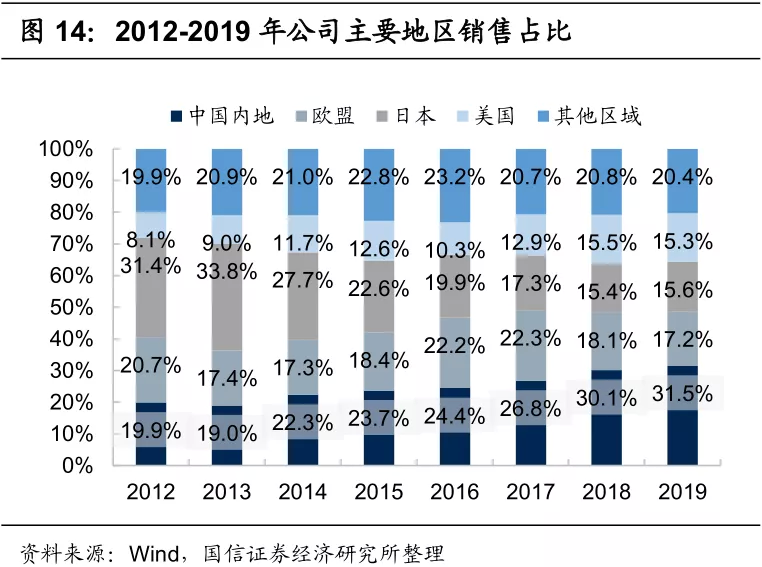

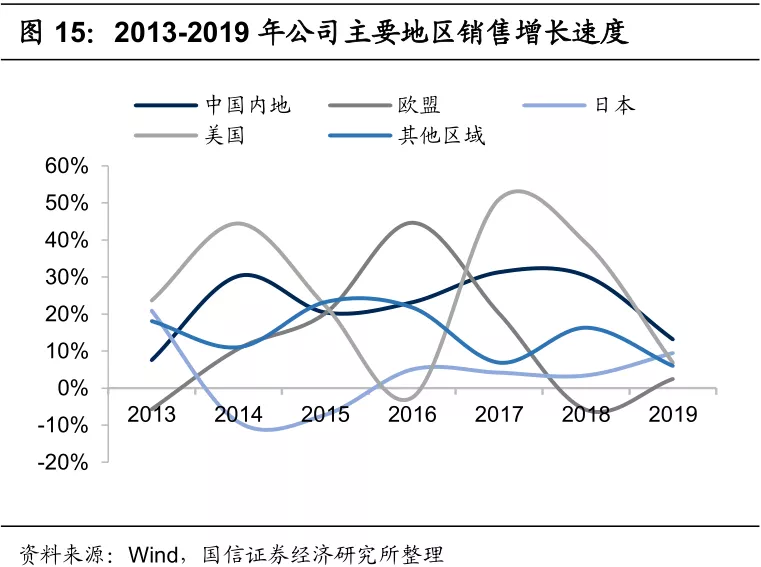

分地区看,2019年大中华区份额进一步扩大,达到了31.5%,且收入增速领先,达13.2%;欧盟占比达17.2%,收入同增2.5%;日本占比达15.6%,收入同增9.5%;美国占比达15.3%,收入同增6.8%。

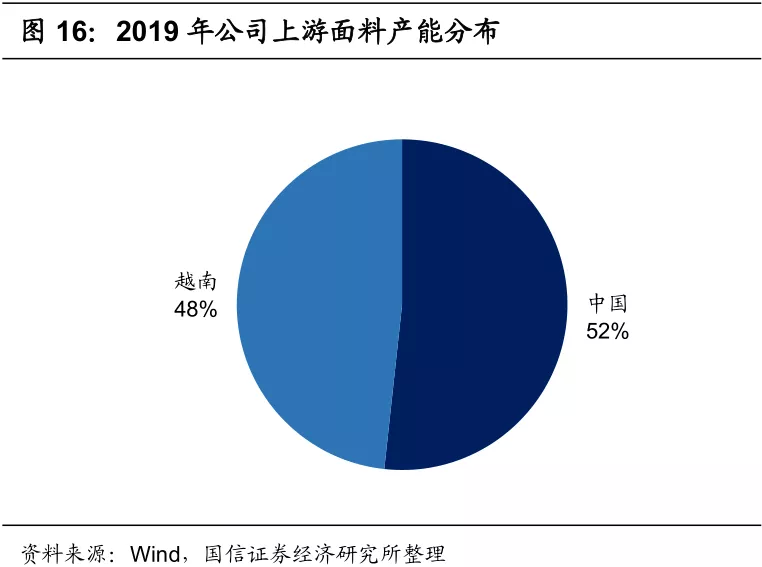

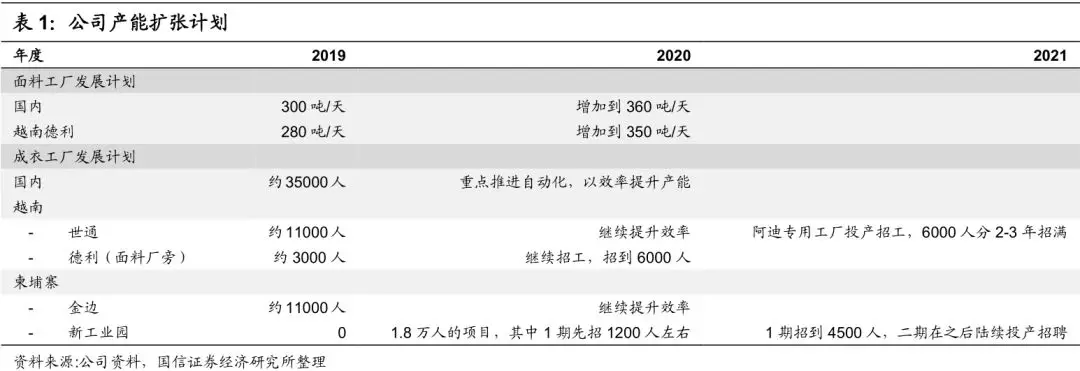

分产能看,目前公司海内外双一体化模式进一步完善。上游面料产能合计580吨/天,其中中国、越南分别由300吨/天和280吨/天,占比52%:45%;下游成衣产能合计4.3亿件/年,其中中国/越南/柬埔寨分别占69%/16%/15%,海外合计占比31%。按照公司未来产能扩张计划,预计3年后海外成衣产能占比也将达到50%。

公共卫生事件对1H订单影响有限,而2H存在较大不确定性

COVID-19公共卫生事件的爆发对公司造成影响主要在于国内工厂春节后的复工延迟,以及海外公共卫生事件大规模流行下品牌关店。

1) 春节复工推迟影响:公司于2月底公告,产能利用率已经达到95%,我们预计3月产能利用率可以达到100%。此前公司国内工厂推迟复工1周,以及产能稳步恢复的2周,所造成的订单延误,一部分通过海外工厂调配,另一部分在近期追赶,预计对公司完成订单交付不会造成重大影响;

2) 海外公共卫生事件蔓延影响:此前Nike、lululemon、Adidas等多个品牌声明,自3月16日起在欧美等多地开始关店,关店时间在2周左右。我们预计海外销售情况的恶化对公司Q2订单或产生小幅影响,而Q3 Q4订单目前可见度较低,预计品牌会根据对市场需求的判断对供应商订单进行调整。我们认为,申洲的产能优势显著,体现在一体化生产的可靠交期、快速反应、产品品质等多个方面,在品牌对供应商进行抉择时处于优势地位,但若品牌面临严重的销售下滑,预计也将会对公司的订单进行调整。鉴于海外公共卫生事件仍在蔓延,公司将与品牌客户分担风险共渡难关,我们预计公司Q3 Q4订单情况存在较大不确定性。

根据以上影响,我们进行业绩测算:

1) 测算假设:我们按照中国市场的情况对海外市场进行推演。此前统计局公布,社会消费品零售总额服装类1-2月同比下降30.9%,我们预计行业Q1销售下降30%。我们假设海外市场与大中华区在今年上半年受影响程度相当,而时点推迟2个月左右,对下半年情况根据不同假设情景测算。

2)测算结果:结果显示,在乐观到悲观的三种假设条件下,海外区域全年销售下滑幅度在7.5%-17.5%之间。若假设Q1订单已完成,同增10%,然后叠加后3个季度的影响,则销售变化在+2.5%到-10%之间;若假设Q1 Q2订单均增长10%,下半年影响开始体现,则销售变化在7.5%到-2.5%之间。我们考虑到申洲订单Q1确定性强,Q2预计受小幅影响,同时申洲相比其他供应商优势明显,假设Q3-Q4受部分影响,则在中性和悲观情况下,申洲今年订单增长大致在-2.5%到7.5%之间。

投资建议:关注海外公共卫生事件发展,当下估值已反映悲观预期

短期来看,自1月17日收盘至最新收盘价,公司股价下跌接近40%,而我们假设公共卫生事件在2个季度内可以得到控制,测算认为品牌海外区域全年销售下降幅度在20%以内,而进一步传导到申洲时,受订单提前生产周期、国内外市场差异和供应商竞争力差异等,实际全年订单影响幅度在5%-15%之间。我们认为短期跌幅已经充分反映了悲观预期,但在海外公共卫生事件持续加重的背景下,市场情绪与资金仍有可能影响公司的行情表现。

长期来看,公司一体化生产、短交期、高品质、高效率相比同业优势显著,现金充沛杠杆低,在行业遭受重大影响后,我们看好公司进一步抢占市场份额的机会,当下估值吸引,是长期布局的黄金买点。

我们调整盈利预测,预计公司20-22年净利润增速分别为3.9%/28.6%/16.8%,EPS分别为3.52/4.53/5.29元(原20-21年4.1/5.0元,分别下调11.1%和8.7%),对应PE分别为18.5x/14.4x/12.3x。下调公司一年期合理估值为107-111港元(原为123-128港元),对应20年PE 27-28x,维持“买入”评级。

风险提示

1.全球宏观经济大幅下行;

2.品牌库存清理缓慢;

3.市场的系统性风险。

(编辑:宇硕)

扫码下载智通APP

扫码下载智通APP