美股两度熔断前后,海外机构投资者形成的三大共识

本文来自微信公众号”国泰君安证券研究“。

美股的二度熔断,让淡定如股神巴菲特也直言“活久见”,更不用说资历更浅的其他机构投资者。

不过股市暴跌并未改变巴菲特“别人恐惧时我贪婪”的座右铭。他在近日接受采访时表示,股市大跌“对伯克希尔是好事”,因为伯克希尔账面上还有大量的资金可供使用,长期来看“他们是股票的净买家”。

那么,场内场外的其他长线资金,那些掌控海外资本市场定价权的机构投资者,又在如何思考近期的市场变化?

早在2月初,国泰曾经总结了多家海外头部机构对中国的主要看法。

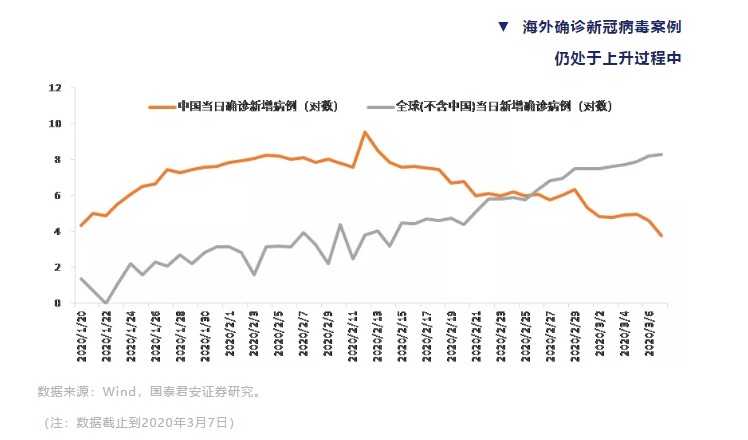

不过彼时,他们分析公共卫生事件对全球经济的影响时,还主要集中在中国市场减少的旅游、消费和贸易等间接传导上。

然而现如今,“战火”烧到了自家土地上,他们的看法有何变化?

共识一 全球复苏将推迟但仍会在下半年开启

截至目前,对于卫生事件对经济的冲击测算,多数海外机构仍保持原有观点——只是短期冲击,之后将出现复苏,但可能面临全球不同步的问题。

1、短期冲击,下半年有望进入复苏节奏。

针对本次卫生事件对全球经济增长的影响,摩根士丹利、巴克莱、黑石等大部分机构都认为是暂时的。

虽然出现复苏的时间可能要比只在中国爆发时预期的滞后几个月,但大多机构认为下半年全球就有望摆脱影响,进入复苏阶段。

2、不同国家的复苏节奏可能不同。

不过,由于本次卫生事件对每个国家造成的具体影响还无法判断,而各国的政策反应也有所区别,因此,景顺投资认为不同国家的复苏路径也会不同。

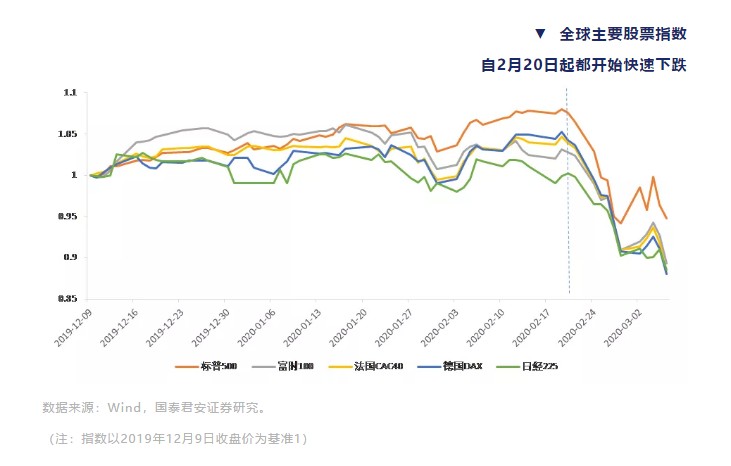

从卫生事件的基本面来看,由于目前中国已经得到基本控制,而海外刚刚进入快速发酵期,因而大多数机构认为中国可能率先踩上复苏步伐,开启“V”型复苏,但另一些国家可能以“U”型复苏为主。

瑞银则认为,鉴于中国在控制方面的相对成功,预计新兴国家与发达国家的市场表现将分化。

3、不同部门的复苏节奏可能也不同。

美国资本集团(Capital Group)指出,当一切恢复正常时,制造业可以迎头赶上,出现反弹式复苏,但服务业方面,GDP的损失往往无法弥补。

因此,即使影响是短期的,但在深度和广度未知的情况下,未来全球层面是否会出现反弹式复苏还很难预料。

共识二 新一轮全球货币宽松有隐忧

为了防止经济进一步下滑,全球多国央行陆续开启了2020年的第一轮宽松潮。

3月3日,澳大利亚央行宣布降息25个基点;美联储也提前下调基准利率50个基点,并下降超额准备金率50个基点;沙特、阿联酋央行均宣布降息;加拿大央行也在3月4号紧跟降息步伐。

对于欧洲和日本央行而言,虽然货币政策空间已经有限,但海外机构认为两地区仍将采取降息或资产购买计划,甚至考虑财政刺激。

中国经济虽然最先受到卫生事件影响,但多家机构均表示看好中国政策刺激的空间和效果。

美联储虽然已在3月降息一次,但东方汇理、摩根大通、德意志银行、安盛等都认为美联储还将继续降息,最快可能就在3月底之前再次下调25个基点。

不过,对于此轮大规模的货币宽松政策可能造成的结果,机构观点之间存在较大分歧。

乐观方

太平洋资管(PIMCO)认为,降息可以提供宽松的金融条件,缓解市场恐慌而产生的信贷收紧,对经济影响形成缓冲。

法国安盛(AXA)提出,美股实体经济对股票价格存在较高的敏感性,因此降低利率即使不能提升经济活动,但也会帮助推高资产价格,从而为实体经济带来溢出效应,但这仅针对美国市场。

谨慎方

红杉资本认为,对于减轻全球健康危机带来的经济影响而言,宽松的货币政策是相对迟钝的一种工具。

美国资本集团也持有类似观点,认为货币政策可以影响需求,但对供给的影响较小。

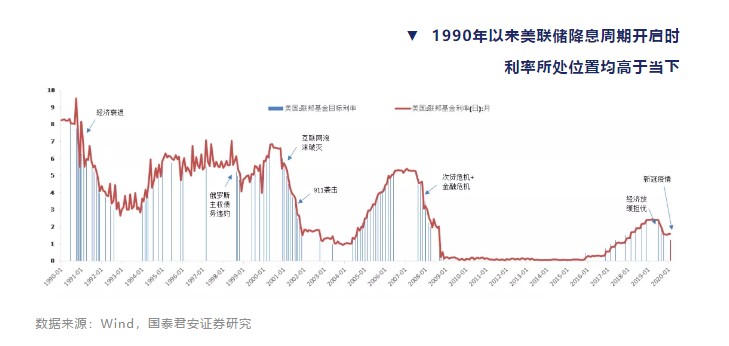

摩根士丹利和富达投资则认为,在目前已处于宽松的情况下再减息,对实体经济的影响可能有限。除了政策的有效性,机构也关心是否有足够的弹药应对这次的冲击或者为今后作好准备。

作为最大的经济体,美国应对危机的能力受到机构最多关注,尤其是鉴于目前的下调空间并不大。橡树资本就指出,公共卫生事件对经济的影响未知,因此目前50个基点的降息是否足以阻止这一趋势也未知,但是考虑到正常的降息计划在500个基点,而这是美联储目前无法实现的。

摩根士丹利也提出,目前美国联邦基金的利率远低于最近几次衰退开始时的利率,如果真正出现经济困难,美联储几乎没有弹药通过降息来提振经济。

对于欧洲和日本,由于没有足够的降息空间,因此可使用的政策相对更为局限,美国资本集团就认为虽然可以通过购买资产来实现宽松,但效果不如降息。

美银美林、贝莱德等机构曾在2020年度展望里提到,由于财政政策推出前流程较长,对于经济危机不能迅速作出反应,因此目前有限的货币政策很难应对下一次冲击。

此外,低利率预计仍将持续,但也提高了风险资产的脆弱性。

安联在报告中指出,市场现在几乎完全“依赖”中央银行的支持,而对于央行,即使在下次经济衰退或危机来临之际没有保留太多安全空间,也将别无选择的将利率维持在极低甚至更低的水平。因此,安联认为央行可能会诉诸更多非常规的工具。

东方汇理也认为,货币环境仍将在一段时间内保持宽松,为了应对卫生事件事件,可能还会出现应对流动性紧缩风险的新计划。

在低利率的环境下,债务积累速度加快,但对经济的效用在降低。

黑石研究表明,2019年增加1美元债务,仅带来0.35美元的增长,过去186年积累的一万亿美元债务,现在一年左右就可以做到。

目前低利率甚至负利率的环境,也使得资金去追逐收益更高的产品,富兰克林邓普顿指出,这些资产的估值被推高,流动性降低,反而在金融市场事件中将处于高度脆弱的位置。

共识三 短期避险为更多的下跌做好准备

配置上,海外机构仍然看好股市长期机会,但多建议短期减持避险或进行对冲,同时认为A股将受益于中国经济率先复苏。

1、短期增持核心国家长期国债(如美国)、黄金、受益于美元疲软的货币来进行对冲防御;

2、重视抗跌防衰退的高分红和高质量个股,以及科技、医疗、可持续投资等长期主题;

3、关注卫生事件衰退后将率先复苏的市场,如中国和新兴市场、欧洲股市和高收益债。但是,美国国债收益率的持续下跌,也让纽约梅隆建议不要过度购买已知的避险资产。

避险资产配置优势凸显

风险资产将在经济数据反应冲击前恢复,下跌使得其相对债券的配置优势凸显。

市场对疾病影响未知的恐惧带来风险资产的调整,和避险资产的大幅上行。

央行宽松政策的进一步实施,虽然意在避免经济衰退,稳定企业信心,但也在无形中进一步加大市场对经济衰退的担忧。

因此,短期来看,在未见到卫生事件发展出现边际变化前,市场仍然面临下行风险。但在经济只是短期冲击而非衰退的主逻辑未变的情况下,市场的调整在反应了风险担忧后,将会早于经济数据出现实际影响前开始复苏。

权益类资产性价比更具吸引力

相对于债券在避险情绪和央行降息的叠加下出现的低收益率或负收益率,股市性价比更具吸引力。

如摩根大通指出,美联储的降息进一步提高了全球股票相对于债券或现金的估值吸引力。

保持充分的资金,为更多的下跌做好准备

虽然资本市场已出现调整,但在海外卫生事件拐点未现的情况下,除巴克莱认为美股已经触底以外,其他机构仍以谨慎为主。

美国资本集团、太平洋资管、安联、摩根大通、摩根士丹利等多家机构目前不建议盲目入场,还需观察卫生事件发展,等待市场前景更加确定的时候。

同时,橡树资本、德意志银行、贝莱德、东方汇理和道富强调增配现金,保持流动性。橡树资本还表示,虽然市场调整带来了买入机会,但要确保仍有现金来为更多的下跌做好准备。

扫码下载智通APP

扫码下载智通APP