17家海外核心药企年报总结:研发费用率大幅提升,聚焦中国市场

本文来源于西南证券研究报告,作者为分析师朱国广等。

一、收入高增长

2019年17家核心药企平均增速为6.1%,其中增速排名前5分别为拜耳(+19%)、再生元(+17%)、百时美施贵宝(+16%)、阿斯利康(+12%)、默克(+11%)。

(1)拜耳:收入高增长主要由农业板块拉动,药品板块增长驱动力主要来自于Eylea以及中国区。

(2)BMS: 除自有核心品种阿哌沙班以及纳武单抗外,公司与2019年11月底开始对新基旗下品种并表,由此带来收入高增长,一跃成为销售额TOP10药企,2020Q1完全并表后还会进一步上升。

(3)阿斯利康、默克:PD-1、PD-L1、PARP、9价HPV疫苗(受限于产能)等肿瘤相关大品种驱动公司高速增长。

二、收入负增长

辉瑞:13价肺炎疫苗等大品种增长乏力,帕博西尼独挑大梁但难以挽回下滑趋势。公司做出战略调整,剥离非核心资产,“新辉瑞”将在未来的几年很大程度降低核心品种“专利过期”的风险。

安进:短期来看,大品种专利过期,公司销售额负增长,但从公司研发管线来看,公司中长期重点布局CD3双抗,或成为该领域领导者。PS估值相对较高5.5(17家平均水平为4.3)。

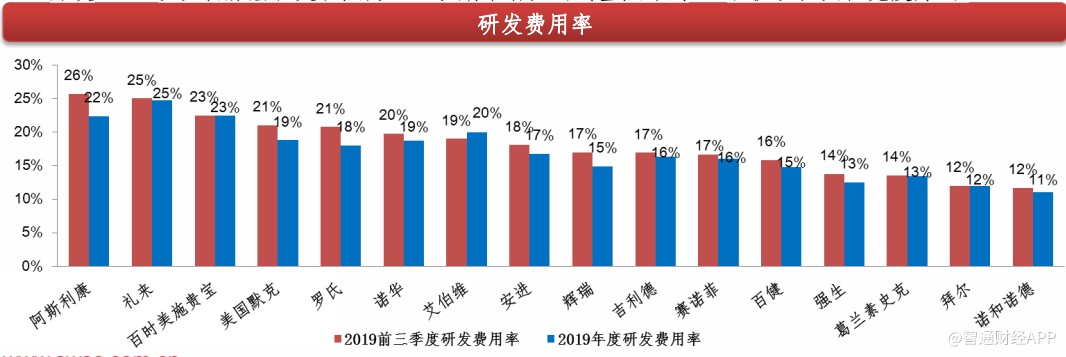

三、研发费用率

2019年17家核心药企平均研发费用率为20%,总体较前三季度提升3pp。高研发投入依旧为跨国药企长期稳健增长的核心因素。

(1)阿斯利康:公司全年研发费用率为26%,较前三季度提升4pp。公司短期内研发仍然聚焦已上市品种的适应症拓展,其中包括PD-L1、PARP抑制剂等,长期来看,公司临床二期项目中以First-inClass的小分子药为主,疾病领域以肿瘤为主。小分子药物研发周期及费用投入普遍高于生物药,而肿瘤品种成功概率相对较低,因此公司研发费用率相对较高。

(2)百时美施贵宝:公司研发费用率维持在23%,自收购新基后,公司抗肿瘤管线得到较大的扩充,特别是在血液瘤领域。从中短期靶点数量来看,公司为17家中布局抗肿瘤药靶点最丰富的玩家,看好公司在血液瘤领域的发展。

(3)罗氏:公司研发费用率提升2pp。一方面公司向肿瘤以外的疾病领域快速延伸,Ocrevus以及

Hemlibra的成功为最好证据。另一方面,公司紧抓抗肿瘤品种的研发不放,短期来看,公司战略以开发PD-L1以及乳腺癌相关靶点为主。长期来看,公司重点布局CD3双抗以及其他免疫疗法。

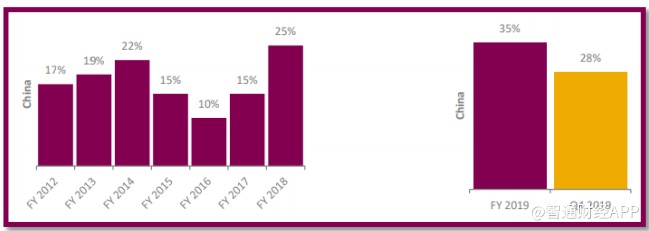

四、多家公司将目光聚焦中国市场

随着中国老龄化加速、人均医疗消费水平提高、各项国家政策推动,多家海外药企以将目光投向中国市场。

多家大型药企纷纷提及中国区业绩增十分亮眼,且今后将继续配合当地政策,着重开发中国区市场。

阿斯利康:

诺华:

GSK:

默克:

辉瑞:

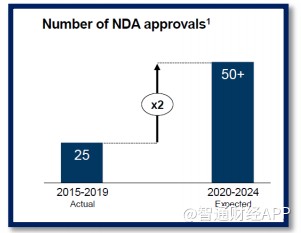

安进:

吉利德:

(编辑:文文)

扫码下载智通APP

扫码下载智通APP