中信建投:年度业绩略高于预期,药明生物(02269)业绩驱动力充足

本文来自“中信建投证券研报”。

事件

3月4日,药明生物(02269)发布年度业绩预告,公司2019年度归母净利润相比2018年同期增长58%以上。

简评

全年业绩略高于此前预期,主营业务维持高速增长。我们认为药明生物2019年的业绩增长略超此我们之前预期。根据公司公告披露,公司业绩增长的原因包括:①市场份额提升;②WuxiBody等自主创新平台的业务扩大;③在FollowtheMolecule战略下,项目受益、里程碑收益等逐渐提升;④部分新生产基地的运营效率提升。

当前公司业绩的增长的驱动因素与我们此前深度报告的观点一致:我们认为当前公司充足的在手订单储备以及快速拓展的产能可以支撑公司的高增长。公司已经形成了漏斗型的项目储备,综合型项目不断推进可以推动单个订单收入提升并获得更多的里程碑、销售分成。未来公司在双抗、ADC、疫苗领域公司也有广泛布局,而且在特色平台的技术支持下,具有较高的竞争壁垒。

展望2020年,预计一季度公司业务将受到卫生事件小幅影响。当前大分子药物研发仍处于高景气度下,2020年除了双抗等早期研发平台业务的增长外,我们预计公司存量项目上行的情况下将有望取得新的商业化订单项目,推动公司业绩维持较高的增长。

强大的研发赋能能力和商业体系将支持公司在国际化竞争中获得更大的份额。大分子CDMO具有更高的项目粘性、对于CDMO的技术要求也更高,在药品竞争日渐激烈的情况下,单个药物体量会下降,而品种数量将持续增长。同时包括中国在内的药企的全球布局持续推进,未来对于全球供应能力的要求将更高。全球性的、灵活的产能将会给CDMO企业在竞争中提供更多优势。未来大分子CDMO的产业竞争趋势将更加注重增量的比拼(新客户、新订单的获取能力)上,我们认为以药明生物为代表的,具备规模效应的、拥有完善灵活的研发生产体系的龙头CDMO公司将持续占优,尤其是能够通过技术赋能,提升客户研发、生产效率的企业将会脱颖而出。

签订国际疫苗订单合约,业务横向扩展。今年2月,药明生物和国际合作伙伴签订了20年30亿美元的疫苗生产合同。考虑到疫苗的使用体量、生命周期往往高于单抗产品,加上其研发生产的复杂性,疫苗订单从金额上来看相对公司传统生物药业务订单金额更高。假设利润率上整体疫苗略低于生物药,整体现金流上预计和原有业务能够达到相似或略高的水平。本次海外大订单的流入是对药明生物疫苗业务平台、公司研发生产能力的一种肯定。后续如果发展顺利,有望成为新的业务增长点。

盈利预测及投资评级

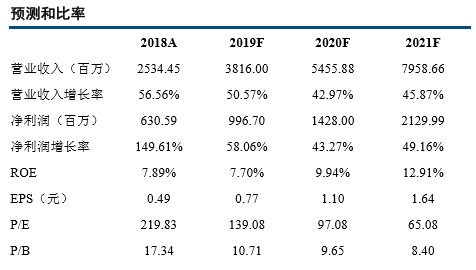

2019年公司业绩略超我们预期,同时考虑到2020Q1疫情的影响,我们略微下调2020年的业绩预测。我们预测2019-2021年,公司实现归母净利润分别为9.97、14.28和21.30亿元,分别同比增长58.06%、43.27%和49.16%,对应当前股价PE分别为139、97、65倍,维持“增持”评级。

风险提示

产能建设进度低于预期;客户流失风险;订单获取不及预期。

(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP