中金:预计京东(JD.US)4Q19业绩超预期,上调目标价15%至46美元

本文来自中金公司研报,作者:吴越。

业绩预览

我们预计4Q19业绩超预期,但1Q20指引或较为疲软

京东(JD.US)将于2020年3月2日美股开市前发布19年4季度业绩。我们预计4Q19收入同比增长25%至1691亿元,超一致预期1%,主要由于主要优势品类销售强劲。我们预计4季度非通用准则净利润6.09亿元,对应2019全年非通用准则净利润105亿元,符合市场一致预期,在指引高端。我们预计20年1季度指引较为疲软,1季度收入同比下降4%至1160亿元(市场一致预期为1469亿元,同比上升21%)。

关注要点

我们预计4季度收入增长超出预期,主要由于家电、3C和快消等品类表现强劲(双十一期间京东GMV同比增长28%,阿里巴巴也在4季度业绩中陈述3C和快消品类是平台GMV增长的主要因素)。利润趋势良好,但鉴于非通用准则净利润的市场预期在公司上调指引后已经不低,我们认为四季度利润符合市场预期,全年利润达到指引高端(前期指引为98-105亿元)。我们预计2019年非通用准则净利润为105亿元,利润率较18年的0.7%提升至1.8%。

我们认为京东在上市电商企业中受安全事件影响最小,主要考虑到:1)当前受限于物流复工率,自有员工占比高的物流企业获取更多市场份额,如京东、顺丰等,另中小型商户难以开仓;京东电商业务凭借其自建仓储的优势,我们预计在期间影响较平台型电商更小;2)京东自营业务在供应链管理上更具优势。此外,我们预计20年1季度自营毛利率将同比提升,主要由于期间自营商品价格优惠较少,且毛利率较高的快消品和日用品销售大幅增长(京东大数据研究显示,春节期间快消品和日用品GMV分别同比增长110%和106%)。

2020年,我们预计快消品将继续带动京东电商GMV增长,同时受益于5G迭代潮流,20年2季度起3C销售有望提速。此外,我们认为时间结束后公司利润率有望出现结构性改善,部分受益于潜在的物流行业价格竞争趋缓,或将带动行业集中度进一步提升。

估值与建议

我们认为京东去年年初作出的战略调整颇有成效-公司转向关注更健康的可持续发展:更重视利润率持续提升(通过规模效应和物流效率改善),同时实现GMV温和增长。我们认为京东成立21年以来建立的品牌形象有着重要且独特的战略价值,尤其是在二三线城市用户群中,只要京东不再投身于电商价格战之中,这样的品牌价值有望为公司可持续发展提供良好的基础。

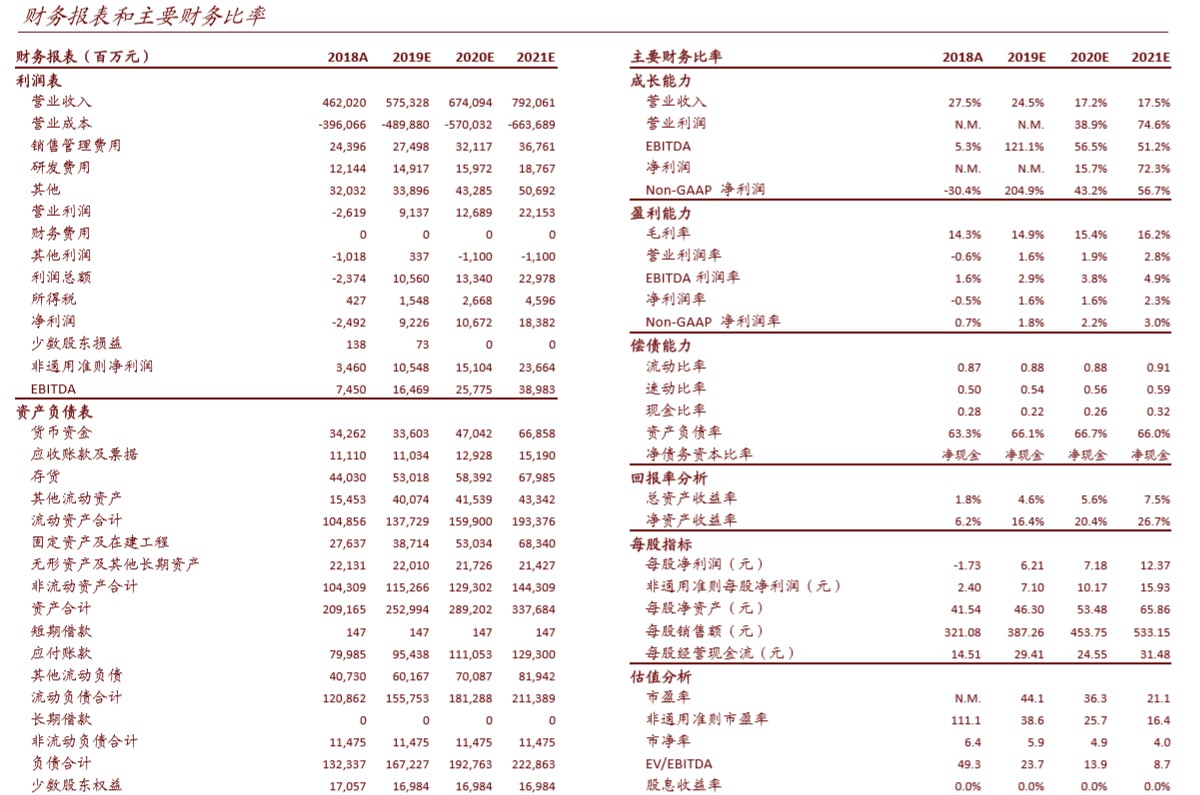

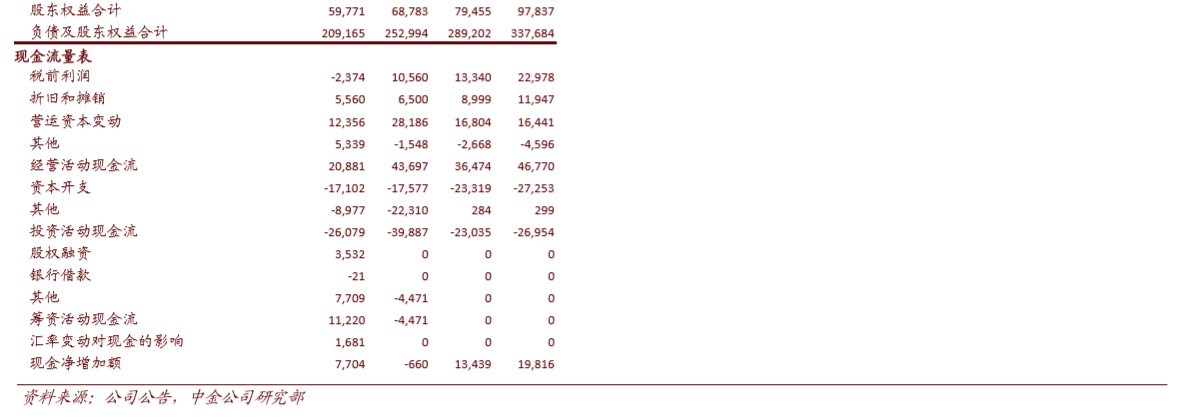

我们下调20年收入预测1%,调整19/20年非通用准则净利润-1%/1%,主要反映以上提到的趋势,同时引入21年收入预测同比增长17.5%。维持跑赢行业,考虑到利润率改善,对SOTP估值进行相应调整,上调目标价15%至46美元,对应31倍2020年非通用准则市盈率,较当前股价存在18%上行空间;对应京东商城2021年调整后净利润率(不计未分配项目)假设3%(此前为2.9%)。当前公司股价对应26倍2020年非通用准则市盈率。

风险:行业竞争加剧。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP