最全钴行业供需格局分析:钴价将重现震荡上行

本文来源于中信证券,作者为分析师李超、商力、敖翀。

摘要

即使动力电池技术路线变化也不会改变三元电池的主流地位以及钴需求稳定增长的趋势,2020年受益于下游消费电子领域需求回暖和上游供应收缩,钴价上行趋势具备高确定性,当前钴板块经历前期调整,估值回归合理水平,配置价值凸显,推荐寒锐钴业和当升科技,维持“买入”评级。

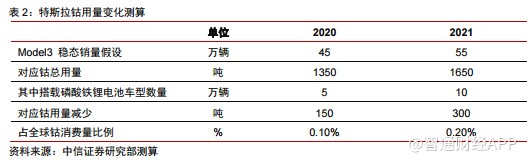

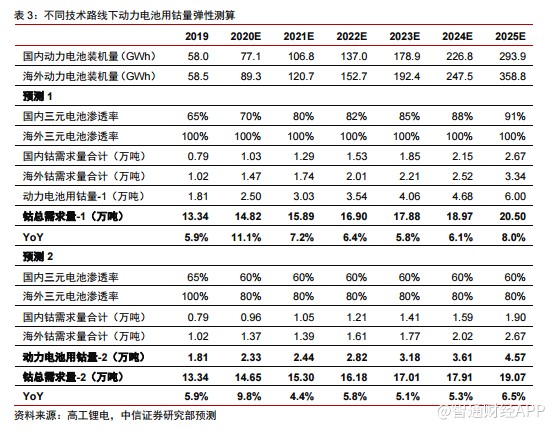

即使动力电池技术路线变更也不会改变钴消费增长趋势。三元电池凭借其能量密度高的优势预计仍将保持主流地位。假设特斯拉未来采用磷酸铁锂电池,预计对2020/2021年钴消费量影响为150/300吨,占钴消费容量比例仅为0.1%-0.2%,不会对钴行业供需格局造成显著影响。考虑若特斯拉采用磷酸铁锂电池可能带来的示范效应,在下调全球三元电池渗透率的假设下,预计2020-2025年钴需求增速从7.4%降至6.1%,中长期看钴需求依然保持稳定增长态势,受电池技术路线变更的影响较小。

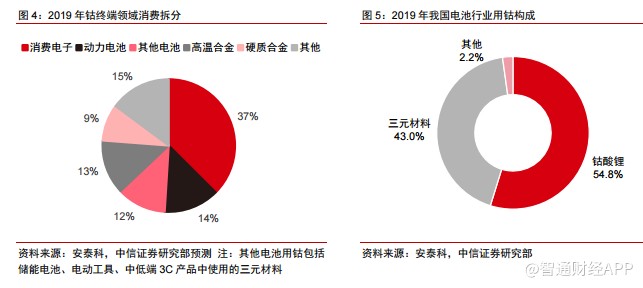

消费电子领域钴需求回暖具备高确定性。2019年全球消费电子产品用钴量约占全球钴消费量的37%,而动力电池用钴占比仅为14%,消费电子领域用钴仍占据主导地位。预计随着2020年5G手机的进一步普及以及PC市场的回暖,2020年消费电子领域钴用量增长具备较高的确定性。2020-2025年该领域钴消费年均复合增速有望保持6%,对钴消费形成稳定支撑。

钴矿产量收缩叠加长单比例提升,钴行业供应预计偏紧。嘉能可关停Mutanda以及刚果(金)手抓矿产量下滑导致上游钴矿供应显著收缩,新建项目短期内无法弥补供应缺口,2020年预计全球钴矿供应增速仅为4%。同时市场签订长单的意愿回升将进一步减少现货市场流通的钴产品,加剧供应紧张局面。

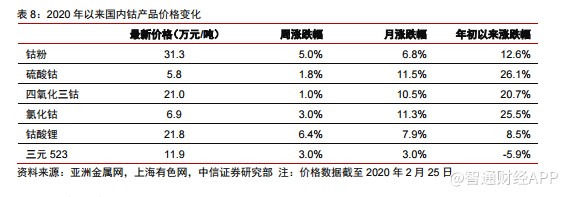

当前钴价持续上涨,钴板块经历调整配置价值再次凸显。2020年以来,受钴行业供需格局好转及国内疫情影响,四氧化三钴、硫酸钴、氯化钴等产品价格较年初上涨超过20%,也验证了下游企业的低库存状态。随着钴行业进入传统采购旺季,钴产品价格有望保持上涨趋势,继续看好钴价上涨至35万元/吨。当前钴板块经历前期调整,估值回归至合理区间。考虑到当前钴价处于持续上涨状态且今明两年钴板块上行趋势确定性高,钴板块配置价值仍然凸显。

风险因素:电池技术路线变化的风险,疫情影响下游需求复苏。

投资策略:即便动力电池技术路线变化料对钴需求影响有限,消费电子领域需求回暖和上游供应收缩带来的行业供需格局改善仍是钴板块的主线逻辑。钴板块经历调整估值回归合理水平,在当前钴价持续上涨且板块上行趋势明确的前提下,继续推荐钴板块的配置机遇,重点推荐寒锐钴业和当升科技,维持“买入”评级。

投资逻辑

即使动力电池技术路线变化也不会改变钴需求增长的长期趋势。

假设特斯拉未来采用磷酸铁锂电池,预计对2020/2021年钴消费量影响为150/300 吨,占钴消费容量比例仅为0.1%-0.2%,不会对钴行业供需格局造成显著影响。考虑若特斯拉采用磷酸铁锂电池可能带来的示范效应,在下调全球三元电池渗透率的假设下,预计2020-2025年钴需求增速从7.4%降至6.1%,中长期看钴需求依然保持稳定增长态势,受电池技术路线变更的影响较小。

当前钴行业主线逻辑是供需格局好转带来的价格持续上涨。

供应端,嘉能可停产和手抓矿收缩造成的供应缺口短期内无法弥补,手抓矿未来供给弹性减小,还将推动钴行业平均成本上行。需求端,全球消费电子产品出货量回暖趋势明显,消费电池领域钴需求增长确定性高,对钴消费增长形成支撑。同时企业签订长单的意愿回升,大量钴原料被长单锁定会带来现货市场的钴供应趋紧,有望进一步刺激钴价上涨。继续看好2020年钴价上涨至35万元/吨水平,钴板块具备较高的确定性。

钴板块经历回调估值回归合理区间,建议逢低配置。

受特斯拉“无钴”电池消息影响,钴板块出现显著回调,较高位回落25%-30%,估值回归至合理区间。考虑到当前钴价仍处于持续上涨状态且今明两年钴板块上行趋势确定性高,钴板块配置价值仍然凸显。即便动力电池技术路线变化预计对钴需求影响有限,消费电子领域需求回暖和上游供应收缩带来的行业供需格局改善仍是钴板块的主线逻辑。钴板块经历调整估值回归合理水平,在当前钴价持续上涨且板块上行趋势具备高确定性的前提下,继续推荐钴板块的配置机遇,重点推荐寒锐钴业和当升科技,维持“买入”评级。

风险因素

电池技术路线变化的风险,疫情影响下游需求复苏。

需求:技术路线扰动不改钴需求增长趋势

特斯拉“无钴”电池事件影响特斯拉可能在其车型中使用磷酸铁锂电池。2020年2月18日,市场消息特斯拉正在就在中国生产的电动车中采用“无钴”电池与宁德时代进行谈判,并进入最后阶段。

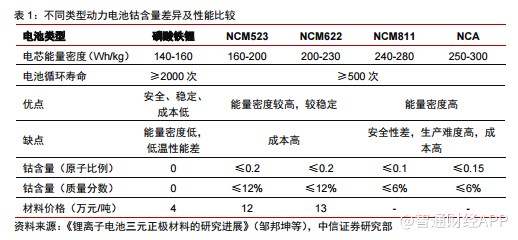

考虑到特斯拉自身对Model 3的降本需求以及“CTP”、“刀片电池”等技术对电池能量密度的提升效果,预计报道中所指的“无钴”电池指的是磷酸铁锂电池。三元电池的优势在能量密度,磷酸铁锂电池优势在于低成本。与三元电池相比,磷酸铁锂电池的循环性能好,安全性和稳定性也更好,但受材料本身性质影响,未来能量密度进一步提升的空间有限。三元动力电池拥有更高的能量密度,适合解决电动车的“里程焦虑”问题,但三元正极材料的价格显著高于磷酸铁锂,导致电池成本显著上升。

即使特斯拉电池技术路线切换,对钴用量影响较小。特斯拉当前车型中使用的电池正极材料中钴含量预计在3%(质量分数),按照每辆国产Model 3配套65kWh电池计算,10万辆Model 3对应的动力电池装机量约6.5GWh,需要正极材料(NCA 或 NCM811)约1万吨,对应钴用量300吨(金属量)。假设2020/2021年搭载磷酸铁锂的特斯拉车型数量分别为5万辆/10万辆,对应钴金属用量减少150/300吨,对全球钴消费影响较小。

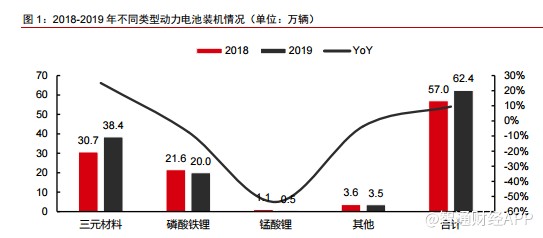

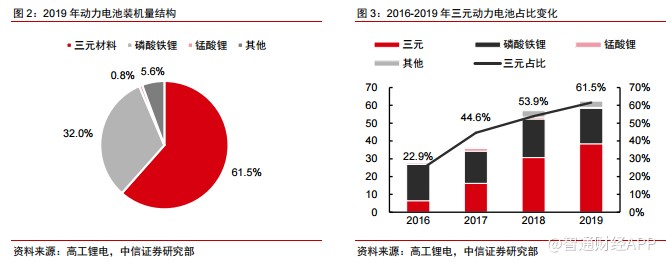

2019年仅三元动力电池装机量同比上升。根据高工锂电数据,2019年1-12 月,我国动力电池装机量累计为62.4GWh,同比增长9.5%。其中三元电池装机量累计38.4GWh,同比增长25.0%;磷酸铁锂电池装机量为20.2GWh,同比下降9.0%;锰酸锂电池装机量仅为 0.5GWh,同比下滑 53.6%。除三元电池外,其他类型电池装机量均出现下降。

2019年三元动力电池主流地位进一步强化。2019年三元电池装机占整体装机量比例为61.5%,较2018年提升7.7 个百分点;磷酸铁锂电池装机量占比为32.0%,较2018年下降5.8个百分,锰酸锂装机量占比降至0.8%。2016-2019年,三元电池装机量保持稳定增长态势,装机量占比逐渐超过磷酸铁锂且领先优势逐渐扩大。

即使未来动力电池技术路线切换,也不会改变钴中长期需求稳定增长的趋势。考虑到若特斯拉采用磷酸铁锂电池可能带来的示范效应,我们下调了全球动力电池中三元电池的渗透率并重新计算钴用量变化。假设国内三元电池渗透率从80%下调至60%,海外三元电池渗透率从100%下降至80%。测算结果表明,2020-2025年由于三元电池渗透率下降,每年钴消费增量将较原预测下降2000-3000 吨,2020-2025 年全球钴消费量年均复合增速从7.4%降至6.1%,依然保持稳定增长态势。

消费锂电市场高景气具备高确定性

消费电子产品用钴仍占据电池用钴的主导地位。2019 年全球精炼钴消费量预计为13.3万吨,其中预计消费电子产品用钴量为5万吨,占整体钴消费量比例为37%,占电池用钴比重约为60%。2019年动力电池领域钴用量预计为1.8万吨,占整体钴消费量比例为14%。国内方面,2019年钴酸锂产品(主要用于消费电子产品电池)用钴占比为55%,三元材料(不全部用于动力电池)用钴占比为43%。现阶段消费类产品用钴仍占据主导。

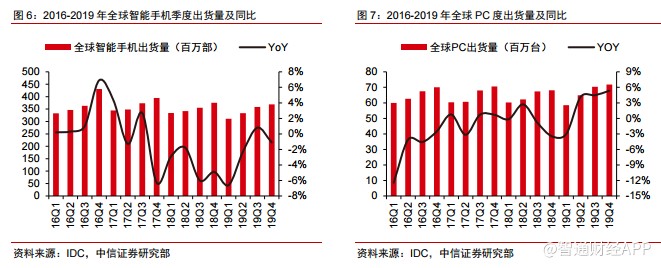

消费电子产品产销量回暖趋势明确。根据IDC数据,2019年全球智能手机及PC出货量均呈现触底回升状态。2019年四季度,全球智能手机出货量为3.69亿部,同比下滑1.1%,三季度出货量同比增0.8%,下半年出货量下滑幅度较上半年显著收窄。预计随着2020年5G手机开始放量,全球智能手机出货量将恢复正增长。2019年四季度全球PC出货量7178 万台,同比增长5.4%,连续三个季度实现正增长。2020 年全球消费电子产品出货量回暖趋势确定性高,预计将对钴消费形成积极拉动作用。

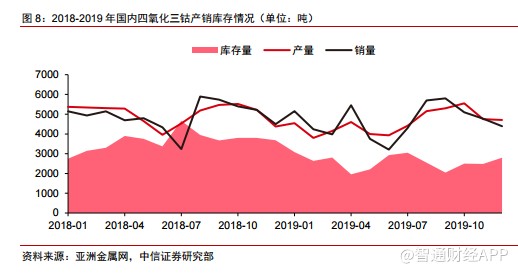

国内四氧化三钴产销量恢复,库存处于低位。

根据亚洲金属网数据,2019 年下半年以来,国内四氧化三钴产品(主要用于生产钴酸锂,用于消费电子产品)产销量明显恢复,旺季月销量重回5500吨上方。同时,国内企业四氧化三钴的库存量也从2018年峰值时期的4500吨降至2500吨。四氧化三钴库存规模下降表明企业订单状况良好,下游采购活跃,反映出消费锂电市场的回暖。

预计2019-2023年消费电子领域用钴保持6%的年均增速。根据我们测算,2018年全球消费电子产品用钴量约为4.71万吨,2019年预计增长至5.01万吨,增长约3000 吨,同比增长6.4%,增量主要来自电子产品单机带电量提升。随着5G时代来临拉动手机出货量重回正增长以及新兴领域消费的增长,2020-2023年预计消费电子领域钴消费将保持每年3000吨左右的增速,到2023年有望增长至6.25万吨,2019-2023年CAGR为6%。

供应:矿端收缩+长单比例提升

刚果(金):手抓矿收缩,2019年钴供应量下滑20%

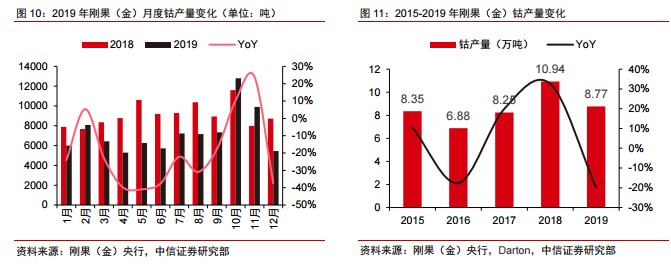

2019年刚果(金)钴供应量同比下滑20%。根据刚果(金)央行公布数据,2019年全年刚果(金)累计生产钴87676吨,较2018年减少21726 吨,同比下滑19.9%。2019年受钴价大幅下跌影响,刚果(金)钴产量出现明显下降,全年仅2月、10月和11月产量同比有所增长,其余月份均表现为下滑。2016年起,随着新能源汽车行业用钴量的增长和钴价暴涨,刚果(金)钴产量开始增长,2018年刚果(金)钴产量达到10.94万吨的峰值水平,占全球钴供应比例高达72%。

手抓矿整治力度加大,未来供应弹性小

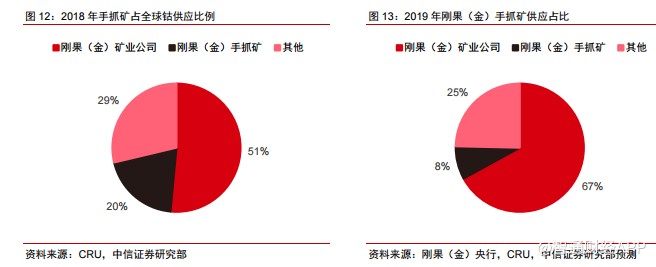

手抓矿产量下滑是2019年刚果(金)钴供应量下滑的主要原因。根据CRU数据,2018年随着钴价暴涨,刚果(金)手抓矿产出总量近3万吨,占全球钴供应比例达到20%。 2019年由于钴价暴跌和刚果(金)政府对矿业市场整顿不断强化,刚果(金)手抓矿产量大幅下滑,全年供应量预计仅为1.2-1.5 万吨,较2018年峰值水平下滑超过50%,占全球钴原料供应比例预计下降至10%以下。

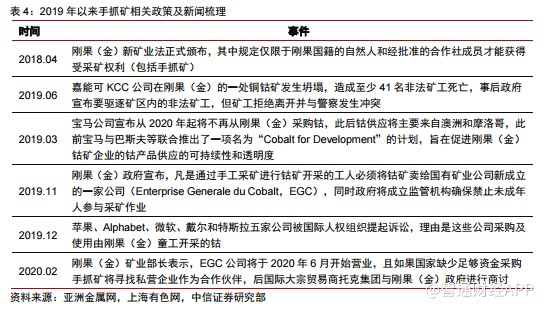

刚果(金)加强手抓矿管理,未来手抓矿供应弹性减小。

2019年以来,刚果(金)政府对手抓矿管理力度逐渐加强,2019年11月,刚果(金)宣布成立一家新的国营企业(Enterprise Generale du Cobalt)统一采购和销售手抓矿,该公司有望于2020年正式营业。同时,随着下游终端厂商对于钴供应链管理的重视,手抓矿可能会被排除在主流企业供应链之外。这也为手抓矿未来的产量恢复造成了障碍。加上当前钴价仍处于相对低位,刚果(金)钴矿自身品位下滑等因素影响,预计2020年手抓矿产量维持在1万吨左右的规模,未来可能持续下降。

嘉能可:停产+签订长单,钴供应端压力缓解

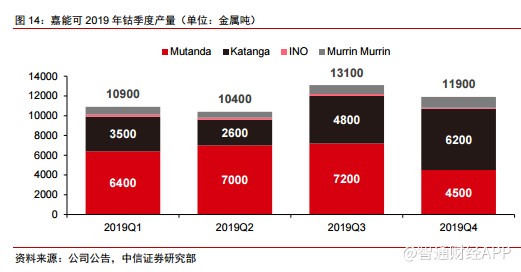

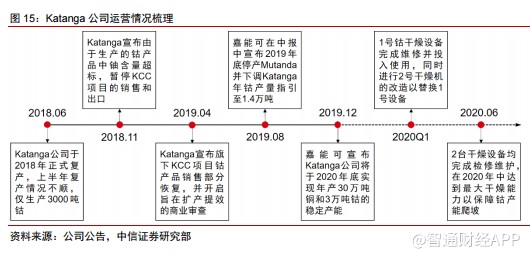

2019 年产量略超预期,未来依托Katanga产能爬坡

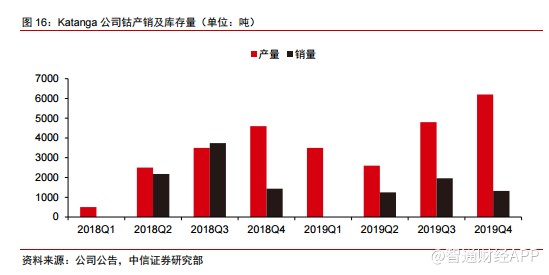

嘉能可2019年钴产量4.63万吨,超过指引区间上限。2019年1-4 季度,嘉能可钴产量分别为1.09、1.04、1.31、1.19 万吨,全年产量达到4.63 万吨,同比增长9.7%,略高于此前4.3万吨的产量指引。其中Mutanda项目2019年钴产量为2.51万吨,同比下滑8.1%,2019年8月,嘉能可宣布该矿将于2019年底关停进行保养维护,四季度产量显著下滑。Katanga项目2019年钴产量达到1.71万吨,同比大涨54.1%,超出此前1.4 万吨指引,显示出产能爬坡顺利,是嘉能可2019年钴增产的主要因素。

Katanga生产瓶颈逐渐消除,产能将于2020年恢复。Mutanda关停后,Katanga将成为嘉能可钴产出的主要来源,Katanga自2018 年复产以来,由于产品中铀含量超标和干燥能力不足等原因生产销售一直存在瓶颈。公司目前计划通过离子交换设备除铀,同时2台钴干燥设备也将于2020年中完成检修后全部投入使用,以消除生产瓶颈。

2020年底Katanga项目有望实现3万吨/年的钴产能。根据Katanga公司四季度生产报告内容,2020年公司计划生产铜27万吨,钴2.9万吨,并在2020年底实现年产30万吨铜和3万吨钴的稳态产能。在稳态生产情况下,公司铜的现金成本预计为1.65美元/ 磅(不计入钴的副产品收入)和0.75美元/磅(计入钴副产品收入)。

嘉能可积极签订长单以消化钴库存

截至2019年底,KCC项目钴库存超过1.6万吨。根据Katanga公司2019年报内容, KCC项目自2018年复产以来,累计生产粗制氢氧化钴28166吨(金属量,下同),累计销售11600 吨,截至2019年底,KCC项目钴库存量为16566 吨。2018年钴库存增加主要受产品中铀含量超标影响,销售及出口暂停。2019年由于公司钴干燥能力不足,销售在二季度暂停,库存继续增加。

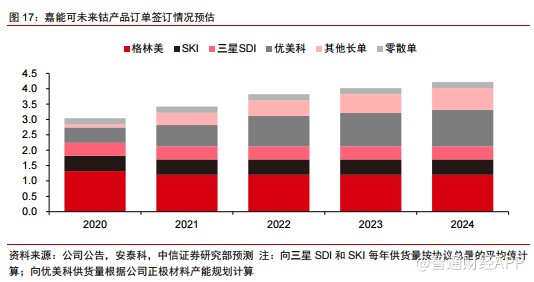

嘉能可积极签订钴供应长单。

1)2019年5月,嘉能可与优美科(Umicore)就电池材料签订了长期供应协议,将向优美科供应氢氧化钴,用作优美科位于全球各地的钴精炼厂的生产原料;

2)2019年10月,嘉能可与格林美签订5年6.12万吨的钴供应协议,其中2020-2024年间每年供应量为1.2万金属吨;

3)2019年12月,嘉能可与韩国企业SK Innovation(SKI)签署了为期6年的供货协议,在2020-2025年间,公司将向SKI供应3万吨(钴金属量)氢氧化钴产品;

4)2020年2月,嘉能可与三星SDI签订钴供货合同,在2020-2024年间向其供应2.1万吨(钴金属量)氢氧化钴。

除以上供货协议外,嘉能可于2019年5月投资加拿大第一钴业精炼厂以帮助其重启硫酸钴生产,该厂未来产能规划为5000 吨/年,嘉能可将为其提供生产所需的钴原料。

嘉能可主要钴产品均被长单锁定,且有望消化现有库存。

根据公司公告和安泰科统计数据,预计2020年起嘉能可钴产品中被长单锁定的部分将超过2.5万吨,考虑到优美科正极材料产能不断扩张,第一钴业投产后对钴原料需求继续增长等因素影响,未来长单锁定的钴原料有望超过3万吨,与公司2020-2022 年钴产量指引相当。通过大量签订长单,嘉能可有望在保障未来钴产销平衡的同时消化库存。

其他新增供应短期难以弥补缺口

2019-2021年全球钴矿新增供应主要来自以下项目:

1)嘉能可旗下Katanga项目2020/2021年将增产至3.0/3.6 万吨,较2019年增加超过2 万吨;

2)欧亚资源集团(ERG)旗下的RTR项目设计产能1.4 万吨,2019年已投产,但实际达产情况低于预期,预计2019年全年产量约0.6 万吨;

3)Chemaf公司产量进一步释放,未来年产量有望增长至1.2万吨;

4)中色集团的Deziwa项目规划产能1万吨,预计2020年起产量爬坡;

5)金川集团的Musosnoi项目预计2020年投产,初期产能约4000吨。

2020-2021年全球钴矿供应预计偏紧。受嘉能可停产和手抓矿减量影响,全球钴矿供应快速扩张的趋势显著放缓。2020-2021年全球钴矿供应预计为15.0/16.2 万吨,同比增长4.2%和8.0%,Mutanda 停产和手抓矿收缩造成的缺口短期内新增产能难以弥补。2021年随着新建矿山陆续爬产,钴矿产量增速预计恢复,供需格局预计继续维持紧平衡。

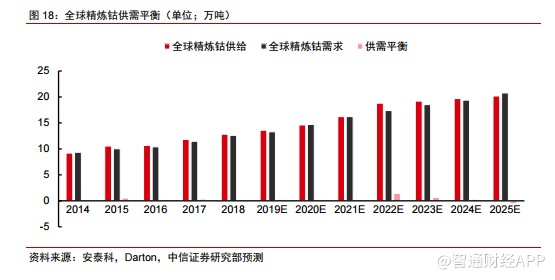

供需平衡与价格

今明两年钴行业预计维持紧平衡状态

2020-2021 年全球钴行业维持紧平衡局面,供需格局显著好转。2019年,全球精炼钴消费预计增长至13.3万吨,精炼钴产量达到13.6万吨,行业仍过剩约3000吨。2020年,随着消费电子领域钴消费回暖和下游签订长单意愿提升,精炼钴消费量有望增长至14.7万吨,较2019年增长11%,上游供应则由于嘉能可的减产和手抓矿收缩增速出现下滑,预计2020年精炼钴产量将增长至14.6万吨,同比增速为7%。2020年全球精炼钴预计出现1000吨短缺,2021年则可能维持紧平衡局面。

当前钴价维持上涨趋势

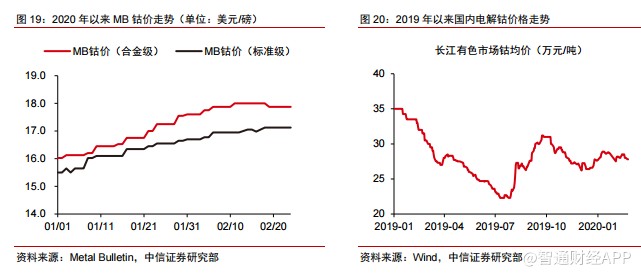

今年以来海外钴价持续上涨,国内电解钴价格震荡上行。2020年以来,海外MB钴价处于持续上涨态势,年初以来MB合金级钴报价上涨 11.5%,MB标准级钴报价上涨10.5%。国内钴价受春节假期和疫情影响,呈现震荡上行态势,价格在28万元/吨附近运行,较2019年12月低点涨幅也超过10%。

低库存叠加疫情影响,国内钴产品价格涨幅较大。截至目前,主要钴冶炼产品硫酸钴、四氧化三钴、氯化钴价格较年初上涨超过20%。价格持续上涨主要受到两方面因素驱动,一是疫情影响下,上游原辅料价格及运费均出现上涨,生产企业提高报价,同时当前下游正极材料企业库存普遍处于偏低水平,补库刚性需求下,上游提高报价得以成交。三、四月份是钴行业的采购旺季,随着企业备库需求进一步扩大,钴价有望继续上涨。

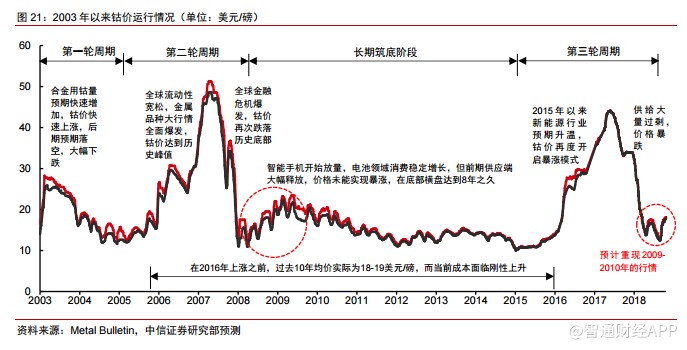

钴价历史复盘及中长期展望回顾2003年以来钴价走势,钴价分别在2004 年、2007-2008 年、2017-2018 年出现暴涨行情,且随后均出现暴跌。造成钴价快速涨跌行情的原因一方面来自钴上游供应的高度集中,供给易受大型矿企或贸易商控盘;另一方面来自钴产业链的囤货行为,在价格快速上涨周期中进一步加剧阶段性供需失衡。钴价在2009-2010 年期间呈现震荡上行行情,2010-2016年则长期筑底。而2010年后随着智能手机出货量快速增长,钴消费实际进入稳定增长阶段,此阶段钴价下行主要受到供应端产能集中释放的影响,行业出现供大于求的局面,此阶段钴均价约18美元/磅。2015年以来,受新能源汽车行业需求预期推动,钴价进入第三轮暴涨行情,之后再度暴跌,并于2019年4月和8月开启震荡上涨行情。

我们判断随着新能源汽车对钴消费拉动进入稳定增长阶段以及上游以嘉能可为代表的供应收缩,钴价有望重现上一轮周期中2009-2010年的震荡上行行情。且由于现阶段刚果(金)的采矿成本出现刚性上升,这轮周期中钴价中枢水平有望抬升。我们预测钴价仍将保持上涨趋势,2020年海外钴价有望上行至22美元/磅,对应国内价格35万元/吨。

风险因素:电池技术路线变化的风险,疫情影响下游需求复苏。

(编辑:文文)

扫码下载智通APP

扫码下载智通APP