中信证券:高鑫零售(06808)B2C实现盈利,2020年门店改造和双品牌整合有望见成效

本文来自中信证券研报,作者:许晓芳。

核心观点

19年高鑫零售(06808)数字化成效显著,B2C已实现盈利,B2B收入同比+50%,线上占(比(B2B+B2C)15%, 模式已基本跑通。公司2020年展望:B2C日均订单比同比+50%,全年同店有望转正,线上占比20%+;持续推进门店改造和双品牌整合;试点综超、社区团购。

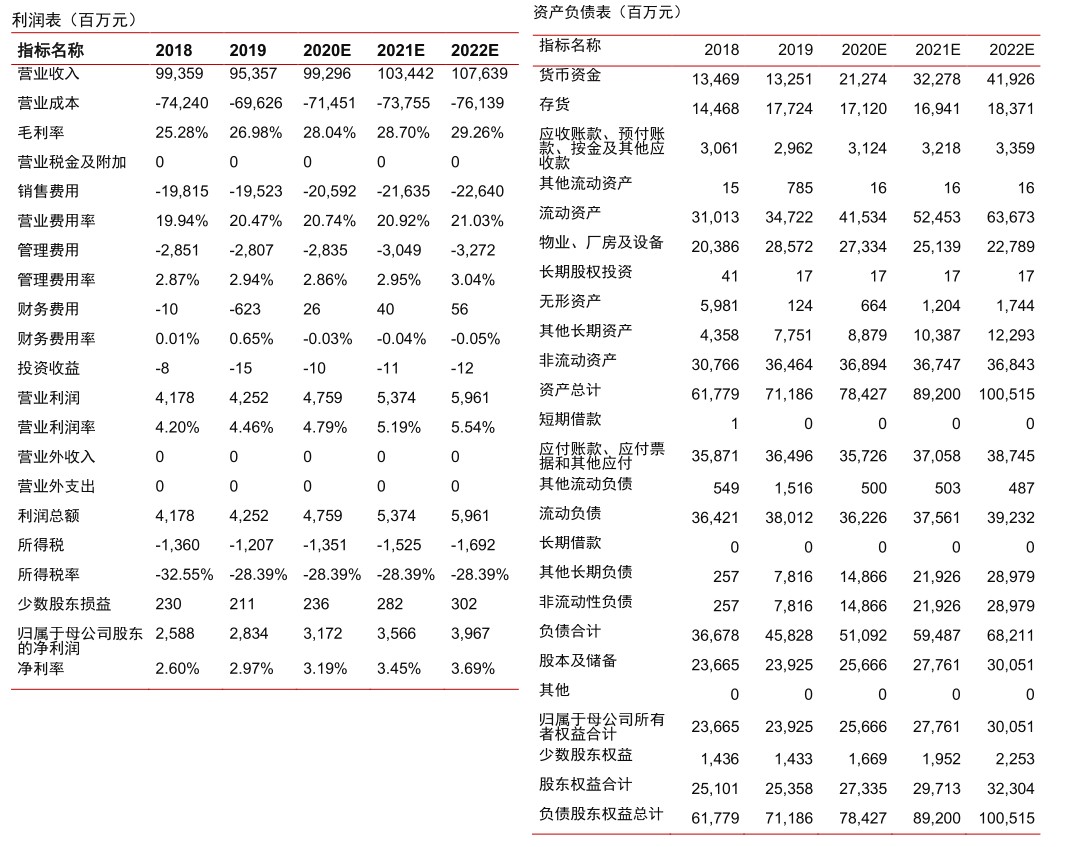

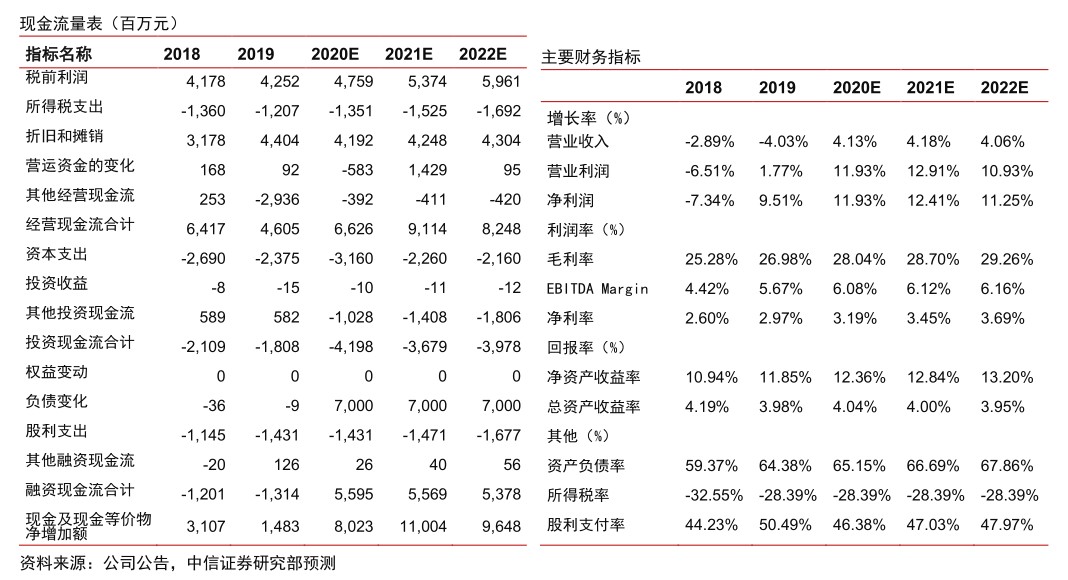

2019年入营业收入/归属净利润同比-4.0%/+14.4%,EBIT同比+4.1%。受家电业务由自营转为苏宁代销影响,19H1/H2公司营业收入分别-6.4%/-1.2%;其中19H1/H2商品销售收入分别同比-7.0%/-1.5%,租金收入分别同比+8.8%/+5.4%。子公司从亏损转为盈利、递延所得税资产抵税,19年公司有效税率下降4.45pcts至28.39%。19H1/H2,公司归属净利润分别同比+5.0%/+34.2%,EBIT分别+3.2%/+5.6%;剔除预付卡收入的影响,19A/19H1/19H2公司税前利润同比+10.1%/+6.8%/+16.3%。不考虑新租赁准则实施的影响,19年公司归属净利润/EBIT同比+11.9%/+4.0%。

数字化成效显著,到家业务实现盈利。B2C业务:收入同比增长150%+,用户数3300万+,活跃用户数1000万+。全年日均单量640单/店,11月/12月末分别达880单/店和800单/店;12月底税后券后客单价64元。每单履约成本持续降低,到家业务已实现盈利(包含1.4亿营销费用)。双十一订单总量同比增加一倍,高峰期间配送准点率99.5%+。B2B业务:收入同比+50%,注册用户53万+,活跃用户约24万,客单价1000元+。19年剔除家电同店-1.01%,下滑幅度收窄(2018A/2019H1-1.72%/-1.76%)。

2020年B2C目标日均订单量同比+50%, 持续推进门店改造和双品牌整合。19年公司新开7家大润发门店、关闭5家欧尚门店,总门店数达486家。20年公司计划开业5~10家综超,预计全年大店(大卖场+综超)开业数有望超过20家。门店日均订单持续提升、与菜鸟驿站合作社区团购、猫超共享库存发力,20年B2C业务目标日均订单量+50%、B2B+B2C收入占比提升5pcts至20%、全年同店保持正增长。19年改造门店10家,改造后生鲜品类收入10%+;我们预计20年改造提速,全年改造50家。大润发和欧尚整合效益已显,19年欧尚总部费用下降1亿,毛利率逐月提升;我们预计20年整合深化,欧尚总部费用有望继续下降2亿。

风险因素:消费低迷,多元业态冲击加剧,新零售业务进展不达预期。

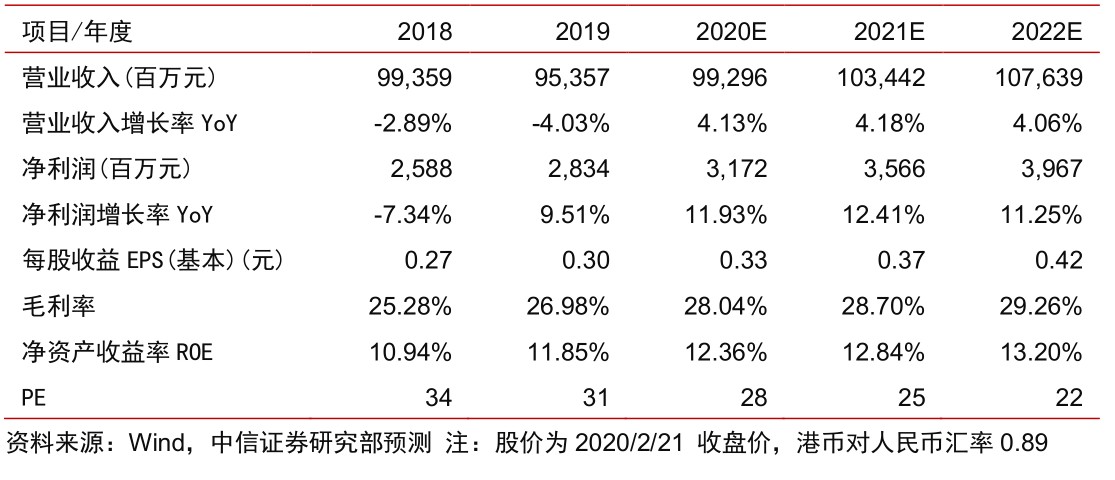

投资建议:公司为生鲜到家赛道中少有的已实现盈利的企业,2020年到家业务持续发力,门店改造和双品牌整合的成效有望逐步显现。上调公司20-21年营业收入预测为993.0亿/1034.4亿元(原为962.8亿/990.3亿元),上调20-21年归属净利润预测为31.7亿/35.6亿元(原为28.8亿/32.7亿元),新增22年营业收入/归属净利润预测为1076.4亿/39.7亿元,对应20-21EPS分别为0.33/0.37/0.42元,维持“增持”评级。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP