招商证券:中兴通讯(00763)A股定增项目正式完成,公司迈入5G建设景气周期

本文来自微信公众号“俊Sir通信研究”,作者: 招商通信团队。

事件

2 月 4 日,中兴通讯(00763)非公开发行 A 股股票 381,098,968 股正式上市,募集资金总额 11,512,999,823.28 元,募集资金净额 11,459,418,724.31 元。

招商观点

1、定增尘埃落定,公司受新冠疫情影响较小,全年 5G 建设预期不变

2020 年 2 月 4 日,公司非公开发行 A 股股票正式上市,公司最终以每股 30.21 元价格发行共 381,098,968 股,约占本次发行完成后公司总股本的 8.27%。公司此次定增募集资金总额为人民币 115.1 亿元,募集资金净额为 114.6 亿元,与计划募资额相比完成率达到 88.6%。

本次非公开发行 A 股股票完成后,公司第一大股东中兴新对公司持股比例由 27.17%下降为 24.93%,仍为公司的控股股东。公司此次募集资金将主要用于 5G 技术研究和产品开发项目,进一步夯实和强化公司在面向 5G 网络演进过程中已取得的优势。

在新冠疫情的影响下,国内春节复工时间有所延后,通信行业大部分企业均会在 2 月 10 日左右开工,与往年相比推迟 10-15 天左右,可能会对一季度经营和业绩产生部分影响,尤其对于部分上游无线射频元器件,光模块,通信设备等偏硬件制造的公司。

从运营商招标来看,预计年前几个主要的运营商招标可能相应有所延迟,但全年来看,预计对 5G 建设不会产生太大影响,2020 年即将进入 5G 基站规模建设阶段,全年建设 5G 基站数量超过 60 万站的预期不变。

参考 2016 和 2018年公司受到禁运事件影响后,均能快速恢复生产能力,预计运营商后续将加快招标步伐,公司亦会加紧扩大产能,全年预期目标维持不变。

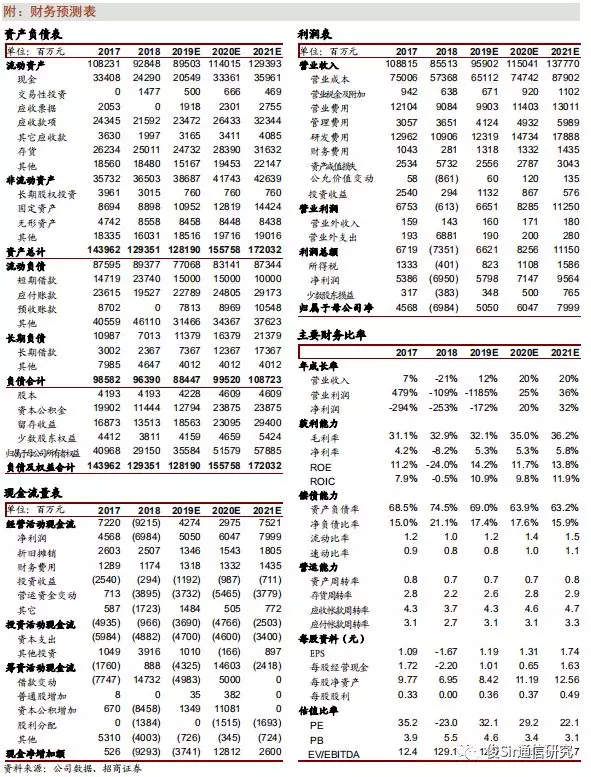

2、定增募资优化公司资本结构,降低财务费用支出

2014-2018 年,华为资产负债率分别为 67.7%、68.0%、68.4%、65.2%和 65.0%,公司目前资产负债率水平显著高于华为。此次完成定增后,公司总资产和净资产将相应增加,资产负债率有所降低,公司的资本结构、财务状况将得到改善,降低公司财务风险。

从现金流来看,截止 2019 年三季度末,公司经营活动产生的现金流净额为 29.05 亿元,经营性现金流净额/营收比为 4.52%,与华为相比仍存在一定差距,公司定增项目落地有望进一步改善当前现金流状况,提升公司经营水平。

3、招标份额及质量较 4G 时期全面提升,公司有望进一步夯实国内市场领先地位

目前全球设备市场呈现寡头竞争格局,中兴通讯在 5G 无线、承载、核心网、高端路由器、IT 设备等关键领域具有全产品线布局,是国内综合竞争力排名前二位的通信设备厂商,公司有望借助 5G 领先技术进一步巩固国内市场领先地位。

有线侧,中国移动开启首期 5G 承载网 SPN 设备集采新建部分招标,共采购 145663端 SPN 设备,其中共有 3 个省份选择 7:2:1 份额分配方案,15 个省份选择 5:3:2,1 个省份选择6:3:1,3个省份选择55:45,6个省份选择65:35,合计总份额分配约为56:31:13。此次招标为国内 5G 承载网首次大规模招标,预计电信、联通有望后续跟进,参考 4G承载网招标份额及综合竞争能力,公司有望进入前两名,取得 30%以上市场份额,较4G 时代 20%多的市场份额显著提升。

在无线侧,公司有望受益于 5G 建设的开启以及市场份额的提升实现无线产品营收的增长。

4、5G 技术及管理水平渐获海外主流运营商认可,5G 全球份额有望持续突破

公司坚持全球化战略,海外市场持续突破,夯实中兴全球市场份额提升逻辑。截至 2019年 9 月,公司已在全球获得 35 个 5G 商用合同,5G 基站发货超过 5 万个,与全球 60多家运营商开展 5G 合作,覆盖中国、欧洲、亚太、中东等主要 5G 市场。

2019 年公司在全球高端运营商市场实现了多个历史性突破,目前公司 5G 技术已逐步得到全球主流运营商认可,海外业务进展顺利,5G 技术稳居全球第一阵营。在巩固存量市场的基础上,未来有望突破 Vodafone、Orange 等欧洲主流运营商通信设备市场,全球份额在5G 时代将持续提升。

5、通信设备龙头,5G 建设周期核心受益标的,维持“强烈推荐-A”评级

公司进一步聚焦运营商网络业务,全球份额有望持续提升。作为国内份额排名前二的主设备商,公司业绩在国内市场支撑下重新进入上升通道。公司海外份额持续突破,中兴有望在 5G 时代全球通信设备市场实现 15%以上的份额。

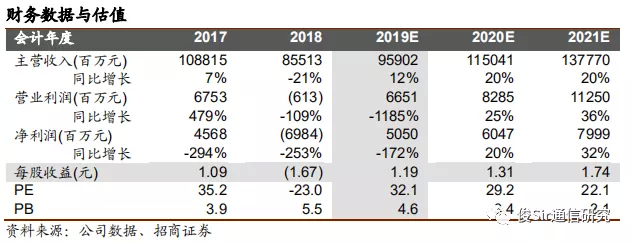

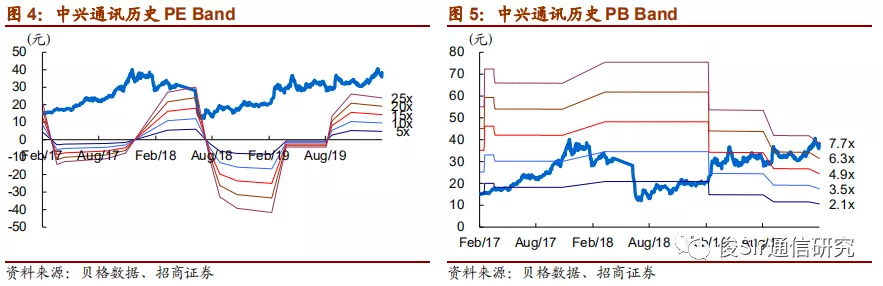

公司新领导层继续坚持聚焦5G 和核心运营商市场,不断夯实技术实力,注重合规和规范化管理,搭乘行业春风,中兴进入全新的发展时代。我们预计 2019-2021 年净利润分别为 50.5 亿元、60.5 亿元、80.0 亿元,对应 2019 年-2021 年 PE 分别为 32.1X、29.2X 和 22.1X。对比行业平均估值水平,公司估值仍有提升空间,维持“强烈推荐-A”评级。

风险提示:海外市场拓展不及预期,5G 推进速度不及预期,运营商资本开支下降

扫码下载智通APP

扫码下载智通APP