1月FOMC: 货币政策按兵不动,盈利前景更为关键

本文转自微信公众号“Kevin策略研究”,作者:KevinLIU。

在北京时间今天凌晨刚刚结束的1月FOMC会议上,如市场所广泛预期,美联储决定依然按兵不动,将联邦基金利率水平维持在1.5~1.75%的水平。同时在会议声明以及会后的新闻发布会上基本维持此前的说辞和基调,也没有提供市场关心的有关扩表未来路径的更多信息。因此可以说,整体上,此次会议较为平淡,并没有太多变化和意外之处。市场和主要资产价格的反应也是如此,美股市场在议息决议公布后从日内高点回落,但收盘基本持平,10年美债利率、黄金和美元也基本变化不大。

针对此次会议的内容和潜在影响,我们点评如下:

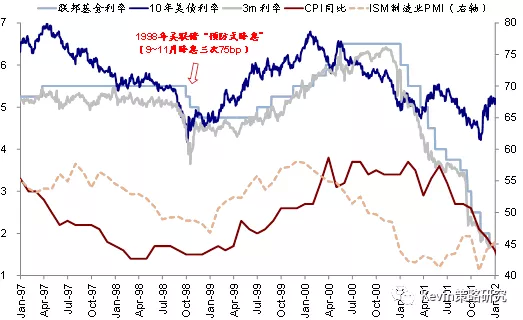

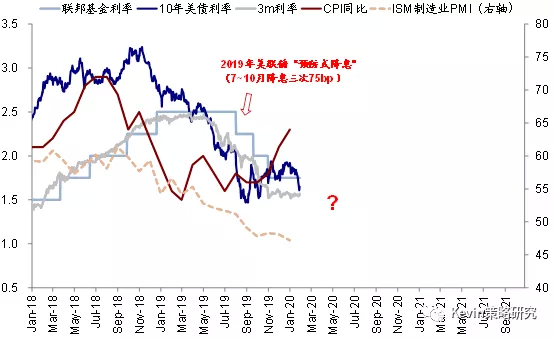

►维持利率水平不变,继续处于“观察期”。此次美联储决定将基准利率维持在1.5%~1.75%的区间不变,基本上没有任何意外和悬念。在经历了2019年7~10月三次降息后,10年美债实际利率9月份一度转负,美国房地产和耐用消费品都受益于利率的持续下行而出现修复,再加上贸易摩擦降级和全球制造业活动企稳,都给了美联储暂停其“预防式”降息并进入所谓“观察期”的理由。

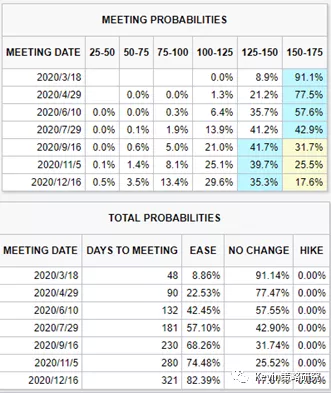

往前看,预计美联储在短期内仍将维持这一姿态,除非风险再度攀升或通胀大幅走高,这与1998年9~11月三次预防式降息后进入半年左右的观察期也有诸多相似之处。实际上,目前CME利率期货隐含的市场一致预期也基本反映了这一情况,并没有给出太多预期,尽管近期略有所抬升。

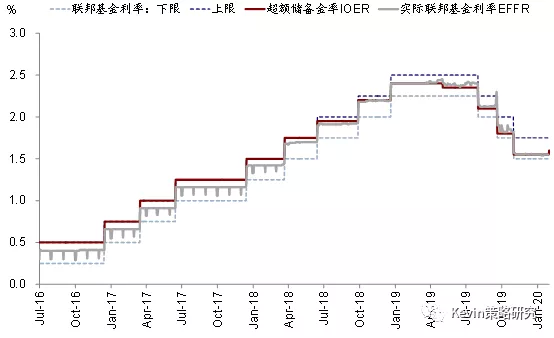

►技术性提高超额准备金利率(IOER)5个基点。部分投资者可能还会关注到此次会议上美联储的一个技术性调整,即小幅上调超额准备金利率(IOER,interest rate on excessreserves)5个基点。这一技术性调整的目前主要是为了使得实际联邦基金利率(EFFR,effective fed fund rate)较好的锚定在美联储设定的联邦基金利率区间内,即当前的1.5~1.75%,主要的调控手段便是IOER。由于当前1.55%的EFFR已经过去接近1.5%的区间下沿,因此,此次美联储上调IOER5个基点至1.6%希望是的EFFR向区间中枢靠拢。实际上,作为技术性的调节手段,美联储分别在2019年5月单独下调IOER5个基点、在2019年9月降息25个基点的同时下调IOER30个基点,因此这一技术性变化也无需做过多政策基调和意图的解读。

►对部分措辞做出微调。此次美联储的会议声明变化很小,仅有两处小幅微调,其他与12月FOMC基本完全一致。两处调整分别为将对家庭支出的描述从上次的strong改为moderate,同时将通胀“接近”(near)2%的目标改为“回到”(returningto),这也基本反映了近期通常水平持续回升的事实。不过,单纯从基数效应来看,未来半年美国的通胀水平也会持续回落,同时近期贸易摩擦的降级也有助于缓解一定程度上消费品通胀的压力。

总结而言,我们认为此次会议在没有提供更多增量信息的同时,也在努力维持现状,稳定市场当前的预期。除非出现意料之外额风险状况,美联储在未来一段时间内预计仍将维持对于货币政策的观察期,因此政策利率“价”上的变化基本可以不用做太多期待,这也是我们在2019年11月发表的年度展《水往低处流》提出利率下行受限观点的一个主要依据。

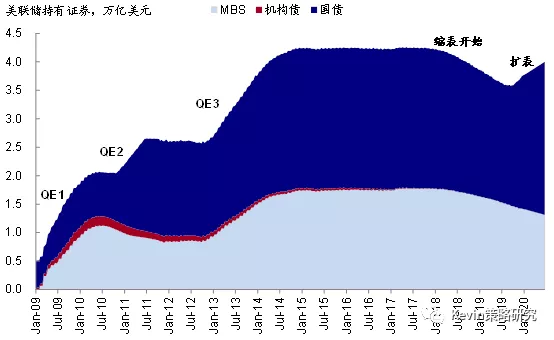

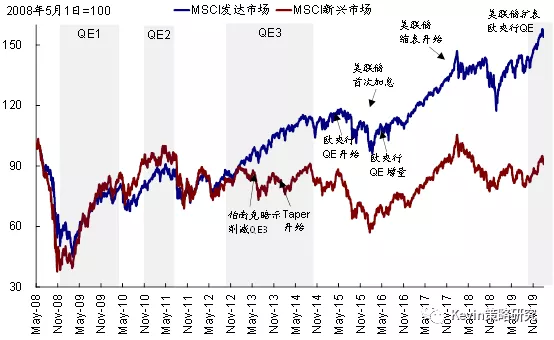

相比之下,我们依然建议投资者密切关注货币政策另一个维度,即“量”上的变化,不仅仅是由于10月中旬的开启的大规模扩表(自2019年10月中旬扩表以来,美联储增持的国债规模接近2600亿美元,整体资产负债表规模增加1960亿美元)从事后来看对于股市表现、全球风险偏高抬升,流动改善并回流欧洲新兴等洼地市场、以及推动美债收益率曲线重新陡峭化都起到了非常明显的效果;同时由于美联储此次扩表操作将持续至2020年4月,因此,届时政策路径如何演变、扩表规模如何变化都将是投资者关注的焦点、也将是对资产价格有重要影响的变化。例如,如果扩表增量明显减少,可能实际上会出现类似于此前“QE减量”的效果,因此值得密切关注。

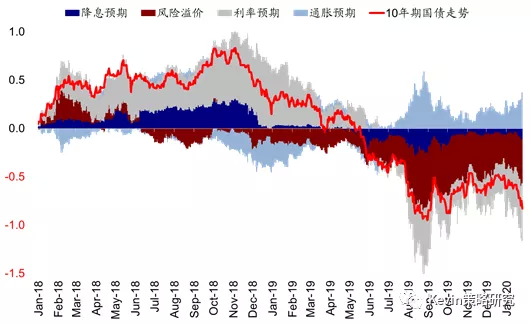

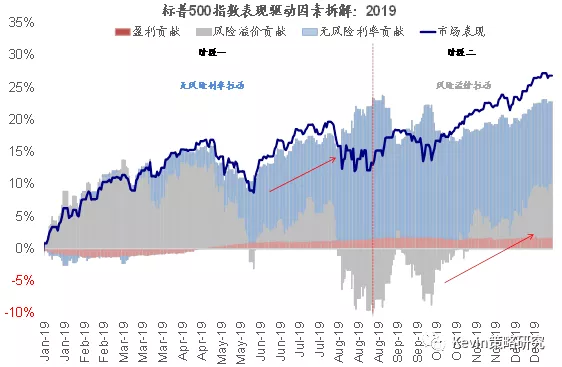

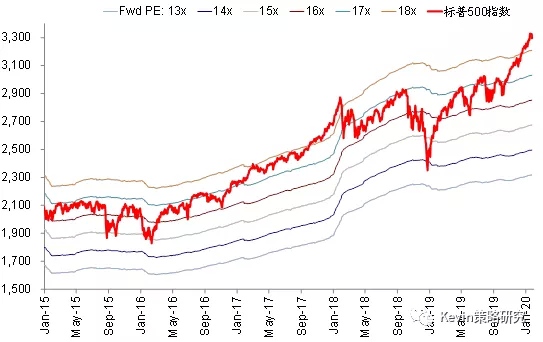

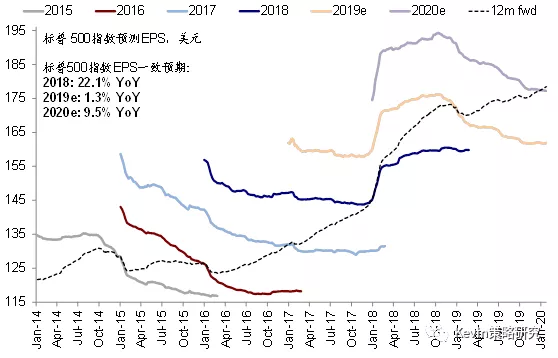

从当前市场环境看,2019年以来,以10月为界,美股市场分别依靠前期的利率下行和当前的风险溢价收敛实现估值扩张下的持续上涨,但盈利的贡献一直以来都非常有限。目前,估值已经偏高且利率下行受限,因此基本面能否确立上行趋势,从而接棒成为下一个驱动力,对于市场未来前景而言就显得非常重要。近期正在披露中的美股四季度业绩依然多数超预期也提供了一定的积极支撑(《美股4Q19业绩预览:增速略有改善,预期边际企稳》)。当然,在这一市场驱动因子的切换和过渡期期间,切换顺利与否以及一些突发事件都可能对市场带来扰动。因此往前看,我们建议密切关注当前事态变化、总统弹劾进程演变、以及美股四季度业绩期的情况。

(编辑:郑雅郡)

扫码下载智通APP

扫码下载智通APP