美联储决议终极前瞻:大概率按兵不动 若出现超预期事件资产或会这样表现

本文转自汇通网

北京时间周四(1月30日)凌晨3:00,美联储将结束2020年第一次政策会议,几乎肯定会维持利率不变。主席鲍威尔在半个小时候将召开新闻发布会。但美联储官员们有可能会讨论如何对关键隔夜借贷利率管理方式作出调整,有可能会提高超额准备金利率大概5个基点。

★上期政策回顾

美联储决策者在2019年最后一次政策会议上一致认为,利率可能会“在一段时间内”保持不变,因为美联储正着眼于制定新的货币政策框架。

美联储在2019年底达成了高度共识,即美联储在年内多次降息,已为防止经济滑入衰退做出了足够的努力。没有决策者认为2020年降息是适当之举。

本月初公布的2019年12月政策会议纪要还显示,决策者正准备讨论改变其管理金融市场流动性的方式,包括可能设立一个常设回购机制。

★本期政策看点

1、距离下次利率调整有多远?

自从美联储12月上次政策会议以来,美国方面公布的数据对于经济预期几无影响,这次会议可能是“近年来最不重要的会议之一”。目前美联储仍预计美国经济今年将增长2%左右,且失业率持稳在低位。

但一些风险可能已上升。在突发公共卫生事件的影响下,中国经济增长前景备受关注。美国10年期国债收益率已因此下降。

美国总统特朗普周二(1月28日)再次呼吁美联储降息。他批评美联储及美联储主席鲍威尔之前维持货币政策不变的做法。特朗普认为美国货币政策过紧。

投资者增强了对美联储在今年某个时点再次降息的押注。但分析师仍几乎一致认为,距离美联储做出这种决定还有几个月时间。

Stifel Nicolaus首席经济学家Lindsey Piegza表示,鲍威尔可能想强调政策取决于数据。投资者希望获得保证,即如果经济状况出现下滑,美联储货币政策官员将准备好并愿意维稳市场。

2、如何缩减购债规模?

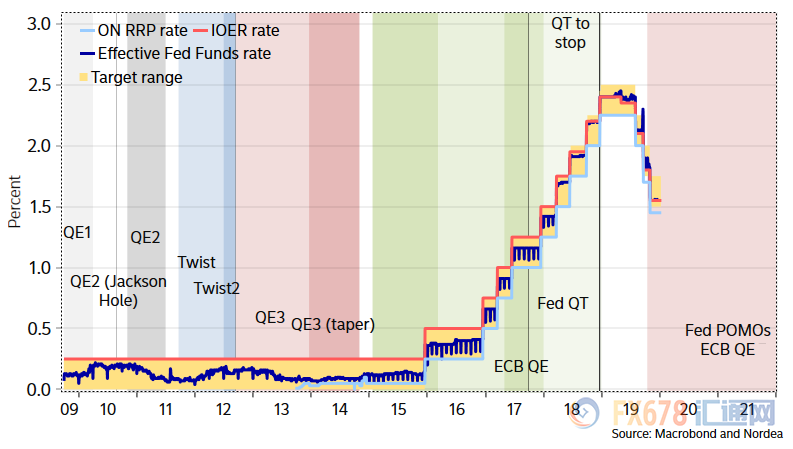

尽管目前对于利率水平存在强烈共识,但这并不意味着美联储的议事日程是空白的。预计美联储很快将确定当前每月600亿美元的购债规模还将持续多长时间,如何缩减这一规模,以及用什么来取代它,作为管理银行短期融资市场的长期解决方案。

2019年9月,银行融资市场资金供应意外告急,导致银行间隔夜拆借利率飙升,一度高达10%,是当时美联储贷款利率的逾四倍。之后,美联储启动了每日流动性操作,以防止金融系统失灵。美联储每天通过回购协议操作向银行提供约500亿美元的隔夜和短期贷款。

去年10月,美联储启动每月购买600亿美元短期美债的计划,长时间扩大其资产负债表规模,并提高银行准备金水平。每个月向银行体系注入额外流动性,使美联储得以将短期利率维持在目标区间内,解决了去年秋季银行准备金不足导致短期利率上升的问题。

但这并不被看作是理想方案。这意味着美联储资产规模每个月都要增加。部分决策者倾向于美联储应在可能的情况下缩表。这会给人留下一种印象,认为美联储正在着手降低“量化宽松”的规模。

美联储官员面临如何削减每月购债规模、同时又要避免对资产市场造成影响的问题。在资本市场,央行注入额外流动性被视为提振价格的有利因素。

Cornerstone Macro分析师Roberto Perli写道:“问题在于何时,而不是是否,让资产负债表规模的增长停下来。我们预计鲍威尔会传达这个讯息,但在时间上暂时还是会保持模糊。”

3、替代方案是啥?

美联储官员在讨论如何结束当前这一轮资产购买行动的同时,还在争论用什么可以取代。一些决策者支持永久提供短期“回购”贷款,供银行在需要时借入。他们表示,这样做可以让银行来确定准备金的水平。

美联储或许也可以在一项有关的调整中,将超额准备金利率(IOER)提高大概5个基点,籍此让联邦基金利率更加接近当前政策目标利率水平的中点。

BMO Capital Markets的Jon Hill表示,这样做的原因是将有效的联邦基金利率引导至其目标区间(1.5-1.75%)的中心附近。IOER目前为1.55%。

Hill称:“如果沟通正确,对投资者和市场的影响应当实现最小化。因为,美联储将更多地调整目前业已搁置的分歧,而不是摆出政策会有任何重大演变的姿态。”

4、新票委轮换

从2020年开始,费城联储主席哈克、达拉斯联储主席卡普兰、明尼阿波利斯联储主席卡什卡里和克利夫兰联储主席梅斯特将成为新的票委。

过去一段时间,哈克和梅斯特一直对低利率政策表示担忧;而卡什卡里被认为是最鸽派的美联储官员之一;卡普兰观点较为中立。

受轮换失去投票权的票委分别是鹰派——堪萨斯联储主席乔治和波士顿联储主席罗森格林,鸽派——芝加哥联储主席埃文斯和圣路易斯联储主席布拉德。因此相比2019年票委,2020年票委只能说略微偏鹰派。

★机构观点

丹斯克银行:美联储1月决议或上调超额准备金利率5个基点

丹麦丹斯克银行发表了对稍晚美联储1月利率决议的前瞻,除了有关突发公共卫生事件的消息外,今天的主要事件是美联储宣布其货币政策决定,预计美联储将保持目标区间在1.50-1.75%不变,不会对声明做出任何重大改变。

在新闻发布会上的问答环节,鲍威尔可能会被问及他对最近事态发展的看法,但他料表示这是美联储正在监控的风险之一。换句话说,鉴于劳动力市场继续收紧,私人消费增长依然稳健,美联储可能不会发出鸽派论调。此外美联储可能将超额准备金利率小幅上调5个基点,因为联邦基金实际利率不再高于美联储青睐的IOER利率。

OANDA:再次变更利率的前提——经济前景需要“实质性重估”

OANDA资深亚太市场分析师Jeffrey Halley称,美联储稍晚料维持利率不变,并可能重申经济前景需要出现“实质性重新评估”,才会改变利率。如果美国经济受到影响,美联储可能推出更多刺激措施是世界经济的问题,这是有关经济活动的负面回馈在自我增强,因此如果经济增长出现最坏情况,将在未来几个月带来拖累,甚至有可能让美联储脱离既有的政策模式。

纽约梅隆银行:美联储1月决议或带来鹰派惊喜

纽约梅隆银行表示,如果美联储1月利率决议发出信号,暗示还没有十分担心突发公共卫生事件对经济增长造成的风险,投资者们将押注美元将延续近期的涨势。

美联储关于突发公共卫生事件经济影响的讯息,可能对交易者评估未来数月政策路径至关重要,对投资者和政策制定者而言,消化潜在经济影响为时尚早,但若美联储决定显示官员们当前还不感到担忧,就很可能降低人们对降息近在眼前的预期,从而提振美元,市场将“卖债券,买美元”,并可能从股票和信贷产品中锁定一些获利,将是标准的鹰派惊喜,如果美联储看起来偏鹰派,那么市场将看多美元兑欧元及兑各货币的1个月期隐含波动率。

富国银行:美联储1月利率决议影响恐有限

富国银行预计新票委的加入不会对2020年货币政策前景产生重大影响,如果一切都按照FOMC的计划进行,1月会议影响应该有限,与市场共识一致,预计FOMC将维持利率不变,FOMC不仅暗示对目前的政策立场感到满意,而且经济前景的风险已经消退,而近期的经济数据与美联储的前景一致,将密切关注美联储如何应对最近的融资压力。

今年的第一次会议意味着,作为联邦公开市场委员会地区主席定期轮换的一部分,将会有新的投票委员,总的来说,预计2020年票委的新组成不会对2020年货币政策前景产生重大影响,仍预计美联储将在1月例会上按兵不动,但可能会在未来采取行动。

花旗银行:美联储1月利率决议料按兵不动

花旗银行基本预期为,美国联邦公开市场委员会(FOMC)维稳利率,但将超额准备金利率(IOER)上调5个基点。不过仍存在变数,市场对美联储2020年降息几率的计价可能略微提升,美联储官员们不大可能对此进行打压。此外美联储每月600亿美元的购债规划,或将在3月至6月间缩减至约200亿美元,并可能在年底推出常设回购机制。

西班牙对外银行:美联储料在可预期的未来持续维稳利率

西班牙对外银行表示,美联储1月利率决议料维持利率不变,除非其前景发生实质性变化;近期的美国经济报告,包括就业市场指标和消费者物价指标均符合经济增长动能放缓,增长温和但通胀率持稳的预期,预计美联储在可预期的未来将继续维稳利率,除非其前景发生实质性变化。

美联储还将致力于通过继续回购操作和直接购买美国国债来保障货币市场的正常运行,确保充足的流动性对美联储来说将变得越来越重要,因为它正试图为转向“下限体系”提供信誉,美联储认为通过增加储备余额,将能够逐步摆脱回购干预。

★市场反应前瞻

市场已经消化美联储2020年再降息25基点的预期,美元看来将守住近期涨势。因此若美联储流露出新的悲观论调,美指短期或重回98关口下方,黄金有望重新站上1600美元关口。

反之,若美联储释放出年内可能上调利率的信号,包括上调超额准备金利率,或者透露出缩减购债计划时间表,美元指数料冲击前高98.55;国际金价有望开启新的单边跌势,跌破前期颈线位——1月14日低点1536美元的可能性较大。

★技术分析

美元指数或升向96.64

美元指数触及98.17,它是自97.41启动的上行iii浪的61.8%目标位,上方100%目标位看至98.63。iii浪则是自96.35启动的上行(i)浪的子浪。(i)浪为同样自96.35启动的上行((iii))浪的子浪。

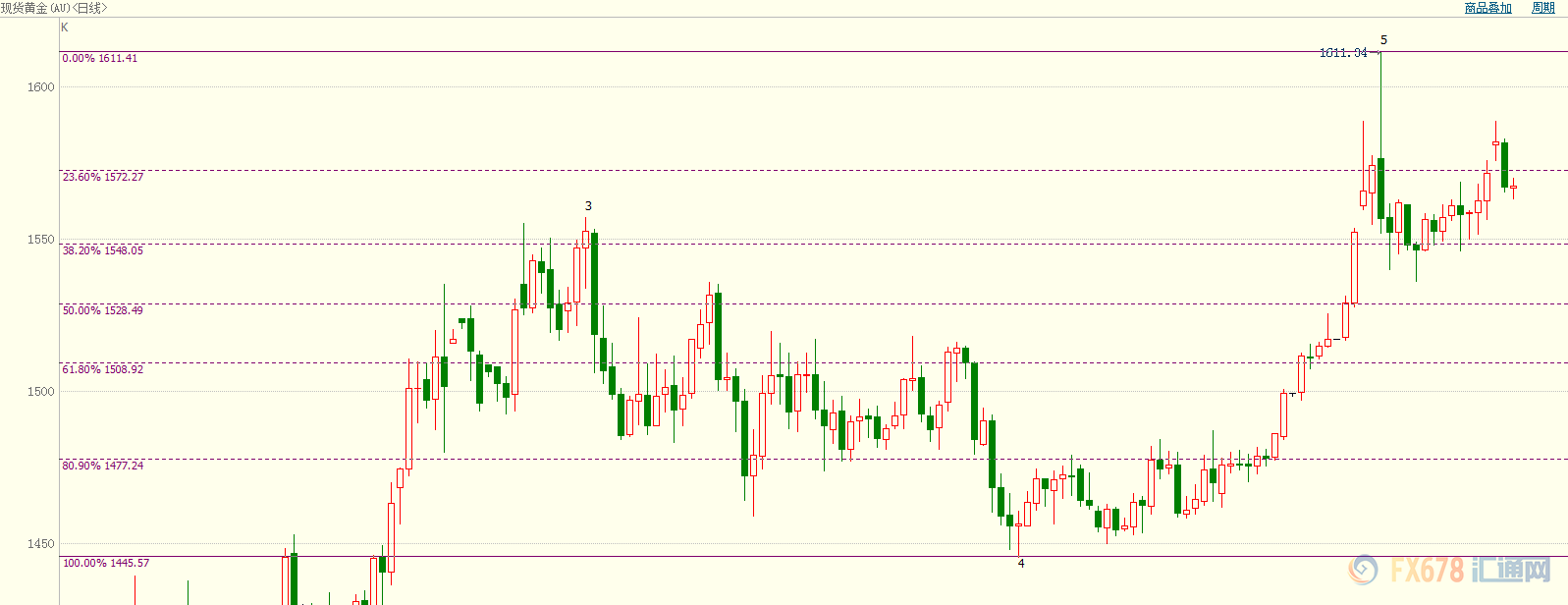

现货黄金或回落到1548美元附近

现货黄金上日跌破1572美元,它是前期上行区间1445美元-1611美元的23.6%斐波那契回档位。形成高位宽幅震荡格局的预期增强,下方支撑看向1548美元,它是上述区间的38.2%斐波那契回档位。

扫码下载智通APP

扫码下载智通APP