金融危机后美国就业数据为何能出现三大异常?

本文转自微信公号“静观金融” 作者:广发证券资深宏观分析师 张静静

投资要点

金融危机后美国就业数据存在三点异常:菲利普斯曲线失效、低劳动力参与率以及时薪增速疲软。

关于美国菲利普斯曲线的再讨论。

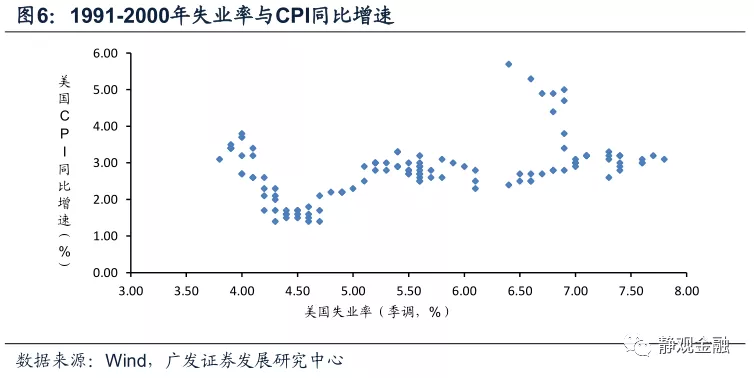

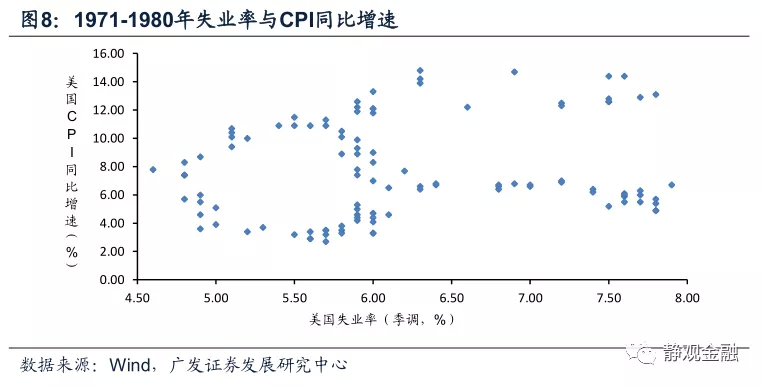

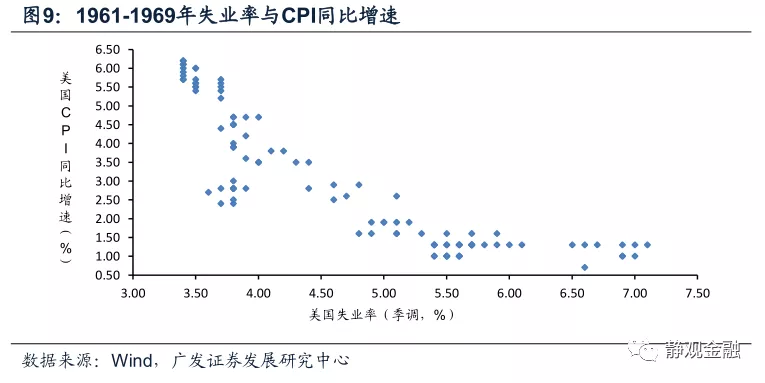

美菲利普斯曲线仅在 60 年代与 2001-2008 年有效。长期而言,美国通胀中枢不断下移,观察失业率对于通胀的影响需分段进行。将60年代至今分为6段:60年代、70年代、80年代、90年代、2001-2008年以及金融危机后。仅60年代和2001-2008年菲利普斯曲线有效。

美国通胀因素可被拆分为能源、居住、进口商品及其他。能源、居住和进口商品价格三因素对美国CPI同比变化的解释力已达83.5%。

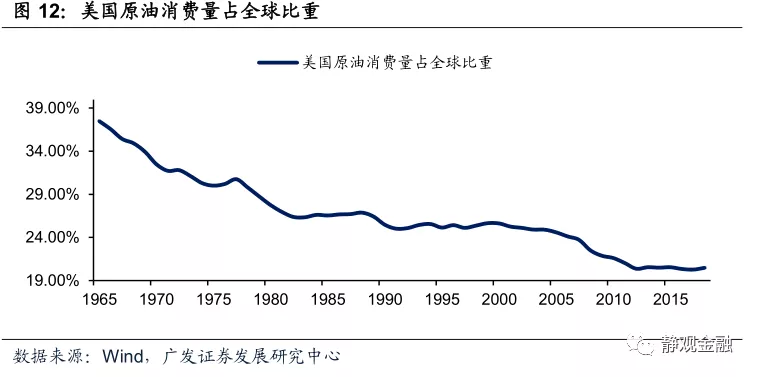

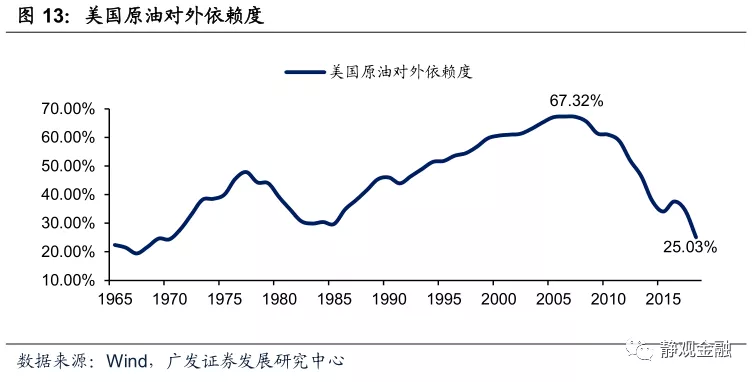

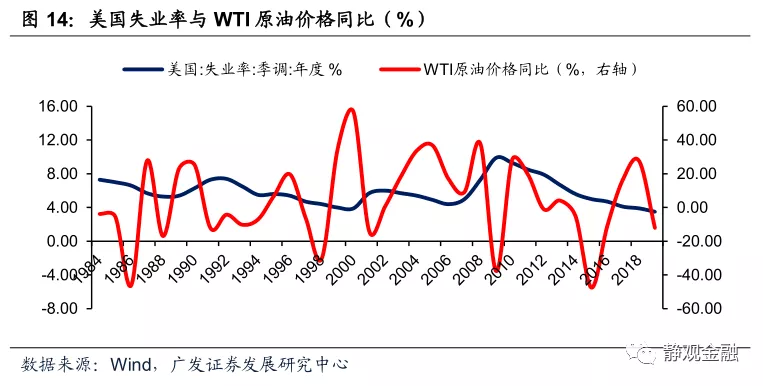

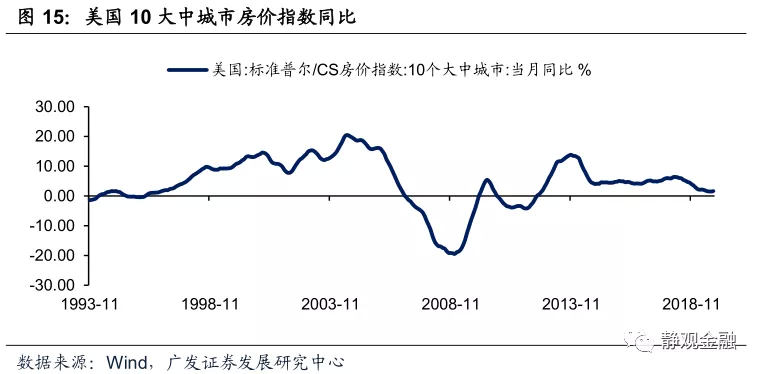

就业对能源、居住及进口商品价格影响有限。美原油消费量占比不断回落,其内需及就业变化难以显著影响CPI能源分项。地产周期与失业率周期为长周期与中周期的关系,失业率变化未必对CPI居住分项有显著影响。进口物价受原油价格和由产业转移等因素引发的人力成本变化影响,对美失业率并不敏感。此外,每当全球贸易加权人均GDP增速显著低于美国人均GDP增速时,美国菲利普斯曲线就会失效。

金融危机后美菲利普斯曲线失效主因:中国取代加拿大和欧盟成为美最大贸易伙伴并压低其输入型通胀;页岩油革命压低能源使用成本。

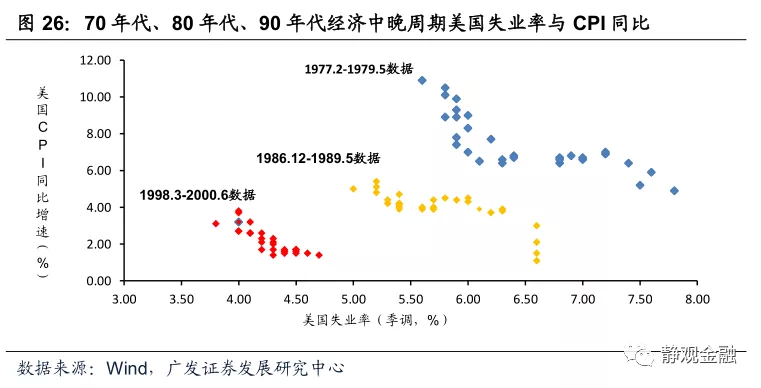

每一轮经济中晚周期菲利普斯曲线会短暂“显效”。以10年维度看美国菲利普斯曲线并不常见,但每一轮经济周期的late-cycle阶段菲利普斯曲线却会短暂显效,甚至可能会从mid-cycle阶段开始。当下美国就已进入金融危机后的经济晚周期阶段,要警惕低失业率引发通胀走高。

美国低劳动力参与率的主因或是老龄化程度加深。

劳动力参与率指标所指的劳动力为16岁及以上年龄段人口,不同年龄段劳动力参与率差异极大。目前25-54岁年龄段、55岁及以上年龄段劳动力参与率分别为82.9%以及40.3%。金融危机后美国55岁及以上劳动力占比提高了6.0%、25-54岁年龄段劳动力占比下降了4.6%,人口老龄化对于美国劳动力参与率下降的解释力可达约80%。此外,受教育程度提高也对劳动力参与率形成掣肘,但解释力不足20%。

美国薪资疲软或与人口结构及全要素生产率两因素有关。

2018年美国55-64岁年龄段、65岁及以上年龄段人均收入中位数分别为45-54岁年龄段人均收入中位数的84.8%及54.4%。换言之,金融危机后老龄化程度加深大概率亦为美国时薪增速疲软的主因。此外,全要素生产率增长放缓也同样对美国薪资增速形成掣肘。

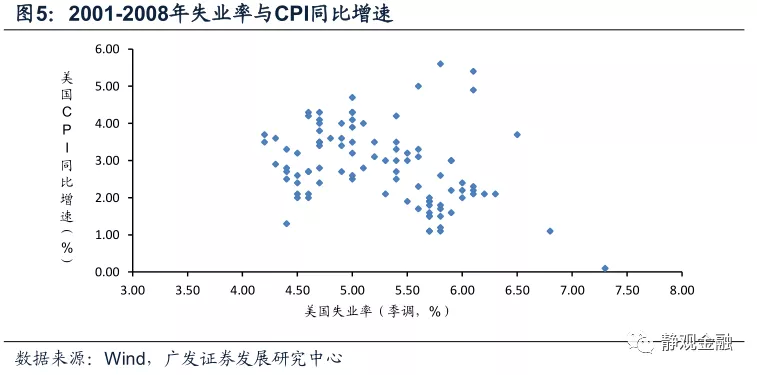

目录

正文

一、 金融危机后美国就业数据的三点异常

金融危机后,许多经济体的众多经济数据都出现了空前的变化,令人费解。以美国就业市场为例,近几年三个(组)指标的异常被广泛讨论:菲利普斯曲线失效、劳动力参与率大幅下滑与时薪增速疲软。我们希望通过本文对这三点异常的成因进行剖析。

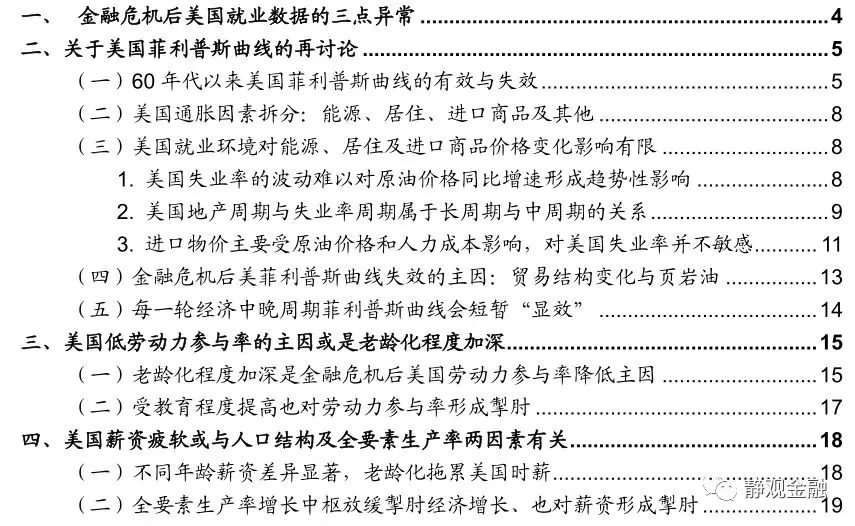

第一、 低失业率看似并不能引发高通胀,也即:菲利普斯曲线失效。2019年9-12月美国失业率3次报于3.5%,处于1969年9月以来的最低水位。但危机后美国CPI同比增速的峰值反而出现在2011年9月,为3.9%,2019年全年CPI同比增速均值却仅为1.8%。

第二、 低劳动力参与率。金融危机后美国劳动力参与率一路回落并于2015年9月降至62.4%。尽管过去几年该指标中枢小幅回升,但截至2019年12月仍较2008年1月的66.2%低3个百分点并处于上世纪70年代以来的极低水平。

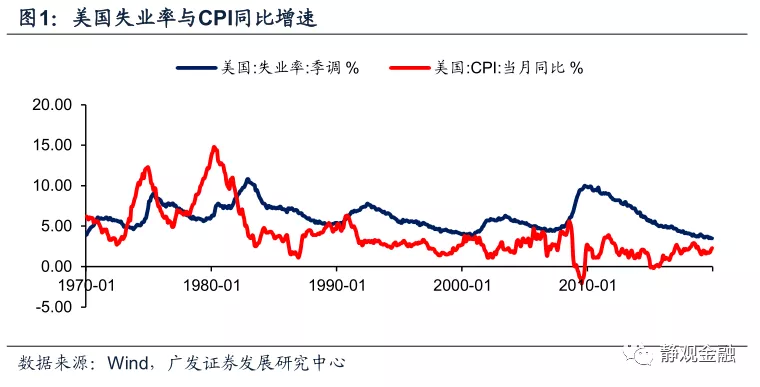

第三、 低时薪增速。以私人非农企业生产及非管理人员时薪口径来看,其同比增速于2019年10月达到危机后高点,较危机前高点下降了0.57个百分点。

二、关于美国菲利普斯曲线的再讨论

菲利普斯曲线所讲的是失业率回落引发通胀走高的故事。逻辑上,在失业率回落过程中,廉价劳动力逐渐稀缺,时薪增速开始上升,收入走高将推升消费需求进而令通胀攀升。但上世纪60年代以来的6个十年中,美国失业率与CPI同比仅在60年代和金融危机前(2001-2008年)出现了显著的负相关特征,70年代、80年代、90年代以及金融危机后菲利普斯曲线似乎都失效了。我们认为美国菲利普斯曲线失效往往是供给冲击的结果。金融危机后美国菲利普斯曲线失效则是贸易结构变化导致输入型低通胀和页岩油规模化生产压低能源使用成本所致。

此外,值得注意的是在每一轮经济的中晚周期阶段,在美国失业率降至极低水平时,均会出现通胀的阶段性回升。也就是说,从长期看菲利普斯曲线的意义十分有限,但经济处于晚周期时菲利普斯曲线将重现。就当下而言,我们在年度展望中指出美国已于2019年进入经济晚周期,因此需要警惕通胀中枢上移。

(一)60年代以来美国菲利普斯曲线的有效与失效

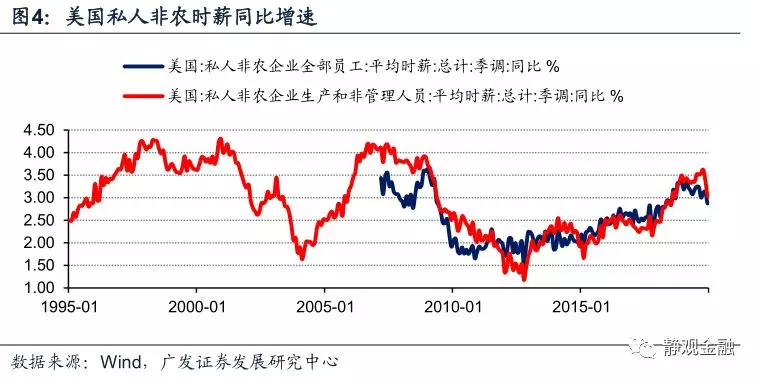

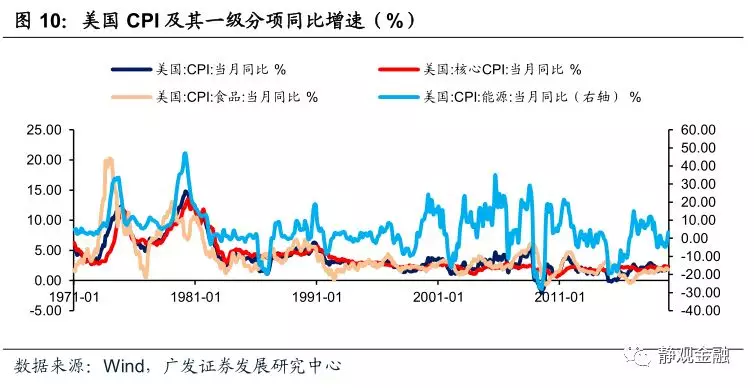

首先,如表1所示,上世纪70年代以来美国CPI及其分项的同比增速中枢均不断下移,因此观察失业率对于通胀的影响需要分段进行,而不能笼统地看长期特征。我们将上世纪60年代至今美国的就业与通胀数据分为6段:上世纪60年代、70年代、80年代、90年代、2001-2008年以及金融危机后(2009-2019年)。

结合图2及图5-9可知,仅在60年代以及金融危机前的2001-2008年两个阶段出现了失业率回落引发通胀走高的现象,其余四个阶段(70年代、80年代、90年代以及金融危机后)失业率与通胀之间并未出现这种联动。换言之,60年代以来的6个十年中只有两个10年的菲利普斯曲线有效,其余四个10年的菲利普斯曲线均失效。

(二)美国通胀因素拆分:能源、居住、进口商品及其他

我们认为美国CPI口径通胀主要受四方面因素:能源分项、居住分项(房租)、进口商品价格及其他因素。逻辑上,能源因素虽然占比低,但其波动极大;在CPI的二级分项中,居住分项权重最高,占比为33.5%;此外,作为消费国美国通胀数据也会受到进口物价的影响。仅利用CPI能源分项同比增速(X1)、CPI居住分项同比增速(X2)以及进口物价指数同比增速(领先1个月,X3)拟合美国CPI同比增速(Y),R2=83.5%,并得到公式:Y=0.48*X1+0.05*X2+0.08*X3+0.69。也即,能源、居住和进口商品价格三因素对美国CPI口径通胀变化的解释力已达到83.5%。

(三)美国就业环境对能源、居住及进口商品价格变化影响有限

1.美国失业率的波动难以对原油价格同比增速形成趋势性影响

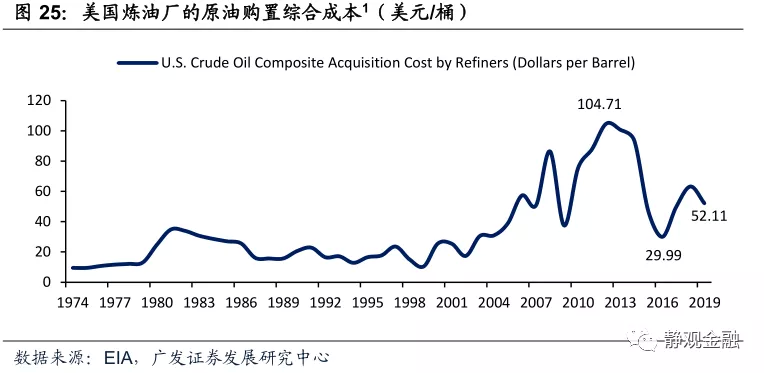

美国能源CPI分项受原油价格影响。结合报告《原油研究框架及价格走势展望》(2019年10月29日)及《由大宗商品分析框架看其短、中、长期逻辑》(2019年12月31日)观点,原油价格受到全球固定资本形成同比增速及供给冲击影响。上世纪60年代以来美国原油消费量在全球的占比不断回落,且在2011年页岩油规模化生产之前美国原油对外依赖度也在不断攀升,因此美国内需变化对原油价格的影响权重往往不高。

2.美国地产周期与失业率周期属于长周期与中周期的关系

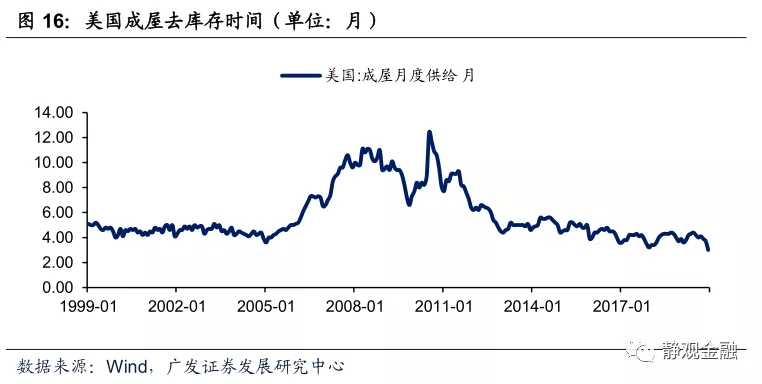

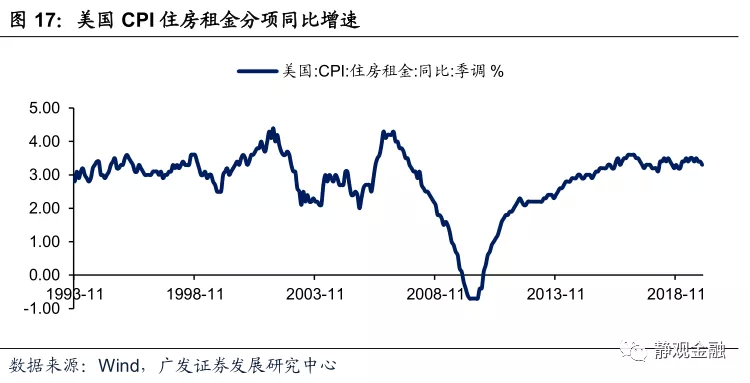

美国CPI居住分项(房租)主要受美国房地产周期影响。我们用成屋去库存周期(领先24个月,X1)和美国10大中城市房价指数同比(领先18个月,X2)两个变量刻画美国CPI住房租金同比增速(Y),R2=71.9%,并得到公式:Y=-0.25*X1+0.04*X2+3.94。从而我们有理由相信美国CPI居住分项(房租)变化与美国地产周期趋同。逻辑上,美国地产周期为库兹涅茨周期,大约16-20年一轮;而美国失业率则与朱格拉周期同步,大约7-10年一轮。因此美国失业率变化未必与租金变化高度负相关。

3.进口物价主要受原油价格和人力成本影响,对美国失业率并不敏感

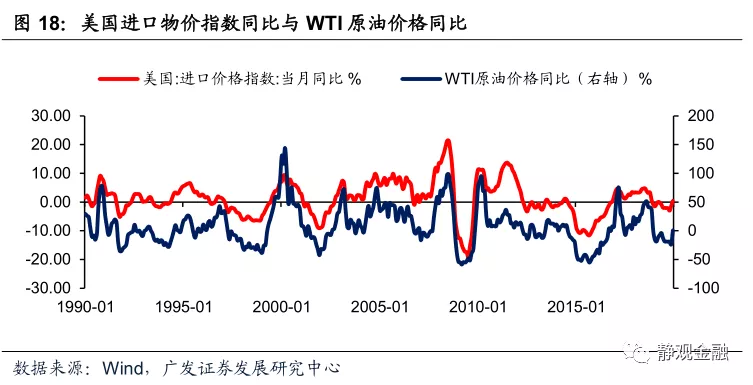

首先,我们发现WTI原油价格同比对美国进口物价指数的解释力已经高达70%。一方面,原油价格本身就对所有通胀指标都有或多或少的影响(详见报告《原油研究框架及价格走势展望》);另一方面,页岩油规模化生产前,美国原油对外依赖度较高。

此外,我们认为全球贸易结构也会对美国乃至各国的进口物价产生影响。如图19所示,本世纪以来中收入国家贸易占比大幅上升、而高收入国家贸易占比则明显下降,这意味着过去20年全球生产端的总体人力成本中枢可能出现了下移,至少上行速率变慢。事实上每一轮产业转移都是中低端产业由人力成本高的国家/地区向人力成本低的国家/地区转移,因此每一轮产业转移也都实现了阶段性生产成本的回落。

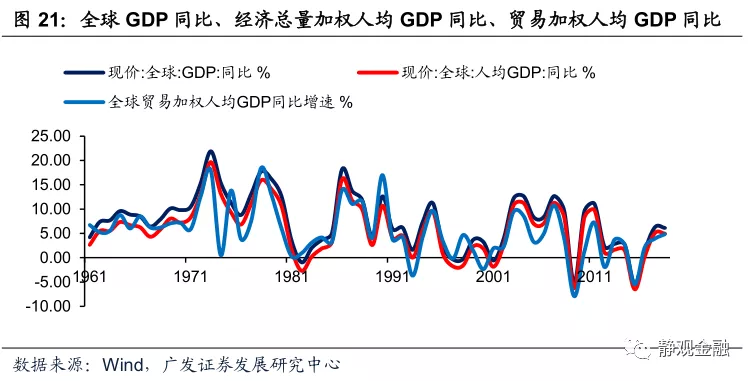

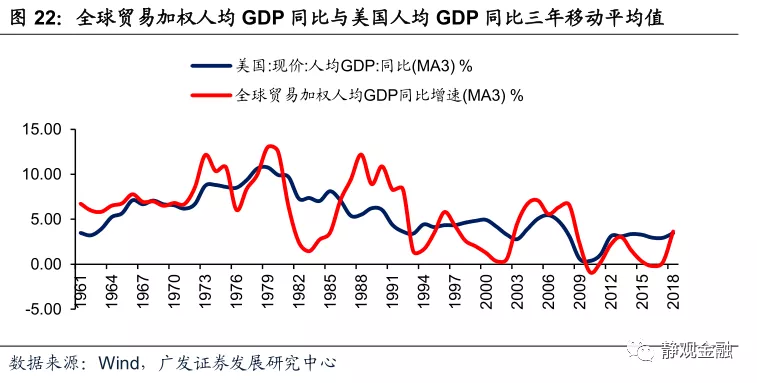

我们用贸易占比为权重得到的全球人均GDP比较符合全球产成品的整体人力成本。如图20所示,上世纪60年代以来该指标同比增速出现过8次增长停滞甚至负增长,分别发生在1974年、1981-1982年、1993年、1997年、2000年、2009年、2012年以及2015年。巧合的是,上世纪60年代以来美国菲利普斯曲线有效的60年代和2001-2008年中并未出现上述年份,而出现全球贸易加权的人均GDP增长停滞的年代美国菲利普斯曲线均失效了。

此外,如图21所示以经济总量加权得到的人均GDP同比增速与全球GDP同比增速高度相关,但以贸易加权得到的全球人均GDP同比增速与全球GDP同比增速则经常背离,我们认为这种背离或与产业转移有关。结合图22,我们有理由相信在全球贸易加权人均GDP增速显著低于美国人均GDP增速的年份(年代),美国菲利普斯曲线就可能因为进口物价(输入型低通胀)的干扰而失效。

(四)金融危机后美菲利普斯曲线失效的主因:贸易结构变化与页岩油

金融危机后,美国通胀指标受到了两个结构性因素的“供给侧压制”:中国取代加拿大和欧盟成为美国最大贸易伙伴,压低了美国输入型通胀;页岩油规模化生产压低了美国乃至全球的能源使用成本。

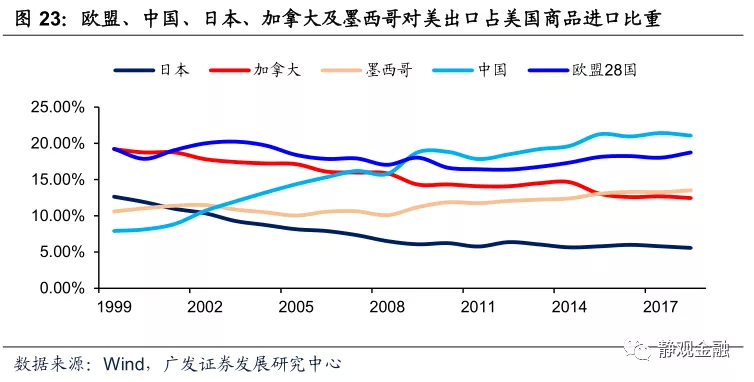

第一、金融危机后中国成为美国最大贸易伙伴,商品生产成本下移压低其输入型通胀。金融危机前,欧盟和加拿大是美国商品最大的贸易伙伴,金融危机后,中国先后超越加拿大及欧盟成为美国最大贸易伙伴国。美国乃至全球商品贸易供给端的结构变化压低了产成品的成本中枢(人力成本为主)。如表2所示,2011-2019年间美国进口自中国商品价格指数同比与美国进口物价总指数同比的正相关性显著高于2001-2010年,加上前文提到的金融危机后全球贸易加权人均GDP增长停滞,即可印证这一结论。

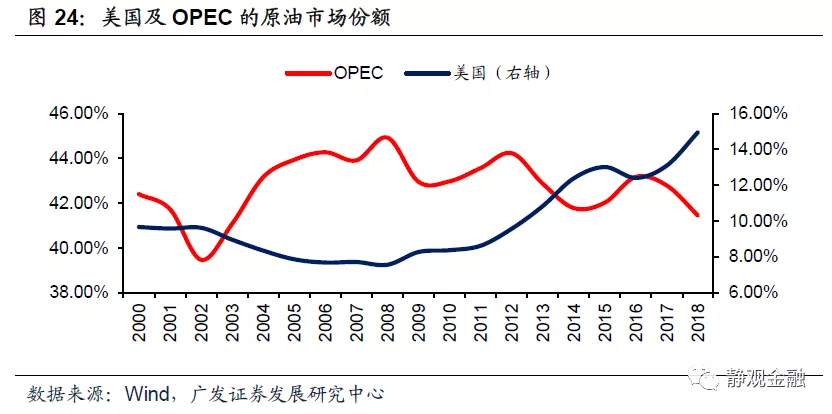

第二、页岩油技术革命对欧美(全球)通胀的掣肘。2011年美国页岩油技术逐渐成熟并形成规模化生产,这一过程不仅令美国在全球的原油供给份额激增、也推动了全球原油生产成本下滑,叠加主要经济体经济降速的宏观背景,导致2011-2016年欧美CPI中的能源分项一路回落。这既是2011-2016年美国乃至全球通胀走低的主因之一,也是菲利普斯曲线失效的另一个“供给端冲击”。

(五)每一轮经济中晚周期菲利普斯曲线会短暂“显效”

虽然以10年维度看,上世纪60年代以来仅有60年代和金融危机前(2001-2008年)两个阶段美国存在菲利普斯曲线效应,但每一轮经济周期的late-cycle阶段菲利普斯曲线却均会短暂显效,甚至这种现象可能会从mid-cycle阶段就开始。就当下而言,我们在年度展望《冬至未至——2020年海外宏观经济展望》中指出2019年美国就已进入金融危机后的经济晚周期阶段,因此要警惕低失业率引发通胀走高。

三、美国低劳动力参与率的主因或是老龄化程度加深

金融危机后美国劳动力参与率一路回落并于2015年9月降至62.4%。尽管过去几年该指标中枢小幅回升,但截至2019年12月仍较2008年1月的66.2%低3个百分点并处于上世纪70年代以来的极低水平。我们认为劳动力参与率偏低的原因或有两点:1、金融危机后,美国老龄化程度加重;2、受教育程度提高。其中,第一点或为主因,对美国低劳动力参与率的解释力达到约80%。

(一)老龄化程度加深是金融危机后美国劳动力参与率降低主因

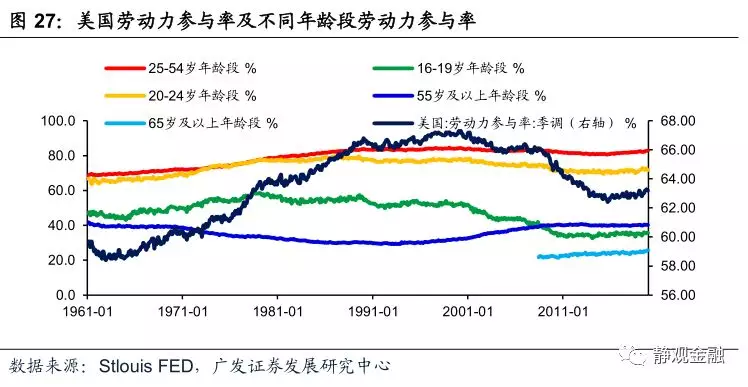

根据美国劳动部定义,劳动力参与率指标所指的劳动力为16岁及以上年龄段人口[1]。在公布劳动力参与率指标的同时,劳工部还会公布分年龄段的劳动力参与率。如图27所示,不同年龄段劳动力参与率差异极大:25-54岁年龄段劳动力参与率最高、其次为20-24岁年龄段;65岁及以上年龄段劳动力参与率最低,16-19岁年龄段及55岁及以上年龄段劳动力参与率也仅在33%-41%之间。

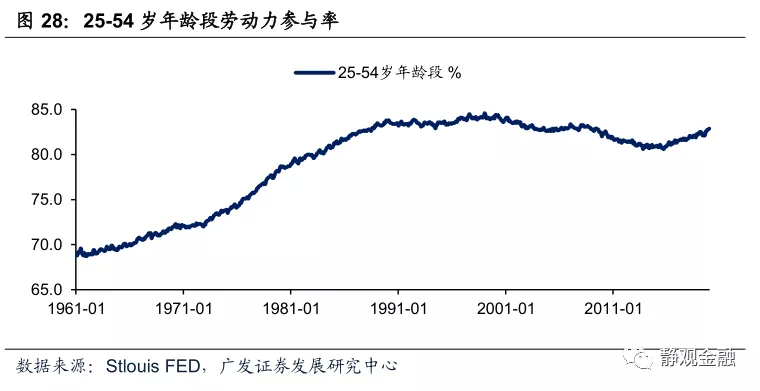

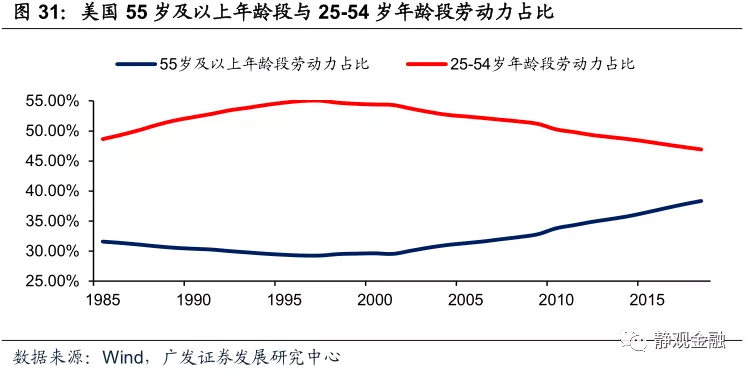

作为就业主力,25-54岁年龄段劳动力参与率曾于2015年9月降至80.6%,而目前已经回升至82.9%。该变化表明金融危机后美国劳动力参与率降低或并非经济结构等因素所致。进一步来看,金融危机后美国劳动力参与率低点出现在2015年9月,为62.4%,目前为63.2%、较低点回升0.8个百分点。其中,2015年9月16-19岁年龄段、20-24岁年龄段、25-54岁年龄段、55岁及以上年龄段劳动力参与率分别为33.8%、70.2%、80.6%以及39.7%;2019年12月上述年龄段劳动力参与率分别回升至35.7%、71.8%、82.9%以及40.3%。也就是说,2015年9月至今劳动力参与率回升幅度不及0.8个百分点的只有55岁及以上年龄段。因此,我们认为老龄化程度加深是金融危机后美国劳动力参与率始终低迷的主因之一。

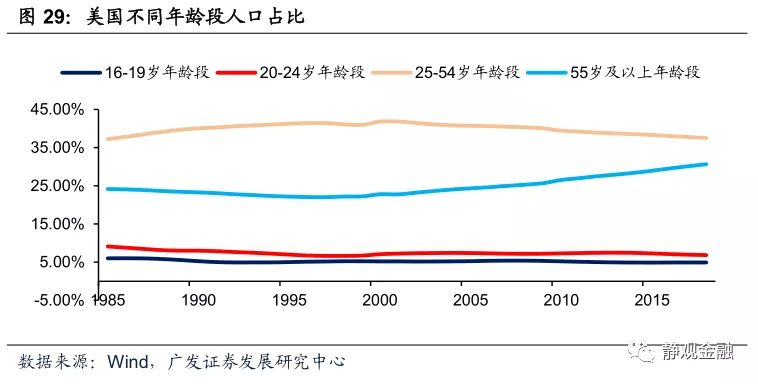

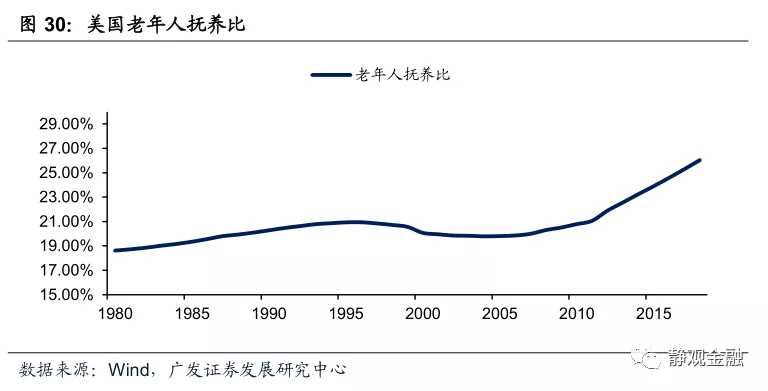

我们不考虑移民并假定1960年以前美国每年的死亡率为0.5%,则得到图29。截止2018年美国25-54岁年龄段及55岁及以上年龄段人口占比分别为37.5%、30.7%,分别较2008年变化-2.8%及5.4%,分别较2000年变化-4.3%、7.9%。如图30所示,金融危机后美国的人口老龄化程度显著加深。金融危机后美国55岁及以上劳动力占比提高了6.0%、而25-54岁年龄段劳动力占比下降了4.6%,因此人口老龄化对于美国劳动力参与率下降的解释力可达约80%。

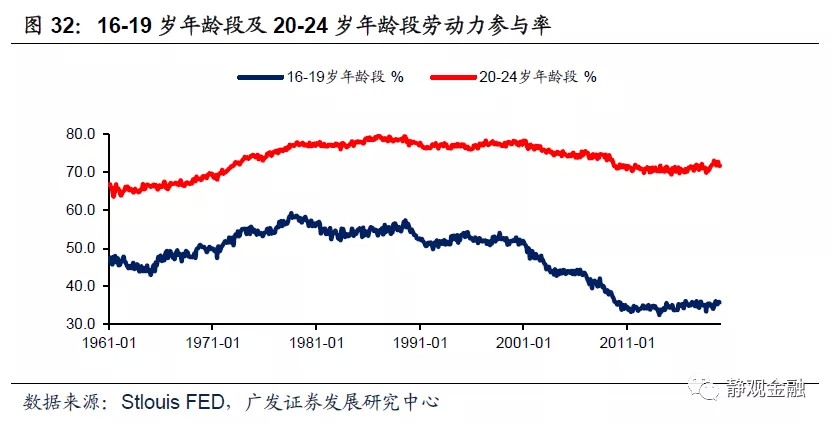

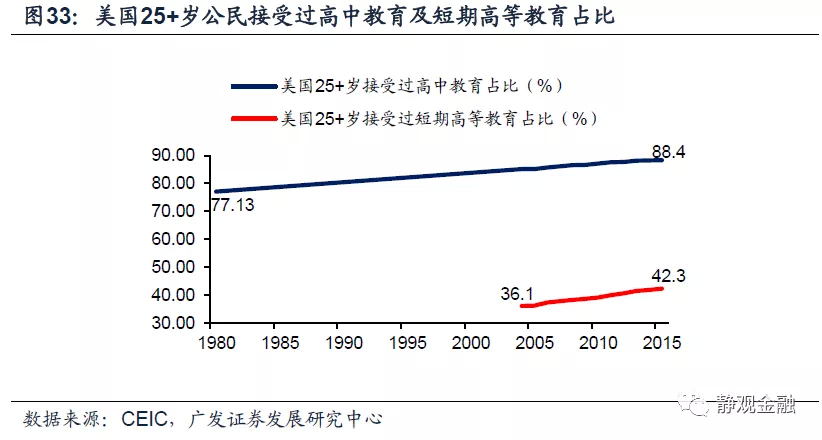

(二)受教育程度提高也对劳动力参与率形成掣肘

上世纪80年代至今16-19岁年龄段劳动力参与率显著回落,截止2019年12月该年龄段劳动力参与率已较1978年高点回落23.6个百分点,金融危机后下滑2.8个百分点。此外,截止2019年12月20-24岁年龄段劳动力参与率也较1987年高点下降7.8个百分点,较金融危机前下降2.9个百分点。且如图33所示,80年代以来美国受教育程度不断提升,金融危机后也仍在继续提高,因此我们认为低年龄段劳动力参与率下滑与受教育程度提高有关,但该因素对于金融危机后美国劳动力参与率明显下降的解释力不超过20%。

四、美国薪资疲软或与人口结构及全要素生产率两因素有关

以私人非农企业生产及非管理人员时薪口径来看,其同比增速于2019年10月达到危机后高点,较危机前高点下降了0.57个百分点。我们认为金融危机后美国薪资疲软或与老龄化程度加深以及全要素生产率增长中枢放缓两因素有关。

(一)不同年龄薪资差异显著,老龄化拖累美国时薪

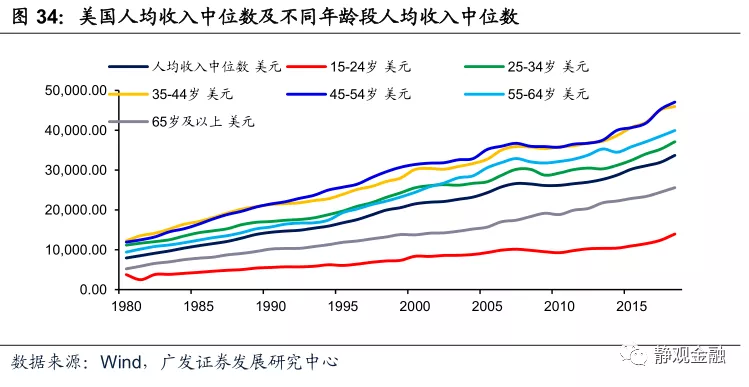

通过对于美国劳动力参与率低迷的探讨,我们认为金融危机后人口老龄化程度加深可以解释美国就业乃至经济中的许多困惑。如图34所示,美国不同年龄段人均收入中位数差距也十分显著。截止2018年,美国15-24岁年龄段、25-34岁年龄段、35-44岁年龄段、45-54岁年龄段、55-64岁年龄段、65岁及以上年龄段人均收入中位数分别为13967美元、37133美元、45952美元、47088美元、39940美元及25601美元。也就是说,55-64岁年龄段、65岁及以上年龄段人均收入中位数分别为45-54岁年龄段人均收入中位数的84.8%及54.4%。美国暂无不同年龄段时薪数据,但依据不同年龄段人均收入中位数的差异,我们有理由相信不同年龄段劳动力时薪差异同样显著。换言之,金融危机后老龄化程度加深大概率亦为美国时薪增速疲软的主因。

(二)全要素生产率增长中枢放缓掣肘经济增长、也对薪资形成掣肘

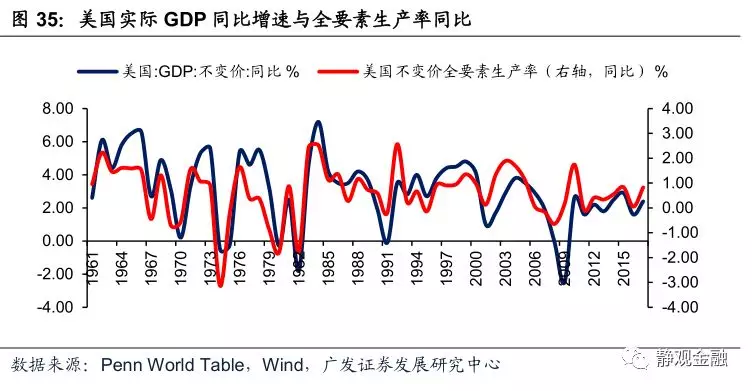

如图35,美国不变价全要素生产率同比增速与美国实际GDP同比增速相关性高达73%。金融危机后,美国不变价全要素生产率同比均值为仅为0.54%,2001-2008年均值为0.67%,1991-2000年均值为0.82%。全要素生产率增长放缓既是金融危机后美国经济增长中枢下移的原因之一,也同样对美国薪资增速形成掣肘。

风险提示

(1)美国经济超预期;

(2)美国就业数据超预期;

(3)美国人口结构超预期;

(4)美联储货币政策超预期;

(5)美国通胀水平超预期。

扫码下载智通APP

扫码下载智通APP