新股消息 | CHINA GAS INDUSTRY INVESTMENT递表港交所,是京津冀第二大工业气体供应商

智通财经APP获悉,据港交所12月31日披露,CHINA GAS INDUSTRY INVESTMENT HOLDINGS CO.

LTD.向港交所递交主板上市申请,光大新鸿基担任其独家保荐人。

CHINA GAS INDUSTRY INVESTMENT自2007年起开始营运,根据弗若斯特沙利文报告,于2018年按收益计为京津冀区域第二大的工业气体供应商。公司为中国钢铁生产商河钢成员集团的数家成员公司的独家管道工业气体供应商。

公司主要经营管道工业气体及液化工业气体的供应。公司也经营规模相对较小的液化天然气相关业务,包括供应液化天然气和提供气体输送服务。

主要业务

公司的主要产品为空气分离装置生产的管道工业气体。管道工业气体的供应产生的收益分别占截至2016年、2017年及2018年12月31日止年度及截至2019年6月30日止六个月的总收益约66.6%、66.4%、62.8%及72.2%。于往绩记录期内,公司所有的管道工业气体供应收益均来自对河钢成员集团的成员公司的销售。

液化工业气体的供应产生的收益分别占公司截至2016年、2017年及2018年12月31日止年度及截至2019年6月30日止六个月的总收益约18.1%、23.1%、25.3%及19.9%。

主要客户

自从唐钢气体于2007年最初作为河钢股份与CGII的合营企业成立以来,公司一直向河钢成员集团的数间成员公司独家供应工业气体。河钢成员集团与公司之间建立了长期稳固的业务关系。公司的收益大部分来自河钢成员集团的成员公司,这些客户也需要公司供应工业气体以维持持续稳定的生产。

截至2016年、2017年及2018年12月31日止年度及截至2019年6月30日止六个月,向公司的五大客户销售合计分别占总收益约78.1%、80.3%、75.6%及84.3%。向公司的最大客户销售于同期分别占总收益约45.2%、40.3%、39.2%及43.0%。公司的五大客户包括河钢成员集团的成员公司,而河钢集团为公司的控股股东之一。

于往绩记录期及于最后实际可行日期,公司有四家管道工业气体客户,即河钢唐山分公司、唐山不銹钢、唐山中厚板及唐钢汽车板。公司的管道工业气体客户均为河钢成员集团的成员公司。

公司的液化工业气体客户包括于多种行业经营业务的独立第三方,涉及医疗、航运、工程、光伏、食品及汽车等。公司的液化工业气体乃售予贸易商及终端用户。截至2016年、2017年及2018年12月31日止年度及截至2019年6月30日止六个月,公司分别有172名、189名、183名及151名为独立第三方的液化工业气体客户。

定价

管道工业气体产品的销售价格由公司的管理部门及销售部门根据成本加成本法共同厘定,其与行业惯例一致。于往绩记录期,公司的管道工业气体供应毛利率介于10%至20%,根据弗若斯特沙利文报告,其处于行业回报率之内。

液化工业气体产品的售价由公司的管理及销售部门参考市价共同厘定。于往绩记录期,液化工业气体产品的市价历经波动。根据弗若斯特沙利文报告,于2019年上半年,液化氧气、液化氮气及液化氩的平均价格分别约为每吨人民币806元、每吨人民币652元及每吨人民币1,349元,均低于2018年下半年的价格水平。

供应商

公司工业气体产品生产过程中使用的原材料主要是以零成本获得的空气。于往绩记录期,公用事业的耗用是公司收益成本的最大组成部分。于往绩记录期,公司根据若干公用事业购买合约,主要向同为公司管道工业气体客户的河钢唐山分公司、唐山不銹钢及唐山中厚板购买电力、水、供暖和蒸汽。公司与他们的长期公用事业购买合约期限为15或30年。根据弗若斯特沙利文报告,现场客户向其管道工业气体供应商提供公用事业乃行业惯例。

向公司五大供应商的采购合计分别约占截至2016年、2017年及2018年12月31日止年度及截至2019年6月30日止六个月总收益成本的78.6%、76.9%、79.3%及82.9%。同期内,向公司最大供应商的采购分别占总收益成本约41.2%、38.6%、38.4%及39.1%。公司往绩记录期的五大供应商全部均为河钢成员集团的成员公司,而河钢集团为公司的控股股东之一。

行业概况

根据弗若斯特沙利文报告,于2018年按收益计为京津冀区域第二大的工业气体供应商。

中国的工业气体行业相对分散,根据弗若斯特沙利文报告,于2018年,中国共有超过8,000名工业气体供应商,包括自行供应及独立供应商。

中国的液化天然气行业相对集中,三大全国国有企业,即中国石油天然气集团有限公司、中国石油化工集团有限公司及中国海洋石油集团有限公司,占市场份额约50%。根据弗若斯特沙利文报告,京津冀区域液化天然气行业约有30名液化天然气供应商。于2018年,京津冀区域液化天然气行业的市场规模为人民币115亿元,占中国液化天然气行业总市场规模的9.3%。公司占京津冀区域整个液化天然气行业的市场份额估计约为1.1%。

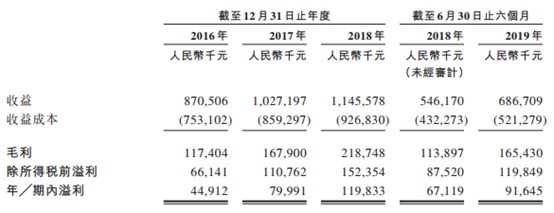

主要财务数据

公司的收益由截至2018年6月30日止六个月的约人民币5.46亿元增加至截至2019年6月30日止六个月的约人民币6.87亿元,主要由于氧气和氮气的销量分别增长约51.5%和54.0%,导致公司供应管道工业气体的收益增加约人民币1.63亿元。

公司的收益由截至2017年12月31日止年度的约人民币10.27亿元增加至截至2018年12月31日止年度的约人民币11.46亿元,主要由于(i)为应对客户需求上升,公司的氧气供应于2018年第四季度从关联方唐山中厚板收购了两套空气分离装备之后增加约9.1%,导致公司的管道工业气体供应产生的收益增加约人民币3740万元;及(ii)公司供应液化工业气体产生的收益增加约人民币5210万元,原因是氧气的销量增加约37.9%及平均售价上升约26.5%。

公司的收益由截至2016年12月31日止年度的约人民币8.71亿元增加至截至2017年12月31日止年度的约人民币10.27亿元,主要由于公司供应管道及液化工业气体的收益分别增加约人民币1.02亿元及人民币8000万元,原因是年内管道及液化工业气体的销量分别增加约15.1%及22.4%。该增加主要归因于地方政府于2016年对钢铁生产行业施加限制,工厂被迫限产数月,从而导致2016年的管道和液化工业气体的收益水平降低。然而,2017年并未施加此类限制。

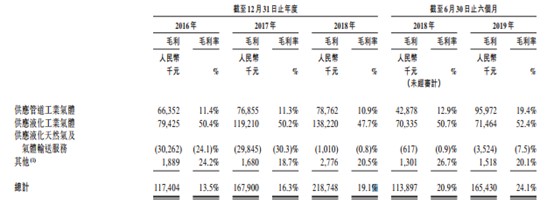

公司的毛利从截至2018年6月30日止六个月的约人民币1.14亿元增加至截至2019年6月30日止六个月的约人民币1.65亿元。公司的毛利率从截至2018年6月30日止六个月的约20.9%增加至截至2019年6月30日止六个月的约24.1%。毛利及毛利率的增加主要是由于期内管道工业气体销量增加约52.8%导致产品的每单位生产成本下降,造成管道工业气体供应的毛利大幅增加约人民币5310万元。

公司的毛利由截至2017年12月31日止年度的约人民币1.68亿元增加至截至2018年12月31日止年度的约人民币2.19亿元。公司的毛利率由截至2017年12月31日止年度的约16.3%增加至截至2018年12月31日止年度的约19.1%。毛利和毛利率的增加主要是由于参考年内实际生产成本作出价格调整后,液化天然气产品的平均售价及气体输送服务的单价有所上涨,导致供应液化天然气及提供气体输送服务录得的毛损减少约人民币2880万元。

公司的毛利由截至2016年12月31日止年度的约人民币1.17亿元增加至截至2017年12月31日止年度的约人民币1.68亿元。公司的毛利率由截至2016年12月31日止年度的约13.5%增加至截至2017年12月31日止年度的约16.3%。毛利及毛利率增加主要是由于销量增加,单位生产成本减少导致供应管道工业气体及供应液化工业气体的毛利分别增加约人民币1050万元及人民币3980万元。供应液化天然气及提供气体输送服务的毛损率由截至2016年12月31日止年度的约24.1%增加至截至2017年12月31日止年度的约30.3%,主要由于液化天然气供应减少约人民币3400万元,而液化天然气供应减少则主要由于采购焦炉煤气原材料更加困难导致公司的液化天然气间歇停产,继而令单位生产成本增加。

风险因素

公司的主要风险因素包括:

公司与河钢成员集团的成员公司的关系对公司的业务营运至关重要。假如目前与河钢成员集团的成员公司安排有任何变动,公司的业务、财务状况及经营业绩可能受到不利影响;客户可能提早终止或违反工业气体供应合约;由于公司与中气投(唐山)厂房开发相关的扩展及搬迁,公司将面临风险;假如作为公司客户的河钢成员集团成员公司的经营或业务发展计划有任何变化,公司的业务营运及财务表现或会受不利影响。

募资用途

据招股书,公司募集资金的主要用途是:

用作为中气投(唐山)厂房的发展采购三台空气分离装置;将用作营运资金及其他一般公司用途。

扫码下载智通APP

扫码下载智通APP