新股解读 | 带着2.32亿营收,华和控股欲赶上2020香港IPO早班车

2020年伊始,想要乘坐IPO早班车上港股的公司也越来越多。

据港交所披露,香港外墙工程商华和控股集团有限公司日前已顺利通过了聆讯,于12月31日-1月7日开始招股,独家保荐人为第一上海,预计将于1月17日登陆主板市场。

虽说华和控股登陆香港主板上市已是指日可待,但做香港外墙工程承包商,是一门好生意吗?

来自香港的外墙工程商

智通财经APP了解到,华和控股为位于香港的一家发展成熟的外墙工程承判商,专注于窗户。公司提供外墙工程解决方案,其中包括设计及项目管理服务,即制定设计、进行结构计算、绘制施工图、采购建筑材料、安排安装工程、现场项目管理,及各类建筑(可大致划分为:住宅建筑及非住宅建筑)的项目完工后及维护服务。

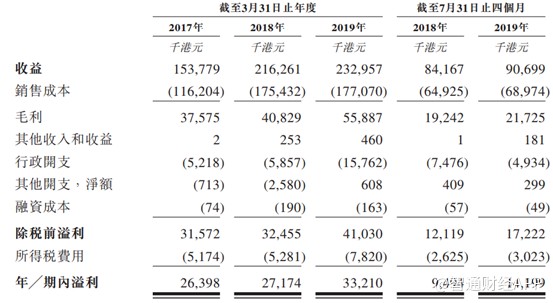

聆讯资料集显示,近三个财年华和控股的收益,基本呈现逐渐递增的趋势,由2017财年的约1.54亿港元增长至2019财年的2.32亿港元,年复合增长率约为23.08%。期内,公司的年度溢利亦随着收益的增长而逐渐增长。

乍一看,公司的收入利润都在稳定增长,但在毛利率方面,公司的表现却有点不尽如人意了。整体来看,历年来,公司的整体毛利率在18.9%-24%之间不等,设计及建造项目的毛利率的波动区间基本在18.7%至24.3%之间,而翻新项目的毛利率一会儿高达69.6%,又有跌落至23.8%,波动十分剧烈。

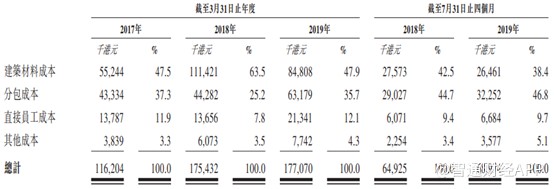

成本方面,公司的销售成本中,建筑材料成本占大头,但从近年趋势来看,建筑材料成本有所下滑,而分包成本有逐渐上升的趋势,且2019财年内,员工成本支出较上年同期接近翻倍。

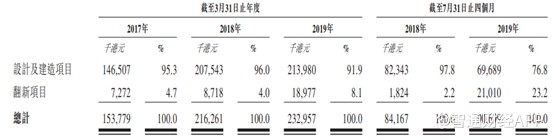

智通财经APP了解到,华和控股的业务大只分为设计及建造项目和翻新项目两大分部。设计及建造服务通常在新建楼宇上进行,并涉及窗户及其他外墙部件的安装,例如金属门、百叶窗、栏杆、格栅及天篷。另一方面,翻新服务通常在现有楼宇上进行,通常涉及窗户、金属门及其他外墙部件的维修、更换、升级或维护。

而细分来看,近年来,设计及建造项目占到了总营收的九成以上,而到了2020财年前四个月内,设计及建造项目业务分部收入有明显下滑,占总营收的比例下滑至76.8%,而翻新项目却由2019财年前4个月的182.4万港元突飞猛进至2101万港元,占比随即大幅增长至23.2%。

但值得注意的是,公司承接的项目通过招标或报价以项目对项目的形式授予。这意味着华和控股并不能保证现有的客户将会继续委聘公司进行新项目,因此通常需经过竞争激烈的投标或报价程序取得新项目。倘若招投标和报价无法取得取得新项目,将会对公司的财务表现产生不利影响。

那么,华和控股的客户是否稳定?质素又如何?

过度依赖前五大客户

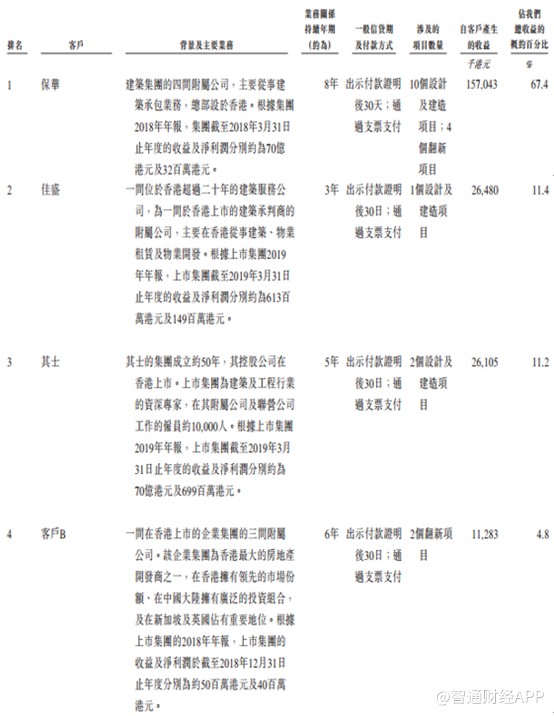

智通财经APP观测到,华和控股的主要客户包括保华、佳盛、其士等多家建筑服务公司,亦包括客户B(一间在香港上市的企业集团的三间附属公司。该企业集团为香港最大的房地产开发商之一)这类房地产开发商。

近三个财年及2020财年首四个月,华和控股来自五大客户的收益分别约为1.49亿港元、2.07亿港元、2.25亿港元及8960万港元,分别约占其总收益的97.0%、96.0%及96.7%及98.8%。尤其是,期内,公司各最大客户应占总收益的百分比分别约为46.1%、60.5%、67.4%及61.6%。

可见,华和控股的客户集中度较高,且来源于单一客户的收入占比较大,造成企业抗风险能力较差,如果客户发生风险或变化,可能会对公司的财务状况产生影响。

另一方面,由于外墙工程的业务性质和付款惯例,于工程的初期或是经营的一些期间可能会因为先行支出采购材料或垫付产生现金流出净额,这可能会影响取得新项目及拓展业务的能力;公司也会面临客户的信贷风险。于近三个财年末及截至2019年7月31日,贸易应收款项净额分别约为580万港元、3390万港元及2010万港元及3060万港元。

不得不提到的是,工程项目对于成本相对较为敏感,华和控股使用的主要材料包括铝、钢材和玻璃,其成本也跟随铝价、钢价及玻璃价格上下波动。因此建筑材料供应及成本变动、用人成本的增加及其他成本超支也有可能对公司的稳健经营和盈利能力造成重大不利影响。

市场规模不占优势

益普索报告显示,外墙工程行业被视为十分成熟及集中度较高。于2018年,约30至40家大型公司进行外墙的工程。在外墙工程行业中,市场参与者可专门从事特定外墙类别,例如窗户及窗户系统、裙楼外墙或幕墙,或根据自身业务发展及策略,采纳相当多元化的产品组合,以参与各个外墙类别。

华和控股是其中一个市场参与者,专注于窗户工程超过10年。五大参与者占外墙工程行业市场份额的50.9%。截至2019年3月31日止年度,公司的收益约为2.33亿港元,占2018年香港外墙工程行业市场份额4.1%,从市场份额看,华和控股并不算具备有着强势地位的公司,但随着港府为民生想要扩大住宅建筑的修建,市场前景还是相对较为广阔的。

不过,外墙工程的承判商一直面对建筑成本上涨的问题。建筑成本上涨是归因于劳工短缺造成建筑工人工资不断上升的趋势。香港外墙工程行业的直接劳工的平均工资由2014年每日约1298.5港元上升至2018年每日约1444.2港元,复合年增长率约为2.7%。

另一个方面,香港建筑业也在面临劳动力老化的问题。根据香港建造业议会,60岁以上的注册工人比例由2017年1月的15.6%上升至2019年3月的18.3%。同时也存在年轻人不太愿意进入建造业造成劳动力短缺问题,这或许也将进一步促使公司的员工成本上升。

综合来看,在竞争激烈且龙头集中度增加的环境中,华和控股的议价能力似乎并不出众,而所在行业也并未有特别吸引,财务状况深受五大客户和销售成本的影响。公司的经营虽然看似稳健,但内里毛利率波动剧烈,且业务结构调整比较频繁,成长性稍显不足。

扫码下载智通APP

扫码下载智通APP