保利物业(06049)背靠保利集团启征黄金赛道,内生+外拓孕育行业龙头?

本文来自微信公众号“地产豪声音”,作者:袁豪、鲁星泽、曹曼、邓力。

投资要点

1 公司概要:广州成立、布局全国,背靠保利集团,央企龙头启征黄金赛道

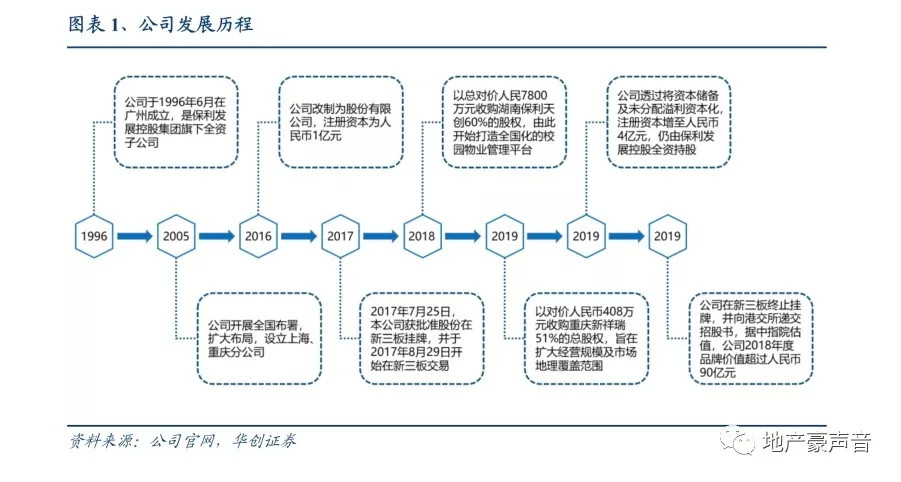

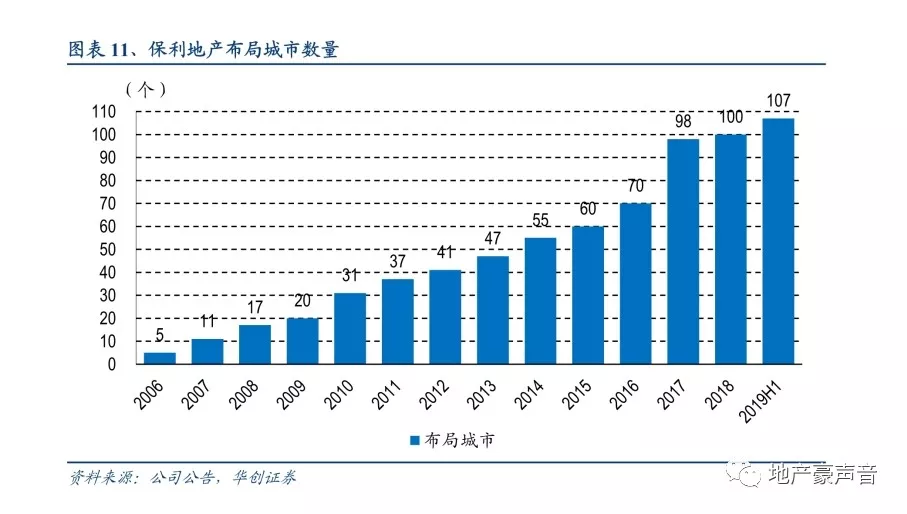

保利物业(06049)1996年于广州成立,是保利地产旗下控股子公司。2005年,开展全国化布局,设立上海、重庆等分公司。2016年,改制为股份有限公司。2017年,在新三板挂牌上市。2018年,收购湖南保利天创、开始打造全国化的校园物业管理平台。2019年,在新三板终止挂牌,并向港交所递交招股书。根据中指院2019年物业百强名单,保利物业排名行业第四。自2014年起,保利物业百强企业综合实力排名持续保持前五名,并位居央企排名第一。

2 经营情况:继承保利地产,管理规模快速提升,内生+外拓能力孕育龙头

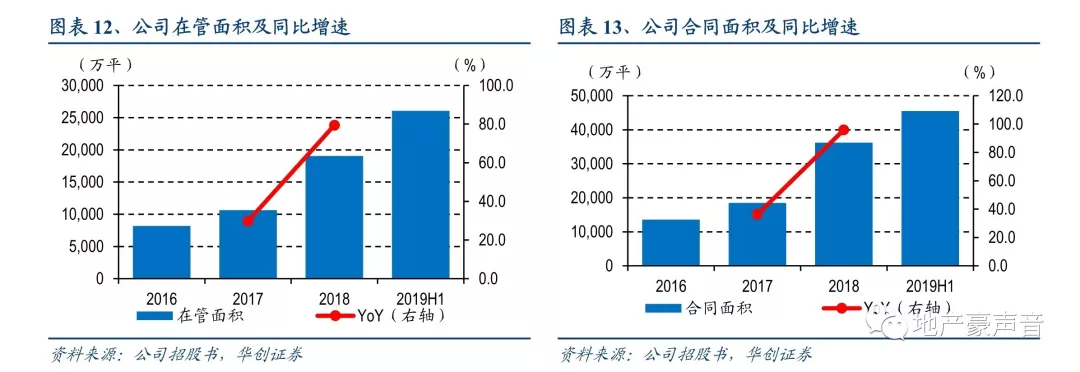

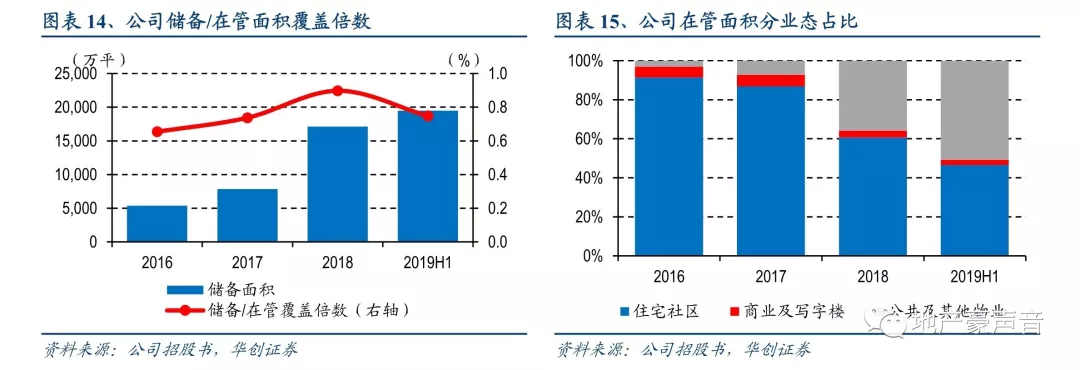

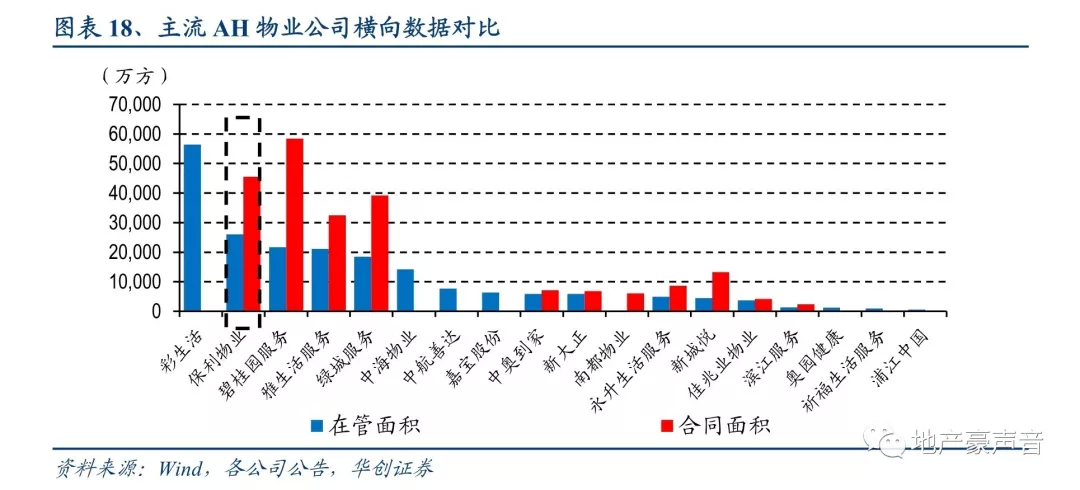

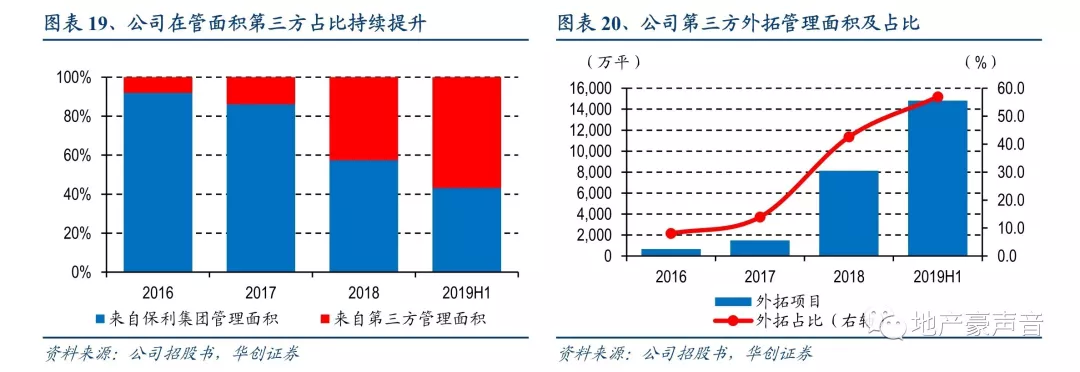

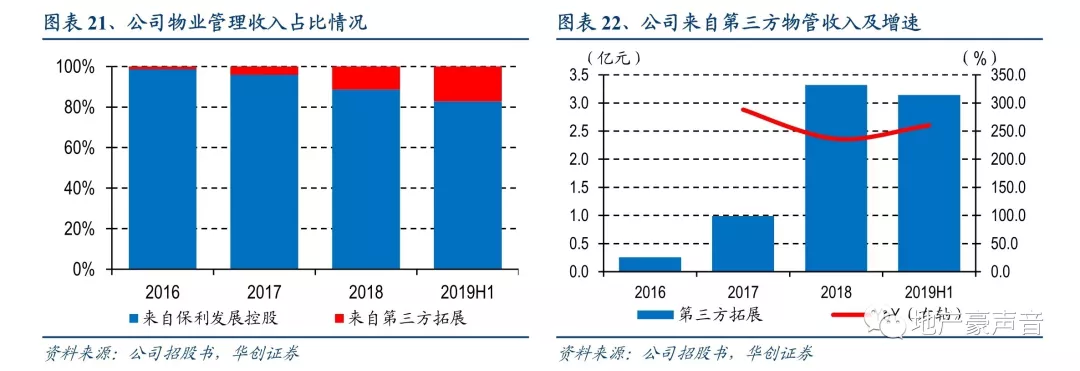

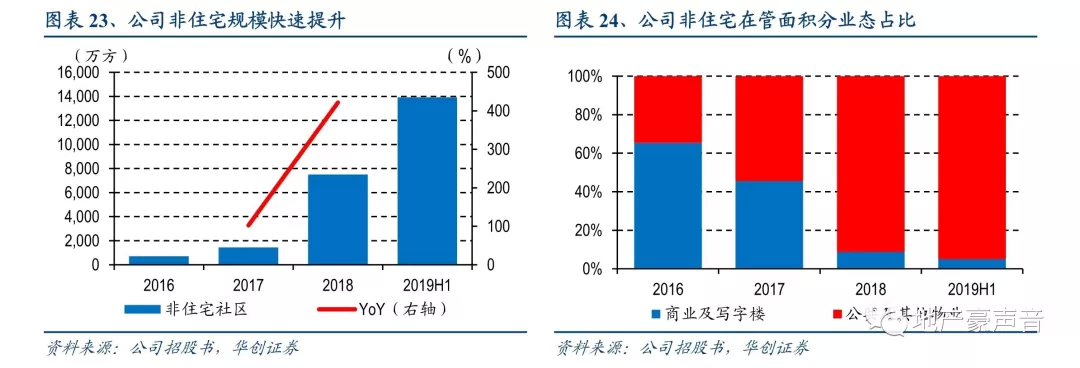

16-18年,公司在管面积、合同面积CAGR分别达52.6%、63.4%。19H1末,在管面积、合同面积分别达2.6、4.6亿平,分别较18年末+36.6%、+25.8%,合同/在管覆盖率达1.75倍。19H1末在管面积中:1)内生(来自保利地产)、外拓分别占比43.1%、56.9%,16-18年外拓占比分别为8.1%、13.9%、42.6%,连续三年大幅跳增;2)住宅、非住宅分别占比46.5%、53.5%,非住宅中,商写、公共物业分别占比2.7%、50.8%;16-18年住宅、非住宅在管CAGR分别达24%、225%。鉴于保利地产销售高增,后续将为公司持续输血,并公司积极布局非住宅业态,央企背景资源优势突出,将保证管理规模持续高增。

3 财务状况:16-18年业绩CAGR达50%,毛利率提升、增值服务占比提升

19H1,公司营收28.2亿元,同比+47.3%;归母净利3.2亿元,同比+48.9%。毛利率和净利率分别为23.6%、11.4%,分别同比+0.5、0.1pct。2016-18年,营收、归母净利CAGR分别达28.4%、50.2%。19H1,基础服务、非业主增值服务、园区增值服务营收分别同比+42.7%、+35.3%、+80.9%,分别占比64.6%、16.3%、19.1%,分别同比-2.1pct、-1.4pct、+3.6pct。预计未来2年内,公司收入随管理规模提升将持续高增。2016-18年,毛利率、净利率逐年提升,后续公司住宅业态新交付项目占比逐步提升、增值服务收入占比提升、非住宅业态重定价能力较强,综合预计毛利率望保持稳定,并有望小幅提升。

4 估值情况:19/20业绩+51%/40%,合理20PE30-35倍,市值237-277亿港元

综合考虑公司在管规模增长确定性较强,利润率稳定,预计19/20年业绩同比+51%/+40%。参考3家海外物管公司(CBRE、高力国际、First Service)2016年平均PE30倍,3家AH股主流物管公司(招商积余、碧桂园服务、绿城服务)2020年平均PE30倍,我们认为具备较强开发背景的高成长物管公司或聚焦非住宅业态的稀缺物管公司2020年合理PE区间25-35倍,考虑到公司背靠保利地产龙头开发背景,继承保利地产大量确定性交付面积,确保公司行业龙头地位,并依靠央企背景战略布局非住宅业态优质赛道,我们认为公司2020年合理PE区间30-35倍,对应目标市值213-249亿元(237-277亿港元)。

5投资建议:央企物管龙头,启征黄金赛道,首覆、并给予“强推”评级

保利物业继承保利地产龙头地位,规模增速确定性较强,并战略布局非住宅物业管理业态。19H1末,公司管理面积达2.6亿平米,非住宅占比达54%,外拓占比57%。公司在学校、公共、产业园、城镇景区等业态领域积极扩张,央企背景资源有望帮助公司持续拓展非住宅考虑到保利地产销售、竣工稳步增长,有望推动公司规模确定性提升,并成为央企物管巨头,我们预测公司2019-21年每股收益分别为0.95、1.33、1.74元,我们按照20年目标PE35倍,给予目标价52.00港元,首次覆盖,并给予“强推”评级。项目。

6 风险提示:业务拓展不及预期、人工成本上升致利润率下行风险

一、公司概要:广州成立、布局全国,背靠保利集团,央企龙头物管启征黄金赛道

(一)发展历程:成立于广州、布局于全国,央企龙头物管启征黄金赛道

保利物业于1996年6月在广州成立,是保利发展控股集团旗下控股子公司。2005年,公司开展全国布署,扩大布局,设立上海、重庆等分公司。2016年,公司改制为股份有限公司,注册资本为人民币1亿元。2017年,公司获批准股份在新三板挂牌与交易。2018年,公司以总对价人民币7,800万元收购湖南保利天创60%的股权,由此开始打造全国化的校园物业管理平台,随后以对价人民币408万元收购重庆新祥瑞51%的总股权,旨在扩大经营规模及市场地理覆盖范围。2019年,公司在新三板终止挂牌,并透过将资本储备及未分配溢利资本化,将注册资本增至人民币4亿元。2019年8月7日,公司正式向港交所递交招股书。根据中指院2019年物业百强名单,保利物业排名行业第四。自2014年起,保利物业百强企业综合实力排名持续保持前五名,并位居央企排名第一。

截至2019年6月30日,公司合同管理面积达4.55亿平米,在管面积达2.6亿平米,遍布全国27个省、直辖市及自治区的148个城市,管理项目846项物业,包括565个住宅小区及281个非住宅物业。公司的物业管理服务覆盖多类物业,包括住宅小区、商业及写字楼以及公共及其他物业。2018年,公司实现营业收入42.3亿元,同比增加30.5%,其中来自住宅的占比达79.2%;实现净利润3.4亿元,同比增加49.3%;随着公司物业管理规模及客户基础的不断扩大,逐渐形成规模经济。

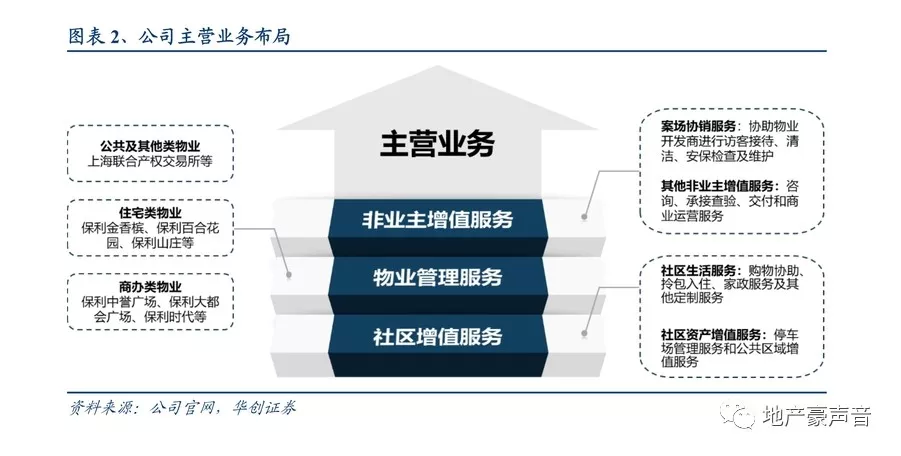

公司目前拥有三条主要业务线,即物业管理服务、非业主增值服务、社区增值服务,构成向客户提供的综合服务并覆盖整个物业管理价值链。

1)物业管理服务

截至2018年底,公司物业基础管理板块实现营业收入

29.1亿元,同比增长20.3%,占总营收比例达68.8%;实现毛利润4.1亿元,毛利率14.1%,是公司主营业务收入的核心来源。公司为业主、住户以及物业开发商提供一系列物业管理服务,包括保安、清洁、绿化、园艺及维修保养服务,重点服务于住宅小区,亦涵盖商业及写字楼、学校及科研场所、产业园、公共服务设施和城镇等非住宅物业。公司主要按照包干制收取物业管理服务的物业管理费。

2)非业主增值服务

截至2018年底,公司非业主增值服务板块实现营业收入7.0亿元,同比增长38.7%;实现毛利润1.4亿元,毛利率达20.1%。公司向非业主(主要为物业开发商)提供增值服务,包括向物业开发商提供案场协销服务,主要包括访客接待、清洁、安保检查及维护;及其他非业主增值服务,如咨询、承接查验、交付和商业运营服务。公司通常按交易基准就提供非业主增值服务收取费用。

3)社区增值服务

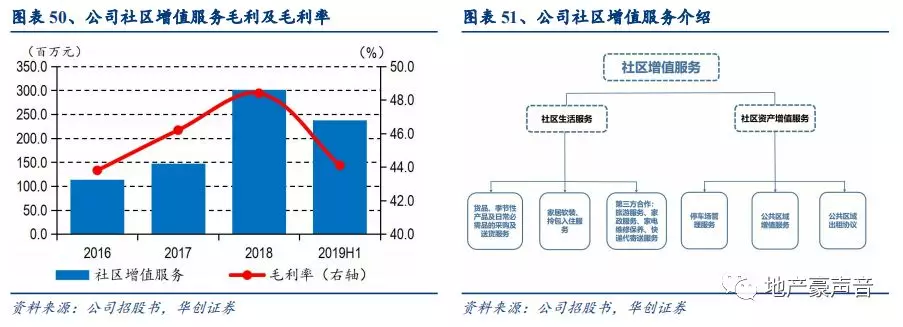

截至2018年底,公司社区增值服务板块实现营业收入6.2亿元,同比增长95.3%;实现毛利润3.0亿元,毛利率高达48.4%,是公司重要的利润支撑。公司向所管理物业的业主及住户提供的社区增值服务,主要包括社区生活服务,如购物协助、拎包入住、家政服务及其他定制服务;及社区资产增值服务,如停车场管理服务和公共区域增值服务。对于直接提供的社区增值服务,公司通常会就每笔交易按预先协商的固定金额收取服务费用;对于与第三方商家合作提供的,公司通常会向商家收取固定费用或根据售价的百分比作为转介费。

(二)股权结构:股权结构稳定,背靠保利集团,央企资源优势明显

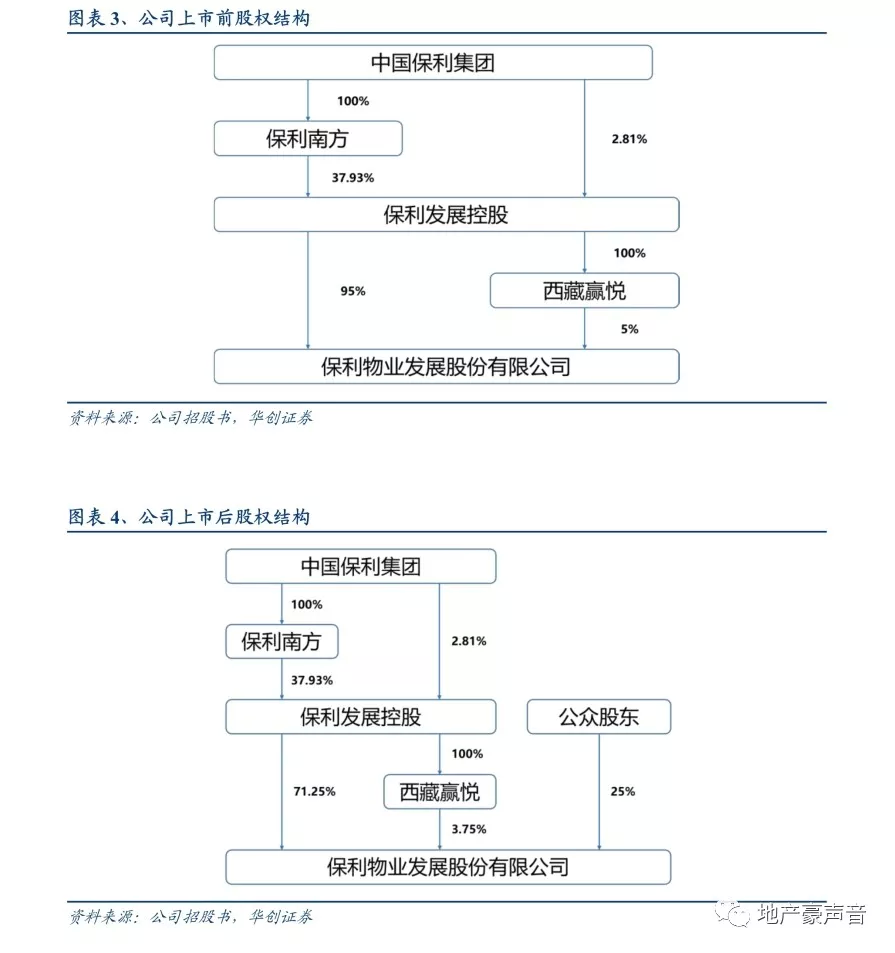

上市前,保利发展控股通过直接控股与全资子公司西藏赢悦间接控股合计拥有公司100%的股权,背靠龙头房企使得公司可以直接享用保利地产的优质资源。上市后,保利发展控股通过直接控股与全资子公司西藏赢悦间接控股合计拥有公司75%股权,仍为公司控股股东。

作为公司的单一最大客户,保利地产旗下的保利金香槟、保利百合花园等高端住宅项目,与保利中誉广场、保利时代等商办类物业均由公司管理。截至2018年底,公司在管面积中57.4%来自保利地产,55%来自保利地产住宅项目;物业管理服务板块营业收入中88.6%来自保利地产,76.3%来自保利地产住宅项目。

(三)管理团队:专业精英团队,管理经验丰富

保利物业的董事会、监事会成员及非董事高级管理团队拥有覆盖经济、金融、财务、法律、物业管理等领域的众多专业人才,拥有丰富的管理经验。其中半数曾在保利发展控股有限公司担任重要岗位,且身兼数职,对公司及公司所处行业具有深刻的了解。

公司董事长黄海,曾任保利发展控股董事会秘书,拥有逾22年的投融资、资本市场及企业管理经验。公司董事、总经理吴兰玉,负责整体战略方向及业务营运,于房地产业拥有逾14年经验,曾任保利发展控股的业务经理、保利武汉的副总经理。公司董事胡在新,兼任中国物业管理协会副会长,曾任保利发展控股的销售部经理,拥有逾10年的物业管理经验。公司董事黎家河,先后担任过公司总经理、董事长,主要负责公司整体运营,拥有逾16年的物业管理经验。董事王小军,兼任君合律师事务所合伙人、东英金融董事、中国航天董事、丽珠医药董事,拥有中国、香港、英格兰和威尔士律师资格。

(四)发行情况:假设不行使超额配售权,预计发行价对应市值187亿港元,对应20PE24倍

据IPO资料显示,保利物业发行股份数为1.33亿股(假设不行使超额配股权),发行价格为每股35.1港元,扣除相关费用后公司全球发售所得款项净额预计为45.79亿港元,若超额配股权2,000万股全部行使,预计公司将获得额外所得款项净额约6.92亿港元。

假设不行使超额配股权,按发行后总股本5.33亿股估算,对应市值约187.2亿港元,约为人民币168亿元,对应预计2020年PE约24倍;若公司行使全部超额配售权(2,000万股),则发行股份数为1.53亿股,发行后总股本5.53亿股,对应市值约194.2亿港元,约为人民币174亿元,对应预计2020年PE约25倍。

二、经营情况:继承保利地产龙头地位,管理规模快速提升,内生+外拓能力孕育行业龙头

(一)内生增长:继承保利地产销售高增速,合同/管理覆盖率1.8倍,交付面积将持续高增长

1、继承保利地产销售高增速,竣工展望积极预示交付持续高峰,保障保利物业领跑行业

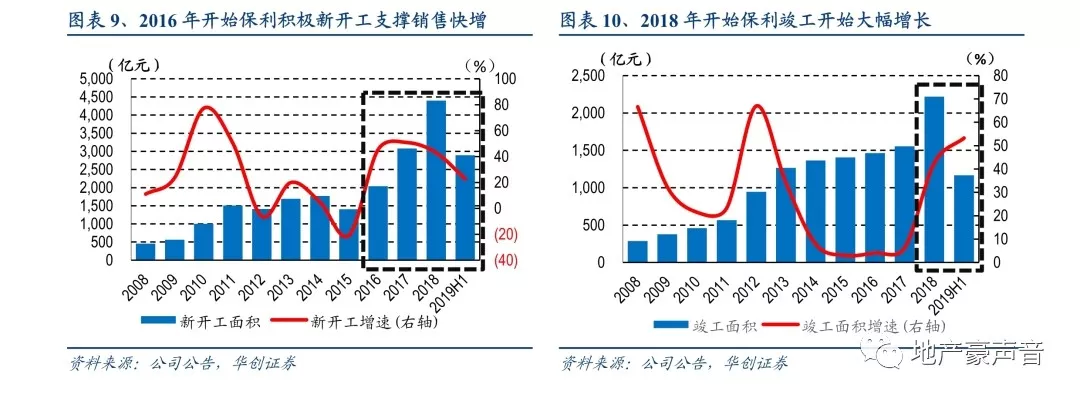

保利地产自2016年开始积极变革,通过集团人事调整、组织结构改革、打造多维度激励体系,全方面激发公司活力。公司目标高举,在积极拿地、管理提升、周转加快等措施下,一扫2013-2015年销售颓势,重回高增长轨道。2016-2018年销售额分别为2,101、3,092、4,048亿元,2016-2018年销售额CAGR回升至38%,销售规模以每年千亿体量快速向上突破,2019年上半年公司销售额2,526亿元,同比+17.3%,行业销售排名从2015年全国第六位,逐步回升至2019年上半年行业第四位,离2017年董事长提出未来三年重回行业前三近在咫尺。

此外,自2016年开始保利地产积极新开工,这支持了同期开始销售的高增长。在两年的正常销售到竣工结算周期之后,公司自2018年开始竣工同比大幅提升,2018和2019H1的竣工同比分别高达43%和53%,表明了公司开始进入到集中交付期。

2、保利物业行业排名前五,管理面积CAGR达53%,合同/管理覆盖率1.8倍,交付面积将保持高增

2016-2018年,公司在管面积CAGR达52.6%,合同面积CAGR达63.4%;截至2019H1末,保利物业在管面积达2.6亿平米,较2018年末+36.6%;合同管理面积达4.55亿平米,较2018年末+25.8%;合同面积覆盖在管面积达1.75倍,并考虑到保利地产销售高增,将在后续为保利物业持续输血,预示后续管理面积规模增长有较强保障。截至2019H1末,公司在管面积中,住宅、非住宅分别占比46.5%、53.5%,分别较2018年-14.2pct、+14.2pct,其中,商业及写字楼、公共及其他物业分别占比2.7%、50.8%。

保利物业目前管理项目数达846项,其中包括565个住宅社区及281个非住宅物业。根据中指院2019年物业百强名单,保利物业排名行业第四。自2014年起,保利物业百强企业综合实力排名持续保持前五名,并位居央企排名第一。

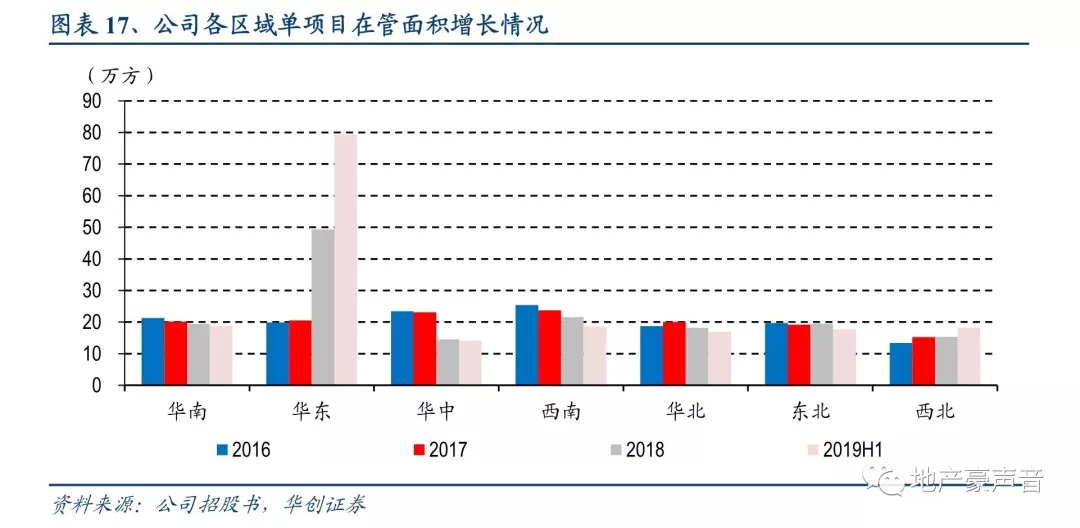

从区域分布来看,截至2019H1末,公司在管面积华南、华东、华中、西南、华北、东北、西北区域分别占比13.1%、56.7%、9.8%、9.0%、5.8%、4.6%、1.0%,分别较2018年-0.2、+16.2、-1.8、-0.8、-1.3、-0.9、+0.1pct。其中,华东区域在管面积自2016年起大幅增长,截至2019H1末,华东区域在管面积达1.48亿平米,较2018年末+73%。而从在管项目数情况来看,2016-2017年,华东区域单项目在管面积分别为20、21万平米,而2018、2019H1分别提升至49、79万方,单项目在管面积获得大幅增长,带动华东区域在管面积的快速提升。

(二)外拓发力:第三方在管占比逐年跳增,市场化拓展持续发力,央企背景也赋予公服类强大获取能力

1、19H1末第三方在管占比57%,第三方在管占比逐年跳增,市场化拓展持续发力

截至2019H1末,公司来自保利发展集团及其控股子公司的管理面积达1.12亿平米,来自第三方拓展在管面积达1.48亿平米,分别占比43.1%、56.9%,分别较2018年末-14.3pct、+14.3pct。公司第三方外拓项目占比在2016-2018年分别为8.1%、13.9%、42.6%,连续三年大幅跳增,一方面源于公司市场化拓展持续发力;另一方面也源于公司背靠央企资源,大量承接公共服务物业项目,实现业态多元化发展。

我们认为,在保利地产交付高增的背景下,保利物业第三方拓展管理面积占比稳定提升,隐含公司第三方拓展也在持续发力,并考虑到公司央企背景带来的资源和实力在公众类物业获取方面优势突出,第三方拓展也将是公司规模扩张的重要一环。

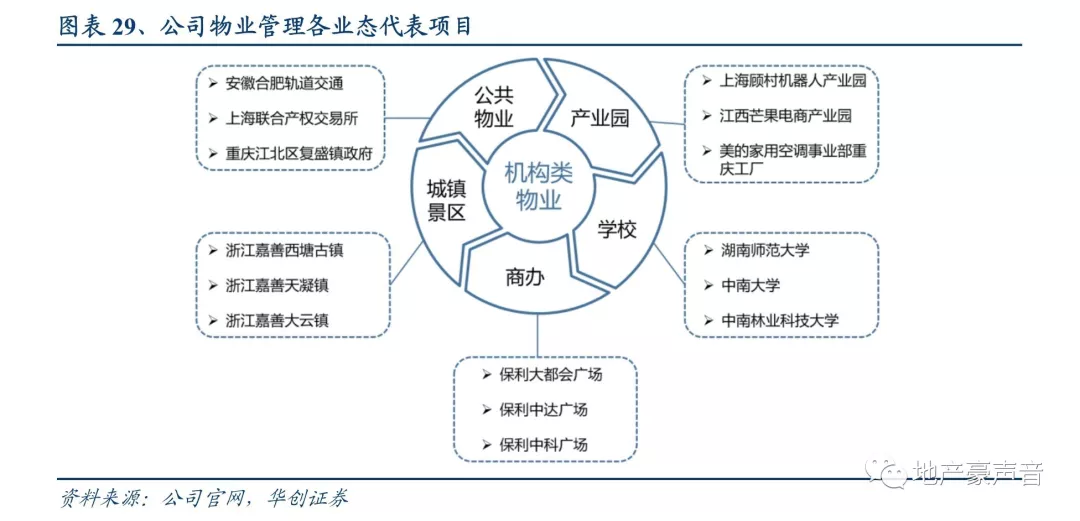

2、开拓非住宅蓝海市场,央企背景赋予其对公服类物业强大获取能力

截至2019H1末,公司在管面积中,住宅、非住宅分别占比46.5%、53.5%,分别较2018年-14.2pct、+14.2pct,其中,商业及写字楼、公共及其他物业分别占比非住宅在管面积5%、95%,分别占比整体在管面积2.7%、50.8%。公司非住宅业态快速扩张,2017、2018年非住宅在管面积同比+102%、+421%,2019H1较2018年末+85.6%,尤其公共及其他物业2017、2018年实现同比+210%、+796%的增速,快速提升公司管理规模,并丰富业态结构。公众类物业对于物业公司的管理能力要求较高,因此进入门槛更高,市场有竞争力的参与者也更少,而具备央企背景实力或优质服务品质的物业公司在资源获取方面的优势更为突出,因此我们认为机构类物业后期有望呈现更高的集中度。

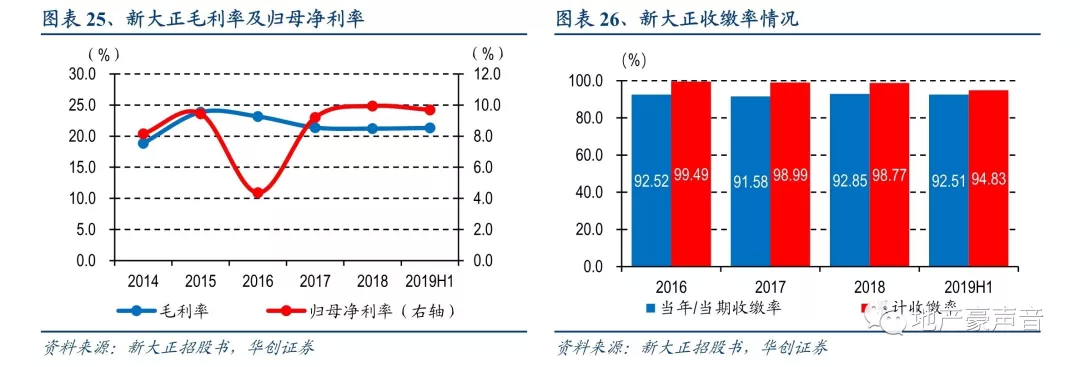

截至2019H1末,考虑到公共业态的物业费通常会计入地方政府的财政预算,因而可以保持较高的收缴率,并且利润率中长期的持续性更强。以非住宅管理面积占比86%的新大正为例,新大正2014-2019H1,毛利率基本稳定在19-23%左右,并且2014-2018年累计收缴率平均超98%。因此,我们认为,保利物业管理面积中,公共类物业的快速提升,将使得公司中长期毛利率、收缴率更为稳定可持续。

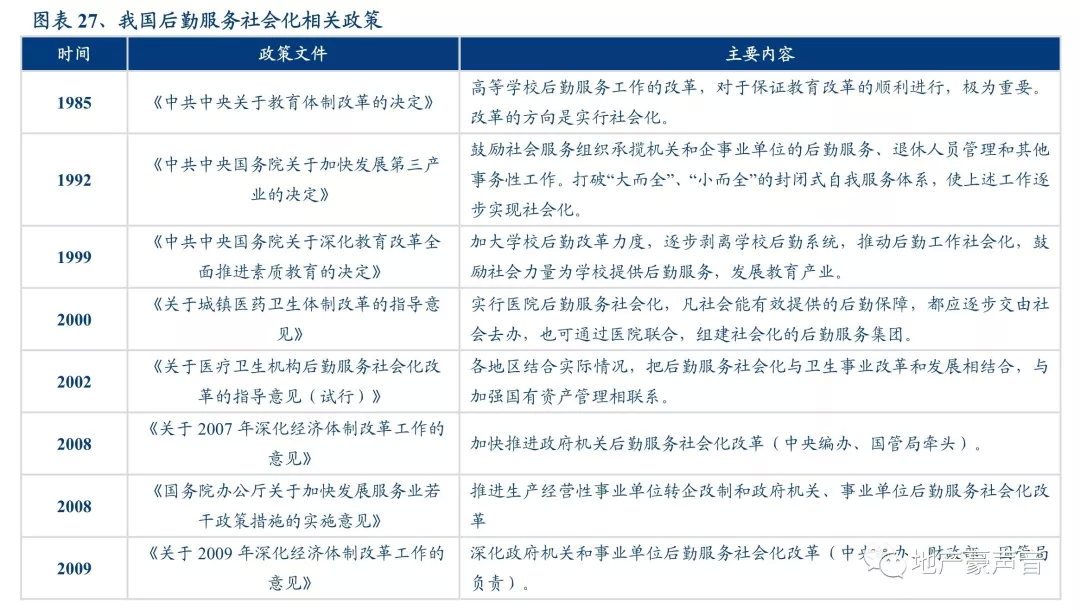

展望后续,随着国家大力提倡后勤社会化,推动高校、医院、航空、政府机关等多种业态逐步打开后勤物业管理市场化招投标道路,推动了机构类物管业务的快速发展,并结合中国庞大的基建记录,公建领域有较高可能性成为未来物业管理细分赛道的新蓝海,而就现阶段各物管企业的业务记录和服务实力而言,保利物业无疑有望成为公建领域的龙头。

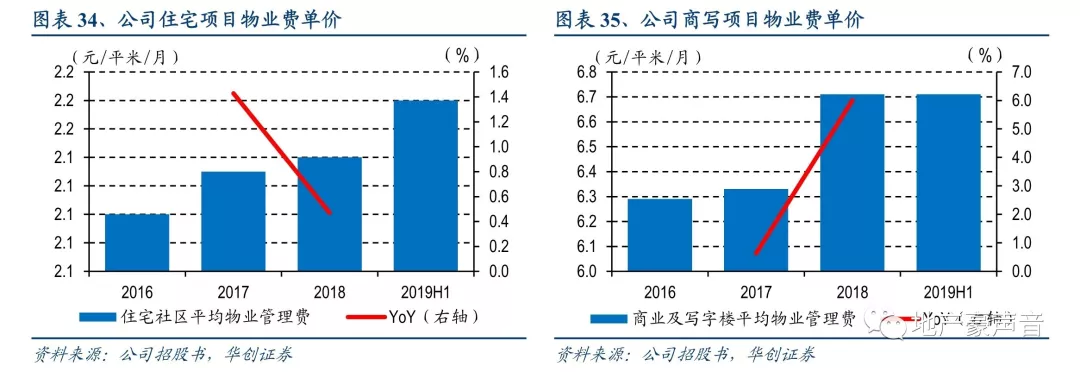

(三)物业费单价:住宅项目单价逐年提升,非住宅项目面对单一大业主,重定价能力更强

单价方面,2016-2019H1,公司整体物业费单价呈上升趋势,2019H1住宅项目平均物业费单价2.18元/平米/月,较2018年提升0.04元/平米/月。其中,保利住宅项目物业费单价2.27元/平米/月,外拓住宅项目物业费单价1.48元/平米/月,分别较2018年提升0.06、0.01元/平米/月;商业及写字楼项目物业费单价6.71元/平米/月,较2018年持平。总体来看,公司住宅项目物业费逐年提升,而非住宅物业由于面对单一业主或大业主,通常不需要成立业委会等较繁琐流程,重定价能力更强,因而在成本刚性上涨情况下,物管公司提价相比住宅可能会更容易。

三、财务状况:16-18业绩CAGR50%,毛利率提升、增值服务占比逐步提升

(一)营收&业绩:16-18年业绩CAGR达50%,19H1业绩同比+49%,毛利率24%、净利率11%

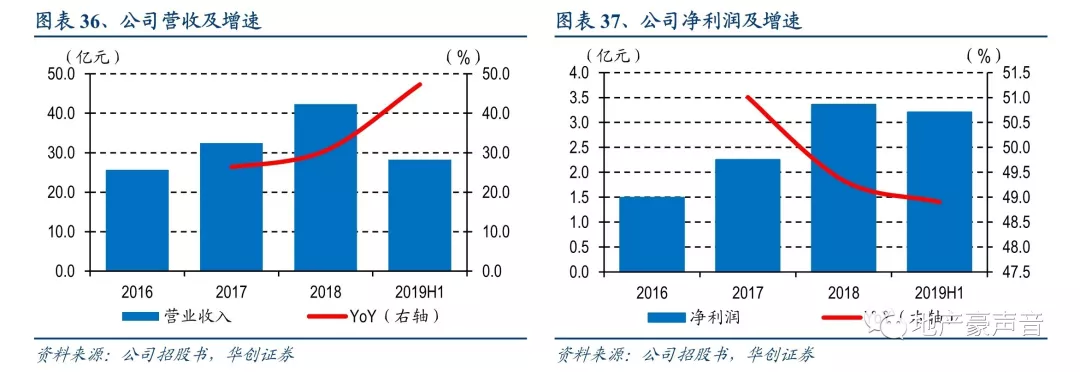

财务方面,2019H1,公司实现营收28.2亿元,同比+47.3%;实现归母净利润3.2亿元,同比+48.9%。毛利率和净利率分别为23.6%、11.4%,同比分别提升0.5pct、0.1pct。毛利率提升源于公司住宅社区的平均物业费持续提升,并成本控制加强及规模经济效应综合提升成本效益。2016-2018年,公司营收CAGR达28.4%,归母净利润CAGR达50.2%。

分业务来看,2019H1,公司基础服务实现营收18.2亿元,同比+42.7%,占比营收64.6%,同比-2.1pct;非业主增值服务、园区增值服务分别实现营收4.6亿元、5.4亿元,分别同比+35.3%、+80.9%,分别占比营收16.3%、19.1%,分别同比-1.4pct、+3.6pct。

(二)基础服务:收入占比64%,毛利率持续提升,源于新交付新项目占比提升

2019H1,公司基础物业服务实现收入18.2亿元,同比+42.7%,占比64.4%;实现毛利润3.3亿元,占比49.6%,毛利率18.1%,同比+0.1pct。2019H1,公司合同续约率达99.0%,较2018年+0.8pct;公司2016-2018年收缴率均超过95%,而2019H1公司收缴率81.3%,较2018年-14.7pct,主要源于大部分业主物业费缴纳习惯为年中或年末交付,因而预计全年收缴率将保持较高水平。

(三)非业主增值服务:短期增强爆发力、叠加交付高峰期,推动未来三年业绩高增速

2019H1,公司非业主增值服务实现收入4.6亿元,同比+35.3%,占比17.7%;实现毛利润1.0亿元,同比+43.2%,占比14.6%,毛利率21.3%,同比+1.2pct。非业主增值服务中,案场协销服务、其他非业主增值服务分别占比78.2%、21.8%。我们预计未来2年内,伴随保利地产销售稳定增长,并且交付面积集中爆发,公司非业主增值服务收入将维持稳增,在短期内进一步增强公司业绩爆发力。

(四)园区增值服务:19H1毛利率44%,远高于基础服务和非业主增值服务,中长期提供稳定盈利点

2019H1,公司社区增值服务实现收入5.4亿元,同比+80.9%,占比19.1%;实现毛利润2.4亿元,同比+64.3%,占比35.7%。2019H1,社区增值服务毛利率44.1%,同比-4.4pct,远高于基础服务和非业主增值服务的毛利率,体现出社区增值服务的强盈利性。社区增值服务中,社区生活服务、社区资产增值服务分别占比77.1%、22.9%。公司社区生活服务主要包括购物协助、拎包入住、家政服务等定制服务;社区资产增值服务主要包括停车场管理服务与公共区域增值服务。

(五)回款&负债情况:货币资金充裕,回款良好,合约负债高增预示收入确定性更强

截至2019H1末,公司货币资金达19.0亿元,较2018年末+6.1%,占比公司总资产63.4%;应收账款4.6亿元,同比+130%,占比营收8.2%,较2018年+3.6pct,应收账款快速提升一方面源于公司规模的快速增长,另一方面由于大部分业主习惯年末缴费导致年中应收款占比相对较高,而物业公司的应收账款相对优质,回款情况良好。

截至2019H1末,公司应计费用及其他应付款、合约负债分别为8.2亿元、8.1亿元,合计16.3亿元,占比营收28.8%。公司第三方应计费用及其他应付款主要为代表业主及住户收取的现金,主要来自按酬金制收取的物业管理费及按相关物业管理合同属于业主的公共区域增值服务所产生的收入;及业主及住户就室内装修支付的按金;合约负债主要为物业管理服务的客户预付款项,其高增长体现了公司良好的预收情况,并预示未来物业服务收入的成长确定性更强。

四、盈利预测&估值情况:预计19/20年业绩+51%/40%,合理20PE30-35倍,市值237-277亿港元

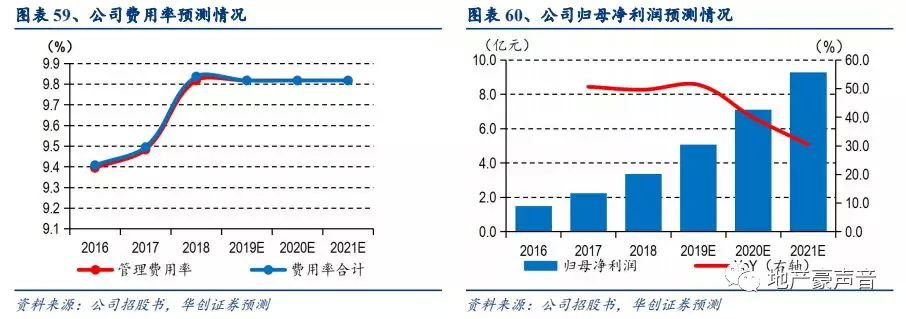

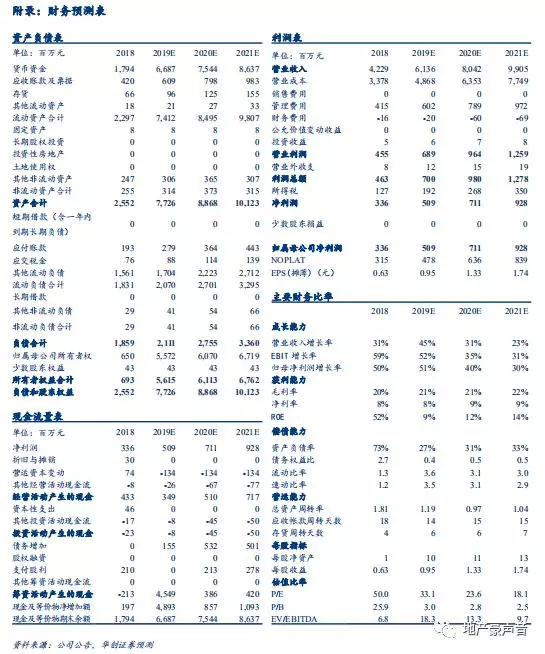

(一)盈利预测:预计19-21年业绩同比+51%、+40%、+30%

1)物业管理服务,2016-2018年,公司在管面积增速CAGR达52.6%,合同面积CAGR达63.4%,截至2019H1末,公司在管面积达2.6亿平米,合同面积覆盖在管面积达1.75倍,并考虑到保利地产销售高增,将在后续为保利物业持续输血,预示后续管理面积规模增长有较强保障;同时,公司积极布局公服类物管业态,开拓非住宅物管蓝海市场。综合之下,我们预计2019-21年公司物业管理服务收入规模同比+40%、+30%、+20%,考虑到公司住宅项目新交付面积占比有望提升,并非住宅业态较强的重定价能力,预计物业管理服务毛利率维持在14%。

2)非业主增值服务,非业主增值服务主要和公司住宅项目交付期强相关,考虑到公司积极拓展非住宅业态,住宅业态或呈逐步下降趋势,因此我们预计非业主增值服务增速略低于物业管理服务,但趋势相同,预计2019-2021年公司非业主增值服务收入规模同比+35%、+25%、+15%,预计毛利率维持在20%。

3)社区增值服务,2019H1,公司社区增值服务实现收入5.4亿元,同比+80.9%,占比19.1%,同比+3.6pct,随着公司管理面积逐步扩大,增值服务潜力较大,预计2019-2021年公司社区增值服务收入规模同比+80%、+40%、+40%,毛利率稳定在45%。

综合之下,我们预计公司2019-2021年收入同比+45%、31%、23%,毛利率分别为20.7%、21.0%、21.8%。

2016-2018年,公司毛利率、净利率逐年提升,考虑到后续公司住宅业态新交付项目占比逐步提升,非住宅业态由于较强的重定价能力,受人工成本刚性上升的影响不大,盈利能力稳定,综合预计2019-2021公司毛利率分别为20.7%、21.0%、21.8%,三项费用率维持在10%左右。综合之下,我们预计2019-2021年,公司归母净利润分别为5.1、7.1、9.3亿元,分别同比51%、40%、30%。

(二)估值对比:兼具龙头开发背景、布局非住宅优质赛道,合理20PE 30-35倍,对应市值237-277亿港元

一方面,考虑到2017-2019年龙头房企销售持续高增,预示2019-2021年竣工交付的趋势性修复,尤其龙头房企竣工交付有望维持高增,具备强势开发背景的物管公司2019-2021年的规模将获得确定性高增长;另一方面,考虑到后勤社会化推动非住宅业态物管空间逐步打开,以及后续业态重定义、增值服务提升带来的二次空间,非住宅业态同样呈现蓝海市场。

参考3家海外物管公司(CBRE、高力国际、First Service)2016年平均PE30倍,3家AH股主流物管公司(招商积余、碧桂园服务、绿城服务)2020年平均PE30倍,我们认为具备较强开发背景的高成长物管公司或聚焦非住宅业态的稀缺物管公司2020年合理PE区间25-35倍,考虑到公司背靠保利地产龙头开发背景,继承保利地产大量确定性交付面积,确保公司行业龙头地位,并依靠央企背景战略布局非住宅业态优质赛道,我们认为公司2020年合理PE区间30-35倍,对应公司目标市值区间213-249亿元(对应237-277亿港币)。

五、投资建议:央企物管龙头,启征黄金赛道,首次覆盖、并给予“强推”评级

保利物业继承保利地产龙头地位,规模增速确定性较强,并战略布局非住宅物业管理业态。19H1末,公司管理面积达2.6亿平米,非住宅占比达54%,外拓占比57%。公司在学校、公共、产业园、城镇景区等业态领域积极扩张,央企背景资源有望帮助公司持续拓展非住宅项目。考虑到保利地产销售、竣工稳步增长,有望推动公司规模确定性提升,并成为央企物管巨头,我们预测公司2019-21年每股收益分别为0.95、1.33、1.74元,我们按照20年目标PE35倍,给予目标价52.00港元,首次覆盖,并给予“强推”评级。

六、风险提示:业务拓展不及预期、人工成本上升致利润率下行风险

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP